Категория: Бланки/Образцы

Новости и аналитика Правовые консультации (практика) Гражданское право ООО состояло из четырех участников (2 физических и 2 юридических лица). В апреле 2015 года участник - юридическое лицо подал заявление о выходе из ООО. Его доля перешла к обществу. После ему была выплачена действительная стоимость доли. 28 сентября 2015 года участник - физическое лицо также подал заявление о выходе из ООО. Его доля также зарегистрирована за обществом. Хотя срок выплаты действительной стоимости доли истек, она ему до сих пор не выплачена в связи с тем, что в случае такой выплаты общество будет отвечать признакам банкротства. Имеет ли ООО право распределить долю, принадлежащую в настоящий момент обществу в результате выхода двух участников, при условии, что одному участнику произведена выплата действительной стоимости доли, а другому нет? Может ли ООО распределять принадлежащие ему доли поэтапно: сначала долю участника - юридического лица, вышедшего в апреле 2015 года, а позже - долю участника - физического лица? Может ли ООО распределить долю участника - физического лица без выплаты действительной стоимости доли? Каковы последствия пропуска вышедшим участником срока для восстановления в правах участника?

ООО состояло из четырех участников (2 физических и 2 юридических лица). В апреле 2015 года участник - юридическое лицо подал заявление о выходе из ООО. Его доля перешла к обществу. После ему была выплачена действительная стоимость доли. 28 сентября 2015 года участник - физическое лицо также подал заявление о выходе из ООО. Его доля также зарегистрирована за обществом. Хотя срок выплаты действительной стоимости доли истек, она ему до сих пор не выплачена в связи с тем, что в случае такой выплаты общество будет отвечать признакам банкротства.

Рассмотрев вопрос, мы пришли к следующему выводу:

Участник, вышедший из общества и не получивший действительную стоимость доли по основаниям, предусмотренным абзацем четвертым п. 8 ст. 23 Закона об ООО, по истечении трехмесячного срока со дня истечения срока выплаты действительной стоимости доли утрачивает право требовать восстановления в правах участника.

Невыплата действительной стоимости доли вышедшему участнику не препятствует распределению этой доли между оставшимися участниками.

Общество вправе распределить доли вышедших участников не единовременно, а поэтапно.

Обоснование вывода:

Согласно ст. 26 Федерального закона от 08.02.1998 N 14-ФЗ "Об обществах с ограниченной ответственностью" (далее - Закон об ООО) участник вправе выйти из общества путем отчуждения доли обществу независимо от согласия других его участников или общества, если это предусмотрено уставом.

В соответствии с п. 6.1 и пп. 2 п. 7 ст. 23 Закона об ООО в случае выхода участника из общества его доля переходит к обществу с даты получения обществом заявления о выходе. Общество обязано выплатить участнику, подавшему заявление о выходе, действительную стоимость его доли в уставном капитале общества, определяемую на основании данных бухгалтерской отчетности общества за последний отчетный период, предшествующий дню подачи заявления о выходе из общества, или с согласия этого участника общества выдать ему в натуре имущество такой же стоимости.

Срок выплаты участнику общества действительной стоимости его доли либо выдачи ему в натуре имущества такой же стоимости составляет три месяца со дня возникновения соответствующей обязанности, то есть с даты подачи заявления о выходе из общества (принимая во внимание положения ст. 191 ГК РФ, такой срок начинает течь со дня, следующего за днем подачи заявления о выходе), если иной срок или порядок выплаты не предусмотрен уставом общества.

Согласно абзацу четвертому п. 8 ст. 23 Закона об ООО общество не вправе выплачивать действительную стоимость доли или части доли в уставном капитале общества либо выдавать в натуре имущество такой же стоимости, если на момент этих выплаты или выдачи имущества в натуре оно отвечает признакам несостоятельности (банкротства) в соответствии с федеральным законом о несостоятельности (банкротстве) либо в результате этих выплаты или выдачи имущества в натуре указанные признаки появятся у общества.

В случае, когда участник общества подал заявление о выходе, а общество в соответствии с Законом об ООО не вправе выплачивать действительную стоимость доли в уставном капитале общества либо выдавать в натуре имущество такой же стоимости, общество на основании заявления в письменной форме, поданного не позднее чем в течение трех месяцев со дня истечения срока выплаты действительной стоимости доли лицом, доля которого перешла к обществу, обязано восстановить его как участника общества и передать ему соответствующую долю в уставном капитале общества (абзац пятый п. 8 ст. 23 Закона об ООО).

Если же при таких обстоятельствах вышедшее из общества лицо в течение указанного срока не подаст обществу заявление о восстановлении в составе участников общества, оно утратит возможность требовать восстановления в правах участника. При этом, как показывает судебная практика, указанные в абзаце четвертом п. 8 ст. 23 Закона об ООО обстоятельства сами по себе не исключают возможность взыскания судом действительной стоимости доли, но могут явиться препятствием для исполнения судебного акта, то есть выплаты обществом присужденной суммы (постановление Федерального арбитражного суда Северо-Западного округа от 24.01.2014 N Ф07-10719/13 по делу N А05-16379/2012, постановление Седьмого арбитражного апелляционного суда от 19.05.2014 N 07АП-1307/13, постановление Двадцатого арбитражного апелляционного суда от 28.07.2014 N 20АП-3279/14, постановление Пятнадцатого арбитражного апелляционного суда от 01.08.2012 N 15АП-798/12, постановление Восьмого арбитражного апелляционного суда от 18.12.2015 N 08АП-12904/15, постановление Четырнадцатого арбитражного апелляционного суда от 22.06.2015 N 14АП-3179/15).

Таким образом, невыплата участнику, вышедшему из общества, действительной стоимости его доли автоматически не влечет за собой восстановление этого лица в правах участника общества, а лишь предоставляет бывшему участнику право в течение определенного срока потребовать такого восстановления. В случае же пропуска установленного срока вышедший участник утрачивает такое право (постановление Семнадцатого арбитражного апелляционного суда от 12.11.2015 N 17АП-11877/15, постановление Девятого арбитражного апелляционного суда от 09.10.2014 N 09АП-38743/14).

В силу п. 2 ст. 24 Закона об ООО в течение одного года со дня перехода доли или части доли в уставном капитале общества к обществу они должны быть распределены по решению общего собрания участников общества между всеми участниками общества пропорционально их долям в уставном капитале общества или предложены для приобретения всем либо некоторым участникам общества и (или), если это не запрещено уставом общества, третьим лицам. Ни приведенной нормой, ни иными положениями Закона об ООО возможность распределения доли в уставном капитале общества, принадлежавшей вышедшему из общества участнику, не поставлена в зависимость от того, выплачена ли обществом этому лицу действительная стоимость перешедшей к обществу доли. Равным образом не исключает Закон об ООО и возможности поэтапного распределения обществом перешедших к нему долей: в приведенной ситуации доли, принадлежавшие выбывшим из общества участникам, должны быть распределены (предложены для приобретения) в течение года со дня выхода из общества соответствующего участника (соответственно в апреле и сентябре 2015 года).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Ложечникова Елена

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Александров Алексей

28 марта 2016 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Общество обязано выплатить участнику, подавшему заявление о выходе из общества, действительную стоимость его доли в уставном капитале в течение трех месяцев со дня возникновения соответствующей обязанности (если иной срок или порядок такой выплаты не предусмотрен уставом общества).

С согласия этого участника общество вправе выдать ему в натуре имущество такой же стоимости, в случае неполной оплаты им доли в уставном капитале общества - действительную стоимость оплаченной части доли (п.6.1 ст.23 Федерального закона от 08.02.1998 г. №14-ФЗ «Об обществах с ограниченной ответственностью», далее по тексту – Закон №14-ФЗ).

Начиная с 01 января 2016 г. заявление участника о выходе из компании, требует нотариального удостоверения (ст.3 Федерального закона от 30.03.2015 г. №67-ФЗ).

Размер доли участника общества в уставном капитале компании определяется в процентах или в виде дроби. Действительная стоимость доли участника соответствует части стоимости чистых активов компании, пропорциональной размеру его доли (п.2 ст.14 Закона №14-ФЗ).

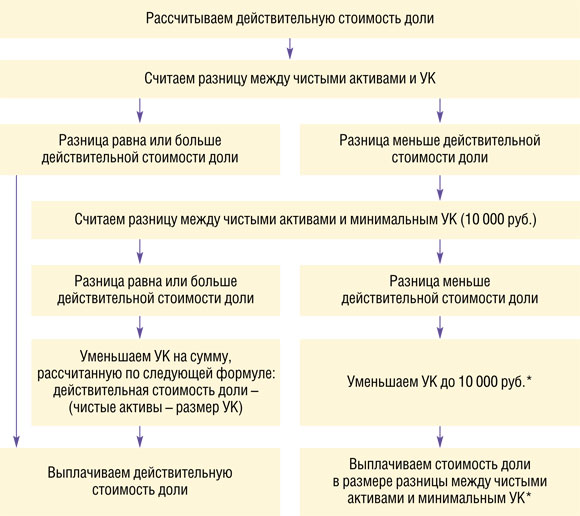

Действительная стоимость доли (части доли) в уставном капитале выплачивается за счет разницы между стоимостью чистых активов компании и размером ее уставного капитала. В случае если такой разницы недостаточно, компания обязана уменьшить свой уставный капитал на недостающую сумму. Компания также не вправе выплачивать действительную стоимость доли, если на момент выплаты (либо выдачи доли в натуре имущества) компания отвечает признакам банкротства (п.8 ст.23 Закона №14-ФЗ).

В том случае, если размер чистых активов компании отрицательный, действительная стоимость доли не выплачивается участнику.

Действительная стоимость доли = Размер чистых активов х Размер доли участника в уставном капитале.

В том случае, если действительная стоимость доли больше величины чистых активов, уменьшенных на минимальный размер уставного капитала, то участнику выплачивается часть действительной стоимости доли (п.8 ст. 23 Закона №14-ФЗ).

Порядок расчета стоимости чистых активов определен Приказом Минфина РФ от 28.08.2014 г. №84н. Чистые активы представляют собой разницу между активами и пассивами бухгалтерского баланса.

Как отмечено высшими судьями, действительная стоимость доли в уставном капитале общества при выходе его участника определяется с учетом рыночной стоимости недвижимого имущества, отраженного на балансе общества, на момент выхода (Постановления Президиума ВАС РФ от 07.06.2005 г. №15787/04, от 06.09.2005 г. №5261/05, от 29.09.2009 г. №6560/09).

Согласно правовой позиции Президиума ВАС РФ, изложенной в постановлении от 17.04.2012 г. №16191/11, действительная стоимость доли в уставном капитале общества при выходе его участника

определяется с учетом рыночной стоимости недвижимого имущества, находящегося на балансе общества. Этой позицией руководствуются и арбитражные суда (Постановление АС Центрального округа от 29.06.2016 г. №А14-11017/2014, решение АС г. Москвы от 11.08.2016 г. №А40-8084/2012).

При расчете действительной стоимости доли следует учитывать, что НДС, полученный от покупателя под предстоящую реализацию активов, не влияет на цену чистых активов. А возмещаемый НДС (т.е. 19 счет) учитывается при расчете чистых активов (Постановление Президиума ВАС РФ от 10.09.2013 г. №3744/13).

По общему правилу действительная стоимость доли определяется на основании данных бухгалтерской отчетности за последний отчетный период, предшествующий дате предъявления требования об обращении взыскания на долю участника по его долгам.

Действительная стоимость доли определяется на основании данных бухгалтерской отчетности, составленной на последнюю отчетную дату (п.29 Положения по ведению бухгалтерского учета и отчетности, утв. приказом Минфина РФ от 29.07.1998 г. №34н).

Однако в судах нет единого мнения, что подразумевается под «последней отчетной датой». Так, в Постановлениях АС Северо-Кавказского округа от 03.12.2015 г. №А53-17251/2013, Московского округа от 13.08.2015 г. №А40-127386/11-137-451, Седьмого арбитражного апелляционного суда от 13.11.2015 г. №07АП-9339/15, решении АС Свердловской области от 30.05.2016 г. №А60-50788/2015 отмечено, что такой датой является последний календарный день месяца, предшествующего месяцу подачи (получения обществом) заявления.

Кредитор предъявил требование в сентябре 2016 г. следовательно, за основу определения действительной стоимости доли берется бухгалтерская отчетность за январь – август 2016 г.

Противоположное решение вынесено в Определении АС Западно-Сибирского округа от 26.07.2016 г. №А70-10773/2015. Суд не принял доводы кассационной жалобы о том, что для участника, вышедшего 19.05.2015 г. компания обязана была рассчитать рыночную стоимость чистых активов исходя из имущественного состояния общества по состоянию на 30.04.2015 г. Судьи признали правомерным расчет действительной стоимости доли, исходя из рыночной стоимости чистых активов по состоянию на 31.03.2015 г. Аналогичную позицию (период расчета – предшествующий квартал) занимают и некоторые арбитражные суды (Постановления АС Западно-Сибирского округа от 13.11.2015 г. №Ф04-26688/15, ФАС Уральского округа от 17.03.2014 г. №Ф09-4725/12, Третьего арбитражного апелляционного суда от 12.11.2015 г. №03АП-4588/15).

В другом деле суд отметил, что необходимость составления промежуточной бухгалтерской отчетности обусловлена установленной в законе обязанностью по ее представлению в контролирующий орган. На дату возникновения у компании обязанности по выплате действительной стоимости доли обязанность по составлению промежуточной бухгалтерской отчетности отсутствовала, поскольку не была обусловлена необходимостью ее представления в налоговый орган, следовательно, компания вправе была ее не составлять. А поэтому суд счел последним отчетным периодом 2013 г. (требование о выходе участника из общества заявлено 04.04.2014 г.), в связи с чем, действительная стоимость доли подлежит установлению на 31.12.2013 г. (Постановления Пятого арбитражного апелляционного суда от 18.08.2016 г. №А51-19547/2014 и от 09.08.2016 г. №А59-5321/2013, Девятого арбитражного апелляционного суда от 02.02.2016 г. №А40-209925/2014).

За несвоевременную выплату действительной стоимости доли, вышедший из ООО участник, вправе требовать от компании выплату процентов за неправомерное пользование чужими денежными средствами (Постановление АС Западно-Сибирского округа от 20.07.2016 г. №А70-7000/2015).

При выходе участника из общества с ограниченной ответственностью выплаченная ему действительная стоимость доли облагается налогом на доходы физических лиц. Об этом Минфин России напомнил в письме от 30.06.16 № 03-04-05/38368 .

На основании статьи 26 Закона об ООО* участник вправе выйти из общества независимо от согласия других участников или общества, если это предусмотрено уставом компании. В таком случае его доля переходит к организации. ООО, в свою очередь, обязано выплатить выходящему участнику действительную стоимость его доли, которая определяется на основании данных бухгалтерской отчетности. Об этом сказано в пункте 6.1 статьи 23 Закона об ООО. Чиновники отмечают, что упомянутая выплата совершается за счет уменьшения имущества, являющегося собственностью самого общества, а не его участников.

В то же время в пункте 1 статьи 210 НК РФ оговорено, что при определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах. Соответственно, денежная выплата участнику, покидающему ООО, должна облагаться НДФЛ на общих основаниях.

Напомним, что с 1 января 2016 года при налогообложении доходов в виде действительной стоимости доли, полученных при выходе участника из ООО, можно воспользоваться имущественным вычетом на основании статьи 220 НК РФ. Подробнее см. «Как с 2016 года изменится налогообложение НДФЛ доходов, полученных при выходе участника из ООО и при ликвидации компании ».

* Федеральный закон от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью».

Эксперт службы Правового консалтинга ГАРАНТ Вячеслав Горностаев

Эксперт службы Правового консалтинга ГАРАНТ Ирина Лазарева

Участник выходит из ООО и просит передать ему имущество в счет выплаты действительной стоимости доли. О бухгалтерском оформлении и налоговых последствиях такой выплаты рассказывают эксперты службы Правового консалтинга ГАРАНТ Лазарева Ирина и Горностаев Вячеслав.

Участник ООО (доля в уставном капитале составляет 20% - 2 тыс. руб.) в феврале 2012 года подал заявление о выходе из ООО с просьбой выплаты действительной стоимости доли путем передачи имущества. Действительная стоимость доли по состоянию на 01.01.2011 года 2 830 тыс. руб. остаточная стоимость передаваемого имущества на 28.02.2012 года 4 000 тыс. руб. Общество и остальные участники не против. Организация находится на общем режиме налогообложения.

Прошу разъяснить: 1. Возможна ли передача имущества большей стоимости? Какие проводки следует отразить в бухучете? 2. Каким образом следует удержать НДФЛ с участника и с какой суммы? В данном случае это является обязанностью ООО? 3. Какие операции в данном случае отразятся в налоговом учете?

Как определено п. 1 ст. 94 ГК РФ и п. 1 ст. 26 Федерального закона от 08.02.1998 N 14-ФЗ "Об обществах с ограниченной ответственностью" (далее - Закон N 14-ФЗ), участник ООО вправе выйти из общества путем отчуждения доли обществу независимо от согласия других его участников или общества, если это предусмотрено уставом общества.

В соответствии с п. 2 ст. 94 ГК РФ при выходе участника ООО из общества ему должна быть выплачена действительная стоимость его доли в уставном капитале общества или выдано в натуре имущество, соответствующее такой стоимости, в порядке и в сроки, которые предусмотрены Законом N 14-ФЗ и уставом общества.

Согласно абзацу 1 п. 6.1 ст. 23 Закона N 14-ФЗ, в случае выхода участника общества из общества в соответствии со ст. 26 названного закона, его доля переходит к обществу. Общество обязано выплатить участнику общества, подавшему заявление о выходе из общества, действительную стоимость его доли в уставном капитале общества, определяемую на основании данных бухгалтерской отчетности общества за последний отчетный период, предшествующий дню подачи заявления о выходе из общества или с согласия этого участника общества выдать ему в натуре имущество такой же стоимости.

Указанная выплата должна быть произведена в силу закона, в связи с чем заключение такой сделки не требует одобрения решением совета директоров или общего собрания участников общества.

Из указанной нормы можно также сделать вывод, что выплата стоимости доли вышедшему из общества участнику по общему правилу производится в денежной форме. Замена денежной выплаты выдачей имущества в натуре возможна только при условии принятия соответствующего решения самим обществом (в лице его единоличного исполнительного органа - ст. 40 Закона N 14-ФЗ) и согласия вышедшего из общества участника.

Причем, как отмечено выше, расчет действительной стоимости доли производится по данным бухгалтерского учета за отчетный период, предшествующий дате подаче заявления участника о выходе из общества.

Как следует из арбитражной практики, отчетным периодом для определения действительной стоимости доли участника может быть признан предшествующий:

- месяц (постановления Восемнадцатого арбитражного апелляционного суда от 23.01.2012 N 18АП-12877/11, Пятнадцатого арбитражного апелляционного суда от 03.05.2011 N 15АП-2667/11);

- квартал (постановления ФАС Волго-Вятского округа от 14.11.2011 N Ф01-4784/11 по делу N А39-3402/2010, ФАС Дальневосточного округа от 12.08.2011 N Ф03-2952/11 по делу N А24-4392/2010).

Подробнее об определении периода для расчета действительной стоимости доли участника при его выходе из общества Вы можете прочитать в материале, предложенном для ознакомления.

Действительная стоимость доли или части доли в уставном капитале общества выплачивается за счет разницы между стоимостью чистых активов общества и размером его уставного капитала. В случае, если такой разницы недостаточно, общество обязано уменьшить свой уставный капитал на недостающую сумму (п. 8 ст. 23 Закона N 14-ФЗ). Данное положение приобретает еще большую актуальность в вашем случае, так как передаваемое имущество превышает действительную стоимость доли выходящего участника.

Согласно Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.10.2000 N 94н (далее - План счетов), для учета долей участников ООО, перешедших к обществу, предназначен счет 81 "Собственные акции (доли)".

На дату подачи заявления о выходе участника из общества в бухгалтерском учете организации отражается задолженность перед ним в действительной стоимости доли:

Дебет 81 Кредит 75

- 2 830 000 руб. - отражена задолженность ООО перед участником в сумме действительной стоимости его доли.

В рассматриваемой ситуации погашение задолженности перед участником в виде действительной стоимости доли производится в натуральной форме - недвижимым имуществом (объектом ОС).

Хотим обратить Ваше внимание, что в соответствии со ст. 223 ГК РФ в случаях, когда отчуждение имущества подлежит государственной регистрации, право собственности у приобретателя возникает с момента такой регистрации, поэтому недвижимое имущество общества, передаваемое участнику при выходе из общества, до такой регистрации продолжает принадлежать обществу на праве собственности.

Законодательством предусмотрена обязанность общества погасить образовавшийся перед выбывающим участником долг, а при выдаче имущества в натуре стоимость передаваемого имущества должна соответствовать действительной стоимости доли этого участника. Учитывая, что объект ОС сложно передать частично, полагаем, стоимость имущества для погашения задолженности перед участником при его выходе из общества может определяться по соглашению сторон.

Согласно п. 29 ПБУ 6/01 "Учет основных средств" (далее - ПБУ 6/01), стоимость объекта основных средств, который выбывает или не способен приносить организации экономические выгоды (доход) в будущем, подлежит списанию с бухгалтерского учета. То есть при передаче участнику объекта ОС организация отражает его выбытие и списывает его стоимость с бухгалтерского учета. В соответствии с п. 31 ПБУ 6/01 доходы и расходы от списания объектов основных средств с бухгалтерского учета подлежат зачислению на счет прибылей и убытков в качестве прочих доходов и расходов. Согласно Плану счетов для обобщения информации о прочих доходах и расходах отчетного периода предназначен счет 91 "Прочие доходы и расходы". Для учета выбытия объекта ОС к счету 01 "Основные средства" может открываться субсчет "Выбытие основных средств".

Таким образом, на дату регистрации права собственности на передаваемое недвижимое имущество могут быть сделаны следующие проводки:

Дебет 01, субсчет "Выбытие основных средств" Кредит 01

- списана первоначальная стоимость недвижимого имущества;

Дебет 02 Кредит 01, субсчет "Выбытие основных средств"

- списана сумма накопленной амортизации по выбываемому объекту ОС;

Дебет 75 Кредит 91, субсчет "Прочие доходы"

- 2 830 000 руб. - передано недвижимое имущество в счет погашения задолженности перед участником;

Дебет 91, субсчет "Прочие расходы" Кредит 01 субсчет "Выбытие основных средств"

- 4 000 000 руб. - списана остаточная стоимость переданного имущества.

Однако бухгалтерский учет при передаче ОС в счет погашения задолженности перед участником неоднозначен. Существует альтернативный вариант учета.

Согласно п. 2 ПБУ 10/99 "Расходы организации" расходами организации признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников (собственников имущества). Следовательно, при передаче имущества выбывающему из ООО участнику расходы в бухгалтерском учете общества не признаются и счет 91 не используется. Списание стоимости передаваемого ОС осуществляется непосредственно в дебет счета 75.

В таком случае проводки будут следующие:

Дебет 75 Кредит 01, субсчет "Выбытие основного средства"

- 2 830 000 руб. - передано недвижимое имущество в счет погашения задолженности перед участником;

Дебет 91, субсчет "Прочие расходы" Кредит 01, субсчет "Выбытие основного средства"

- 1 170 000 (4 000 000 руб. - 2 830 000 руб.) - в прочие расходы списано превышение остаточной стоимости переданного имущества над действительной стоимостью доли участника.

Кроме того, необходимо отразить начисление НДС по данной операции (подробнее обложение НДС рассмотрено в соответствующем разделе).

В соответствии с п. 1 ст. 211 НК РФ при получении налогоплательщиком дохода от организаций в натуральной форме в виде имущества, налоговая база определяется как стоимость этого имущества, исчисленная исходя из их цен, определяемых в порядке, аналогичном предусмотренному ст. 105.3 НК РФ.

По общему правилу организация, выплачивающая доходы физическим лицам, признается налоговым агентом по уплате НДФЛ (п. 1 ст. 226 НК РФ). При выплате доходов она обязана исчислить, удержать у налогоплательщика и уплатить сумму налога, исчисленную в соответствии со ст. 224 НК РФ.

На основании п. 4 ст. 226 НК РФ налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате. Однако при выплате доходов в натуральной форме организация не имеет возможности удержать со стоимости передаваемого имущества НДФЛ. Поэтому в соответствии с п. 5 ст. 226 НК РФ общество обязано не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме налога.

В таком случае, согласно пп. 4 п. 1, п. 2 и п. 3 ст. 228 НК РФ физические лица самостоятельно уплачивают налог с сумм, при получении которых не был удержан налог налоговыми агентами, и представляют в налоговый орган декларацию.

Более того, в одном из последних писем представители финансового ведомства указали, что в соответствии с пп. 2 п. 1 ст. 228 НК РФ на налогоплательщиков - физических лиц возложена обязанность по самостоятельному исчислению и уплате НДФЛ при получении дохода от продажи имущества, принадлежащего этим лицам на праве собственности, и имущественных прав, за исключением случаев, предусмотренных п. 17.1 ст. 218 НК РФ, когда такие доходы не подлежат налогообложению (письмо Минфина России от 28.06.2011 N 03-04-06/3-151). То есть в данном случае, по мнению Минфина России, организация не признается налоговым агентом.

Налог на прибыль

Как следует из разъяснений Минфина России, в случае выхода участника из ООО и передачи ему в счет оплаты действительной стоимости его доли амортизируемого имущества, разница между действительной стоимостью его доли и остаточной стоимостью амортизируемого имущества по данным налогового учета общества для целей налогообложения прибыли включается в состав внереализационных доходов (письма Минфина России от 19.12.2008 N 03-03-06/2/174, от 24.09.2008 N 03-03-06/2/127, от 15.11.2005 N 03-03-04/1/355).

Однако в рассматриваемом вопросе ситуация обратная - остаточная стоимость имущества превышает действительную стоимость доли участника. Следовательно, внереализационного дохода у организации не возникает. Вместе с тем организация не вправе признать и внереализационный расход.

При определении налоговой базы по налогу на прибыль налогоплательщик уменьшает полученные доходы на произведенные расходы. Расходами признаются обоснованные, документально подтвержденные затраты, осуществленные для деятельности, направленной на получение дохода (п. 1 ст. 252 НК РФ).

В соответствии с пп. 8 п. 1 ст. 265 НК РФ расходы на ликвидацию выводимых из эксплуатации ОС, включая суммы недоначисленной в соответствии с установленным сроком полезного использования амортизации, учитываются в составе внереализационных расходов. Однако выбытие ОС в связи с передачей участнику в счет погашения задолженности при его выходе из общества не является ликвидацией ОС.

Учитывая, что выплата стоимости доли выбывающему участнику осуществляется за счет разницы между стоимостью чистых активов общества и размером уставного капитала (п. 8 ст. 23 Закона N 14-ФЗ), выплата действительной стоимости доли участнику не учитывается при налогообложении прибыли на основании п. 1 ст. 270 НК РФ.

Сумма превышения остаточной стоимости недвижимого имущества над действительной долей участника, по нашему мнению, в целях налогового учета может рассматриваться как безвозмездная передача имущества. Согласно п. 16 ст. 270 НК РФ при определении налоговой базы не учитываются расходы в виде стоимости безвозмездно переданного имущества и расходов, связанных с такой передачей.

Таким образом, в рассматриваемой ситуации остаточная стоимость передаваемого участнику недвижимого имущества не учитывается в составе расходов при определении налоговой базы по налогу на прибыль.

Объектом обложения НДС признается реализация товаров (работ, услуг) на территории РФ (п. 1 ст. 146 НК РФ). Согласно п. 1 ст. 39 НК РФ реализацией товаров организацией признается передача на возмездной или безвозмездной основе права собственности на товары.

На основании п. 2 ст. 146 НК РФ в целях исчисления НДС не признаются объектом налогообложения операции, указанные в п. 3 ст. 39 НК РФ. Так, согласно пп. 5 п. 3 ст. 39 НК РФ не признается реализацией товаров передача имущества в пределах первоначального взноса участнику хозяйственного общества при выходе (выбытии) из хозяйственного общества.

Таким образом, передача имущества участнику при его выходе из общества признается объектом налогообложения по НДС в размере превышения стоимости переданного участнику имущества над его первоначальным взносом в уставный капитал общества.

При этом обращаем внимание, что в соответствии с п. 1 ст. 154 НК РФ налоговая база при реализации налогоплательщиком товаров (работ, услуг) определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со ст. 105.3 НК РФ. То есть в целях исчисления НДС необходимо учитывать рыночную стоимость имущества. По мнению Минфина России, выраженному в письме от 15.11.2005 N 03-03-04/1/355, стоимость имущества, выдаваемого в натуре при выходе участника из состава общества, должна быть подтверждена заключением независимого оценщика.

В соответствии с пп. 4 п. 2 ст. 170 НК РФ суммы налога, предъявленные покупателю при приобретении товаров, в том числе ОС, учитываются в стоимости таких товаров в случаях их приобретения для производства и (или) реализации товаров, операции по реализации которых не признаются реализацией товаров в соответствии с п. 2 ст. 146 НК РФ. Поскольку передача имущества участнику в пределах первоначального взноса не облагается НДС, организации необходимо восстановить сумму налога, приходящуюся на часть ОС, соответствующую первоначальному взносу участника (пп. 2 п. 3 ст. 170 НК РФ). При этом суммы налога, подлежащие восстановлению, не включаются в стоимость ОС, а учитываются в составе прочих расходов в соответствии с пп. 1 п. 1 ст. 264 НК РФ.

Учитывая изложенное, в рассматриваемой ситуации начисление и восстановление НДС может быть отражено в учете следующими записями:

Дебет 91, субсчет "Прочие расходы" Кредит 68, субсчет "Расчеты по НДС"

- 719 640 руб. ((4 000 000 руб. - 2000 руб.) х 18%) начислен НДС на передаваемое имущество (если исходить из предположения, что остаточная стоимость ОС соответствует рыночной стоимости имущества);

Дебет 19 Кредит 68, субсчет "Расчеты по НДС"

- 360 руб. (2000 руб. х 18%) - восстановлена сумма НДС, соответствующая первоначальному взносу участника в уставный капитал;

Дебет 91, субсчет "Прочие расходы" Кредит 19

- 360 руб. "восстановленный" НДС включен в состав расходов.

23 Декабря 2016

С 1 января 2017 года вступают в силу поправки к статье 266 Налогового кодекса РФ, в которой регулируется порядок формирования резервов по сомнительным долгам. Изменения в налоговую статью вносит новый Федеральный закон от 30 ноября 2016 года № 405-ФЗ. Что это за изменения разберем сегодня.

22 Декабря 2016

Принципы исчисления и уплаты каждого из налогов и сборов, взимаемых в РФ, подробно рассмотрены в части второй Налогового кодекса. Однако для организаций не менее важной является и часть первая НК РФ. С 1 января 2017 года в часть первую НК РФ будут внесены существенные изменения. И большинство из них важно изучить уже сейчас.

Имея в резерве банковские счета, которые долго не используются ("спящие" банковские счета), компания может столкнуться с проблемами в случае начала их использования. Если списания по банковскому счету носят нерегулярный характер, уплата налогов со счета не осуществляется, движений по счету не было, а затем операций сразу стало много, банк вправе заблокировать "Клиент-банк" компании.

Госдумой РФ в третьем чтении 9 декабря 2016 года принят бюджет Пенсионного фонда России на период с 2017 по 2019 годы. Согласно принятому документу в новом году предусмотрен рост пенсионных выплат согласно законодательным актам о пенсионном обеспечении. Соответствующая информация размещена на официальном сайте ПФР.

21 Декабря 2016

Приказом ФНС РФ от 10.10.2016 № ММВ-7-11/551@ были утверждены форма расчета по страховым взносам, порядок ее заполнения (далее – Порядок), а также формат представления расчета по страховым взносам в электронном виде. Данный приказ начнет действовать 1 января 2017 года, а расчет по страховым взносам, форма которого утверждена этим приказом, впервые будет представлен за первый расчетный (отчетный) период 2017 года. В статье рассмотрим особенности заполнения новой отчетной формы.