Категория: Бланки/Образцы

Выплатить единовременную премию за выполнение дополнительного объема работ в. Приказ о выплате премии эталон приказ о премии эталон. Также необходимо начислить и взносы на непременное пенсионное страхование в согласовании с пт 2 статьи 10 федерального закона от 15.

![]() По собственному нраву обозначенные вознаграждения связаны с трудовыми отношениями, как следует, на их необходимо начислять страховые взносы (п.

По собственному нраву обозначенные вознаграждения связаны с трудовыми отношениями, как следует, на их необходимо начислять страховые взносы (п. ![]()

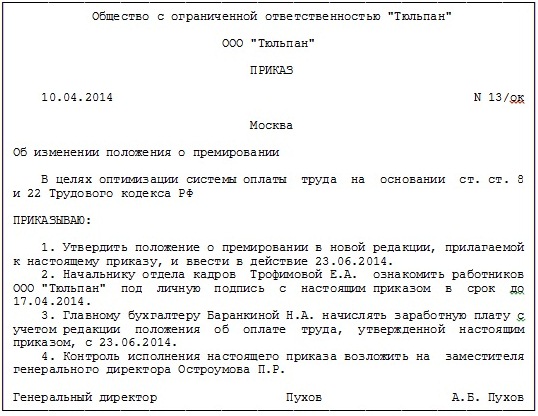

Соответственно прямой увязки видов премий с источником действующее законодательство не устанавливает. И соответственно приказ о начислении премии должен быть издан до.). эталон типового приказа о премировании работника.

Образец приказа на премию к2014, эталон, праздничку, премии, приказа, о, к, выплате, году, в, эталон приказа, 2014 году, праздничку в, в 2014, выплате премии. Приуроченных к государственным и корпоративным праздничкам либо к. Но делать этого до выхода соответственных объяснений и (либо) конфигурации действующих указаний о порядке внедрения экономной систематизации, утвержденных приказом минфина рф от 25.

посреди их поименованы издержки на оплату труда персонала, участвующего в процессе производства продуктов, выполнения работ, оказания услуг, а также суммы есн и взносы на опс. Во-вторых, разовые (единовременные) премии могут быть выплачены работникам и как часть оплаты труда. ![]()

не считая того, необходимо учесть, что данный вид расходов следует отразить по подстатье 290 остальные расходы, так как она более много показывает экономический смысл хозяйственной операции. управление оценило высочайшие темпы строительства и согласно положению о премировании решило поощрить работников. Сказалась ли на вашем бизнесе непостоянность экономики рф в последнее время? ![]() Сумма премии за 2008 год, которая будет учтена при определении среднего заработка, равна 20 321,29 руб.

Сумма премии за 2008 год, которая будет учтена при определении среднего заработка, равна 20 321,29 руб. ![]()

эталон приказа на премию за неплохую работу. За сокращение издержек на предприятии применение новых технологий по экономии расходных материалов в компании, улучшению критерий труда пожарной и технической безопасности.

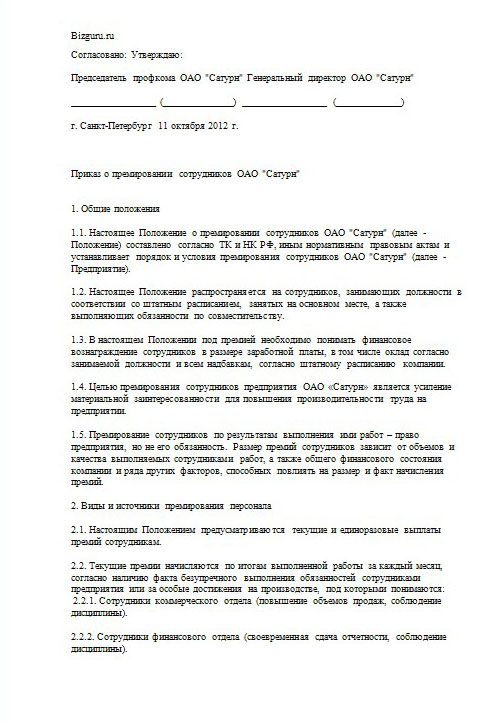

Целью премирования служащих предприятия оао сатурн является усиление вещественной заинтригованности для увеличения производительности труда на предприятии. Предусмотренная тк рф систематизация разовых (единовременных) премий не применяется в отношении валютного содержания муниципальных штатских служащих. При расчете налога на прибыль казенные учрежденияразовые премии в состав расходов не включают ( п. управляющий его подписывает, после чего с ним нужно ознакомить сотрудника под подпись и выслать в службу персонала. После подписания приказ должен быть доведен до сведения работника (объявлен) под роспись, а записи о поощрении должны отыскать свое отражение также в личной карточке и трудовой книге работника.

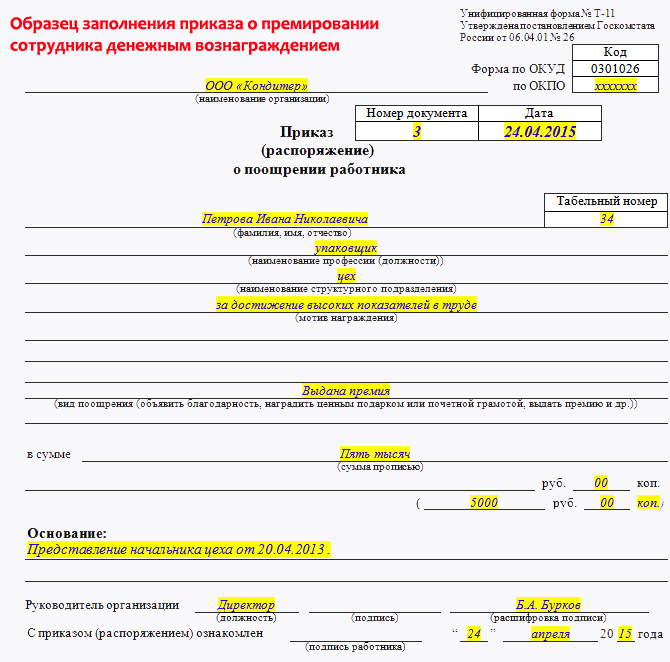

Приказ на премию к празднику образец - рекомендуемый выборПриказ о премировании может быть оформлен как на унифицированном бланке (т-11, т-11а), так и иметь произвольную форму (с учетом неотклонимых реквизитов). вобщем, это правило не распространяется на муниципальных штатских служащих премии им могут выплачиваться только за выполнение особо принципиальных и сложных заданий. После того, как премия будет получена сотрудником, приказ должен храниться на предприятии в течение 5 лет. В связи с празднованием юбилейных дат 50 лет и так дальше. Но при условии, что такие премии предусмотрены в принятых в учреждениях положениях об оплате (премировании) работников.

Приказ о поощрении премировании награждении образец форма т-111-ый вид премий является составной частью заработной платы работников, а 2-ой - нет. Размер премии определяется письменным приказом управляющего учреждения в границах общей экономии по фонду оплаты труда. муниципальный орган не вправе определять дополнительно условия воплощения рассматриваемой выплаты. Как составить приказ о премировании служащих к праздничку.эталон приказа о премировании служащих - - вариантов формулировки оснований для выдачи премии к новенькому году.Приказ о премировании служащих эталон, структура документа. выборка более принципиальных документов по вопросу эталон приказа о премировании нормативно-правовые акты формы статьи консультации профессионалов и почти все другое.

Copyright © 2016 bowerussia.ru

В этом случае расходы могут признаваться в целях налогообложения прибыли см образец приказа о премировании работников к празднику. Посмотреть образец приказа о поощрении. В приказ о поощрении работника необходимо также вписать табельный номер сотрудника, которого вы хотите. Если ты искал образец приказа о премирование работников в честь праздника, кнопка для скачивания на странице ниже. Образец оформления приказа о премировании работников. Основанием для составления приказа случит представление к поощрению, именно этот документ.

Приказ о премировании работников и сотрудников (образец). И национальным праздникам или, например, к юбилею, а также условия премирования по годовым. Приказ о премировании работника издается каждый раз, когда начальство считает повод достаточным для премии. К празднику. Образцы приказов, положение о премировании. Эти выплаты оговариваются в коллективном договоре или же вводятся коллегиальным органом работников. Однако в приказе о поощрении необходимо расшифровать эту формулировку и указать, за какие именно достижения работник представлен к. Праздниками и др. Образец типового приказа о премировании работника. Согласно положению о премировании от 00.00. Аналогичным образом обстоят дела с премиями по поводу какого-либо праздника ко дню строителя. Как написать приказ на премирование работника (образец). Для составления приказа о премировании. К поощрению работника. Работников. Образцы.

О премировании работника. Скачать образец приказа о. Приказ о премировании к. Специальные системы премирования. Премированию работников. Образец приказа о. Приказ о премировании образец. Праздникам или к. Приказ о премировании. Скачать образец приказа о. О премировании работников. Приказа о премированию к. Форма приказа о премировании сотрудников. Приказ о премировании работников.

Если учреждение решило выплачивать премии к празднику, то во избежание трудовых споров разовые премии необходимо предусмотреть трудовыми, коллективными договорами, соглашениями либо локальными нормативными актами.

Каким образом оформляются разовые премииСистема стимулирования работников учреждения может включать следующие виды премий:

С одной стороны, разовые премии (в том числе к праздникам) могут являться элементом системы оплаты труда организации, то есть играть стимулирующую роль. Они должны быть предусмотрены трудовыми договорами, коллективными договорами, соглашениями, локальными нормативными актами (ст. 135 Трудового кодекса РФ ). С другой стороны, при выплате разовых премий составляется отдельный приказ о поощрении работника. Получается, что такие премии не входят в систему оплаты труда (ст. 191 Трудового кодекса РФ ).

Выплата премий происходит на основании приказа (распоряжения) руководителя учреждения, основанием для издания которого являются представления руководителей соответствующих структурных подразделений. Приказ о поощрении работника подписывается руководителем или уполномоченным им на это лицом, а затем объявляется под подпись. В личные карточки сотрудников и их трудовые книжки вносятся соответствующие записи.

При оформлении премий, которые носят разовый поощрительный характер в соответствии со статьей 191 Трудового кодекса РФ, могут применяться унифицированные формы, утвержденные постановлением Госкомстата России от 5 января 2004 г. № 1 :

При расчете среднего заработка (за отпуск, командировку) учитываются только те премии, которые предусмотрены системой оплаты труда (п. 2. 3 Положения об особенностях порядка исчисления средней заработной платы, утвержденного постановлением Правительства РФ от 24 декабря 2007 г. № 922. далее – Положение № 922), но при условии их начисления в расчетном периоде ( письмо Минздравсоцразвития России от 13 октября 2011 г. № 22-2/377012772).

Премии к праздникам, юбилеям выплачиваются не за фактически отработанное время, а приурочены к определенному событию (определенной дате), значит, при расчете среднего заработка их следует учитывать в полном объеме.

Пример

Работник учреждения в период с 29 по 30 января 2015 года находился в служебной командировке.

Требуется определить средний заработок за период командировки.

В расчетный период (с 1 января по 31 декабря 2014 года) работнику были начислены следующие выплаты:

– заработная плата – 240 000 руб.;

– ежемесячная премия – 60 000 руб.;

– премия ко Дню бухгалтера (предусмотрена системой оплаты труда учреждения) – 15 000 руб.;

– премия за активное участие в общественной жизни учреждения (не предусмотрена системой оплаты труда учреждения) – 2000 руб.

За расчетный период работник отработал все рабочие дни, но с 1 по 31 октября 2014 года находился в отпуске. Таким образом, фактически в расчетном периоде он отработал 224 дня.

1. Определим сумму среднедневного заработка:

(240 000 руб. + 60 000 руб. + 15 000 руб.). 224 дн. = 1406,25 руб.

2. Найдем сумму среднего заработка за командировку:

1406,25 руб. х 2 дн. = 2812,50 руб.

В средний заработок, исходя из которого исчисляются пособия по временной нетрудоспособности, по беременности и родам, ежемесячные пособия по уходу за ребенком, включаются все премии независимо от принадлежности к системе оплаты труда организации. Ведь согласно части 2 статьи 14 Федерального закона от 29 декабря 2006 г. № 255-ФЗ, в средний заработок для исчисления пособий по государственному социальному страхованию подлежат включению все виды выплат и иных вознаграждений в пользу застрахованных лиц, на которые начислены страховые взносы в ФСС России.

Объектом обложения страховыми взносами признаются все выплаты и вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров ( ст. 7 Федерального закона от 24 июля 2009 г. № 212-ФЗ ). Так как премии выплачиваются в рамках трудовых отношений, они автоматически (независимо от других условий) подлежат включению в базу для начисления страховых взносов и, соответственно, включаются в расчет пособий, выплачиваемых соцстрахом.

Как премии работникам отражаются в бухгалтерском учетеИсточник финансирования премий – средства, выделяемые на оплату труда сотрудников (подст. 211 «Заработная плата» КОСГУ), а бухгалтерский учет ничем не отличается от учета заработной платы. Соответственно, учет расчетов с персоналом ведется на счете 0 302 11 000 «Расчеты по заработной плате» (п. 256 Инструкции № 157н).

Суммы начисленной премии в учете бюджетных учреждений отражаются следующими бухгалтерскими записями (п. 128 Инструкции № 174н.):

ДЕБЕТ 0 401 20 211, 0 109 ХХ 211 КРЕДИТ 0 302 11 730

— начислены премии работникам.

Документом-основанием для бухгалтерской записи является расчетно-платежная ведомость (ф. 0504401) или расчетная ведомость (ф. 0301010).

Выплата премии из кассы бюджетного учреждения оформляется записью (п. 85 Инструкции № 174н):

ДЕБЕТ 0 302 11 830 КРЕДИТ 0 201 34 610

— выплачена премия работникам из кассы учреждения.

Позиция налоговых органов заключается в том, что для включения премий в расходы на оплату труда в целях исчисления налога на прибыль должны одновременно выполняться следующие условия. Во-первых, выплаты должны предусматриваться системой оплаты труда учреждения (то есть премирование регламентируется коллективным договором, локальными документами учреждения). Во-вторых, премия должна относиться к выплатам стимулирующего характера и зависеть от стажа работы, должностного оклада или производственных результатов (трудовых показателей), а не от наступления праздничных событий (письмо Минфина России от 24 апреля 2013 г. № 03-03-06/1/14283 ).

Однако суды зачастую позволяют учесть при налогообложении прибыли премии, считая достаточным предусмотреть случаи их выплаты положениями коллективного договора (постановления ФАС Уральского округа от 5 сентября 2011 г. № Ф09-5411/11, Московского округа от 17 июня 2009 г. № КА-А40/4234-09 и Западно-Сибирского округа от 12 июля 2006 г. № Ф04-4351/2006 (24491-А70-33)).

К формулировкам в коллективных договорах и приказах о выплате, касающихся таких премий, следует быть предельно внимательными. Либо не рисковать, выплачивая их за счет чистой прибыли.

Кроме того, у некоторых бухгалтеров могут возникнуть опасения о правомерности учета в составе налоговой базы по налогу на прибыль среднего заработка за отпуск, командировку и в других случаях, при расчете которых учтены премии, не связанные с трудовыми показателями. Однако Минфин России своим письмом от 22 марта 2012 г. № 03-03-06/1/150 данные опасения полностью развеял: суммы начисленного работникам среднего заработка, рассчитанные в соответствии с правилами, определенными Положением № 922, уменьшают налоговую базу учреждения по налогу на прибыль организаций.

В. Утка ,

эксперт по бюджетному учету

Главный редактор журнала «Заработная плата. Расчеты, учет, налоги», автор книг и публикаций по вопросам заработной платы, учета, отчетности и налогообложения бюджетных организаций

Позади Новый год, близятся февральские, мартовские праздничные дни, столь любимые майские каникулы, различные профессиональные праздники. Поэтому вопросы премирования сохраняют актуальность в течение всего года. Стоит разобраться, каким образом бюджетное учреждение может поощрить своих сотрудников на законных основаниях.

"Праздничные" премии и источники их финансированияТрудовой кодекс РФ (далее - ТК РФ) выделяет два основания для премирования работников:

По второму из указанных оснований премии, как правило, выплачиваются к праздничным датам, профессиональным (отраслевым) праздникам, дням рождения (в т. ч. юбилеям), за выполнение особо важных работ, не входящих в круг должностных обязанностей и т. п. По сложившейся практике, такие премии не увязываются напрямую с результатами трудовой (служебной) деятельности. А если и увязываются, то неизменно вызывают у ревизоров и иных проверяющих дополнительные вопросы в связи с принятыми правилами расчета среднего заработка, определения источника финансирования и т. п.

Премии в рамках принятой в учреждении системы оплаты труда относятся к стимулирующим выплатам, а вынесенные за пределы этой системы - к выплатам в рамках поощрения за труд. Первый вид премий является составной частью заработной платы работников, а второй - нет. При этом источником финансирования обоих видов премий являются средства, выделяемые на цели оплаты труда сотрудников. Соответственно прямой увязки видов премий с источником действующее законодательство не устанавливает.

В частности, и те и другие премии относятся на подстатью 211 "Заработная плата" КОСГУ бюджетной классификации РФ.

Различаются и источники финансирования расходов на выплату премий, производимых из внебюджетных источников. Если принятые в учреждении премии в рамках системы оплаты труда в полной мере уменьшают налоговую базу по налогу на прибыль, то премии к праздникам и другим подобным событиям не могут признаваться в целях налогообложения прибыли. Такой вывод, в частности, сделан в письме Минфина России от 09.11.2007 № 03-03-06/1/786: так как премии к праздничным дням не относятся к выплатам стимулирующего характера, то они не могут быть учтены в расходах для целей налогообложения прибыли. Соответственно производимые из внебюджетных источников выплаты рассматриваемых разовых (единовременных) премий к праздникам и т. п. событиям осуществляются из средств чистой прибыли.

При этом необходимо учитывать, что разовые и единовременные премии могут быть выплачены работникам учреждения и в рамках принятой в нем системы оплаты труда. Однако такие выплаты необходимо классифицировать исключительно как стимулирующие выплаты по оплате труда. Они должны быть предусмотрены соответствующими локальными документами учреждения, а их осуществление не должно быть напрямую увязано с событиями (в т. ч. с праздниками), не имеющими отношения к трудовой деятельности и ее показателям.

Приведенная классификация неприменима в отношении выплат, производимых государственным гражданским служащим. Объясняется это положениями Федерального закона от 27.07.2004 № 79-ФЗ "О государственной гражданской службе Российской Федерации", определяющего в т. ч. состав денежного содержания и иных выплат в пользу рассматриваемой категории лиц. В соответствии с данным документом государственным гражданским служащим могут выплачиваться только премии за выполнение особо важных и сложных заданий. Порядок осуществления премиальных выплат утверждает представитель нанимателя. Ведомственными документами определяется и осуществление разовых (единовременных) премий к праздничным датам.

При этом единовременные премии могут выплачиваться работникам в размере оклада месячного денежного содержания при наличии экономии по фонду оплаты труда на текущий период.

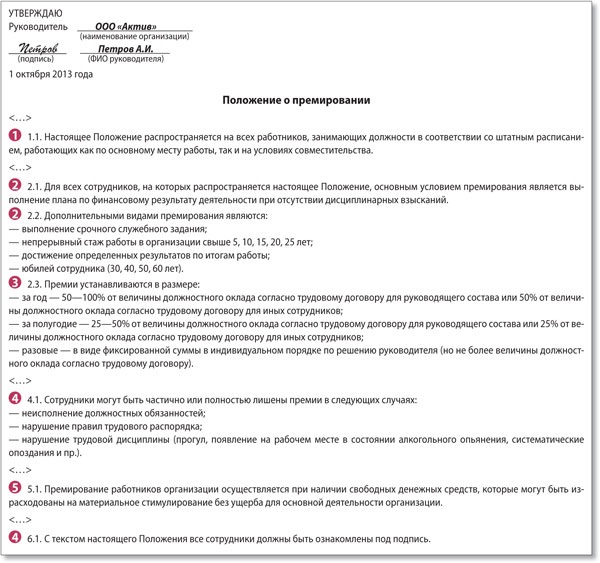

Регламентация выплаты премийПоложения ст. 191 ТК РФ не предусматривают необходимость закрепления выплаты премии в коллективном договоре и (или) локальных нормативных актах учреждения. Однако, так как указанные выплаты производятся из средств, предназначенных на оплату труда сотрудников, их осуществление рекомендуется закрепить в коллективном договоре (правилах внутреннего трудового распорядка) и (или) в локальных нормативных актах (положении об оплате труда, положении о премировании, положении о материальном стимулировании и т. д.). Это позволит как минимум легализовать осуществляемые расходы и предупредить излишние вопросы со стороны проверяющих органов.

В указанные документы достаточно включить следующие примерные нормы:

Номер пункта. Работникам учреждения наряду со стимулирующими выплатами по оплате труда (в т. ч. премиями и иными поощрительными выплатами) при наличии экономии фонда оплаты труда могут в рамках поощрения за труд (ст. 191 ТК РФ) выплачиваться следующие разовые (единовременные) премии:

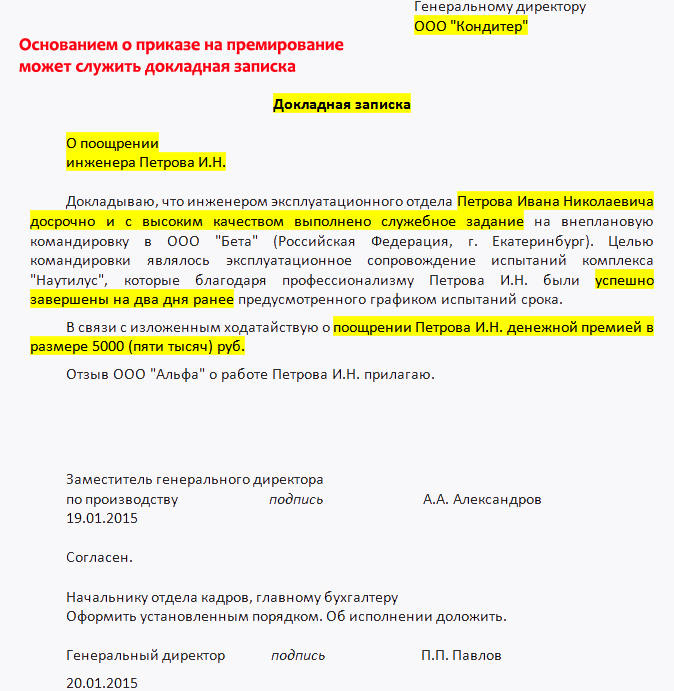

Премирование в указанных случаях осуществляется по решению руководителя учреждения на основании докладных записок заместителей руководителя, руководителей структурных подразделений.

Размер премии определяется письменным приказом руководителя учреждения в пределах общей экономии по фонду оплаты труда.

В общем случае работники учреждения не имеют права на получение рассматриваемых премий. Только после того как в принятом в учреждении порядке будет принято решение о премировании (а именно, будет издан соответствующий приказ), сотрудники смогут рассчитывать на дополнительные стимулирующие выплаты.

В отличие от премий, выплачиваемых в рамках системы оплаты труда, размеры разовых и единовременных премий могут быть ограничены. Как правило, ограничения устанавливаются в прямой зависимости от размера выплачиваемого оклада (не более одинарного, двойного и т. д. размера оклада, должностного оклада, тарифной ставки) или не более строго определенной суммы в рублях (не более 1000, 5000 руб. и т. п.). Положения об ограничении премий также могут быть закреплены в коллективном договоре, положении об оплате труда и (или) иных локальных нормативных актах.

В обязательном порядке учреждению следует определять дополнительное основание для ограничения сумм выплачиваемых премий - к примеру, экономия по фонду оплаты труда.

Перечень премируемых работников определяет руководитель или иное уполномоченное им должностное лицо путем издания письменного приказа. Так как выплата разовой премии не является гарантированной, то лица, не включенные в перечень премируемых сотрудников, фактически не могут рассчитывать на возможность оспорить принятое работодателем решение в соответствующих органах. Этим рассматриваемая премия также отличается от премий, выплачиваемых в рамках системы оплаты труда. В отношении последних в коллективном договоре и (или) локальных документах необходимо определять показатели и условия премирования, при достижении или выполнении которых у работника возникает право выдвигать требования о премировании, а также механизм снижения (депремирования) или лишения выплачиваемой премии. В части разовых (единовременных) премий к праздникам и т. п. событиям данные положения не являются обязательными для включения в приведенные выше документы. Наряду с этим учреждение вправе (но не обязано) дополнительно обозначить критерии, которыми оно будет руководствоваться при определении перечня поощряемых работников и размеров выплачиваемых сумм.

В отношении государственных гражданских служащих выплата единовременных премий может быть предусмотрена исключительно соответствующим нормативным правовым актом, изданным представителем нанимателя. Государственный орган не вправе определять дополнительно условия осуществления рассматриваемой выплаты.

"Праздничные" премии муниципальным служащим также должны осуществляться в строгом соответствии с положениями соответствующих нормативных правовых актов (законов субъектов РФ и т. д.).

Порядок документального оформления выплаты премийВыплачиваемые на основании ст. 191 ТК РФ разовые (единовременные) премии в обязательном порядке должны оформляться типовыми формами № Т-11 "Приказ (распоряжение) о поощрении работника" или № Т-11а "Приказ (распоряжение) о поощрении работников". Обе указанные формы утверждены постановлением Госкомстата России от 05.01.2004 № 1 и обязательны к применению в т. ч. и бюджетными учреждениями. Работодатель может оформлять премии, относимые к выплатам по оплате труда, и иные поощрительные выплаты обычными (оформленными по общим правилам документооборота) письменными приказами (распоряжениями).

Основанием для издания приказов по форме № Т-11 или Т-11а являются представления (докладные записки) уполномоченных должностных лиц учреждения (заместителей руководителя, начальников структурных подразделений и т. д.). Именно в указанных приказах (распоряжениях) прописью и цифрами приводится конкретная сумма выплачиваемой премии.

Изложенный порядок оформления выплаты премий рекомендуется закрепить в принятом в учреждении графике документооборота. Приказ подписывает руководитель учреждения или уполномоченное им должностное лицо. После подписания приказ должен быть доведен до сведения работника (объявлен) под роспись, а записи о поощрении должны найти свое отражение также в личной карточке и трудовой книжке работника. В этом состоит отличие между премированием вне системы оплаты труда и премированием в рамках заработной платы.

Учет премий при расчете среднего заработкаУчреждения и иные участники бюджетного процесса довольно часто прибегают к исчислению среднего заработка. При этом необходимо учитывать, что в соответствии с действующим законодательством предусматриваются разные методики расчета средней заработной платы. В частности, необходимо четко выделять следующие из них:

Первая из приведенных методик расчета среднего заработка основывается на положениях ст. 139 ТК РФ и постановления Правительства РФ от 24.12.2007 № 922 "Об особенностях порядка исчисления средней заработной платы". При этом для расчета средней заработной платы могут учитываться только предусмотренные системой оплаты труда виды выплат независимо от их источников финансирования. Это означает, что в состав учитываемых выплат могут включаться только выплаты (включая премии) по оплате труда.

Разовые и единовременные премии, выплачиваемые к праздникам, юбилейным датам и другим подобным событиям, не относятся к выплатам по оплате труда. Поэтому при исчислении среднего заработка за отпуск, для расчета компенсации за отпуск, при оплате дней командировки и т. д. они не могут учитываться. На это, в частности, указано в письме Роструда от 23.10.2007 № 4319-6-1.

При исчислении среднего заработка учитываются разовые и единовременные премии (за исключением выплачиваемых к праздникам, юбилейным датам и т. д.), которые могут быть отнесены к заработной плате. Но при условии, что такие премии предусмотрены в принятых в учреждениях положениях об оплате (премировании) работников. Об этом сказано в письме Роструда от 05.02.2007 № 274-6-0.

Расчет пособий по государственному социальному страхованию производится по правилам, регламентированным ст. 14 Федерального закона от 29.12.2006 № 255-ФЗ "Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством" и постановлением Правительства РФ от 15.06.2007 № 375 "Об утверждении Положения об особенностях порядка исчисления пособий по временной нетрудоспособности, по беременности и родам, ежемесячного пособия по уходу за ребенком гражданам, подлежащим обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством".

Рассматриваемые премии в полной мере учитываются при расчете среднего заработка, принимаемого для целей определения суммы пособий по временной нетрудоспособности, беременности и родам, уходу за ребенком, так как теперь не имеет значения, являются ли они составной частью заработной платы или нет. По Федеральному закону от 24.07.2009 № 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования" страховые взносы в ФСС России начисляются на любые премии, в связи с этим данные премии учитываются при расчете пособий по государственному социальному страхованию.

При расчете денежного содержания федеральных государственных гражданских служащих на период оплачиваемых отпусков, а также в некоторых других случаях учитываются премии за выполнение особо важных и сложных заданий. На это указано в Правилах, утвержденных постановлением Правительства РФ от 06.09.2007 № 562.

Предусмотренная ТК РФ классификация разовых (единовременных) премий не применяется в отношении денежного содержания государственных гражданских служащих. Однако для того чтобы выплачиваемые к праздникам разовые премии могли учитываться при расчете содержания за отпуск (компенсации за отпуск), они должны называться "за выполнение особо важных и сложных заданий". Иные разовые премии не могут учитываться при расчете содержания, т. к. это не предусмотрено вышеуказанными Правилами.

Порядок выплаты денежного содержания государственным гражданским служащим органов власти субъектов РФ и муниципальным служащим определяется законодательством соответствующего субъекта РФ. Соответственно при принятии решения о том, в каком порядке рассчитывать содержание за период отпуска и иных событий, в каждом конкретном случае следует исходить из соответствующих нормативных правовых актов конкретного субъекта РФ.

Вопросы налогообложенияВыплачиваемые к праздничным датам премии (независимо от их увязки с выплатами по оплате труда) облагаются налогом на доходы физических лиц, и страховыми взносами в государственные внебюджетные фонды.

При расчете налога на прибыль казенные учреждения разовые премии в состав расходов не включают ( п. 48.11 ст. 270 НК РФ).

Что касается бюжетных и автономных учрежжений, то они могу учитывать разовые премии при расчете налога на прибыль при выполнении следующих условий:

- примии предусмотрена турдвым или коллективным договором, а так же закрепелена в локальном акту,

- премии относятся к выплатам стимулирующего характера и зависят от трудовых показателей (стажа работы, должностного оклада или производственных результатов,

- премии выплачены за счет средств от приносящей доход деятельности.

Если эти условия не выполняются (например, премия не предусмотрена трудовым договором), учесть премию в расходах нельзя (Письмо Минфина России от 15 марта 2013 № 03-03-10/7999).

Итак, можно сделать некоторые выводы. Во-первых, согласно ТК РФ существует два основания для премирования работников: премирование в рамках принятой в учреждении системы оплаты труда и стимулирование вне рамок этой системы. Выплаты первого вида включены в оплату труда, второго - нет. Ко второму виду премий относятся в т. ч. "особые" выплаты, приуроченные к праздничным датам, профессиональным праздникам, дням рождения и юбилеям, выплаты за особые заслуги (выполнение особо важных работ). Источником финансирования обоих видов премий являются средства, выделяемые на цели оплаты труда сотрудников. Впрочем, это правило не распространяется на государственных гражданских служащих: премии им могут выплачиваться только за выполнение особо важных и сложных заданий. Порядок осуществления премиальных выплат утверждает представитель нанимателя.

Во-вторых, разовые (единовременные) премии могут быть выплачены работникам и как часть оплаты труда. Но в этом случае они должны подаваться исключительно как выплаты в рамках системы оплаты труда, а возможность таких выплат должна быть предусмотрена внутренними документами организации.

В-третьих, законодательство не обязывает учреждения закреплять выплаты премий в коллективном договоре и (или) локальных нормативных актах учреждения. Но, так как указанные выплаты производятся из средств, предназначенных для оплаты труда сотрудников, с целью предупреждения излишних вопросов со стороны проверяющих органов осуществление таких выплат рекомендуется закрепить в коллективном договоре (правилах внутреннего трудового распорядка) и (или) в локальных нормативных актах (положении об оплате труда, положении о премировании, положении о материальном стимулировании и т. д.).

В-четвертых, принятые в учреждении премии в рамках системы оплаты труда в полной мере уменьшают налоговую базу по налогу на прибыль, а премии к праздникам и другим подобным событиям не могут признаваться в целях налогообложения прибыли.

Иными словами, наиглавнейшие условия осуществления разовых (единовременных) выплат по особым случаям - их закрепление в коллективном договоре и локальных документах учреждения и привязка выплат к производственным результатам.

Бухгалтеру на заметкуПри получении лицом, замещающим государственную и муниципальную должность, подарков, признаваемых в соответствии с законодательством федеральной собственностью, собственностью субъекта Российской Федерации или муниципальной собственностью и передаваемых служащим по акту в орган, в котором указанное лицо замещает должность, дохода, подлежащего налогообложению, не возникает. Это касается подарков стоимостью выше 3000 руб. Основание этого содержится в письме Минфина России от 03.12.2009 № 03-04-01/310.

В соответствии со ст. 209 Налогового кодекса РФ объектом налогообложения налогом на доходы физических лиц признается доход, полученный налогоплательщиками.

Доходом согласно ст. 41 признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить.

Граждане, назначаемые на должности или замещающие других лиц на должностях советника (помощника) руководителя федеральной государственной гражданской службы в Федеральной службе по труду и занятости, начальника и заместителя начальника управления, начальника и заместителя начальника отдела, советника отдела в управлении, обязаны представлять сведения о своих доходах.

При расчете налога на прибыль разовые премии в состав расходов не включайте ( п. 48.11 ст. 270 НК РФ ).