Категория: Бланки/Образцы

Вашему вниманию представлена информация государственного учреждения здравоохранения. Надеемся, что для тех из Вас, кто нуждается в нашей помощи, представленная информация поможет сделать правильный выбор, а наше общение вернет надежду и возможность быть счастливым. Если у Вас в жизни все хорошо, то возможно, используя нашу информацию, Вы и в дальнейшем сохраните здоровье и благополучие себе и своим близким.

Главный врач ГУЗ КНД - Олег Дубинин

Наши новости

Опыт борьбы с табаком в России обсудили на совещании в Сочи

О ходе реализации антинаркотической программы Забайкальского края говорили на заседании краевой антинаркотической комиссии

1 декабря - Всемирный день борьбы со СПИДом!

В Министерстве здравоохранения состоялся Совет по наркологии

В Чите состоялся Международный день отказа от курения

ЕСХН — специальный налоговый режим, поэтому, начиная разговор об учетной политике (УП) для применяющих ЕСХН коммерсантов, необходимо исходить из общих требований Налогового кодекса.

ВАЖНО! В соответствии со ст. 313 НК РФ в своей УП для целей налогообложения налогоплательщик устанавливает правила ведения налогового учета при осуществлении своей деятельности.

При этом от коммерсанта потребуется:

Формируя УП и определяя правила налогового учета, спецрежимнику-сельхозтоваропроизводителю необходимо учесть требования ст. 346.5 НК РФ.

В п. 8 указанной статьи сформулировано основное требование к форме налогового учета сельхозкоммерсантов на ЕСХН. Необходимую для расчета сельхозналога информацию они обязаны отражать следующим образом:

Таким образом, применяющие ЕСХН фирмы должны формировать УП двух видов:

Оформить их можно в виде утвержденных руководителем двух отдельных документов или в форме единой УП, в которой нюансам бухгалтерского и налогового учета отведены отдельные разделы.

Для ИП на ЕСХН, отражающих доходы и расходы в специальной книге, форма и порядок заполнения которой утверждены законодательно, УП для целей бухучета не нужна — им позволено этот вид учета не осуществлять (п. 2 ст. 6 закона от 06.12.2011 № 402-ФЗ о бухучете).

Однако УП для целей налогового учета ИП лучше оформить. Для чего? Расскажем в следующем разделе.

Учетная политика ИП на ЕСХННа первый взгляд, требование к оформлению УП для предпринимателя на ЕСХН кажется избыточным по той причине, что гл. 26.1, посвященная вопросам ЕСХН, не предусматривает многовариантности способов и методов учета доходов и расходов, а переписывать в УП один к одному нормы НК РФ законодательство не требует.

Однако в действительности все не совсем так. Дело в том, что ст. 313 НК РФ предусматривает, что данные налогового учета должны подтверждаться:

Это означает, что ИП в своей УП обязаны предусмотреть следующие важные аспекты:

Поскольку ИП на ЕСХН вправе вести учет своих доходов и расходов как на бумаге, так и в электронном виде, избранный способ также необходимо закрепить в УП.

Кроме того, любой коммерсант заинтересован в сохранности своего имущества, поэтому в УП должны найти отражение вопросы проведения инвентаризации имущества и обязательств, а также аспекты внутреннего контроля за учетным процессом.

Другим важным нюансом, требующим непременного отражения в УП, является детализация такой учетной процедуры, как раздельный учет — если ИП совмещает ЕСХН с другим режимом налогообложения.

ВАЖНО! На основании п. 1 ст. 346. 1 НК РФ применяющие ЕСХН налогоплательщики вправе совмещать данный спецрежим с иными (предусмотренными НК РФ) режимами налогообложения.

А совмещение режимов — это необходимость ведения раздельного учета, регламент которого в законодательстве не описан. Его необходимо разработать самостоятельно и отразить в УП.

ВАЖНО! Основное требование к применяемому коммерсантом способу раздельного учета — возможность однозначного отнесения тех или иных показателей к разным видам предпринимательской деятельности (письмо Минфина России от 30.11.2011 № 03-11-11/296).

Учетная политика фирмы на ЕСХНФирмам на ЕСХН (в отличие от ИП) вести бухучет обязательно, поэтому все нюансы своего бухгалтерского и налогового учета им необходимо отразить в УП.

«Налоговую» УП они могут формировать с учетом рекомендаций, описанных в предыдущем разделе.

ВАЖНО! Правила формирования «бухгалтерской» учетной политики определены в ПБУ 1/2008 «Учетная политика организаций», утвержденном приказом Минфина России от 06.10.2008 № 106н.

ПБУ 1/2008 предписывает фирмам закреплять в УП следующие аспекты:

В «бухгалтерской» УП должны найти отражение разнообразные учетные моменты, касающиеся специфики деятельности фирмы.

К примеру, если ее работники выезжают в служебные поездки, в УП можно прописать:

С нюансами командировочных расходов знакомьтесь по материалам нашего сайта:

В своей УП фирме необходимо не только отразить учетные нюансы, но и детализировать отчетные особенности. В частности, если фирма применяет упрощенные формы отчетности, что позволено субъектам малого предпринимательства, информацию о применяемых отчетных формах необходимо отразить в УП.

Какие особенности учета имущества коммерсанта на ЕСХН отразить в учетной политике?Применение ЕСХН отличается строгой регламентацией доходов и расходов, учитываемых при расчете сельхозналога. В том числе это касается и учетных тонкостей в отношении используемого в сельхоздеятельности имущества.

Однако и в таких строгих условиях остаются отдельные вопросы, требующие самостоятельного решения (в том числе отражения в УП) со стороны применяющего ЕСХН коммерсанта.

Рассмотрим, например, нюансы отражения в УП алгоритма учета стоимости земельных участков. Действия коммерсанта при покупке земли регламентированы п. 4.1 ст. 346.5 НК РФ и предусматривают учет стоимости земли в расходах:

Законодатель установил минимальную временную границу в 7 лет, и с ее учетом сельхозтоваропроизводитель в УП прописывает свой временной период. Он может быть равен как минимально разрешенному, так и любому временному отрезку, превышающему эту границу (8, 9, 10 и более лет).

Помимо земельных участков, в УП могут найти отражение особенности установления сроков полезного использования ОС и НМА сельхозкоммерсанта.

Это актуально для следующих сельхозтоваропроизводителей на ЕСХН:

Поскольку списание указанного имущества не может производиться единовременно, а зависит от сроков полезного использования ОС и НМА, в УП необходимо закрепить порядок его определения — если в общеприменяемой классификации (утвержденной постановлением Правительства РФ от 01.01.2002 № 1) такая информация отсутствует.

Фирмы и ИП на ЕСХН при составлении учетной политики должны исходить из основных требований НК РФ и ПБУ 1/2008.

Основное предназначение учетной политики для коммерсантов на ЕСХН — закрепить применяемые учетные способы, позволяющие достоверно сформировать налогооблагаемую базу по сельхозналогу и рассчитать его.

Кассовый чек при получении аванса будет особенным

Кассовый чек при получении аванса будет особенным

Налоговая служба сообщила о требованиях к реквизитам на кассовом чеке в случае получения и зачета аванса. В разрабатываемых налоговиками форматах чеков, которые будут пробивать онлайн-ККТ, есть особая отметка для расчетов авансом.

Предельный размер базы для начисления взносов на 2017 год уже утвержден

Предельный размер базы для начисления взносов на 2017 год уже утвержден

Правительство РФ окончательно определилось с лимитами страховой базы для начисления взносов на следующий год.

Подготовьтесь к переходу на новые взносы

Подготовьтесь к переходу на новые взносы

С нового года взыскивать недоимки по взносам (кроме взносов «на травматизм») за периоды до 01.01.2017 будет ФНС – на основании данных, которые передадут ей фонды. Чтобы снизить вероятность неизбежных в таких случаях накладок, до конца декабря нужно:

Регистрация юрлиц и ИП: новые правила

Регистрация юрлиц и ИП: новые правила

Минфин актуализировал процедуру госрегистрации организаций, индивидуальных предпринимателей и крестьянских (фермерских) хозяйств.

6-НДФЛ: как устранить ранее допущенные ошибки и не сделать новых

6-НДФЛ: как устранить ранее допущенные ошибки и не сделать новых

Если в конце года работодатель обнаружил, что 6-НДФЛ за I квартал был сдан с ошибкой (например, была завышена сумма дохода и, соответственно, налога), сдать уточненные расчеты придется не только за I квартал, но и за все последующие отчетные периоды.

Проверьте свои коды по ОКВЭД

Проверьте свои коды по ОКВЭД

С 01.01.2017 будет действовать только новый ОКВЭД2 (ОК 029-2014) (Приказ Росстандарта от 10.11.2015 № 1745-ст). ФНС уже автоматически изменила имеющиеся в ЕГРЮЛ и ЕГРИП коды видов деятельности по старому ОКВЭД на коды по новому Классификатору. Запросите выписку из реестра и проверьте присвоенные вам новые коды – не произошло ли при перекодировке ошибок.

Граждан с нелегальными доходами пенсий не лишат, но задуматься о будущем заставят

Граждан с нелегальными доходами пенсий не лишат, но задуматься о будущем заставят

ПФР опубликовал заявление, в котором опроверг слухи о планах фонда исключить из пенсионной системы граждан, не платящих налоги и взносы. При этом планируется активизировать работу по борьбе с нелегальной занятостью.

Учетная политика при ЕСХНОбновление: 25 мая 2016 г.

Чтобы правильно исчислить единый сельскохозяйственный налог, используется учетная политика ЕСХН.

Учетная политика для целей налогового учета должна содержать способы (методы) определения доходов и расходов, а также порядок учета иных показателей деятельности налогоплательщика для целей налогообложения (п. 2 ст. 11 НК ).

НК не устанавливает специальных требований к ведению налогового учета ЕСХН, за исключением правила об исчислении единого сельскохозяйственного налога на основании данных бухгалтерского учета (п. 8 ст. 346.5 НК ).

Учетная политика для исчисления единого сельскохозяйственного налога состоит из следующих разделов:

Положение учетной политики

Рекомендации по заполнению

1.Налоговый учет ЕСХН ведется на основании показателей бухгалтерского учета

2. Бухгалтерский учет ведется с применением рабочего плана счетов бухгалтерского учета, с применением субсчетов (Приложение 1)

В Приложении к УП утвердите рабочий план счетов бухгалтерского учета, содержащий субсчета, применяющиеся для расчета ЕСХН.

3. Для расчета налоговой базы ЕСХН применяются регистры налогового учета по учету доходов и расходов (Приложение 2)

В Приложении к УП разработайте и утвердите формы налоговых регистров для расчета ЕСХН, учитывая следующие различия между бухгалтерским и налоговым учетом:

— доходы признаются по кассовому методу (подп. 1 п. 5 ст. 346.5 НК );

— расходы признаются после их фактической оплаты (подп. 2 п. 5 ст. 346.5 НК );

— расходы признаются по перечню п. 2 ст. 346.5 НК .

4. Раздельный учет доходов и расходов по разным налоговым режимам

Если по отдельным видам деятельности организация применяет ЕНВД, определите порядок раздельного ведения доходов и расходов по налоговым режимам ЕСХН и ЕНВД (п. 10 ст. 346.6 НК ).

Методологический раздел учетной политики

Организация, являющиеся налогоплательщиками единого сельскохозяйственного налога, не признаются На выбор варианта учетной политики оказывают влияние многочисленные факторы и условия работы организации, такие, как

Главная - Статьи ЕСХН: учетная политика

Особенности формирования учетной политики

В настоящий момент методологические и организационные аспекты учета ЕСХН разработаны недостаточно. Тем не менее к разработке учетной политики организациям, уплачивающим ЕСХН, нужно подходить очень тщательно. Учетная политика для целей налогового учета по ЕСХН должна включать:

1. Организационный раздел. В него входят:

- график документооборота, где утверждаются формы бухгалтерских справок-расчетов по учету доходов и расходов, учитываемых при определении ЕСХН;

- рабочий план счетов, включающий аналитические счета доходов и расходов, влияющих на исчисление ЕСХН.

2. Методологический раздел. В нем необходимо утвердить порядок определения доходов и расходов, принимаемых и не принимаемых для целей исчисления ЕСХН. Доходы, учитываемые при определении налоговой базы по ЕСХН, следует разделить на доходы от реализации продукции, работ, услуг и внереализационные доходы. Расходы, уменьшающие полученные доходы, должны быть поделены на виды (например, расходы на приобретение основных средств, материальные расходы, расходы на оплату труда и т.д.).

В целом учетная политика для целей исчисления ЕСХН должна давать четкое представление о доходах, учитываемых при исчислении ЕСХН, и расходах, уменьшающих полученные доходы.

Учет доходов и расходов у организаций, имеющих филиалы и обособленные подразделения

С 1 января 2009 г. систему налогообложения в виде уплаты ЕСХН могут применять организации, имеющие филиалы и (или) представительства. Соответствующая поправка внесена в п. 6 ст. 346.2 НК РФ. Какие-либо разъяснения контролирующих органов о порядке учета доходов и расходов для целей исчисления ЕСХН организациями, имеющими филиалы, в данный момент отсутствуют. В то же время у указанных организаций возникает немало вопросов о правильности формирования налоговой базы по ЕСХН.

Порядок формирования доходов и расходов, а также порядок консолидации данных налогового учета по ЕСХН следует отразить в учетной политике организации. Для исчисления суммы авансового платежа по ЕСХН филиалы организации должны представить в аппарат управления организации информацию о фактически полученных доходах, уменьшенных на величину расходов, рассчитанных нарастающим итогом с начала налогового периода до окончания полугодия. Аналогичные данные (о доходах, уменьшенных на расходы), посчитанные нарастающим итогом с начала налогового периода до его окончания, должны быть представлены филиалами в аппарат управления организации для составления налоговой декларации по ЕСХН.

Кредитная политика организации представляет собой систему мер и правил, формализующую порядок В учетной политике, в примечаниях к комбинированной финансовой отчетности, обычно раскрывают принципы комбинирования

При составлении налоговой декларации по ЕСХН показатели деятельности филиалов организации и аппарата управления (фактически полученные доходы и произведенные расходы) суммируются, так как декларация согласно ст. 346.10 НК РФ представляется по месту нахождения организации. Форма декларации за 2009 г. утверждена Приказом Минфина России от 22.06.2009 N 57н "Об утверждении формы налоговой декларации по единому сельскохозяйственному налогу и Порядка ее заполнения".

Расходы, произведенные одним филиалом, но оплаченные другим филиалом или аппаратом управления, включаются в состав расходов филиала, в котором данные расходы были произведены на основании извещения (авизо) об оплате данных расходов. Аналогично учитываются доходы, полученные одним филиалом при поступлении оплаты от покупателей и заказчиков на расчетный счет другого филиала или аппарата управления.

Следует обратить внимание и на порядок учета расходов при межфилиальной передаче товарно-материальных ценностей. Если товарно-материальные ценности оплачены филиалом - передающей стороной, такие расходы учитываются в составе затрат этого филиала. Если же оплату переданных товарно-материальных ценностей производит филиал - принимающая сторона, такие расходы включаются в состав затрат последнего.

Учет расходов на приобретение объектов основных средств и нематериальных активов

Для плательщиков ЕСХН предусмотрен отдельный порядок признания расходов на приобретение (сооружение, изготовление) объектов основных средств и расходов на приобретение (создание) нематериальных активов.

В состав объектов основных средств и нематериальных активов включаются активы, которые признаются амортизируемым имуществом по правилам гл. 25 НК РФ. Расходы на приобретение (сооружение, изготовление) объектов основных средств и приобретение (создание) нематериальных активов в период уплаты ЕСХН учитываются при определении налоговой базы в полном объеме с момента ввода основных средств в эксплуатацию и принятия на бухгалтерский учет нематериальных активов независимо от их срока полезного использования (пп. 1 п. 4 ст. 346.5 НК РФ). Расходы на приобретение (сооружение, изготовление) объектов основных средств и приобретение (создание) нематериальных активов, осуществленные до перехода на уплату ЕСХН, учитываются равномерно (пп. 2 п. 4 ст. 346.5 НК РФ):

- в течение первого календарного года применения ЕСХН (для объектов, имеющих срок полезного использования до 3 лет включительно);

- в течение первого года использования режима налогообложения в виде ЕСХН - 50%, второго - 30%, третьего - 20% стоимости основных средств или нематериальных активов (для объектов, имеющих срок полезного использования от 3 до 15 лет включительно);

Сделайте пример учетной политики 2015 своей организации! Образец формы учетной политики в программе Правконс содержит фактически исчерпывающий перечень вопросов

- в течение первых 10 лет применения ЕСХН (для объектов, имеющих срок полезного использования свыше 15 лет).

Определение срока полезного использования объектов основных средств производится исходя из Классификации основных средств, включаемых в амортизационные группы, утвержденной Постановлением Правительства РФ от 01.01.2002 N 1. Срок полезного использования объектов основных средств, не указанных в Классификации, устанавливается исходя из технических условий или рекомендаций организаций-изготовителей. Срок полезного использования нематериальных активов определяется по правилам п. 2 ст. 258 НК РФ.

Расходы на приобретение (сооружение, изготовление) объектов основных средств и приобретение (создание) нематериальных активов учитываются только по тем основным средствам и нематериальным активам, которые используются при осуществлении деятельности, переведенной на уплату ЕСХН, и в течение налогового периода принимаются равными долями по итогам каждого отчетного периода (Письмо Минфина России от 02.02.2009 N 03-11-09/30).

Аналогичный порядок учета расходов действует в случае достройки, дооборудования и реконструкции объектов основных средств (пп. 1 п. 2 ст. 346.5 НК РФ). Подпунктом 1 п. 4 ст. 346.5 НК РФ установлено, что расходы на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств должны учитываться с момента ввода этих основных средств в эксплуатацию.

Признание расходов на приобретение (сооружение, изготовление) объектов основных средств не зависит от того, за счет каких средств (собственных или заемных) приобретались основные средства (Письмо Минфина России от 28.06.2007 N 03-11-04/1/18).

В Письме от 28.01.2009 N 03-11-06/1/04 Минфин разъяснил, что оборудование стоимостью свыше 20 000 руб. со сроком полезного использования более 12 месяцев при условии использования его в предпринимательской деятельности также относится к основным средствам, расходы на приобретение которых учитываются при определении налоговой базы по ЕСХН.

Внимание! Существует вероятность спора с налоговыми органами при включении в состав расходов для целей исчисления ЕСХН остаточной стоимости продуктивного скота, сформированной при переходе с обычной системы налогообложения на уплату ЕСХН, так как до 01.01.2008 амортизация по данному виду основных средств в налоговом учете не начислялась. Однако суды встают на сторону налогоплательщиков, указывая, что рабочий, продуктивный и племенной скот (за исключением молодняка) в соответствии с гл. 25 НК РФ является амортизируемым имуществом и согласно Классификации относится к основным средствам со сроком полезного использования от пяти до семи лет. Следовательно, расходы в виде остаточной стоимости скота относятся к расходам, учитываемым при определении налоговой базы по ЕСХН (Постановления ФАС ЗСО от 12.02.2009 N Ф04-562/2009(20516-А03-29), от 18.06.2008 N Ф04-2939/2008(4907-А45-42)).

Если плательщики ЕСХН реализуют приобретенные основные средства и нематериальные активы до истечения трех лет (в отношении основных средств и нематериальных активов со сроком полезного использования свыше 15 лет - до истечения 10 лет) с момента учета расходов на их приобретение в составе затрат для исчисления ЕСХН, то они обязаны пересчитать исчисленную налоговую базу за весь период пользования такими основными средствами и нематериальными активами с момента их учета в составе расходов до даты реализации с учетом положений гл. 25 НК РФ и уплатить дополнительную сумму налога и пени. К сожалению, положения ст. 346.5 НК РФ не уточняют, что понимается под моментом учета расходов - дата начала или окончания списания затрат. Полагаем, что контролирующие органы под указанной датой будут понимать дату, на которую расходы по объекту основных средств будут учтены полностью.

Учет целевых поступлений из бюджета

В настоящий момент возникают споры по вопросу о правомерности невключения доходов в виде целевых поступлений из бюджета в состав доходов при исчислении ЕСХН.

Порядок признания доходов, учитываемых для целей исчисления ЕСХН, определен ст. 346.5 НК РФ. В соответствии с п. 1 ст. 346.5 НК РФ при определении объекта налогообложения по ЕСХН не учитываются доходы, указанные в ст. 251 НК РФ.

Согласно п. 2 ст. 251 НК РФ при определении налоговой базы не учитываются в том числе целевые поступления (за исключением целевых поступлений в виде подакцизных товаров). К ним относятся целевые поступления из бюджета и безвозмездные целевые поступления на содержание некоммерческих организаций и ведение ими уставной деятельности от других организаций и (или) физических лиц, использованные указанными получателями по назначению. При этом налогоплательщики - получатели указанных целевых поступлений обязаны вести отдельный учет доходов (расходов), полученных (произведенных) в р

К примеру, в учетной политике можно закрепить способ учета расходов на приобретение основных средств. Вариант такой: расходы на приобретение основных средств не учитываются при расчете ЕСХН за время использования объекта во

Учетная политика для целей бухгалтерского учета, выглядят следующим образом: средства учетной политики 2. Ведение налогового учета возлагается по договору на специализированную организацию. 3. Для расчета единого налога использовать

Пример учетной политики при есхн консультация от 20 июля. Как и когда нужно утвердить либо поменять учетную политику и эталон приказа. Учет доходов и расходов у организаций, имеющих филиалы и обособленные подразделения с г

У всех организаций, которые обязаны вести бухгалтерский учет, должна быть учетная политика предприятия. В статье рассказано, как организовать учетную политику по бухучету на 2014 год.

Согласно пункту 4 ПБУ 1/2008 «Учетная политика организации» при формировании учетной политики утверждаются правила документооборота и технология обработки учетной информации.

Поэтому организация вправе разработать их самостоятельно и закрепить в приказе об учетной политике для целей налогообложения. Пример расчета и отражения в бухучете авансового платежа по ЕСХН и итоговой суммы налога за год.

Поэтому организация вправе разработать их самостоятельно и закрепить в приказе об учетной политике для целей налогообложения. Пример расчета и отражения в бухучете авансового платежа по ЕСХН и итоговой суммы налога за год.

Приведем пример основных моментов, которые желательно отразить в учетной политике для бухгалтерского учета организациям, применяющим УСН в том числе и в 2015 году

Пример расчета ЕСХН. Система налогообложения для сельскохозяйственных товаропроизводителей. Организации обязаны вести учет показателей своей деятельности, необходимых для исчисления налоговой базы и суммы ЕСХН, на

Пример расчета ЕСХН. Система налогообложения для сельскохозяйственных товаропроизводителей. Организации обязаны вести учет показателей своей деятельности, необходимых для исчисления налоговой базы и суммы ЕСХН, на

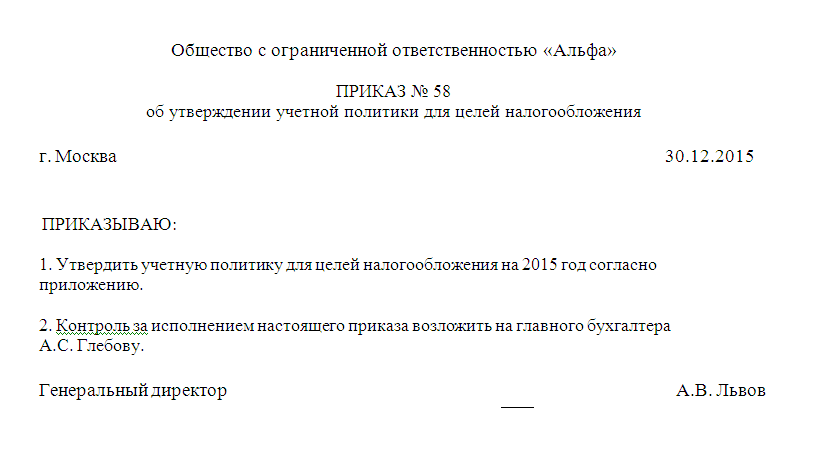

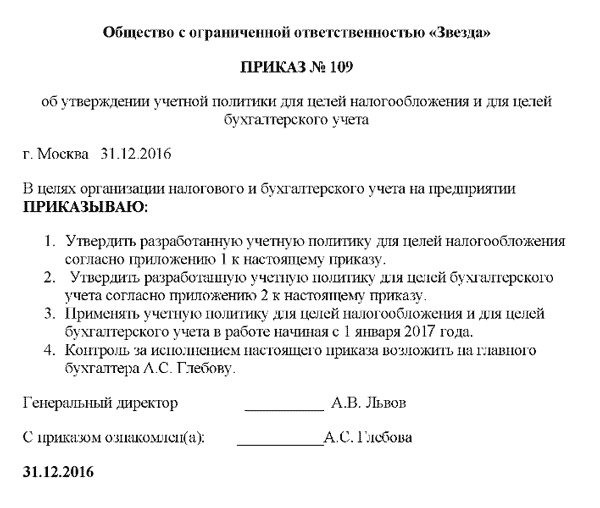

Примерный образец приказа об учетной политике организации с приложениями. О принципах составления положений читайте в статье "Положение об учетной политике для целей бухгалтерского учета".

Тем не менее к разработке учетной политики организациям, уплачивающим ЕСХН, нужно подходить очень тщательно. Учетная политика для целей налогового учета по ЕСХН должна включать: 1. Организационный раздел.

Тем не менее к разработке учетной политики организациям, уплачивающим ЕСХН, нужно подходить очень тщательно. Учетная политика для целей налогового учета по ЕСХН должна включать: 1. Организационный раздел.

Главная > Образцы типовых договоров > Бухгалтерская отчётность, бухгалтерский учет > Пример учетной политики для организации с УСН. Приказ о принятии учетной политики на предприятии для целей бухгалтерского и налогового учета.

Поэтому организация вправе разработать их самостоятельно и закрепить в приказе об учетной политике для целей налогообложения. Пример распределения расходов при совмещении ЕСХН и ЕНВД. ООО «Альфа» одновременно занимается двумя

Поэтому организация вправе разработать их самостоятельно и закрепить в приказе об учетной политике для целей налогообложения. Пример распределения расходов при совмещении ЕСХН и ЕНВД. ООО «Альфа» одновременно занимается двумя

Пример (образец) учетной политики на 2013 год вы можете скачать здесь Изменения выделены красным шрифтом. Формы первичных документов с 2013 года не будут утверждаться учетной политикой организации как было раньше.

Рассмотрим тему на примере сельскохозяйственной организации ООО «Нива». Учетная политика для целей налогового учета по ЕСХН включает методологический раздел.

Рассмотрим тему на примере сельскохозяйственной организации ООО «Нива». Учетная политика для целей налогового учета по ЕСХН включает методологический раздел.

Учетная политика для целей налогообложения на ЕСХН. 04.05.2012. Налогоплательщиками единого сельскохозяйственного налога (ЕСХН) являются организации и индивидуальные предприниматели – сельскохозяйственные

Пример учетной политики для организации. Может возникнуть проблема ценовой политики. Поэтому организации, перейдя на уплату налога в виде ЕСХН, могут снижать стоимость своего товара. 8 июля 2015

Пример учетной политики для организации. Может возникнуть проблема ценовой политики. Поэтому организации, перейдя на уплату налога в виде ЕСХН, могут снижать стоимость своего товара. 8 июля 2015

Инструментом сближения учетов послужат учетная политика, рациональный документооборот, выбор регистров налогового учета, применение бухгалтерских счетов третьего порядка. ПРИМЕР 1. Фирма ООО «Заря» перешла на уплату ЕСХН.

Приведем пример основных моментов, которые желательно отразить в учетной политике для бухгалтерского учета организациям, применяющим УСН на 2015 г: 1. Использовать сокращенное количество синтетических счетов. ЕСХН. Совмещение.28 октября 2014

Приведем пример основных моментов, которые желательно отразить в учетной политике для бухгалтерского учета организациям, применяющим УСН на 2015 г: 1. Использовать сокращенное количество синтетических счетов. ЕСХН. Совмещение.28 октября 2014

Бланки и образцы по специальным налоговым режимам (ЕНВД, ЕСХН, УСН) и для ИП на ОСНО. Списание на финансовые результаты согласно учетной политике организации по долговым ценным бумагам превышения фактических затрат на

Пример учетной политики при ЕСХН. Пениоза 15 баллов. Уважаемые бухгалтера, помогите новичку создать учетную политики предприятия ЕСХН.

Пример учетной политики при ЕСХН. Пениоза 15 баллов. Уважаемые бухгалтера, помогите новичку создать учетную политики предприятия ЕСХН.

По итогам налогового периода организации уплачивают ЕСХН не позднее 31 марта следующего года, а предприниматели - не позднее 30 апреля. Учетная политика на 2015 год.

Порядок ведения налогового учета устанавливается налогоплательщиком в учетной политике для целей налогообложения Рисунок 1 – Организация налогового учета при ЕСХН. Пример 1: Фирма ООО «Заря» перешла на уплату ЕСХН.

Порядок ведения налогового учета устанавливается налогоплательщиком в учетной политике для целей налогообложения Рисунок 1 – Организация налогового учета при ЕСХН. Пример 1: Фирма ООО «Заря» перешла на уплату ЕСХН.

КБК 2015. Учетная политика. Вся справочная информация и налоги >. Организации, перешедшие на уплату ЕСХН, освобождаются от обязанности по уплате: налога на прибыль организаций

Как и любой другой специальный режим, ЕСХН одним единым налогом заменяет несколько основных налогов: НДФЛ (для ИП), налог на прибыль (для организаций), НДС (кроме таможенного) и налог на имущество. Пример расчёта и оплаты ЕСХН.

Как и любой другой специальный режим, ЕСХН одним единым налогом заменяет несколько основных налогов: НДФЛ (для ИП), налог на прибыль (для организаций), НДС (кроме таможенного) и налог на имущество. Пример расчёта и оплаты ЕСХН.

Организациям, которые перешли на уплату ЕСХН, приходится вести бухучет методом начисления, а считать налог - кассовым методом. до перехода на уплату ЕСХН. Пример. Согласно учетной политике ЗАО "Пасегово"

Образец учетной политики организации для целей бухгалтерского и налогового учета на 2013 год от ГК " Фабер-Лекс". На самом деле ЕСХН очень похожа на УСН и потому налоговую политику можно брать для примера по УСН.

ПРИКАЗ № __ об утверждении учетной политики для целей налогообложения. г. Москва 15-01-2014. В целях организации налогового учета для расчета ЕСХН.

ЕСХН и ЕНВД.Налоговая учетная политика организации на 2013 год: Образец Мы тоже в дополнение осваиваем ЕСХН уже 3 года.Декларация по ЕСХН, скачать бланк налоговой декларации по * по ЕСХН за 2014 год в MS Excel, пример и образец

ЕСХН и ЕНВД.Налоговая учетная политика организации на 2013 год: Образец Мы тоже в дополнение осваиваем ЕСХН уже 3 года.Декларация по ЕСХН, скачать бланк налоговой декларации по * по ЕСХН за 2014 год в MS Excel, пример и образец