Категория: Бланки/Образцы

Наш магазин занимается продажей косметических товаров. Во время ведения деятельности возникает потребность списать некоторые товары на пробники, либо подарки. Нужно ли оформлять какие-то документы на такие процедуры? Может ли налоговая поинтересоваться, куда делся наш закупленный товар или мы в праве делать с ним что угодно?

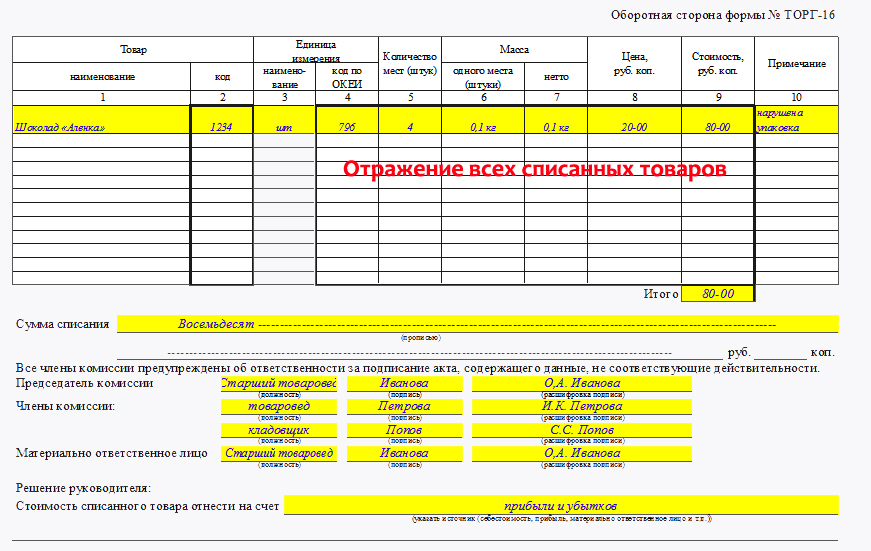

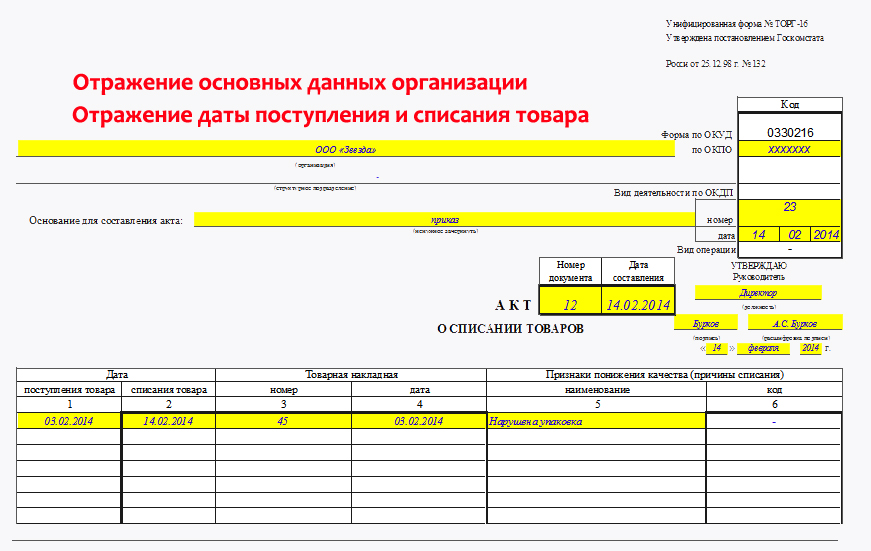

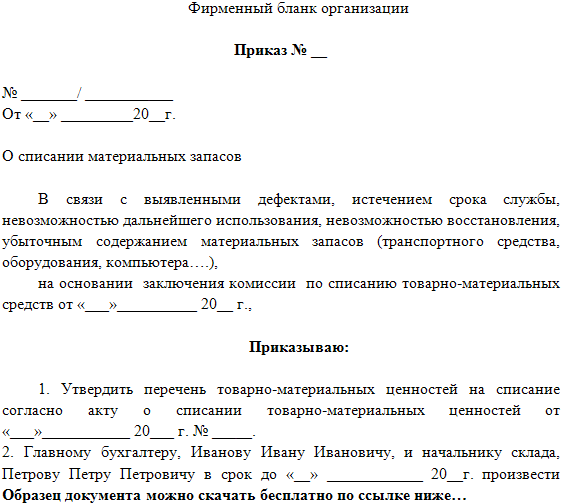

Для списания товара, который раздается бесплатно покупателям в виде пробников, подарков, нужно составить акт о списании, например по форме Торг-16.

Но, учесть в расходах стоимость переданного бесплатно товара ИП не сможет. Одним из условий для учета стоимости продукции является оплата товара продавцу. Покупатель "бонусный" товар не оплачивал, поэтому принять в расходы стоимость данного товара при расчете налога УСН нельзя.

В сервисе тот товар, что будет передан покупателям бесплатно нужно отразить как приобретение материалов.

Если вкладка Запасы у Вас активирована, Вам сначала приобретение данного товара необходимо отразить как Списание - Хозяйственные расходы, чтобы приобретенный товар для раздачи бесплатно отразился как материалы.

Затем в разделе Запасы отразите приобретенные для этих целей товары по документу от поставщика тоже как материалы, подтяните подтверждающий документ в операцию Хозяйственные расходы.

Т.о. для этого изначально нужно разделить товар по накладной от поставщика:

а) тот что приобретен для перепродажи отразить в сервисе Списание-По основному виду деятельности в части оплаты за товары для перепродажи и оприходовать его в Запасах как Товар;

б) тот что приобретен для раздачи бесплатно Списание-Хоз.расходы в части оплаты товара, за который получение оплаты не предполагается и оприходовать его на отдельный склад как Материалы.

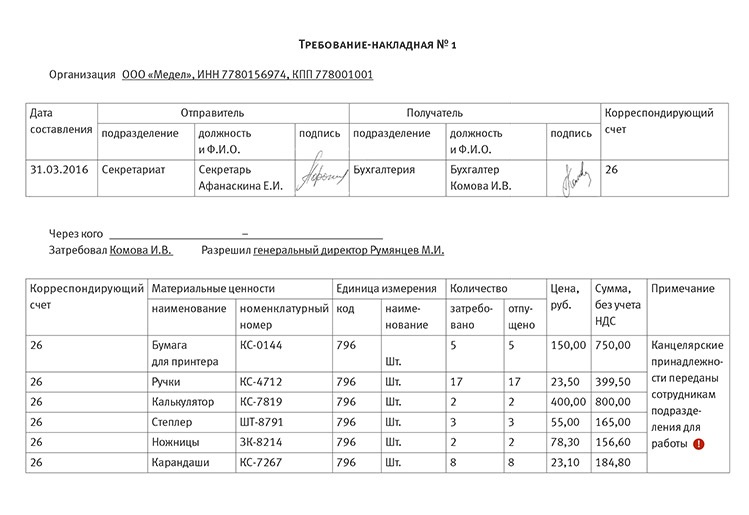

Затем товар, который предназначен для бесплатной раздачи нужно списать как материалы. В настройках Запасы выделите точкой пункт "Списание по требованию-накладной". После во вкладке Запасы при списании материала нажмите кнопку Отгрузить-Материалы в эксплуатацию.

Если Вы уже в сервис оприходовали весь товар как Товар для перепродажи. То, поскольку на данный момент в сервисе не предусмотрено отражение по списанию стоимости товара, непригодного к продаже или розданного бесплатно. То в разделе Запасы не надо отражать списание указанного товара.

На данный момент могу предложить Вам следующее техническое решение:

Рассчитывайте налоги и сдавайте отчетность с помощью умного помощника Попробовать бесплатно

Создайте во вкладке Запасы дополнительный склад для товаров розданных бесплатно в виде подарков. Отразите перемещение этих товаров на этот склад.

Дополнительно нужно оформить акт о списании указанных товаров, как указано выше к примеру по форме Торг-16.

А своему клиенту оформите накладную по стоимости товара по 0,01 руб. На товар, который передаете покупателем бесплатно нужно выписать отдельные накладные, в которых указать нулевую стоимость товара.

Если образцы раздаются бесплатно розничным покупателям, то нужно отдельно издать приказ о проведении "рекламной акции" в произвольной форме. Затем оформить акт также в произвольной форме по аналогии с Торг-16, где указать количество и стоимость розданного товара бесплатно покупателям.

Обращаю Ваше внимание, что в настоящее время наши специалисты дорабатывают раздел Запасы, поэтому Вам предложено временное техническое решения для правильного отражения списания данного товара. В дальнейшем в Запасах будет предусмотрено списания данного товара, о чем будет в сервисе отражаться отдельное действие.

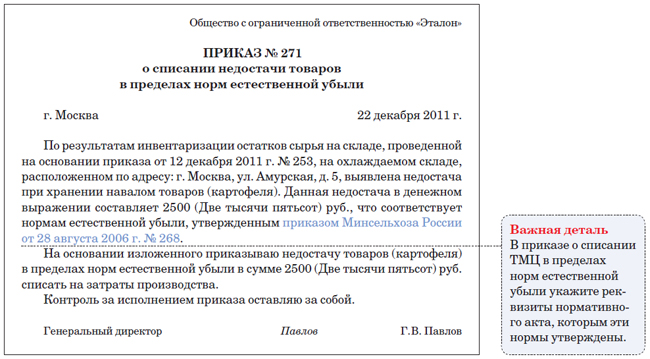

Относительно того, может ли налоговая поинтересоваться, куда делся закупленный товар. Ответ - Может.

Так как при применении УСН "доходы минус расходы" расходы на закупку товара для перепродажи необходимо учитывать после его реализации, всем ИП (ООО), которые занимаются торговлей, необходимо вести товарный (складской учет). Какой товар, по какой цене закуплен, какой оплачен поставщику, какой находится на реализации, какой товар по какой цене продан, подарен, списан и т.п.

Определенных форм ведения такого учета не предусмотрено. Вы просто храните все документы на покупку товара (накладные и документы по оплате) и отдельно ведете в произвольной форме учет товара. Учет можете вести как в обычной тетради, так и в электронном виде - создать документ, в который вносить все данные по товару: закупку товара, его оплату, его реализацию, его списание. Или вести учет в сервисе в Запасах. Чтобы Вы смогли подтвердить при проверке ИФНС, что списали расходы по закупки товара своевременно (после его продажи).

Поэтому на тот товар, что Вы раздаете бесплатно нужно оформить акт о списании для того, чтобы в случае проверки налоговой подтвердить, что товар Вы раздали бесплатно, а не получили за него оплату и скрыли это при расчете налога УСН.

Актуально на дату 24.06.2015 г.

Интернет- бухгалтерия "Мое дело".Мы находимся на УСН. Приобретаем товар (плиты) для дальнейшей перепродажи, а так же у нас есть свое производство и мы из плит делам изделия (столешницы). В 2013 году в учетной политике был метод списания, когда мы приобрели материалы, то при выполнении двух условий (пп.1 п.2 ст.346.17 НК): - оприходование материалов; - оплата поставщику, попадало автоматически в расход. Такое условие списания (оприходование и оплата) установлено только для материалов, которые будут использованы в производстве, для хозяйственных или управленческих нужд. т.е. для того имущества, которое такими материалами по сути и является. В тот момент, когда материалы будут продаваться, они становятся товарами. Согласно п.3 ст.38 НК «товаром признается любое имущество, реализуемое либо предназначенное для реализации». Т.е. материалы у нас при их реализации приобретают статус товара. А у товаров другие условия признания расходов на их покупку (пп.2 п.2 ст.346.17 НК). Это: - оприходование; - оплата поставщику; - продажа покупателю (поступление оплаты от покупателя здесь не обязательно, важен переход права собственности). С 2014 году учетная политика изменена, в расход попадает только, то, что списано (плит) на производство и то что реализовано в текущем квартале, правильно ли это? Как правильно в учетной политике отразить два метода списания? Какой метод правильней применить, учитывая нашу сферу деятельности?

Нормами гл. 26.2 Налогового кодекса РФ не предусмотрена обязанность организации восстановить ранее правомерно признанные расходы на материалы в случае, если в дальнейшем материалы будут проданы, а также пересчитать налог. Однако существуют налоговые риски в применении квалификации таких расходов как расходов на приобретение товаров и применении соответствующего порядка признания расходов на покупные товары - по пп. 2 п. 2 ст. 346.17 НК РФ.

Поэтому, в данном случае Вы приняли верное решение – не отражать расходы на приобретение материалов до того момента, как будет определено направление их использования. То есть списывать в расходы только те ТМЦ, в отношении которых уже точно известно, что они будут использованы как материалы (т.к. они отпущены в производство) и которые реализованы (т.е. использованы, как товары).

Если при покупке товарно-материальных ценностей вы не знаете, в какой деятельности они будут использованы — в торговле или производстве, то приходуйте все материальные ценности на одном счете. И лучше выбрать для этого счет 41. Данный вариант учета пропишите в своей учетной политике для целей бухучета. Также в этом документе определите форму накладной, по которой материалы с торгового склада будут передаваться на склад производственного подразделения или, при необходимости, обратно.

В учетной политике для налогового учета также укажите, что расходы на приобретенные материалы списываются только при передаче в производство.

Обоснование позиции в рекомендациях Системы Главбух1. Как отразить при налогообложении реализацию материалов. Организация применяет специальный налоговый режим

Если организация применяет упрощенку, доходы от реализации материалов увеличивают налоговую базу по единому налогу (п. 1 ст. 346.15. ст. 249 НК РФ). Доходы признавайте в том периоде, в котором они оплачены. Датой получения дохода является день погашения задолженности перед организацией.

Если организация платит единый налог с разницы между доходами и расходами, она может учесть в составе расходов стоимость материалов сразу после фактической оплаты (подп. 1 п. 2 ст. 346.17. п. 2 ст. 346.16. п. 1 ст. 252 НК РФ). После того как организация приняла решение продать материалы, они приобретают статус товаров (п. 3 ст. 38 НК РФ ). Поэтому выручку от реализации материалов включите в расчет налоговой базы (п. 1 ст. 346.15 и п. 1 ст. 249 НК РФ).

Пример отражения в бухучете и при налогообложении реализации материалов. Организация применяет упрощенку и рассчитывает налог с разницы между доходами и расходами

В январе ЗАО «Альфа» приобрело 1000 пачек бумаги формата А4 для печати брошюр. Стоимость одной пачки – 59 руб. (в т. ч. НДС – 9 руб.). В этом же месяце была произведена оплата поставщику в полном объеме.

В феврале «Альфа» использовала 500 пачек бумаги для печати брошюр.

В марте «Альфа» продает 100 пачек закупленной бумаги. Фактическая себестоимость этих материалов составляет 59 руб. за пачку (в т. ч. НДС – 9 руб.). Цена реализации 100 пачек по договору – 9440 руб. «Альфа» оценивает в бухучете материалы по фактической себестоимости единицы запаса. Бухучет стоимости материалов организация ведет без применения счетов 15 и 16.

Бухгалтер «Альфы» сделал в учете следующие проводки.

Дебет 10 Кредит 60

– 59 000 руб. (1000 пачек ? 59 руб.) – оприходована бумага;

Дебет 60 Кредит 51

– 59 000 руб. – перечислена оплата поставщику за приобретенную бумагу.

Дебет 20 Кредит 10

– 29 500 руб. (59 руб. ? 500 шт.) – списана бумага в затраты на основании акта расхода материалов.

Дебет 62 Кредит 91-1

– 9440 руб. – отражена реализация 100 пачек бумаги формата А4;

Дебет 91-2 Кредит 10

– 5900 руб. (59 руб./шт. ? 100 шт.) – списана стоимость отпущенной бумаги;

Дебет 91-9 Кредит 99

– 3540 руб. (9440 руб. – 5900 руб.) – отражена прибыль от продажи бумаги;

Дебет 51 Кредит 62

– 9440 руб. – получена оплата от покупателя за реализованную бумагу.

При расчете единого налога бухгалтер «Альфы»:

– в январе включил в состав расходов 59 000 руб. (в т. ч. 50 000 руб. – стоимость 1000 пачек бумаги, 9000 руб. – НДС, уплаченный поставщику при приобретении 1000 пачек бумаги);

– в марте включил в состав доходов выручку от реализации 100 пачек бумаги в размере 9440 руб.

2. Статья: Что в учете «упрощенца» является товаром, а что материалом

Из этой статьи вы узнаете:

1. На каком бухгалтерском счете отражать ценности, назначение которых в момент покупки еще не ясно

2. Какие положения в учетной политике целесообразно прописать тем компаниям, которые ведут производство, используя свои же товары

3. Для отражения каких операций потребуется составить бухгалтерскую справку

Бизнес организации может быть организован таким образом, что одни и те же ценности используются и как материалы, и как товары. Например, организация, занимающаяся ремонтом и обслуживанием компьютеров, покупает картриджи. Те из них, которые используются при ремонте, являются материалом и учитываются на счете 10. А те, что просто продаются пользователям, — товаром и учитываются на счете 41.

Или компания занимается производством одежды и часть тканей использует в качестве материала для пошива платьев, а часть — продает в собственном магазине как самостоятельный товар.

Различие в правилах учета существенно, поскольку товары и материалы списываются на расходы в разные моменты.

Более того, для организаций, применяющих упрощенную систему налогообложения, правильное деление ценностей на товары и материалы необходимо и для достоверного ведения налогового учета. Поскольку материалы в налоговом учете можно списать на расходы сразу после оплаты (подп. 1 п. 2 ст. 346.17 НК РФ ). А товары — только после реализации покупателю, при условии, что прежде они уже были оплачены поставщику (подп. 2 п. 2 ст. 346.17 НК РФ ).

Как видим, грамотное и аргументированное деление приобретенных ценностей на материалы и товары в бухгалтерской работе необходимо. Данная статья поможет вам в этом.

На какой бухгалтерский счет приходовать ценности, назначение которых пока не известно

Итак, при покупке товарно-материальных ценностей вы не знаете, в какой деятельности они будут использованы — в торговле или производстве. Как мы уже упомянули, для учета ценностей, купленных для продажи, предназначен счет 41 «Товары». А для учета имущества, предназначенного для использования в производстве, — счет 10 «Материалы». Поскольку вы не знаете, чем именно станет актив — товаром или материалом, приходуйте все материальные ценности на одном счете. И лучше выбрать для этого счет 41. Тогда списывать ценности, отпущенные в производство, вы будете проводками:

ДЕБЕТ 10 КРЕДИТ 41

— переведены товары в состав материалов;

ДЕБЕТ 20 КРЕДИТ 10

— списаны материалы, переданные в производство.

Возможно, кто-то задастся вопросом, а можно ли сразу сделать проводку:

ДЕБЕТ 20 КРЕДИТ 41

— списана стоимость товаров, использованных как материалы.

Ответим: теоретически можно, вряд ли кто-то вас накажет за такую проводку. Однако это создаст вам самим путаницу в учете. Ведь чтобы сблизить бухгалтерский и налоговый учет по УСН, вам лучше, чтобы все ценности отражались на соответствующих счетах. Тогда соответственно у проверяющих не возникнет вопросов, почему, например, вы стоимость ценностей, учтенных как товары на счете 41 в бухучете, в налоговом учете списали по правилам, действующим для материалов.

Поэтому мы рекомендуем вначале ценности списать со счета 41, отразить как материалы на счете 10, а потом уже списывать в бухгалтерском и налоговом учете на расходы.

Описанный выше вариант учета пропишите в своей учетной политике для целей бухучета. Также в этом документе определите форму накладной, по которой материалы с торгового склада будут передаваться на склад производственного подразделения или, при необходимости, обратно. За основу можете взять форму № ТОРГ13. утвержденную постановлением Госкомстата России от 25.12.98 № 132 .

Перевод ценностей из одной группы в другую (из товаров в материалы и обратно) можно оформлять накладной на внутреннее перемещение ценностей поформе № ТОРГ-13.

Как списывать товары и материалы в налоговом учете

По общему правилу в налоговом учете материалы можно отнести на расходы сразу, в момент оприходования, при условии, что они оплачены. Дожидаться списания ценностей в производство не нужно (подп. 1 п. 2 ст. 346.17 НК РФ ). Если сразу вы не знаете, чем будут для вас купленные ценности — товаром или материалом, то учитывайте их на счете 41 и на расходы сразу после оплаты не списывайте. Поскольку ценности на счете 41 — это товары и они списываются в налоговом учете при упрощенной системе только после реализации (подп. 2 п. 2 ст. 346.17 НК РФ ).

Где взять бланк формы на внутреннее перемещение ценностей

Если вы переводите материалы из состава товаров или наоборот, вам нужна накладная на внутреннее перемещение ценностей. И в этих целях удобно использовать унифицированнуюформу № ТОРГ-13. Скачать бланк можете насайтеэлектронного журнала «Упрощенка». Для этого в верхнем левом углу сайта выберите в меню раздел «Формы», после чего в строке поиска введите наименование нужного вам документа — № ТОРГ-13. Пройдите по выданной ссылке и скачайте форму на свой компьютер, нажав кнопку «Скачать бланк» в верхнем правом углу страницы.

А вот после того как часть ценностей вы перевели в состав материалов и отнесли на счет 10, их уже можно списать в налоговом учете (если они оплачены).

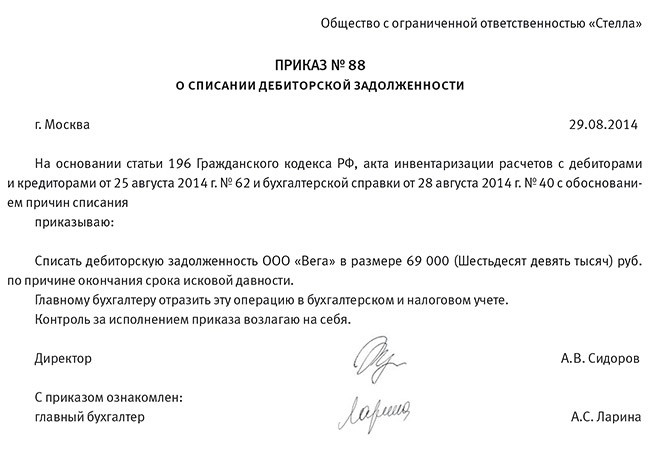

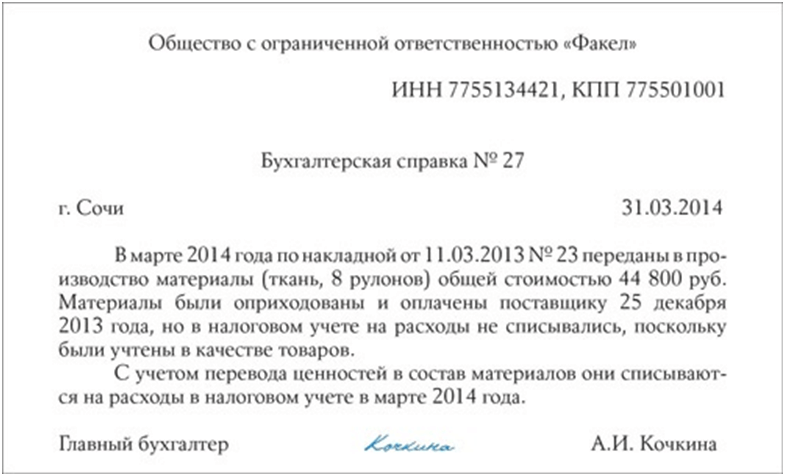

Никакого нарушения при таком порядке не будет. Поскольку не считаются ошибками неточности в учете, которые выявлены в результате получения новой информации (письмо Минфина России от 17.10.2013 № 03-03-06/1/43299 ). А у вас сведения о том, что появился такой объект учета, как материалы, появляются не сразу в момент его покупки, а по прошествии времени. Для списания материалов в налоговом учете в таком случае оформляйте бухгалтерскую справку. Обойтись без нее вы сможете, только если материалы переданы в производство в том же квартале, в котором они были оприходованы и оплачены.

Списывать материалы при УСН можно, если они оприходованы и оплачены. Однако в условиях, когда неясно, чем является купленное имущество — товаром или материалом, для того, чтобы его списать, нужно ждать, когда имущество будет использовано.

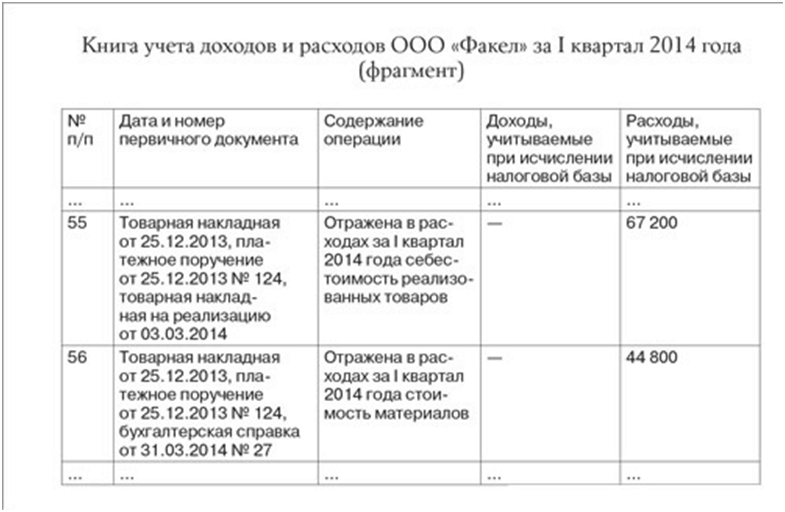

Пример. Учет ценностей, которые могут быть использованы как товар или как материал

ООО «Факел», применяющее УСН с объектом налогообложения доходы минус расходы, закупает ткань, которую может использовать в производстве, а может реализовывать как товар. И на момент приобретения точное назначение закупки неизвестно. Согласно учетной политике компании все материальные ценности подобного плана изначально отражаются на счете 41 «Товары».

25 декабря 2013 года было закуплено 20 рулонов ткани по цене 5600 руб. за рулон. В марте 2014 года 12 рулонов было продано, остальные переданы в производство.

25 декабря 2013 года бухгалтер сделал в учете следующие записи:

ДЕБЕТ 60 КРЕДИТ 51

— 112 000 руб. (5600 руб. ? 20 шт.) — оплачена партия ткани;

ДЕБЕТ 41 КРЕДИТ 60

— 112 000 руб. — оприходована ткань для продажи и (или) использования в производстве.

В налоговом учете ООО «Факел» в декабре 2013 года приобретенные ценности отражены не были, поскольку неясно, какая часть ценностей будет реализована как товар, а какая — отпущена в производство.

В марте 2014 года бухгалтер сделал проводки:

ДЕБЕТ 90 субсчет «Себестоимость продаж» КРЕДИТ 41

— 67 200 руб. (5600 руб. ? 12 шт.) — списана себестоимость проданных товаров;

ДЕБЕТ 10 КРЕДИТ 41

— 44 800 руб. (5600 руб. ? 8 шт.) — переведены товары в состав материалов;

ДЕБЕТ 20 КРЕДИТ 10

— 44 800 руб. — списаны материалы, переданные в производство.

Для перевода ценностей в размере 44 800 руб. с товарного склада в производственное подразделение бухгалтер оформил накладную на внутреннее перемещение.

В налоговом учете за март 2014 года на расходы отнесена стоимость реализованных товаров (67 200 руб.) и стоимость отпущенных в производство материалов (44 800 руб.).

Материалы списаны на расходы в налоговом учете на основании бухгалтерской справки (см. образец слева). Сами расходы подтверждают товарная накладная на приобретенные ценности и документ на их оплату (в данном случае платежка). А по товарам — накладная на реализацию ценностей покупателям. Выше приведен фрагмент Книги учета ООО «Факел» за I квартал 2014 года. Вносить какие-либо исправления в налоговый учет за 2013 год бухгалтеру не нужно.

3. Как списать расходы на приобретение сырья и материалов при упрощенке

Организации, которые применяют упрощенку и платят единый налог с разницы между доходами и расходами, могут включить в расчет налоговой базы оплаченные материальные расходы (подп. 5 п. 1 ст. 346.16 НК РФ ). Материальные расходы принимаются к учету в порядке, предусмотренном статьей 254 Налогового кодекса РФ с учетом положений пункта 2 статьи 346.17 Налогового кодекса РФ.

Одной из статей материальных затрат являются расходы на приобретение сырья и материалов, используемых в процессе производства товаров (выполнения работ, оказания услуг). При расчете единого налога расходы на приобретение сырья и материалов (предназначенных для использования в производстве) признаются при условии, что эти расходы экономически обоснованны и документально подтверждены (п. 2 ст. 346.16. п. 1 ст. 252 НК РФ).

При определении налоговой базы по единому налогу нужно отдельно учитывать:

Оценка стоимости сырья и материалов

Стоимость сырья и материалов оцените по фактической себестоимости, которая включает в себя:

Об этом сказано в пункте 2 статьи 254 Налогового кодекса РФ (п. 2 ст. 346.16 НК РФ ).

Ситуация: в какой момент можно списать на расходы стоимость МПЗ (сырья, инвентаря, комплектующих и т. д.). Организация применяет упрощенку и платит единый налог с разницы между доходами и расходами

Списывайте материальные расходы сразу после фактической оплаты.

Организации на упрощенке с объектом налогообложения «доходы за минусом расходов», вправе уменьшить налоговую базу на материальные расходы (п. 1 ст. 346.14. подп. 5 п. 1 ст. 346.16 НК РФ). Такие расходы (в случае их экономической обоснованности) признаются сразу после фактической оплаты. Это следует из положений подпункта 1 пункта 2 статьи 346.17, пункта 2 статьи 346.16 и пункта 1 статьи 252 Налогового кодекса РФ.

Исходя из буквального толкования положений пункта 2 статьи 346.16 Налогового кодекса РФ, признавать материальные расходы нужно по правилам статьи 254 Налогового кодекса РФ. Однако разъяснения Минфина России позволяют сделать вывод, что такие расходы можно включить в расчет единого налога, если одновременно соблюдены два условия:

– ТМЦ (сырье, материалы, инвентарь, комплектующие) получены и оприходованы на склад;

– расходы оплачены, то есть задолженность перед поставщиком погашена.

Это правило применяется и в отношении давальческого сырья, переданного на переработку другой организации (письмо Минфина России от 21 мая 2013 г. № 03-11-11/17871 ).

Выполнять дополнительные условия, предусмотренные статьей 254 Налогового кодекса РФ, для признания материальных расходов не требуется. В частности, не нужно дожидаться, когда сырье передадут в производство. А корректировать сумму материальных расходов на стоимость неиспользованных остатков не придется (письмо Минфина России от 31 июля 2013 г. № 03-11-11/30607 ).

В отношении же инструментов, приспособлений, инвентаря, приборов, спецодежды и прочего имущества, первоначальная стоимость которого не превышает 40 000 руб. не обязательно соблюдать нормы подпункта 3 пункта 1 статьи 254 Налогового кодекса РФ. То есть расходы на приобретение таких объектов можно списать в уменьшение налоговой базы независимо от того, ввели их в эксплуатацию или нет. Главное, чтобы материальные ценности были оплачены и оприходованы на склад. Об этом сказано в письмах Минфина России от 5 июля 2013 г. № 03-11-06/2/26056 и от 29 июля 2009 г. № 03-11-06/2/137 .

В книге учета доходов и расходов затраты на приобретение сырья (материалов) отражаются на основании платежного поручения, которым были оплачены поступившие ресурсы. При этом вести учет сырья и материалов, списанных в производство, организация не обязана. Это следует из положений подпункта 1 пункта 2 статьи 346.17 и подпункта 1 пункта 1 статьи 254 Налогового кодекса РФ. Аналогичные разъяснения содержатся в письмах Минфина России от 27 октября 2010 г. № 03-11-11/284 и от 23 января 2009 г. № 03-11-06/2/4. В таком же порядке признаются расходы на сырье и материалы, которые организация приобрела и оплатила в период применения упрощенки, а использовала в производстве после перехода на общую систему налогообложения. Сумма расходов в такой ситуации в полном объеме учитывается при расчете единого налога. Об этом сказано в письме Минфина России от 21 октября 2011 г. № 03-11-11/259 .

4. Как списать стоимость покупных товаров, приобретенных для перепродажи, при упрощенке

Организации, которые применяют упрощенку и платят единый налог с разницы между доходами и расходами, могут включить в состав расходов стоимость оплаченных покупных товаров (подп. 23 п. 1 ст. 346.16 НК РФ ). Глава 26.2 Налогового кодекса РФ устанавливает свои правила для признания таких затрат (подп. 23 п. 1 ст. 346.16. подп. 2 п. 2 ст. 346.17 НК РФ). Поэтому при списании стоимости покупных товаров руководствоваться положениями статьи 268 Налогового кодекса РФ не следует (п. 2 ст. 346.16 НК РФ ).

При определении налоговой базы по единому налогу нужно отдельно учитывать:

Стоимость покупных товаров, предназначенных для перепродажи, включите в расчет налоговой базы только при одновременном выполнении трех условий:

Например, если товары были реализованы покупателю до момента их оплаты поставщику, списать на расходы их покупную стоимость продавец вправе только после расчета с поставщиком (письмо ФНС России от 6 декабря 2010 г. № ШС-17-3/1908 ).

Ситуация: в какой момент покупную стоимость реализованных товаров можно включить в расчет налоговой базы – при отгрузке или при поступлении оплаты от покупателей. Организация применяет упрощенку и платит единый налог с разницы между доходами и расходами

Покупную стоимость товаров, оплаченных поставщику, включайте в состав расходов сразу после фактической передачи товаров покупателю.

Признание таких расходов не зависит от того, оплатил покупатель переданные товары или нет. Такой подход основан на положениях подпункта 2 пункта 2 статьи 346.17 Налогового кодекса РФ, согласно которым покупная стоимость товаров списывается по мере их реализации. По общему правилу товары признаются реализованными, когда право собственности на них перешло от продавца к покупателю (п. 1 ст. 39 НК РФ ). Если договором не предусмотрено иное, передача права собственности происходит в момент отгрузки товаров, независимо от их оплаты покупателем (п. 1 ст. 223 ГК РФ ). Особых правил определения момента реализации для расчета единого налога при упрощенке законодательством не установлено (п. 2 ст. 39. гл. 26.2 НК РФ). В пункте 1 статьи 346.17 Налогового кодекса РФ говорится лишь о дате получения доходов, но не о дате реализации. Поскольку у продавца момент перехода права собственности на товар не связан с моментом возникновения доходов, при расчете единого налога покупную стоимость переданных товаров можно учесть сразу после отгрузки. При этом определять покупную стоимость следует с учетом выбранного организацией метода оценки стоимости товаров .

В таком же порядке следует рассчитывать единый налог и в том случае, если в счет предстоящей поставки товаров от покупателя поступила предварительная оплата. В момент получения аванса продавец включает его сумму в состав доходов. Однако списать покупную стоимость товаров он сможет только после перехода права собственности на них к покупателю. Такое толкование положений подпункта 2 пункта 2 статьи 346.17 Налогового кодекса РФ позволяет учитывать покупную стоимость товаров тем организациям, которые в момент поступления авансов платили единый налог с доходов, а к моменту реализации товаров сменили объект налогообложения и стали платить единый налог с разницы между доходами и расходами.

Оценка стоимости товаров

Стоимость покупных товаров определяйте по фактическим расходам на их оплату за вычетом НДС (подп 23 п. 1 ст. 346.16 НК РФ ).

Поскольку в момент приобретения товаров расходы у организации не возникают, в этот момент величину расходов не определяют. Стоимость товаров уменьшает налоговую базу только при их реализации. В связи с этим при реализации товаров, которые приобретены за иностранную валюту, сумму расходов нужно определить в рублях по курсу Банка России на дату перехода права собственности на товары к покупателю (письмо Минфина России от 24 августа 2012 г. № 03-11-06/2/115 ).

При формировании налоговой базы по единому налогу расходы в виде стоимости покупных товаров можно учитывать одним из следующих методов:

Выбранный вариант закрепите в учетной политике для целей налогообложения.

Такие условия предусмотрены подпунктом 2 пункта 2 статьи 346.17 Налогового кодекса РФ.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое