Категория: Бланки/Образцы

Столкнулся с такой ситуацией по Программе страхования. Оформил потребительский кредит со страхованием 30 апреля 2013 года. Но обстоятельства сложились таким образом, что сам кредит не потребовался и уже в начале мая я был готов вернуть всю сумму.

В первой декаде мая обратился в отделение банка, где написал заявление о досрочном погашении кредита, сотрудница банка проверила наличие необходимой суммы на сберкнижке. На мое предложение написать также заявление о прекращении участия в Программе добровольного страхования и здоровья заемщиков ОАО «Сбербанк России» сотрудница ответила, что такое заявление у меня не примет. «Приходите, когда будет погашен кредит», т.е. после 30 мая 2013.

В первых числах июня мной было подано заявление о прекращении участия в программе Добровольного страхования другой сотруднице. К сожалению, до сих пор никакой денежной суммы мне не переведено (прошло уже два месяца). Дважды подходил в банк. В первом случае сотрудница проверила наличие моего заявления и сказала что сумма будет переведена в ближайшее время. Во второй раз (вчера) сотрудница была в отпуске и мой вопрос остался без ответа.

![]()

13.03.2015 Как выиграть 1 килограмм золота в Сбербанке за открытие вклада 01.11.2014 Как выиграть 1 миллион рублей в Сбербанке за покупки 12.11.2013 Возможности перекредитования в Сбербанке – пять кредитов в один 13.11.2013 Проект Сбербанка «Виртуальная школа» – компьютерный класс для новгородских школьников 10.12.2013 Новогодняя акция по потребительским кредитам в Сбербанке – 14,5% годовых в рублях

Мы в соц.сетяхCopyright SbarFan © 2016. При использовании материалов сайта гиперсылка вида sberfan.ru – обязательна Хостинг от uCoz

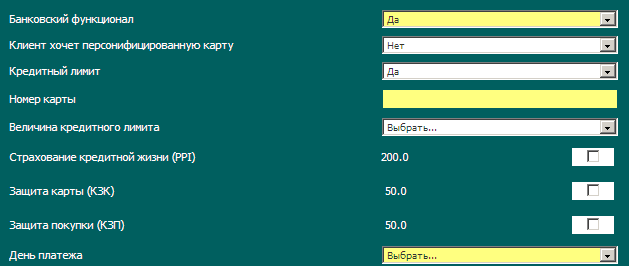

Подключиться к данным программам клиент может дав свое согласие во время оформления заявления на получение карты. И программа страхования будет действовать с того момента, когда клиент выразил свое желание быть застрахованным.

Примечание. Программа «Страхование кредитной жизни» начинает действовать с даты, когда клиент выразил свое согласие быть застрахованным лицом, но в любом случае не ранее возникновения задолженности по карте.

У вас в программу КБ добавятся дополнительные строчки. Если клиент выражает согласие на подключение к программе, то сотруднику необходимо проставить соответствующие галочки. После этого (помимо документов на карту) в программе автоматически подгрузятся: Заявление на включение в список застрахованных лиц и Памятки застрахованному лицу. Заявление будет всегда одно, а Памяток может быть от 1 до 3-х в зависимости от количества программ, которые выбрал клиент. При этом если Банк клиенту одобрил дебетовую карту, то максимум он может подключить 2 из 3 программ, т.к. первая программа «Страхование кредитной жизни» распространяется только на кредитные денежные средства клиента.

Если при оформлении карты клиент сначала соглашается подключиться к данной программе, а потом, после нажатия кнопки «Сохранить» отказывается от нее, то специалисту по работе с клиентами необходимо закрыть данную заявку и приступить к оформлению новой, уже без подключения к данной программе.

Теперь мы рассмотрим, какой комплект документов остается у Банка, какой отдается клиенту.

1. Заявление на карту 2. Заявление на страхование 3. Памятки 4. Карта

1. Заявление на карту 2. Заявление на страхование 3. Анкета клиента 4. Анкета БКИ 5. Расписка 6. Копия ДУЛ

С Памятками также клиент может ознакомиться на сайте нашего Банка.

При этом размер комиссии, т.е. той суммы денежных средств, которую заплатит клиент за участие в программе, будет равен:

Размер Лимита кредитования по карте Связной Банк, руб.

Размер комиссии, взимаемой с клиента в рамках присоединения к программе коллективного страхования, руб. в месяц

Программа добровольного страхования от несчастных случаев, болезней и на случай потери работы (PPI)*

Программа «Защита карты»

Программа «Защита покупки»

Причем данная сумма будет включена в минимальный платеж.

Пример. Клиент оформил карту с тарифном планом с-лайн 3000. Т.о. когда клиент вносит минимальный платеж 3000 руб, то из этих 3000руб списывается: часть основного долга, проценты за пользованием кредита и плата за страхование. Т.е. клиенту вносить дополнительные денежные средства свыше минимального платежа не требуется.

В дальнейшем, при подключении данной услуги клиенту на телефон придет смс - уведомление, но на этапе пилота это не пока не реализовано.

Вы видите, что если по программам «Защита карты» и «Защита покупок» размер комиссии, взимаемой с клиента фиксированный, то по программе Страхование кредитной жизни» страховая премия зависит от кредитного лимита карты. И если в дальнейшем Банк предложит клиенту увеличить лимит, то автоматически, начиная с текущего расчетного периода в сумму ежемесячного платежа будет входить плата за страхование соответствующая данному кредитному лимиту.

Мы разобрали, как клиент может подключиться к программе, теперь разберем противоположный случай, когда клиент хочет отключиться от программы страхования. Для этого ему необходимо направить письменного заявление в Банк (по форме Банка), либо позвонив в ЦПК Банка. Образец данной формы имеется у вас в рабочих тетрадях. Форму Заявления клиент может получить в отделениях Банка. Страхование перестает действовать с даты следующей за последним оплаченным расчетным периодом. [MSOffice3]

А что будет, если клиент сначала принял участие в страховании, но впоследствии не оплачивает страховую комиссию? В этом случае действие страховой защиты в отношении данного клиента приостанавливается по истечении последующего расчётного периода. Комиссия за страхование за последующие Расчётные периоды не начисляется. Действие страховой защиты возобновляется только после погашения всей задолженности по комиссии за страхование. По истечении 2 мес неуплаты услуга блокируется. Затем при внесении собственных средств, списывается стоимость услуги за 2 мес.

1. Клиент совершил покупку по карте (мобильный телефон в Связном на сумму 1300 руб). У него через 2 дня его украли. Вопрос: какую сумму страховой выплаты получил клиент? Ответ группы. Верно. Клиент не получит ничего, т.к. стоимость товара должна превышать 1500 руб.

2. Клиент купил телефон в Связном (стоимость 36 000 руб). И уронил его через 2 недели (дисплей вдребезги). Вопрос: какую сумму страховой выплаты получил клиент? Ответ группы. Верно. Клиент получит 30 000 руб.

3. Клиент совершил покупку по карте (автомобиль на сумму 130 000 руб). У него через 2 дня его угнали. Вопрос: какую сумму страховой выплаты получил клиент? Ответ группы. Верно. Клиент не получит ничего, т.к. данная покупка исключена из страхования.

4. Клиент совершил покупку по карте (мобильный телефон в Связном на сумму 15 000 руб). У него через 2 дня его украли. Причем украли не только телефон, но еще и документы на квартиру. Вопрос: какую сумму страховой выплаты получил клиент? Ответ группы. Верно. Клиент получит 15 000 рублей.

Через пол года у клиента опять украли этот же телефон вместе с ключами от машины. Вопрос: какую сумму страховой выплаты получил клиент? Ответ группы. Верно. Клиент получит 10 000 руб, т.к. общий лимит страховых выплат в год – максимум 30 000 руб.

5. У клиента украли сумку, в которой были ключи, документы и карта. С карты списали 30 000 руб. На восстановление документов клиент потратил 3 000, на изготовление ключей, 3 000. Какая сумма будет выплачена клиенту? Ответ группы. Верно. 30 000 руб. потому что это максимальная сумма выплаты по этой программе

6. клиент снимал наличные деньги в банкомате в сумме 25 000 руб. Его ограбили спустя 3 часа. Какова будет страховая выплата? Ответ группы. Верно. Выплаты не будет, потому что срок действия данной программы 2 часа после снятия

7. Клиент оплачивал билеты через интернет, после чего у него с карты незаконно списали 35 000 руб. какова будет страховая выплата? Ответ группы. Верно. Выплаты не будет, потому что карта не была физически украдена, а оставалась у клиента на руках.

8. Клиент купил телефон за 35 000, оплатил его по карте, у него украли телефон. Какая сумма будет выплачена клиенту? Ответ группы. Верно. 30 000 руб. потому размер вознаграждения лимитирован суммой в 30 000 руб.

9. Клиент купил шубу за 28 000 руб. шуба была украдена, какова будет сумма страховой выплаты? Ответ группы. Верно. Выплаты не будет, потому что меха входят в категорию товаров, не подлежащих страхованию

10. Клиент купил телефон в Связном (стоимость 6 000 руб). И уронил его через 2 месяца (дисплей вдребезги). Вопрос: какую сумму страховой выплаты получил клиент? Ответ группы. Верно. Клиент ничего не получит, т.к. данная программа время действия данной программы – 30 дней с момента покупки.

Артем Тряскин Мастер (2102) 3 года назад

Предлагаемая банком услуга страхования жизни и здоровья заёмщика при получении кредита является добровольной, обязательным является страхование автомобиля либо квартиры при получении автокредита или ипотечного кредита, соответственно. В соответствии с действующим законодательством и условиями программы страхования заёмщиков, Вы можете отказаться от участия в программе страхования и получить внесённую Вами сумму даже после получения кредита. Это возможно если Вы в течение 30 дней с момента получения кредита, обратились в отделение банка, в котором получали кредит, и написали заявление в свободной форме на имя руководителя отделения об отказе от участии в программе страхования. Если прошло более 30 дней, то Вы можете получить сумму страхового взноса за вычетом расходов банка на подключение к программе страхования и уплаченных налогов, то есть порядка 50% от суммы взноса. Это возможно, если Вы обратитесь с таким заявлением в течение 3-х месяцев с момента получения кредита, либо если Вы досрочно погасили кредит в течение первого года с момента заключения договора, при условии, что договор заключён на срок более одного года.

Если под эти условия не подпадаете, то нет смысла от страховки отказываться. Сбер всем эту страховку впаривает, сотрудники лгут, что без этой страховки потребительский кредит не получить.

Источник: Горячая линия Сбербанка на портале Банки.ру

Лена Кузнецова Оракул (66812) 3 года назад

Можно отказаться, написав заявление в банк, но за 7 месяцев деньги не вернут.

Нюта Алексанян Ученик (188) 3 года назад

г. Оренбург 03 февраля 2015 года

Мировой судья судебного участка № 9 Дзержинского района г. Оренбурга Турмухамбетов М.Т. при секретаре Рафиковой Е.Р.

с участием представителя ответчика Левитина Александра Михайловича, рассмотрев в открытом судебном заседании гражданское дело по иску Морковской Татьяны Сергеевны к Открытому акционерному обществу «Сбербанк России» о взыскании суммы,

Морковская Т.С. обратилась в суд с иском к ОАО «Сбербанк России» (далее Банк), указывая, что 11.09.2012 года между истцом и банком был заключен кредитный договор № 58231, по условиям которого ответчик предоставил ей кредит в сумме 272500 руб. сроком на 60 месяцев с уплатой 22,35 % годовых со сроком погашения кредита - до 11.09.2017 года. Также в сумму кредита была включена плата за подключение к Программе страхования в сумме 22500 руб.

Свои обязательства по вышеуказанному кредитному договору были исполнены Морковской Т.С. досрочно - в сентябре 2014 года.

Согласно «Условий участия в программе коллективного добровольного страхования жизни и здоровья заемщиков ОАО «Сбербанк России» при полном досрочном исполнении обязательств по договору осуществляется возврат клиенту денежных средств в размере платы за подключение к Программе страхования, рассчитанной пропорционально остатку срока страхования, что в данном случае составляет 13500 руб. Устные и письменные требования истца о возврате указанной суммы были ответчиком проигнорированы, что привело к нарушению прав Морковской Т.С. как потребителя. Просит суд взыскать с ОАО «Сбербанк России» плату за подключение к программе страхования в размере 13500 руб. моральный вред в размере 5000 руб. штраф за неисполнение требований потребителя в добровольном порядке в размере 9250 руб. а также судебные расходы за юридическую консультацию в размере 500 руб. расходы по оплате услуг представителя в размере 4000 руб. расходы по оформлению доверенности в размере 800 руб. а также почтовые расходы в размере 47,10 руб.

В судебное заседание истец Морковская Т.С. не явилась, о времени и месте его проведения была извещена надлежащим образом. В заявлении, адресованном суду, просила рассмотреть данное гражданское дело в её отсутствие. Из пояснений, данных ранее, следует, что она неоднократно обращалась к ответчику с заявлением о возврате страховой выплаты, однако сотрудники банка по надуманным причинам отказывали в его принятии, поэтому истец была вынуждена обратиться сначала к юристу, а затем и в суд для разрешения вопроса о возврате страховой суммы.

Представитель истца Ибрагимова О.В. действующая на основании доверенности от 15.11.2014 года, в судебное заседание не явилась, о времени имеете его проведения была извещена надлежащим образом. Согласно её пояснениям, полученным в ходе судебных заседаний, считает действия своего доверителя по обращению в суд с требованием о взыскании страховой суммы с ОАО «Сбербанк» законными и подлежащими удовлетворению, т.к. Морковская Т.С. неоднократно обращалась к ответчику с заявлением о возврате страховой выплаты, но в принятии заявления ей было отказано, затем в банк была подана претензия, и лишь потом последовало обращение в суд.

Третье лицо ООО «СК КАРДИФ» в судебное заседание не явилось, о времени и месте его проведения была извещена надлежащим образом, не сообщило об уважительных причинах неявки, не просило о рассмотрении дела в свое отсутствие

В соответствии со ст. 167 ГПК РФ суд определил: рассмотреть дело в отсутствие не явившихся истца, представителя истца и третьего лица.

В судебном заседании представитель ответчика Левитин A.M. действующий на основании доверенности № 919 от 23.12.2013 года в судебном заседании исковые требования Морковской Т.С. не признал. Пояснил суду, что 11.09.2012 года между ОАО «Сбербанк России» (Оренбургское отделение 8623) и Морковской Т.С. был заключен кредитный договор № 58231, по условиям которого заемщику были выданы денежные средства в сумме 272 500 руб. на 60 месяцев. Одновременно, после выдачи кредита истец воспользовалась услугой банка и, на основании письменного заявления от 11.09.2012 года, выразила волю и желание быть застрахованным лицом по Договору страхования от несчастных случаев и болезней заемщика ОАО «Сбербанк России» в соответствии с «Условиями участия в Программе коллективного добровольного страхования жизни и здоровья заёмщиков ОАО «Сбербанк России». В качестве платы за подключение к программе добровольного страхования Морковская Т.С. внесла банку денежные средства в размере 22 500 руб. что подтверждается поручением владельца счета по вкладу (форма №187) от 11.09.2012 года. В сентябре 2014 года условия договора истцом исполнены досрочно - ссудная задолженность погашена в полном объеме.

В данном случае, Морковская Т.С. в банк с письменным заявлением о возврате страховой выплаты не обращалась, а 18.11.2014 года Ибрагимовой О.В. действующей в интересах Морковской Т.С. на основании доверенности, в адрес Банка почтой направлена претензия, в которой Ибрагимова О.В. просила в трехдневный срок осуществить возврат платы пропорционально остатку срока страхования.

24.11.2014 года (до получения ответа банка) представитель истца обращается в суд с иском о взыскании с банка платы в размере 13 500 руб. а также морального вреда в размере 5000 руб. штрафа 9250 руб. и судебных расходов в сумме 5 347 руб. 10 коп.

Внутренним нормативным документом банка - Технологической схемой подключения клиентов к программе коллективного добровольного страхования заемщиков - физических лиц №1717-Т от 23.06.2009 года установлен определенный перечень действий при досрочном прекращении участия клиентов в Программе.

Согласно п. 5.3. возврат Клиенту части денежных средств, ранее направленных Клиентом для внесения Платы за подключение к Услуге, при досрочном прекращении действия Услуги производится на основании Заявления (на имя руководителя филиала Банка, в котором было оформлено Заявление на страхование), составленного в произвольной форме, с указанием номера лицевого счета Клиента для зачисления подлежащей возврату суммы.

В данном случае, в адрес банка представителем истца заявление соответствующего образца направлено не было, а Претензия, направленная в адрес банка, не может являться заявлением клиента/заявлением Застрахованного лица, так как:

претензия от 18.11.2014 года направлена в банк почтовым отправлением. Банк не имел возможность проверить личность лица, подписавшего заявление; к претензии от 18.11.2014 года была приложена не заверенная ксерокопия нотариальной доверенности от 15.11.2014 г. Подлинник доверенности, его заверенная нотариальная копия, либо иной документ, предоставляющий полномочия Ибрагимовой О.В. на соответствующее обращение (простая письменная форма) - в банк не представлялась; содержание ксерокопии доверенности от 15.11.2014 года, приложенной к претензии от 18.11.2014 года, свидетельствует о том, что Ибрагимовой О.В. доверены лишь права и обязанности по представлению интересов Морковской Т.С. в судебных, административных и правоохранительных органах, органах дознания, прокуратуре, иных правоохранительных органах и в УФССП. Право представления интересов в кредитной организации (банке), с учетом положений ч. 3 ст. 185 ГК РФ, Ибрагимовой О.В. не предоставлено; в претензии от 18.11.2014 года не указаны реквизиты (номер лицевого счета) для зачисления денежных средств (ч. 3 ст. 845 ГК РФ, ст. 854 ГК РФ), в связи с чем требование Ибрагимовой О.В. было неисполнимо;

по смыслу понятия «претензии клиента» таким документом может называться документ, направленный в адрес лица уже нарушившего права клиента. Вместе с тем, на момент подачи претензии, равно как и в настоящее время, какой либо спор о праве отсутствует. Банк осуществит возврат клиенту денежных средств в соответствии с Условиями Программы при личном обращении в банк клиента/уполномоченного лица.

Считает, что истцом не соблюден досудебный порядок урегулирования спора, т.к. Морковская Т.С. к ответчику с письменным заявлением установленного образца о досрочном выходе из программы страхования не обращалась;

размер страховой выплаты, подлежащий возврату, рассчитан истцом не верно, без учета п. 4.4 Условий участия в программе коллективного добровольного страхования жизни и здоровья заемщиков ОАО «Сбербанк России», из которого следует, что если клиент подал заявление на отключение программы страхования, после того, как в отношении данного клиента был заключен договор страхования, сумма денежных средств, возвращаемых клиенту в соответствии с п.4.2.1. и 4.3. облагается налогом на доходы физических лиц по ставке 13%, который удерживается налоговым агентом ОАО «Сбербанк России» в момент их возврата; что истцом не соблюден досудебный порядок урегулирования спора

Таким образом, с учетом отсутствия спора о праве, исковые требования Морковской Т.С. о взыскании с банка платы за подключение к Программе страхования, равно как и другие, вытекающие из данного требования, не подлежат удовлетворению. Просит суд в удовлетворении иска Морковской Т.С. отказать.

Суд, выслушав представителя ответчика, изучив материалы гражданского дела, приходит к следующему.

Согласно ч. 2 ст. 1 ГК РФ граждане (физические лица) и юридические лица приобретают и осуществляют свои гражданские права своей волей и в своем интересе. Они свободны в установлении своих прав и обязанностей на основе договора и в определении любых не противоречащих законодательству условий договора.

В ст. 8 ГК РФ предусмотрено, что гражданские права и обязанности возникают из договоров и иных сделок, предусмотренных законом, а также из договоров и иных сделок, хотя и не предусмотренных законом, но не противоречащих ему.

В соответствии со ст. 9 ФЗ от 26.01.1996 № 15-ФЗ «О введении в действие части второй Гражданского кодекса Российской Федерации», п. 1 ст. 1 Закона Российской Федерации от 07.02.1992 № 2300-1 «О защите прав потребителей», отношения с участием потребителей регулируются Гражданским кодексом Российской Федерации, Законом о защите прав потребителей, другими федеральными законами и принимаемыми в соответствии с ними иными нормативными правовыми актами Российской Федерации.

В порядке п. 2 Постановления Пленума Верховного суда РФ от 28.06.2012 года № 17 «О рассмотрении судами гражданских дел по спорам о защите прав потребителей» если отдельные виды отношений с участием потребителей регулируются и специальными законами Российской Федерации, содержащими нормы гражданского права (например, договор участия в долевом строительстве, договор страхования, как личного, так и имущественного, договор банковского вклада, договор перевозки, договор энергоснабжения), то к отношениям, возникающим из таких договоров, Закон о защите прав потребителей применяется в части, не урегулированной специальными законами.

Судом отклоняются доводы представителя ответчика о несоблюдении истцом досудебного урегулирования спора как основанные на неправильном толковании норм материального права. При этом суд руководствуется следующим.

Согласно абзацу 2 статьи 222 ГПК РФ суд оставляет заявление без рассмотрения в случае, если: истцом не соблюден установленный федеральным законом для данной категории дел или предусмотренный договором сторон досудебный порядок урегулирования спора.

Необходимость соблюдения досудебного либо претензионного порядка разрешения споров может быть установлена действующим законодательством либо, в силу действия принципа диспозитивности, самими сторонами в заключаемом ими договоре.

Таким образом, для принятия решения о применении процессуальных последствий несоблюдения досудебного порядка урегулирования спора суд должен проверить факт его установления федеральным законом или договором.

Пункт 1 ст. 17 Закона РФ от 07.02.1992 N 2300-1 (ред. от 25.06.2012) «О защите прав потребителей» установил, что защита прав потребителей осуществляется судом.

При этом обязательный досудебный порядок урегулирования спора законом РФ "О защите прав потребителей" не предусмотрен.

В рассматриваемом случае «Условиями участия в Программе коллективного добровольного страхования жизни и здоровья заемщиков ОАО «Сбербанк России» обязательный досудебный порядок урегулирования спора не установлен, федеральный закон, предусматривающий досудебный порядок урегулирования споров, отсутствует.

Доводы представителя ответчика о том, что истец не обращалась в банк с письменным заявлением, не имеют правового значения для разрешения данного дела, так как судом установлен факт обращения представителя истца в банк с претензией.

Статьей 421 ГК РФ предусмотрено, что граждане и юридические лица свободны в заключении договора. Вместе с тем, любой договор должен соответствовать обязательным для сторон правилам, установленным законом и иными правовыми актами (ст.422 ГК РФ).

На основании п. 1 ст. 819 ГК РФ по кредитному договору банк или иная кредитная организация обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты за нее.

Из ч.1 ст.329 ГК РФ следует, что исполнение обязательств может обеспечиваться неустойкой, залогом, удержанием имущества должника, поручительством, банковской гарантией, задатком и другими способами, предусмотренными законом или договором.

Так как перечень способов обеспечения исполнения обязательств, указанный в ст. 329 ГК РФ, не является закрытым, страхование жизни и здоровья может являться самостоятельным способом обеспечения исполнения обязательств, так как кредитор, являющийся выгодоприобретателем по договору страхования, может рассчитывать на удовлетворении своих требований к заемщику из средств, полученных в качестве страхового возмещения, в случае неисполнения или ненадлежащего исполнения заемщиком своих обязательств по кредитному договору в связи с несчастным случаем или болезнью заемщика.

Согласно ч.1 ст. 954 ГК РФ под страховой премией понимается плата за страхование, которую страхователь (выгодоприобретатель) обязан уплатить страховщику в порядке и сроки, которые установлены договором страхования.

Судом установлено, что между ОАО «Сбербанк России» и ООО «СК «КАРДИФ» заключено соглашение об условиях и порядке страхования, которое регулирует взаимные обязательства сторон, устанавливает условия и порядок заключения договоров страхования в отношении жизни и здоровья клиента банка.

Из материалов дела следует, что 11.09.2012 года между Морковской Т.С. и ОАО «Сбербанк России» заключен кредитный договор № 58231 на сумму 272500 руб. сроком на 60 месяцев с выплатой 22,35 % годовых за пользование кредитом.

Согласно графика платежей от 11.09.2012 года, Морковская Т.С. оплатила кредит досрочно в течение 24 месяцев. Как следует из истории платежей по кредитному договору № 58231 от 11.09.2012 года оплата сумм по кредитному договору осуществлялась истцом в следующих суммах: за период с 11.10.2012 года по 11.08.2013 года по 7580,48 руб. ежемесячно; 11.09.2013 года в размере 3110,48 руб.; за период с

года по 11.05.2014 года по 6831,91 руб. ежемесячно; 11.06.2014 года в размере 50340 руб.; 11.07.2014 года в сумме 5248,94 руб.; 11.08.2014 года в размере 120000 руб.;

года в сумме 25174,48 руб. Данный факт в судебном заседании сторонами не оспаривался.

11.09.2012 года при заключении кредита Морковской Т.С. был также заключен договор страхования от несчастных случаев и болезней заемщика ОАО «Сбербанк России» в соответствии с «Условиями участия в Программе коллективного добровольного страхования жизни и здоровья заемщиков ОАО «Сбербанк России».

Из заявления на страхование следует, что Морковская Т.С. выражает свое согласие с тем, что ОАО «Сбербанк России» будет являться выгодоприобретателем по договору страхования при наступлении страхового случая. Также истец подтверждает тот факт, что подключение к Программе страхования подлежит к оплате в соответствии с тарифами Банка, плата за подключение к Программе страхования состоит из комиссии за подключение к Программе страхования и компенсации расходов банка на оплату страховых премий страховщику. Просит включить сумму платы за подключение к программе страхования в размере 22500 руб. за весь срок кредитования в сумму выдаваемого кредита.

Тогда же, 11.09.2012 года плата за подключение к программе страхования в размере 22500 руб. была внесена истцом банку.

Согласно п.3.1. 3.1.1 «Условий участия в Программе коллективного добровольного страхования жизни и здоровья заемщика ОАО «Сбербанк России» в рамках программы страхования, Банк организовывает страхование Клиента путем заключения в качестве страхователя со страховщиком Договора страхования, в рамках которого страховщик осуществляет страхование от несчастных случаев и болезней клиента (который является застрахованным лицом) до даты возврата кредита, определенной Кредитным договором.

Соглашение между истцом и ответчиком о подключении к программе добровольного страхования не противоречит нормам действующего законодательства РФ и представляет собою договор возмездного оказания услуг, по которому банк подключает заемщика к данной программе, а заемщик оплачивает банку плату за подключение к программе, поэтому, выразив желание на подключение к программе страхования в заявлении на страхование, истец письменно акцептировал публичную оферту банка о подключении к программе добровольного страхования жизни и здоровья, тем самым, заключил договор возмездного оказания услуги являющийся договором присоединения.

В соответствие со ст. 428 ГК РФ договором присоединения признается договор, условия которого определены одной из сторон в формулярах или иных стандартных формах и могли быть приняты другой стороной не иначе как путем присоединения к предложенному договору в целом.

Таким образом, ОАО «Сбербанк России» является надлежащим ответчиком, поскольку именно кредитору заемщик оплачивает денежные средства за страхование, осуществляемое по программе коллективного страхования.

Из материалов дела следует, что условия договора об оказании услуги по подключению к Программе страхования содержаться в заявлении Морковской Т.С. на страхование и «Условиях предоставления услуги по организации страхования клиентов».

В силу ст. 943 ГК РФ, условия, на которых заключается договор страхования, могут быть определены в стандартных правилах страхования соответствующего вида, принятых, одобренных или утвержденных страховщиком либо объединением страховщиков (правилах страхования). Условия, содержащиеся в правилах страхования и не включенные в текст договора страхования (страхового полиса), обязательны для страхователя (выгодоприобретателя), если в договоре (страховом полисе) прямо указывается на применение таких правил и сами правила изложены в одном документе с договором (страховым полисом) или на его оборотной стороне либо приложены к нему.

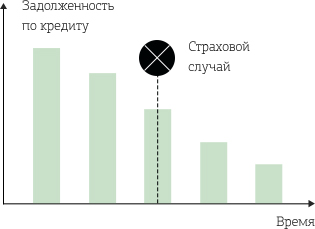

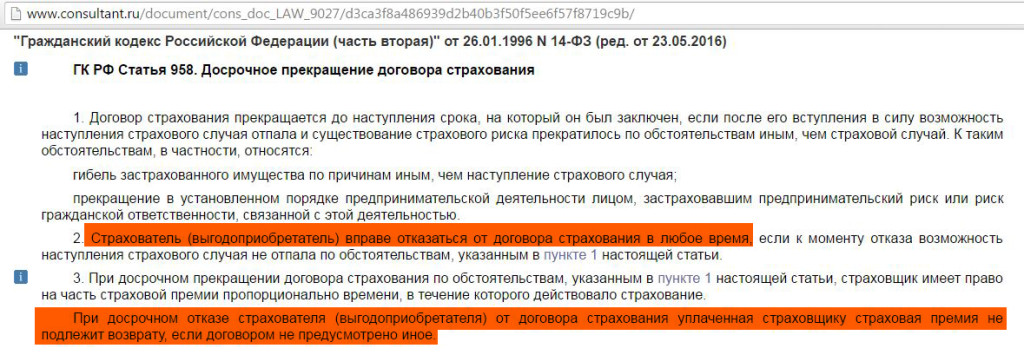

В соответствии с ч.1 ст. 958 ГК РФ, договор страхования прекращается до наступления срока, на который он был заключен, если после его вступления в силу возможность наступления страхового случая отпала, и существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай.

При досрочном прекращении договора страхования по обстоятельствам, указанным в 4.1 ст.958 ГК РФ, страховщик имеет право на часть страховой премии пропорционально времени, в течение которого действовало страхование (ч.З ст.958 ГК РФ).

Согласно п.3.3 Условий участия в Программе коллективного добровольного страхования жизни и здоровья заемщиков ОАО «Сбербанк России» за участие в Программе страхования клиент уплачивает плату, которая состоит из комиссии за подключение к Программе страхования и компенсации расходов банка на оплату страховой премии страховщику.

Как следует из п.4.1.1. «Условий участия в Программе коллективного добровольного страхования жизни и здоровья заемщиков ОАО «Сбербанк России», участие клиента в программе страхования автоматически прекращается при полном исполнении обязательств клиента перед банком по кредитному договору (при полном погашении кредита).

В соответствии с п. 4.2.1 «Условий участия в Программе коллективного страхования» при полном досрочном исполнении обязательств клиента перед банком осуществляется частичный возврат денежных средств в размере суммы платы за подключение к программе страхования, рассчитанной пропорционально остатку срока страхования (в полных месяцах).

Так как возможность наступления страхового случая по кредитному договору № 58231 от 11.09.2012 года отпала в связи с досрочным погашением кредита, и существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай, ООО «СК КАРДИФ» причитается только часть страховой премии пропорционально времени, в течение которого действовало страхование. В свою очередь, Морковская Т.С. компенсировала расходы ОАО «Сбербанк России» на оплату страховой премии ООО «СК КАРДИФ» в полном объеме, соответственно, к возврату подлежит страховая премия с момента прекращения существования страхового риска и до окончания срока страхования.

Из расчета, представленного суду истцом, следует, что сумма возврата страховой премии составляет:

22500 руб. (размер суммы платы за подключение к программе страхования). 60 месяцев (общий срок кредита) х 36 месяцев (остаток срока страхования) = 13500 руб.

Из ч.1 ст.56 ГПК РФ следует, что каждая сторона должна доказывать те обстоятельства, на которые она ссылается как на основание своих требований и возражений.

В соответствии с п. 28 Постановления Пленума ВС РФ № 7 от 28 июня 2012 года № 17 «О рассмотрении, судами, гражданских дел по спорам, о защите прав потребителей», бремя доказывания отсутствия нарушений закона о защите прав потребителей возлагается на ответчика.

В нарушение названных норм, ответчик не представил суду доказательств, подтверждающих размер страховой премии, выплаченной банком страховой компании, а также не представил суду Соглашение об условиях и порядке страхования, заключенного между ОАО «Сбербанк России» и ООО «СК КАРДИФ», позволяющие рассчитать данный размер страховой премии судом самостоятельно, в том числе при досрочном прекращении договора страхования.

Поэтому, суд принимает во внимание расчет истца, как следует из материалов дела комиссия за подключение к программе страхования жизни и здоровья заемщика составляет 22500 рублей и состоит из комиссии банка и страховой премии.

При этом судом отклоняется довод ответчика о неверном расчете цены иска истцом с указанием на нарушение п.4.4 «Условий участия в программе коллективного добровольного страхования жизни и здоровья заемщиков ОАО «Сбербанк», а именно: расчет суммы страховой выплаты был произведен без учета 13% налога на доходы физических лиц.

При этом суд руководствуется следующим.

В соответствии с абзацем третьим подпункта 2 пункта 1 статьи 213 НК РФ в случаях досрочного расторжения договоров добровольного страхования жизни, предусмотренных данным подпунктом (за исключением случаев досрочного расторжения договоров добровольного страхования жизни по причинам, не зависящим от воли сторон), и возврата физическим лицам денежной (выкупной) суммы, подлежащей в соответствии с правилами страхования и условиями указанных договоров выплате при досрочном расторжении таких договоров, налогообложению подлежит полученный доход за вычетом сумм внесенных налогоплательщиком страховых взносов.

Если денежная (выкупная) сумма, полученная налогоплательщиком при досрочном расторжении договора добровольного страхования жизни меньше суммы внесенных налогоплательщиком страховых взносов (страховой премии), налоговая база равна нулю и оснований для уплаты налога не возникает.

Следовательно, исковые требования Морковской Т.С. о взыскании страховой премии подлежат удовлетворению в сумме 13500 рублей.

Разрешая требования истца в части взыскания денежной компенсации морального вреда и штрафа, суд руководствуется следующим.

Согласно п. 2 Постановления Пленума Верховного Суда Российской Федерации от 28 июня 2012 года N 17 "О рассмотрении судами гражданских дел по спорам о защите прав потребителей", если отдельные виды отношений с участием потребителей регулируются и специальными законами Российской Федерации, содержащими нормы гражданского права (например, договор страхования, как личного, так и имущественного), то к отношениям, возникающим из таких договоров, Закон о защите прав потребителей применяется в части, не урегулированной специальными законами.

Согласно ст. 15 ФЗ «О защите прав потребителя» моральный вред, причиненный потребителю вследствие нарушения изготовителем (исполнителем, продавцом, уполномоченной организацией или уполномоченным индивидуальным предпринимателем, импортером) прав потребителя, предусмотренных законами и правовыми актами Российской Федерации, регулирующими отношения в области защиты прав потребителей, подлежит компенсации причинителем вреда при наличии его вины. Размер компенсации морального вреда определяется судом и не зависит от размера возмещения имущественного вреда.

Компенсация морального вреда осуществляется независимо от возмещения имущественного вреда и понесенных потребителем убытков.

Принимая во внимание степень вины ответчика, руководствуясь требованиями разумности и справедливости, учитывая конкретные обстоятельства дела, сроки неудовлетворения требований истца, суд считает возможным иск в этой части удовлетворить в размере 3000 рублей.

В силу ч. 6 ст. 13 ФЗ «О защите прав потребителей» суд взыскивает с изготовителя (исполнителя, продавца, уполномоченной организации или уполномоченного индивидуального предпринимателя, импортера) за несоблюдение в добровольном порядке удовлетворения требований потребителя штраф в размере пятьдесят процентов от суммы, присужденной судом в пользу потребителя, только при удовлетворении судом требований потребителя, установленных законом.

С учетом установленных обстоятельств и указанных правовых норм, с ОАО «Сбарбанк России» в пользу Морковской Т.С. подлежит взысканию штраф в размере 8250 руб.

В силу ст. 17 ФЗ «О защите прав потребителей» потребители, иные истцы по искам, связанным с нарушением прав потребителей, освобождаются от уплаты госпошлины в соответствии с законодательством Российской Федерации о налогах и сборах.

На основании ч. 1 ст. 103 ГПК РФ с ответчика в доход государства пропорционально удовлетворенной части исковых требований подлежит взысканию государственная пошлина в сумме 540 руб. в связи с предъявлением исковых требований имущественного, а также государственная пошлина в сумме 200 руб. в связи с предъявлением исковых требований о компенсации морального вреда.

В соответствии со ст.98 ГПК РФ стороне, в пользу которой состоялось решение суда, суд присуждает возместить с другой стороны все понесенные по делу судебные расходы пропорционально удовлетворенным требованиям.

За выдачу нотариусом доверенности представителю истцом уплачено 800 рублей.

Согласно квитанции № 000549 от 12.11.2014 года истцом понесены расходы в размере 500 руб. за получение юридической консультации.

Также Морковская Т.С. понесла почтовые расходы по направлению претензии в адрес ответчика в размере 47,10 руб.

Указанные расходы суд признает связанными с ведением дела, и взыскивает их с ответчика.

На основании ст. 100 ГПК РФ стороне, в пользу которой состоялось решение суда, по ее письменному ходатайству суд присуждает с другой стороны расходы на оплату услуг представителя в разумных пределах.

Как следует из договора на оказание юридических услуг от 14.11.2014 года, квитанции № 000568 от 14.11.2014 года истцом оплачены услуги представителя в размере 4000 руб. (из них 1000 руб. - за составление искового заявления, 3000 руб. - за представление интересов в суде).

Принимая во внимание, что полномочия представителя оформлены в соответствии с п. 2 ст.53 ГПК РФ, учитывая требования ст. 100 ГПК РФ, конкретные обстоятельства дела, объем помощи, категорию и сложность дела, время оказания помощи, продолжительность судебных заседаний, суд находит исковые требования о взыскании судебных расходов по оплате услуг представителя подлежащими удовлетворению частично, в размере 3500 рублей

На основании изложенного, руководствуясь ст.ст.194-199 ГПК РФ, суд

Исковые требования Морковской Татьяны Сергеевны к Открытому акционерному обществу «Сбербанк России» о взыскании суммы - удовлетворить частично.

Взыскать с Открытого акционерного общества «Сбербанк России» Оренбургское отделение № 8623 в пользу Морковской Татьяны Сергеевны сумму, уплаченную за подключение к Программе страхования, в размере 13500 рублей, компенсацию морального вреда в размере 3000 рублей, штраф в размере 8250 рублей, общую сумму юридических услуг в размере 4000 рублей, расходы по оформлению нотариальной доверенности в размере 800 рублей, почтовые расходы в размере 47 рублей 10 коп. а всего 29597 (двадцать девять тысяч пятьсот девяносто семь) рублей 10 коп.

В удовлетворении остальной части иска Морковской Татьяне Сергеевне

Взыскать с Открытого акционерного общества «Сбербанк России» государственную пошлину в размере 740 (семьсот сорок) рублей.