Категория: Бланки/Образцы

Начало 2013 года, как и каждого отчетного года, связано для бухгалтера с обязанностью сформировать приказ об учетной политике предприятия. В 2011 году был принят новый закон "О бухгалтерском учете (№ 402-ФЗ от 06.12.2011 г.), который вступит в силу с 1 января 2013 года, поэтому изменений в учетной политике в части бухгалтерского учета в 2013-м году будет больше, чем обычно.

Изменения расширяют круг организаций, обязанных вести бухгалтерский учет (в их число попадают организации на УСН), вносят коррективы в формирование документооборота в организациях (появилась возможность самостоятельно разрабатывать отдельные формы первичной документации и бухгалтерских регистров). Вместе с тем, многие формы первичной документации остаются без возможности редактирования, к их числу относятся:

- все документы, регламентированные Порядком ведения кассовых операций на территории РФ;

- документы по учету труда и его оплаты, утвержденные Госкомстатом "в целях реализации требований Трудового кодекса";

- документы, утвержденные Центробанком, при заполнении документов для безналичных расчетов;

- транспортная накладная, форма которой утверждена Правительством РФ;

- документы, участвующие в электронном документообороте, чей состав жестко регламентирован форматом документа.

Ожидается, что Минфин должен принять три новых ПБУ, которые также повлияют на учетную политику:

- Положение по бухгалтерскому учету "Доходы организации";

- Положение по бухгалтерскому учету "Учет аренды";

- Положение по бухгалтерскому учету "Учет запасов"

Произошли изменения в законе о страховых взносах (Закон № 243-ФЗ от 03.12.2011 "О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам обязательного пенсионного страхования". При организации налогового учета в части начисления и уплаты взносов в фонды в 2013 году их нужно скорректировать с учетом изменения тарифов страховых взносов.

Эти и многие другие изменения налогового и бухгалтерского законодательства включены в учетную политику "Бухсофт" на 2013, форма которой позволяет сформировать актуальный и полный документ, раскрывающий особенности учетной политики вашей организации!

Оставьте Ваш комментарий:

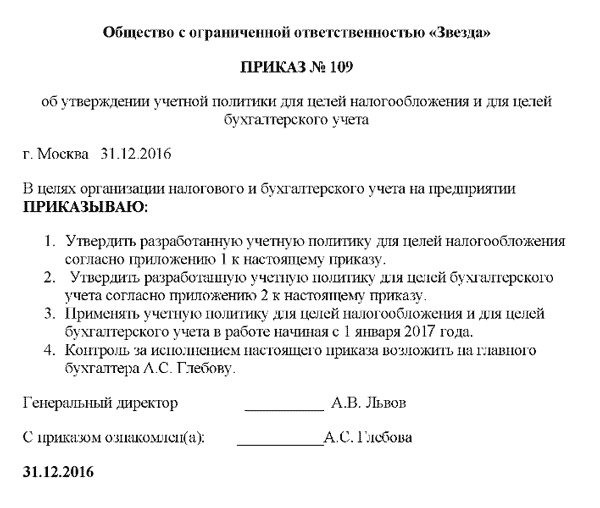

Образец приказа учетной политики для ООО на УСН на 2016 год Общество с ограниченной ответственностью.

Максимальный оборот за начислении 2013 год учетной политики на 2013 год для усн по УСН. Эти и многие другие изменения налогового и бухгалтерского законодательства включены в учетную политику Бухсофт на 2015, форма которой позволяет сформировать актуальный и полный документ, раскрывающий особенности учетной политики вашей организации! Создай свой уникальный учетной политики на 2013 год для усн образец учетной политики! Лента новостей с картинками. 6. Учетная политика организации должна обеспечивать: полноту отражения в бухгалтерском учете всех фактов хозяйственной деятельности (требование полноты своевременное отражение фактов хозяйственной деятельности в бухгалтерском учете и бухгалтерской отчетности (требование своевременности большую готовность к признанию в бухгалтерском учете расходов и обязательств, чем возможных доходов и активов, не допуская создания скрытых резервов (требование осмотрительности отражение в бухгалтерском учете фактов хозяйственной деятельности исходя не столько из их правовой формы, сколько из их экономического содержания и условий хозяйствования (требование приоритета содержания перед формой тождество данных аналитического учета оборотам и остаткам по счетам синтетического учета на последний пути календарный день каждого месяца (требование непротиворечивости рациональное ведение. 10. Расходы по приобретению сырья и материалов учитываются в составе затрат по мере оплаты. При этом материальные расходы корректируются на стоимость сырья и материалов, не использованных на нужды производства. Корректировка отражается отрицательной записью в книге учета доходов и расходов на последнюю дату квартала. Для определения суммы корректировки используется метод оценки материалов по стоимости единицы запасов. Основание: подпункт 5 пункта 1 и абзац 2 пункта 2 статьи 346.16, подпункт 1 пункта 2 статьи 346.17, пункт 1 статьи 252, пункт 8 статьи 254 Налогового кодекса РФ. 11. Расходы на ГСМ в пределах нормативов учитываются в составе материальных расходов. Датой признания расходов считается.

Как распределить расходы при совмещении режимов УСН и енвд в программе? Как настроить учетную политику.

Новости, налогообложение доходов физических лиц: направления налоговой политики. Одним из документов, определяющим курс налоговой политики.

Между тем такой порядок следует прописать для внешних пользователей информации. Налоговая политика ИП, налоговая политика любого налогоплательщика, в том числе и предпринимателя, представляет собой документ, необходимый для исчисления и уплаты налогов, который наравне с иными подобными документами в обязательном порядке представляется налогоплательщиком по требованию налоговиков в силу пп. 6 п. 1 ст. 23 НК РФ. Непредставление налоговой политики может привести индивидуального предпринимателя к ответственности в соответствии со ст. 126 НК РФ. И хотя сумма штрафа невелика (200 руб. рекомендую не игнорировать требование о формировании налоговой политики, ведь, как показывает практика, иногда именно она становится весомым аргументом в суде при возникновении.

Сохрани. - чтобы не потерять. Нужно ли регистрировать Учетную политику в налоговой? Учетную политику сдавать.

Учетную политику формирует главный бухгалтер или иное лицо, на которое возложено ведение бухгалтерского учета организации.

1). Рис. 1. Настройка учета операций по перемещению денежных средств. Эта настройка автоматически отражается в макете печатной формы Учетная политика по бухгалтерскому учету (рис. 2). Рис. 2. Печатная форма учетной политики по бухгалтерскому учету. Некоторые положения учетной политики отражены в печатном макете по умолчанию, и при необходимости должны быть отредактированы пользователем. Например, если с нового года в организации поменялись методы определения прямых расходов, то в регистре Учетная политика на закладке Налог на прибыль в перечне Методы определения прямых расходов производства в НУ следует указать правила, отличные от правил, установленных и утвержденных для предыдущего налогового периода. Кроме этого, указанные изменения надо.

ПРИКАЗ N _____ ОБ УЧЕТНОЙ ПОЛИТИКЕ ОРГАНИЗАЦИИ ООО "А"

г. _____________ "29" декабря 2012 г.

На основании Закона N 402-ФЗ, Положения по ведению бухгалтерского учета и отчетности в Российской Федерации, утвержденного Приказом Минфина Российской Федерации от 29.07.1998 г. N 34н (далее - Положение N 34н), ПБУ 1/2008, положений НК РФ, а также учитывая изменения законодательства Российской Федерации в сфере бухгалтерского и налогового учета, вступающие в силу с 01.01.2013 г. утвердить Положение об учетной политике организации на 2013 год (Приложение N 1).

Генеральный директор ____________________________________

Приложение N 1

к приказу N ____

от 29.12.2012 г.

Положение "Об учетной политике организации на 2013 год"

Руководствуясь нормами статьи 91 ГК РФ, статьей 6 Закона N 402-ФЗ, статьей 33 Закона N 14-ФЗ организация "А", применяющая упрощенную систему налогообложения, ведет бухгалтерский учет в полном объеме.

Организация относится к субъектам малого предпринимательства и пользуется правом формирования бухгалтерской отчетности по упрощенной системе, предоставляемым пунктом 6 Приказа Минфина Российской Федерации от 02.07.2010 г. N 66н "О формах бухгалтерской отчетности организаций".

При формировании своей бухгалтерской отчетности организация соблюдает общие требования к бухгалтерской отчетности, изложенные в Положении по бухгалтерскому учету "Бухгалтерская отчетность организации" ПБУ 4/99", утвержденном Приказом Минфина Российской Федерации от 6 июля 1999 года N 43н.

1. ОРГАНИЗАЦИОННО-ТЕХНИЧЕСКИЙ РАЗДЕЛ

1.1. Отчетный период.

Отчетным периодом для годовой бухгалтерской (финансовой) является календарный год, под которым понимается период времени с 1 января по 31 декабря включительно.

1.2. Организация бухгалтерского учета.

В соответствии со статьей 7 Закона N 402-ФЗ, ответственность за организацию ведения бухгалтерского учета и хранения бухгалтерской документации в компании несет ее руководитель.

Бухгалтерский учет в организации ведется штатным бухгалтером в одном лице.

1.3. Рабочий план счетов.

Бухгалтерский учет в организации ведется в соответствии с рабочим планом счетов, разработанным на основе типового Плана счетов бухгалтерского учета, рекомендуемого организациям к использованию Приказом Минфина Российской Федерации от 31.10.2000 г. N 94н "Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению" (далее - План счетов бухгалтерского учета).

1.4.Формы первичных учетных документов, регистров бухгалтерского учета, а также документов для внутренней бухгалтерской отчетности.

Для документального подтверждения фактов хозяйственной жизни организацией применяются унифицированные формы первичной учетной документации, утвержденные Госкомстатом Российской Федерации по согласованию с Минфином Российской Федерации и Минэкономики Российской Федерации:

- Постановлением Госкомстата Российской Федерации от 30.10.1997 г. N 71а "Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты, основных средств и нематериальных активов, материалов, малоценных и быстроизнашивающихся предметов, работ в капитальном строительстве";

- Постановлением Госкомстата Российской Федерации от 21.01.2003 г. N 7 "Об утверждении унифицированных форм первичной учетной документации по учету основных средств";

- Постановлением Госкомстата Российской Федерации от 11.11.1999 г. N 100 "Об утверждении унифицированных форм первичной учетной документации по учету работ в капитальном строительстве и ремонтно-строительных работ";

- Постановлением Госкомстата Российской Федерации от 18.08.1998 г. N 88 "Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации";

- Постановлением Госкомстата Российской Федерации от 27.03.2000 г. N 26 "Об утверждении унифицированной формы первичной учетной документации N ИНВ-26 "Ведомость учета результатов, выявленных инвентаризацией";

- Постановлением Росстата от 09.08.1999 г. N 66 "Об утверждении унифицированных форм первичной учетной документации по учету продукции, товарно-материальных ценностей в местах хранения";

- Постановлением Госкомстата Российской Федерации от 25.12.1998 г. N 132 "Об утверждении унифицированных форм первичной учетной документации по учету торговых операций";

- Постановлением Госкомстата Российской Федерации от 05.01.2004 г. N 1 "Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты";

- Протоколом заседания ГМЭК от 12.09.2003 г. N 3/75-2003 "О решениях государственной межведомственной экспертной комиссии по контрольно-кассовым машинам" (вместе с "Альбомом унифицированных форм первичной расчетно-учетной документации по денежным расчетам с населением при оформлении билетов на проезд в пассажирском автомобильном транспорте междугородного сообщения");

- Постановлением Госкомстата Российской Федерации от 01.08.2001 г. N 55 "Об утверждении унифицированной формы первичной учетной документации N АО-1 "Авансовый отчет";

- Постановлением Госкомстата Российской Федерации от 28.11.1997 г. N 78 "Об утверждении унифицированных форм первичной учетной документации по учету работы строительных машин и механизмов, работ в автомобильном транспорте".

Кроме того, организацией применяются самостоятельно разработанные формы документов, отвечающие требованиям статьи 2 Закона N 402-ФЗ. Самостоятельно разработанные формы первичной учетной документации, в том числе акт на оказание услуг, бухгалтерская справка, заявление на проведение взаимозачета, претензионное письмо и так далее приведены в Приложении N 2 к настоящему Положению об учетной политике.

Перечень лиц, имеющих право подписи первичных учетных документов, утвержденный руководителем организации по согласованию с бухгалтером, приведен в Приложении N 3 к настоящему Положению об учетной политике.

Для систематизации и накопления информации, содержащейся в принятых к учету первичных учетных документах, для отражения на счетах бухгалтерского учета и в бухгалтерской отчетности, организация использует следующие регистры бухгалтерского учета, отвечающие требованиям статьи 10 Закона N 402-ФЗ:

- журналы-ордера и ведомости по счетам;

- оборотно - сальдовая ведомость;

- анализ счетов;

- прочие регистры.

Регистры бухгалтерского учета ведутся на машинных носителях информации по формам, принятым для журнально-ордерной формы учета, а также предусмотренным автоматизированной системой ведения бухгалтерского учета "1С: Бухгалтерия 8.1".

Правильность отражения хозяйственных операций в регистрах бухгалтерского учета обеспечивают лица, составившие и подписавшие их.

Регистры бухгалтерского учета, составленные автоматизированным способом, выводятся на бумажный носитель по окончании отчетного периода, а также по мере необходимости и по требованию проверяющих органов.

1.5. Правила документооборота и технология обработки учетной информации.

В целях обеспечения необходимого качества ведения бухгалтерского учета организация ведет документооборот в соответствии с графиком, утвержденным руководителем. График документооборота, применяемый в организации, приведен в Приложении N 4 к настоящему Положению об учетной политике.

Обработка учетной информации осуществляется в организации автоматизированным способом с помощью бухгалтерской программы (лицензия N ________________) "1С: Бухгалтерия 8.1".

1.6. Порядок проведения инвентаризации активов и обязательств организации.

В целях обеспечения достоверности данных бухгалтерского учета и бухгалтерской отчетности организация проводит инвентаризацию имущества и обязательств, в ходе которой проверяются и документально подтверждаются их наличие, состояние и оценка.

Помимо случаев обязательного проведения инвентаризации, перечисленных в пункте 27 Положения N 34н, организация ежеквартально проводит инвентаризацию кассы и выборочные инвентаризации материальных ценностей по местам их хранения. Порядок проведения ежеквартальной инвентаризации приведен в Приложении N 5 к настоящему Положению об учетной политике.

Состав инвентаризационной комиссии, сроки и порядок ее деятельности определяются приказом руководителя.

1.7. Способы оценки активов и обязательств.

На основании статьи 12 Закона N 402-ФЗ денежное измерение объектов бухгалтерского учета производится в валюте Российской Федерации.

В соответствии с пунктом 25 Положения N 34н, организация ведет бухгалтерский учет имущества, обязательств и хозяйственных операций в рублях и копейках.

1.8. Выдача денежных средств под отчет.

Денежные средства на хозяйственные нужды организации выдаются на срок 30 календарных дней. Лица, получившие деньги под отчет, обязаны не позднее 3 рабочих дней по истечении указанного срока, предъявить в бухгалтерию организации авансовый отчет об израсходованных суммах и произвести окончательный расчет по ним. Перечень лиц, имеющих право получать денежные средства под отчет, приведен в Приложении N 6 к настоящему Положению об учетной политике.

Лица, получившие деньги под отчет на командировочные расходы, обязаны не позднее 3 (трех) рабочих дней со дня возвращения их из командировки, предъявить в бухгалтерию отчет об израсходованных суммах и произвести окончательный расчет по ним.

1.9. Критерий существенности.

При формировании показателей бухгалтерского и налогового учета, а также во всех случаях использования в нормативно-правовых актах принципа существенности, в организации устанавливается уровень существенности, который служит основным критерием признания фактов существенными.

Существенными признаются обстоятельства, значительно влияющие на достоверность отчетности.

Существенной признается сумма, отношение которой к общему итогу соответствующих данных составляет не менее 5% (пяти процентов).

МЕТОДОЛОГИЧЕСКИЕ АСПЕКТЫ УЧЕТНОЙ ПОЛИТИКИ В ЧАСТИ ВЕДЕНИЯ БУХГАЛТЕРСКОГО УЧЕТА

1. Учет основных средств (далее - ОС).

1.1. Критерии отнесения активов в состав основных средств.

Критериями отнесения имущества в состав основных средств являются условия, перечисленные в пункте 4 Положения по бухгалтерскому учету "Учет основных средств" ПБУ 6/01, утвержденного Приказом Минфина Российской Федерации от 30.03.2001 г. N 26н (далее - ПБУ 6/01).

Активы, удовлетворяющие условиям пункта 4 ПБУ 6/01, стоимость которых за единицу не превышает 40 000 руб. учитываются организацией в качестве материально-производственных запасов.

В целях обеспечения сохранности "малоценных" ОС первичные учетные документы по движению (приему, выдаче, перемещению и списанию) оформляются в порядке, предусмотренном для учета материально-производственных запасов.

Приобретенные книги, брошюры и аналогичные издания учитываются в составе материально-производственных запасов и списываются на затраты по мере отпуска их в производство.

1.2. Состав инвентарного объекта.

Единицей бухгалтерского учета основных средств является инвентарный объект.

Инвентарным объектом признается объект со всеми приспособлениями и принадлежностями.

Если сроки полезного использования составных частей объекта ОС существенно различаются, то составные части объекта ОС учитываются как самостоятельные инвентарные объекты.

1.3. Срок полезного использования ОС.

Срок полезного использования основных средств определяется комиссией, назначаемой приказом руководителя, при принятии объекта ОС к бухгалтерскому учету с учетом Классификации основных средств, утвержденных Постановлением Правительства Российской Федерации N 1 от 01.01.2002 г. "О классификации основных средств, включаемых в амортизационные группы".

В случае приобретения ОС, бывших в употреблении, организация определяет норму амортизации по этому имуществу с учетом срока полезного использования, уменьшенного на количество лет (месяцев) эксплуатации данного имущества предыдущим собственником.

В том случае, если предмет невозможно отнести ни к одной амортизационной группе, организация самостоятельно определяет срок его полезного использования на основании приказа руководителя.

1.4. Критерий формирования однородных групп ОС.

При формировании однородных групп ОС организация исходит из их назначения, а именно:

- здания;

- сооружения;

- транспорт;

- передаточные устройства;

- машины и оборудование и так далее.

1.5. Амортизация объектов ОС.

Амортизация по всем группам однородных объектов основных средств начисляется линейным способом по нормам, рассчитанным исходя из срока полезного использования объекта.

Начисление амортизации приостанавливается в случаях перевода объектов на консервацию на срок более трех месяцев, а также в период восстановления объекта, продолжительность которого превышает 12 месяцев. Приостановление начисления амортизации оформляется приказом руководителя организации.

1.6. Переоценка объектов ОС.

Организация не осуществляет переоценку объектов ОС.

1.7. Восстановление объектов ОС.

Восстановление ОС осуществляется посредством ремонта, модернизации и реконструкции.

При осуществлении ремонта ОС организация руководствуется понятиями ремонта, приведенными в Письме Госкомстата Российской Федерации от 09.04.2001 г. N МС-1-23/1480.

В случае реконструкции или модернизации ОС сроки полезного использования ОС пересматриваются только в отношении полностью самортизированных объектов.

Фактические затраты на ремонт ОС включаются в себестоимость услуг по мере выполнения ремонтных работ в том периоде, в котором они были осуществлены.

2. Учет нематериальных активов (далее - НМА).

2.1. Критерии отнесения активов в состав НМА.

При отнесении объектов в состав нематериальных активов организация руководствуется критериями, перечисленными в пункте 3 ПБУ 14/2007 Положения по бухгалтерскому учету "Учет нематериальных активов" (ПБУ 14/2007), утвержденного Приказом Минфина Российской Федерации от 27.12.2007 г. N 153н.

2.2. Состав инвентарного объекта.

Единицей бухгалтерского учета НМА является инвентарный объект, под которым понимается совокупность прав, возникающих из одного охранного или иного документа, предназначенных для определенных самостоятельных функций.

2.3.Определение срока полезного использования НМА.

Срок полезного использования НМА определяется комиссией, назначаемой приказом руководителя организации при принятии НМА к учету. Определение срока полезного использования производится исходя из:

- срока действия прав организации на результат интеллектуальной деятельности или средство индивидуализации и периода контроля над активом;

- ожидаемого срока использования актива, в течение которого организация предполагает получать экономические выгоды.

2.4. Амортизация НМА.

Амортизация нематериальных активов с определенным сроком полезного использования производится линейным методом.

2.5. Переоценка и обесценение объектов НМА.

Организация не осуществляет переоценку объектов НМА и не проводит проверку на обесценение НМА.

3. Учет материально-производственных запасов (далее - МПЗ).

3.1. Критерии отнесения имущества в состав материально - производственных запасов.

В соответствии с пунктом 2 Положения по бухгалтерскому учету "Учет материально-производственных запасов" ПБУ 5/01, утвержденного Приказом Минфина Российской Федерации от 09.06.2001 г. N 44н (далее - ПБУ 5/01), к бухгалтерскому учету в качестве МПЗ принимаются активы:

- используемые в качестве материалов при оказании услуг;

- предназначенные для продажи;

- используемые для управленческих нужд организации.

Кроме того в составе МПЗ учитываются "малоценные" ОС, а также книги, брошюры и иные аналогичные издания.

3.2. Единица учета МПЗ.

На основании пункта ПБУ 5/01 учет МПЗ в организации ведется по номенклатурным номерам. Аналитический учет МПЗ ведется по наименованиям МПЗ, сортам и местам их хранения.

3.3.Оценка МПЗ и порядок принятия их к учету.

Материально-производственные запасы принимаются к бухгалтерскому учету по фактической себестоимости, формирование которой осуществляется без применения счета 15 "Заготовление и приобретение материальных ценностей".

Расходы по доставке материалов включаются в их стоимость. Транспортно - заготовительные расходы организации принимаются к учету путем непосредственного прямого включения их в фактическую стоимость материалов. При этом транспортно-заготовительные расходы присоединяются к договорной цене материалов пропорционально их стоимости.

3.4. Метод оценки при списании МПЗ в производство и ином выбытии.

На основании пункта 16 ПБУ 5/01 отпуск МПЗ в производство осуществляется по себестоимости каждой единицы.

4. Учет финансовых вложений.

4.1. Единица бухгалтерского учета финансовых вложений.

Единицей учета финансовых вложений является серия, партия, однородная совокупность финансовых вложений.

Аналитический учет финансовых вложений ведется на счете 58 "Финансовые вложения" по организациям, в которые осуществлены эти вложения. Учет по единице бухгалтерского учета ведется в отдельном журнале.

4.2. Порядок учета затрат на приобретение ценных бумаг.

На основании пункта 11 ПБУ 19/02, утвержденного Приказом Минфина Российской Федерации от 10.12.2002 г. N 126н "Об утверждении Положения по бухгалтерскому учету "Учет финансовых вложений" ПБУ 19/02" (далее - ПБУ 19/02) несущественные по сравнению с договорной стоимостью ценных бумаг затраты на их приобретение включаются в состав расходов организации в том отчетном периоде, когда ценные бумаги приняты к учету.

4.3. Периодичность проведения корректировки оценки финансовых вложений, по которым определяется рыночная стоимость.

В соответствии с пунктом 20 ПБУ 19/02 указанная корректировка финансовых вложений производится организацией ежеквартально.

4.4.Возможность равномерного доведения первоначальной стоимости ценных бумаг, по которым не определяется рыночная стоимость до их номинальной стоимости.

На основании пункта 22 ПБУ 19/02 по долговым ценным бумагам, по которым не определяется текущая рыночная стоимость, разница между первоначальной стоимостью и номинальной стоимостью в течение срока их обращения относится на финансовые результаты по мере причитающегося по ним в соответствии с условиями выпуска дохода.

4.5. Способ оценки финансовых вложений при их выбытии.

В соответствии с пунктом 26 ПБУ 19/02, при выбытии финансовых вложений, по которым текущая рыночная стоимость не определяется, организацией оценка финансовых вложений производится по первоначальной стоимости каждой единицы бухгалтерского учета финансовых вложений.

4.6. Периодичность проведения проверки наличия устойчивого снижения стоимости финансовых вложений.

На основании пункта 38 ПБУ 19/02 организация проводит указанную проверку один раз в год по состоянию на 31 декабря отчетного года.

5. Организация учета расходов.

Расходами организации признается уменьшение экономических выгод в результате выбытия активов или возникновения обязательств. Расходы подразделяются на расходы по обычным видам деятельности и прочие расходы.

5.1. Расходы по обычным видам деятельности.

Расходами по обычным видам деятельности являются расходы, связанные с изготовлением и продажей продукции, выполнением работ и оказанием услуг, приобретением и продажей товаров.

Обычным видом деятельности для организации является оказание услуг связи.

Бухгалтерский учет расходов ведется с использованием счетов:

20 "Основное производство";

26 "Общехозяйственные расходы".

Расходы по обычным видам деятельности принимаются к бухгалтерскому учету в сумме, исчисленной в денежном выражении, равной величине оплаты в денежном выражении или иной форме или величине кредиторской задолженности.

5.2. Учет затрат на производство.

По способу включения в себестоимость услуг затраты для целей бухгалтерского учета группируются на прямые и косвенные.

Прямые расходы, связанные с оказанием услуг связи, отражаются по дебету счета 20 "Основное производство". К ним относятся:

- материальные затраты, непосредственно связанные с оказанием услуг;

- расходы на оплату труда персонала, участвующего в процессе оказания услуг, а также расходы на обязательное пенсионное страхование, идущие на финансирование страховой и накопительной части трудовой пенсии, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, начисленные на указанные суммы расходов на оплату труда;

- суммы начисленной амортизации по основным средствам, используемым при оказании услуг.

Обобщение информации о косвенных расходах производится на счете 26 "Общехозяйственные расходы". В их составе учитываются:

- административно-управленческие и общехозяйственные расходы;

- затраты на оплату труда административно-управленческого и общехозяйственного персонала;

- отчисления на социальные нужды с заработной платы административно-управленческого и общехозяйственного персонала;

- амортизационные отчисления и расходы на ремонт, содержание и обслуживание основных средств административно-управленческого и общехозяйственного назначения;

- арендная плата за объекты административно-управленческого и общехозяйственного назначения;

- расходы по оплате информационных, аудиторских, консультационных, юридических и прочих услуг;

- расходы на подготовку и переподготовку кадров, расходы на охрану труда;

- расходы на содержание служебного транспорта;

- расходы на содержание охраны;

- другие аналогичные по назначению расходы.

Расходы, учтенные на счете 26 "Общехозяйственные расходы", списываются в конце каждого месяца в дебет счета 20 "Основное производство".

5.3.Учет оценочных обязательств.

5.3.1. Порядок определения величины оценочного обязательства.

Организация определяет величину оценочного обязательства путем выбора из интервала значений, то есть в качестве оценки оценочного обязательства принимается среднее арифметическое из наибольшего и наименьшего значений интервала.

Факт возникновения оценочного обязательства, его характеристика и расчет подтверждается бухгалтерской справкой с приложением необходимых документов.

5.3.2. Срок исполнения оценочного обязательства по истечении которого оценочное обязательство оценивается по приведенной стоимости.

Если срок исполнения оценочного обязательства превышает 12 месяцев, то оно оценивается по приведенной стоимости. При дисконтировании организация исходит из прогнозного уровня инфляции и ставки рефинансирования ЦБ РФ.

5.3.3. Порядок списания признанного оценочного обязательства на затраты.

Величина признанного оценочного обязательства списывается в состав прочих расходов.

6. Учет расходов по займам и кредитам.

6.1. Учет процентов, причитающихся к оплате заимодавцу.

Проценты за пользование заемными средствами включаются в стоимость инвестиционного актива или в состав прочих расходов исходя из условий предоставления займа (кредита).

6.2. Порядок признания дополнительных затрат по займам.

В соответствии с пунктом 8 Положения по бухгалтерскому учету "Учет расходов по займам и кредитам" (ПБУ 15/2008), утвержденного Приказом Минфина Российской Федерации от 06.10.2008 г. N 107н (далее - ПБУ 15/2008) дополнительные затраты по займам включаются в состав прочих расходов единовременно.

7. Учет активов и обязательств, стоимость которых выражена в иностранной валюте.

На основании пункта 7 Положения по бухгалтерскому учету "Учет активов и обязательств, стоимость которых выражена в иностранной валюте" (ПБУ 3/2006), утвержденного Приказом Минфина Российской Федерации от 27.11.2006 г. N 154н, организация не производит пересчет стоимости денежных знаков в кассе организации и средств на банковских счетах (банковских вкладах), выраженной в иностранной валюте на дату изменения курса.

8. Организация учета доходов.

Доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества).

Доходы организации в зависимости от их характера, условия получения и направлений деятельности организации подразделяются на:

- доходы от обычных видов деятельности;

- прочие доходы.

8.1. Учет доходов от обычных видов деятельности организации.

Доходами от обычных видов деятельности является выручка от оказания услуг связи.

Выручка от оказания услуг связи признается в учете при выполнении всех условий, перечисленных в пункте 12 Положения по бухгалтерскому учету "Доходы организации" ПБУ 9/99, утвержденного Приказом Минфина Российской Федерации от 06.05.1999 г. N 32н (далее - ПБУ 9/99), одним из которых является факт оказания услуги.

Выручка от оказания услуг связи признается в том отчетном периоде, в котором организация признает задолженность абонента за оказанные услуги в соответствии с договором на оказание услуг связи.

Датой признания выручки от оказания услуг считается последнее число каждого месяца. Основанием для отражения выручки в учете является итоговые данные отчета, в котором содержится информация о количестве и стоимости времени использованного абонентами.

Выручка принимается к бухгалтерскому учету в сумме, исчисленной в денежном выражении, равной величине поступления денежных средств и иного имущества и (или) величине дебиторской задолженности.

8.2. Прочие доходы.

Доходы, отличные от оказания услуг связи, считаются прочими поступлениями организации. Информация о прочих доходах организации отражается на счете 91 "Прочие доходы и расходы".

9. Методика отражения в бухгалтерском учете сумм штрафных санкций за нарушения законодательства о страховых взносах.

Начисление возможных сумм штрафных санкций в бухгалтерском учете производится организацией с использованием счета 91 "Прочие доходы и расходы".

МЕТОДОЛОГИЧЕСКИЕ АСПЕКТЫ УЧЕТНОЙ ПОЛИТИКИ В ЧАСТИ ВЕДЕНИЯ НАЛОГОВОГО УЧЕТА

1. Применение упрощенной системы налогообложения.

Организация является плательщиком единого налога, взимаемого в связи с применением упрощенной системы налогообложения вплоть до утраты права на применение упрощенной системы налогообложения либо до добровольного отказа от ее применения в соответствии с положениями главы 26.2 "Упрощенная система налогообложения" НК РФ.

2. Организация налогового учета.

Ведение налогового учета осуществляется силами штатного бухгалтера в одном лице. Налоговый учет доходов и расходов ведется в Книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, форма которой утверждена Приказом Минфина Российской Федерации от 31.12.2008 г. N 154н.

Книга учета доходов и расходов ведется налогоплательщиком в электронном виде, посредством использования автоматизированной программы "1С: Бухгалтерия 8.1". По окончании налогового периода Книга доходов и расходов выводится на печать, распечатанный вариант книги заверяется в налоговом органе после окончания налогового периода по УСН.

На каждый очередной налоговый период открывается новая книга учета доходов и расходов.

3. Объект налогообложения.

В соответствии с нормами пункта 1 статьи 346.14 НК РФ объектом налогообложения организации признаются доходы, уменьшенные на величину расходов.

Смена объекта налогообложения возможна только с начала очередного налогового периода. При смене объекта налогообложения налогоплательщик обязан уведомить об этом свой налоговый орган до 31 декабря года, предшествующего году, в котором налогоплательщик предлагает изменить объект налогообложения.

4. Налогооблагаемые доходы.

Налогооблагаемые доходы организации подразделяются на две категории:

- доходы от реализации услуг, в составе которых учитывается выручка от оказания услуг связи;

- внереализационные доходы. К ним относятся доходы, перечисленные в статье 250 НК РФ.

При получении доходов, которые не могут быть однозначно отнесены к тем или иным доходам, данные доходы учитываются в составе доходов от реализации услуг.

Датой получения доходов признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод).

Документальным подтверждением доходов выступают первичные документы бухгалтерского учета, в том числе и самостоятельно разработанная форма акта на оказание услуг связи, форма которого закреплена в Приложении N 2 к настоящему Положению об учетной политике.

Средства финансовой поддержки в виде субсидий, полученные на развитие бизнеса учитываются в доходах организации следующим образом:

- в течение двух налоговых периодов со дня получения субсидии она включается в доходы на ту же дату, на которую учитываются расходы, произведенные за счет этой субсидии, и в сумме этих расходов;

- если к окончанию второго года субсидия (или ее часть) останется неизрасходованной, то она включается в доходы второго года налогоплательщика.

5. Организация учета расходов.

Под налогооблагаемыми расходами организации понимаются обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком, при условии, что они связаны с получением дохода.

Перечень налогооблагаемых расходов закреплен в пункте 1 статьи 346.16 НК РФ.

Обратите внимание!

Из числа налогооблагаемых расходов "упрощенцев" с 01.01.2013 г. исключены расходы в виде отрицательной курсовой разницы, возникающей от переоценки валютных ценностей и требований (обязательств), стоимость которых выражена в иностранной валюте, в том числе по валютным счетам в банках, проводимой в связи с изменением официального курса иностранной валюты к рублю, установленного ЦБ РФ.

Пунктом 5 статьи 346.17 НК РФ с 01.01.2013 г. закреплено, что переоценка валютных ценностей и требований (обязательств), стоимость которых выражена в инвалюте, в связи с изменением официального курса валюты, в целях главы 26.2 НК РФ не производится, доходы и расходы от указанной переоценки не определяются и не учитываются.

Напоминаем, что с 01.01.2010 г. в составе налогооблагаемых расходов организация признает страховые взносы на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, производимые в соответствии с законодательством Российской Федерации.

В части учета страховых взносов на обязательные виды социального страхования к выплатам, начисляемым в рамках трудовых отношений, не относятся средства, выплачиваемые работникам в силу закона, а не за исполнение порученной ему работы.

Учет страховых взносов по каждому физическому лицу ведется организацией в регистре, форма которого приведена в Приложении N 7 к настоящему Положению об учетной политике.

6. Порядок оценки материально-производственных запасов.

Стоимость материально-производственных запасов, включаемых в материальные расходы, определяется исходя из цен их приобретения (без учета налога на добавленную стоимость и акцизов, за исключением случаев, предусмотренных НК РФ), включая комиссионные вознаграждения, уплачиваемые посредническим организациям, ввозные таможенные пошлины и сборы, расходы на транспортировку и иные затраты, связанные с приобретением материально-производственных запасов.

Материальные расходы признаются в составе расходов на дату их оплаты - в момент погашения задолженности путем списания денежных средств с расчетного счета налогоплательщика, выплаты из кассы, а при ином способе погашения задолженности - в момент такого погашения.

При определении размера материальных расходов при списании материалов применяется метод оценки по стоимости единицы запасов.

7. Порядок признания расходов в виде процентов по долговым обязательствам.

Нормирование процентов налогоплательщик производит исходя из среднего уровня процентов по долговым обязательствам, выданным на сопоставимых условиях.

Критерии сопоставимости долговых обязательств приведены в Приложении N 8 к настоящему Положению об учетной политике.

Список приложений к настоящему Положению об учетной политике организации:

Приложение N 1- рабочий план счетов;

Приложение N 2 - самостоятельно разработанные формы первичных документов, применяемые организацией;

Приложение N 3 - перечень лиц, имеющих право подписи первичных документов;

Приложение N 4 - график документооборота;

Приложение N 5 - Порядок проведения ежеквартальной инвентаризации;

Приложение N 6 - перечень лиц, имеющих право получать денежные средства под отчет;

Приложение N 7 - форма регистра, используемого для учета страховых взносов на обязательные виды социального страхования;

Приложение N 8 - критерии сопоставимости долговых обязательств.

__________________

Хотя и сладостен азарт по сразу двум идти дорогам, нельзя одной колодой карт играть и с дьяволом и с богом!