Категория: Бланки/Образцы

А.Н. Игнагенко,

юрисконсульт ООО "РСМ Топ Аудит"

А.В. Улыбина,

юрисконсульт ООО "РСМ Топ Аудит"

Минфин России в своем письме от 10.04.2009 N 03-02-07/1-177 предлагает добросовестному налогоплательщику собрать на контрагента целое досье и оценить риски взаимоотношений с ним. Меры, включающие в себя получение налогоплательщиком от контрагента копии свидетельства о постановке на учет в налоговом органе, проверку факта занесения сведений о контрагенте в Единый государственный реестр юридических лиц (ЕГРЮЛ), получение доверенности или иного документа, уполномочивающего то или иное лицо под писывать документы от лица контрагента, использование официальных источников информации, характеризующих деятельность контрагента, предпринимаемые налогоплательщиком в целях подтверждения добросовестности его контрагента, по мнению Минфина России (с учетом позиции ФНС России), свидетельствуют о его осмотрительности и осторожности при выборе контрагента.

Однако Минфин России в указанном выше письме оговаривается: если суд установит, что налогоплательщик для целей налогообложения учел операции не в соответствии с их действительным экономическим смыслом, или не найдет в действиях налогоплательщика разумных экономических или иных причин (деловой цели), то несмотря на вышеприведенные меры суд может пере квалифицировать сделку, возложив на него обязанности исходя из подлинного экономического содержания соответствующей операции.

Есть ли юридический смысл применять эту инструкцию? Ответ может дать сложившаяся судебная практика.

История вопроса о добросовестности налогоплательщиков

Уже несколько лет в судебной практике и правовой литературе используется категория "добросовестность налогоплательщика". Но к сожалению, до недавнего времени указанное понятие носит лишь абстрактный, оценочный характер.

Попытки законодательного закрепления термина "добросовестность налогоплательщика" не увенчались успехом. Более того, правоприменительные органы так и не выработали единого понимания этой категории. Об этом свидетельствует обширная судебная практика.

С каждым годом признаков недобросовестности, на которые указывают в своих решениях правоприменительные органы, становится все больше. Соответственно увеличивается и риск признания налогоплательщика недобросовестным.

Начало истории развития концепции добросовестности налогоплательщика было положено Конституционным Судом РФ (далее - КС РФ). В постановлении от 12.10.1998 N 24-П (далее - постановление N 24-П), рассматривая вопрос о моменте признания обязанности по уплате налога исполненной в случае уплаты налога через проблемный банк, КС РФ впервые употребил термин "добросовестный налогоплательщик": ". Конституционная обязанность по уплате налогов считается исполненной в тот момент, когда изъятие части имущества добросовестного налогоплательщика фактически произошло".

В последствии КС РФ в определении от 25.07.2001 N 138-О уточнил: на недобросовестных налогоплательщиков не распространяются выводы, содержащиеся в мотивировочной и резолютивной части постановления N 24-П, и принудительное взыскание в установленном законом порядке с недобросовестных налогоплательщиков не поступивших в бюджет налогов не нарушает конституционные гарантии права частной собственности.

Применительно к взаимоотношениям налогоплательщика с его контрагентами КС РФ в определении от 10.01.2002 N 4-О указал, что добросовестный налогоплательщик не несет ответственности за действия всех организаций, участвующих в многостадийном процессе уплаты и перечисления налогов в бюджет.

В 2006 году, учитывая сложившуюся судебную практику, Высший арбитражный суд РФ (далее - ВАС РФ) предпринял попытку разъяснить понятие "добросовестность налогоплательщика" через другую категорию - "налоговая выгода" (постановление Пленума ВАС РФ от 12.10.2006 N 53 "Об оценке арбитражными судами обоснованности получения налоговой выгоды", далее - постановление N 53).

В указанном постановлении налоговая вы года определяется как уменьшение размера налоговой обязанности вследствие, в частности, уменьшения налоговой базы, получения налогового вычета, налоговой льготы, приме нения более низкой налоговой ставки, а также возникновения права на возврат (зачет) или возмещение налога из бюджета.

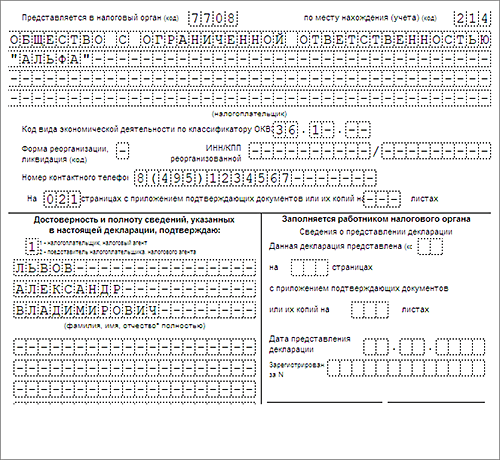

Судебная практика исходит из презумпции добросовестности налогоплательщиков и иных участников правоотношений в сфере экономики. В связи с этим ВАС РФ разъясняет содержание такой презумпции следующим образом: действия налогоплательщика, имеющие своим результатом получение налоговой выгоды, должны быть экономически оправданными, а сведения, содержащиеся в налоговой декларации и бухгалтерской отчетности, - достоверными.

Кроме того, по мнению ВАС РФ, при рассмотрении в арбитражном суде налогового спора налоговым органом могут быть представлены в суд доказательства необоснованного возникновения у налогоплательщика налоговой выгоды. Они, как и доказательства, представ ленные налогоплательщиком, подлежат исследованию в судебном заседании согласно требованиям ст. 162 Арбитражного процессуального кодекса РФ от 24.07.2002 N 95-ФЗ (далее - АПК РФ) и оценке арбитражным судом в совокупности и взаимосвязи с учетом положений ст. 71 АПК РФ (п. 2 постановления N 53).

Таким образом, можно сделать вывод: в случае если будет установлено необоснованное получение налогоплательщиком на логовой выгоды, сам налогоплательщик будет признан недобросовестным. Следовательно, недобросовестным является налогоплательщик, необоснованно получивший налоговую выгоду.

В постановлении N 53 названы различные факторы, свидетельствующие о необоснованном получении налогоплательщиком налоговой выгоды. Например, отсутствие должной осмотрительности и осторожности в выборе контрагента (п. 10 постановления N 53). В этом случае основанием для признания судом налоговой выгоды необоснованной выступает недобросовестность не самого налогоплательщика (поскольку действует презумпция добросовестности налогоплательщика), а его контрагентов. Таким способом правоприменительные органы стимулируют налогоплательщика действовать при выборе контрагента с должной осторожностью и осмотрительностью.

Между тем в налоговом законодательстве нет понятия "должная осмотрительность и осторожность в выборе контрагента".

ВАС РФ, указав на данный критерий оценки добросовестности налогоплательщика, не разъяснил, какие действия налогоплательщика могут свидетельствовать о проявлении им должной осмотрительности и осторожности в данном случае.

Официальных разъяснений от иных правоприменительных органов после опубликования постановления N 53 также не последовало.

В итоге вопрос о наличии в действиях налогоплательщика по выбору контрагента должной осмотрительности и осторожности был отдан на усмотрение правоприменительных органов и определялся индивидуально по каждому конкретному случаю.

Безусловно, все это не делает положение налогоплательщика более определенным.

Доказательства осмотрительности и осторожности

Как показывает судебная практика, в качестве доказательств отсутствия в действиях налогоплательщика при выборе контрагента должной осмотрительности и осторожности налоговые органы обычно представляют следующие документы:

- выписки из ЕГРЮЛ, с помощью которых налоговый орган показывает, что сведения о контрагенте, содержащиеся в первичных документах, имеющихся у налогоплательщика, не соответствуют данным Реестра;

- налоговые декларации контрагента. При сопоставлении их с первичными документами, имеющимися у налогоплательщика, налоговый орган указывает на неотражение организацией контрагентом реальных финансовых показателей деятельности.

Например, налогоплательщик по договору перечислил фирме контрагенту денежные средства в сумме 1 000 000 руб. включая НДС.

Однако в налоговых декларациях за период, когда проходила данная операция, такая фирма указывает доход по налогу на прибыль в размере, допустим, 10 000 руб. а НДС к уплате - 5000 руб.;

- протоколы допросов свидетелей (пред полагаемых налогоплательщиком учредителей, руководителей, главных бухгалтеров организаций контрагентов) в случае регистрации контрагента по утерянным либо поддельным документам;

- справки из органов записи актов гражданского состояния в случае регистрации контрагента по документам умерших лиц;

- заключение почерковедческой экспертизы, подтверждающей факт подписания первичных документов со стороны контрагента неустановленными лицами;

В случае представления налоговыми органами таких доказательств шансы налогоплательщика доказать должную осмотрительность и осторожность сводятся к нулю.

Доказательства проявления должной осмотрительности и осторожности, которые может представить сам налогоплательщик, зависят лишь от того, какие сведения о контрагенте и из каких источников были получены им до совершения сделки.

Рекомендации Минфина России

Перечень документов, подтверждающих должную осмотрительность и осторожность налогоплательщика в выборе контрагента, законодательно не установлен.

Ранее у налогоплательщика даже не было возможности руководствоваться какими либо разъяснениями официальных органов относительно получения сведений о контрагенте.

И вот наконец вышло первое официальное разъяснение Минфина России - письмо от 10.04.2009 N 03-02-07/1-177 (далее - Письмо).

Необходимо отметить, что такое разъяснение призвано сыграть положительную роль в стабилизации отношений между налогоплательщиком и налоговыми органами.

В Письме финансовое ведомство указало, какие меры, предпринятые налогоплательщиком при выборе контрагента, свидетельствуют о его должной осмотрительности и осторожности.

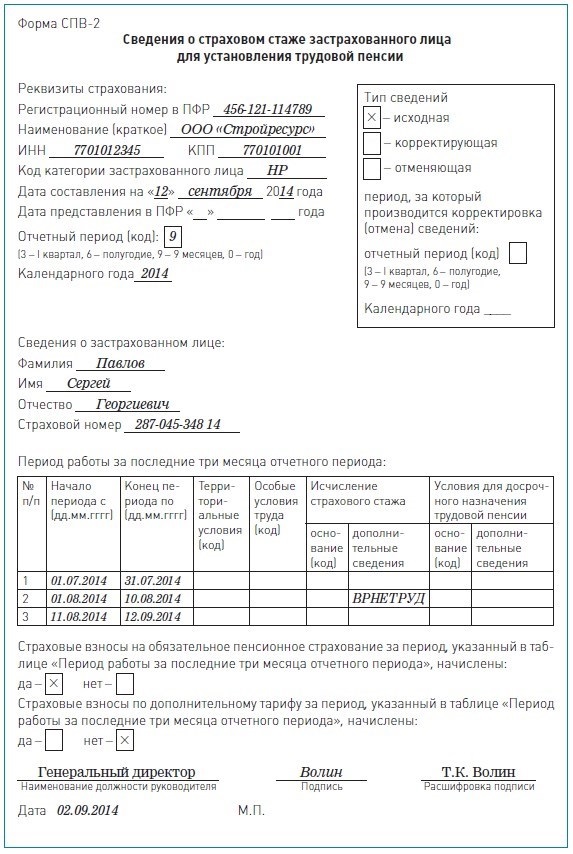

По мнению Минфина России, меры, принимаемые налогоплательщиком в целях подтверждения добросовестности его контрагента, включают в себя: получение налогоплательщиком от контрагента копии свидетельства о постановке на учет в налоговом органе, проверку факта занесения сведений о контрагенте в ЕГРЮЛ, получение доверенности или иного документа, уполномочивающего то или иное лицо подписывать документы от лица контрагента, использование официальных источников информации, характеризующих деятельность контрагента.

По смыслу Письма представляется, что данные действия не могут рассматриваться в отдельности в качестве подтверждения должной осмотрительности и осторожности при выборе контрагента; при выборе контрагента налогоплательщик должен их осуществлять в совокупности.

Предложенные меры по проверке добросовестности контрагента можно условно разделить на две группы (в зависимости от источника получения сведений):

- меры, при которых сведения могут быть получены от самого контрагента: копии свидетельства о постановке на учет в налоговом органе, оформление доверенности или иного документа, уполномочивающего то или иное лицо подписывать документы от лица контрагента;

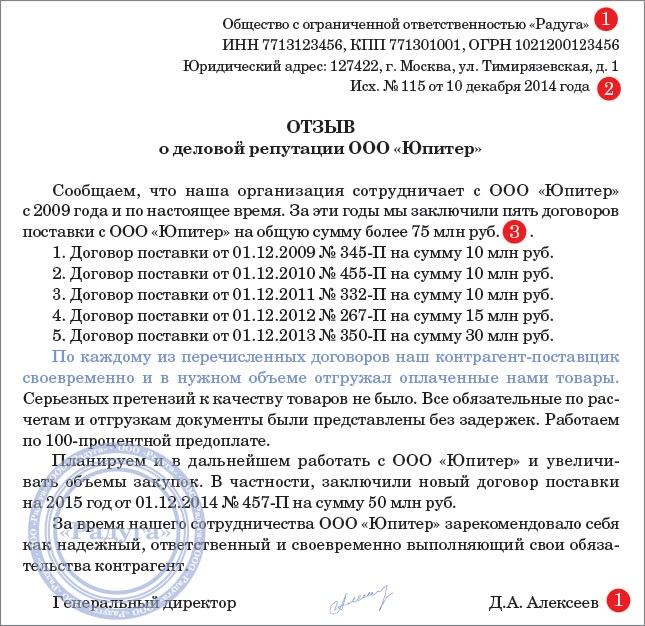

- меры, при которых сведения могут быть получены из иных источников (официальные сайты органов государственной власти, ответы на запросы государственных органов): проверка факта занесения сведений о контр агенте в ЕГРЮЛ, использование официальных источников информации, характеризующих деятельность контрагента.

Применение рекомендаций Минфина России на практике

Следует более подробно рассмотреть указанные в Письме меры в их взаимосвязи со сложившейся по данному вопросу судебной практикой.

Получение налогоплательщиком копии свидетельства о постановке контрагента на учет в налоговом органе

Эти действия, как правило, не вызывают у налогоплательщика никаких затруднений.

Вместе с предложением заключить договор налогоплательщик может направить контрагенту перечень документов, необходимых для подтверждения добросовестного исполнения последним своих налоговых обязанностей.

В то же время не исключается возможность получения копии такого свидетельства от налоговых органов. В соответствии с ч. 2 ст. 6 Федерального закона от 08.08.2001 N 129-ФЗ "О государственной регистрации юридических лиц и индивидуальных предпринимателей" (далее - Закон о регистрации) содержащиеся в государственных реестрах сведения и документы о конкретном юридическом лице или индивидуальном предпринимателе предоставляются, в частности, в виде копии документа (документов), содержащегося (содержащихся) в соответствующем государственном реестре.

Судебная практика в большинстве случаев положительно оценивает действия налогоплательщика по получению от контрагента свидетельства о постановке на налоговый учет (см. постановления ФАС Западно Сибирского округа от 24.11.2008 N Ф04 7152/2008, Московского округа от 21.07.2008 N КА А40/6517 08, Северо Западного округа от 08.05.2008 по делу N А40 22206/07 109 84 и др.).

В то же время имеются решения арбитражных судов, где отмечается, что действия налогоплательщика по получению регистрационных документов у контрагента не свидетельствуют о проявлении им должной осмотрительности и осторожности.

Например, в постановлении от 05.03.2009 N А33 556/08 Ф02 728/09 ФАС Восточно Сибирского округа указал: "Информация о регистрации контрагентов в качестве юридических лиц и постановке их на учет в налоговом органе носит справочный характер и не характеризует контрагентов как добросовестных, надежных и стабильных участников хозяйственных взаимоотношений".

Проверка факта занесения сведений о контрагенте в ЕГРЮЛ

Данное действие налогоплательщик может осуществить посредством проверки факта внесения в ЕГРЮЛ записи о контрагенте через официальный сайт Федеральной налоговой службы (далее - ФНС России) () либо путем получения выписки из ЕГРЮЛ (вопрос об обращении к органам государственной власти за получением сведений о контрагенте будет подробнее рассмотрен при анализе такой меры, как использование официальных источников информации, характеризующих деятельность контрагента).

В некоторых решениях арбитражные суды отмечают, что проверка налогоплательщиком факта внесения в ЕГРЮЛ записи о контрагенте через интернет сайт ФНС России свидетельствует о проявлении им должной осмотрительности и осторожности. К такому выводу пришел ФАС Поволжского округа в постановлении от 12.02.2009 по делу N А55 8440/2008. Аналогичные выводы содержат постановления ФАС Поволжского округа от 23.12.2008 N КА А40/9227 08, Московского округа от 15.01.2009 N КА А40/12805 08.

Обращаем внимание читателей: в этом году на официальном сайте ФНС РФ у налогоплательщиков появилась возможность воспользоваться новой услугой с ярким названием "Проверьте, не рискует ли Ваш бизнес?" Перейдя по указанной ссылке, можно получить доступ к сведениям о юридических лицах, в отношении которых представлены документы для государственной регистрации изменений, вносимых в учредительные документы юридического лица, а также о внесении изменений в сведения о юридическом лице, содержащиеся в ЕГРЮЛ; к сведениям, опубликованным в журнале "Вестник государственной регистрации", о принятых регистрирующими органами решениях о предстоящем исключении недействующих юридических лиц из ЕГРЮЛ; к сведениям о юридических лицах, в состав которых входят дисквалифицированные лица; и, наконец, об адресах, указанных при государственной регистрации в качестве местонахождения несколькими юридическими лицами.

Получение доверенности или иного документа, уполномочивающего то или иное лицо подписывать документы от лица контрагента

Указанная мера реализуется налогоплательщиком посредством получения от контрагента документов, подтверждающих полномочия лиц, подписывающих договоры, счета фактуры, накладные: протокола о назначении генерального директора или передаче полномочий единоличного исполнительного органа управляющей компании, доверенности (а в случае ее предоставления - документа, подтверждающего полномочия лица, выдавшего ее).

Судебные органы едины во мнении, что проверка налогоплательщиком полномочий лиц, подписывающих первичные документы, свидетельствует о его должной осмотрительности и осторожности в выборе контрагента.

Например, ФАС Московского округа в постановлении от 01.12.2008 N КА А40/9505 08 П пришел к следующему выводу: налогоплательщик не проявил должной осмотрительности, поскольку при заключении сделки не удостоверился в наличии надлежащих полномочий у лиц, действовавших от имени контр агентов, и не идентифицировал лиц, подписавших документы.

Аналогичные выводы содержатся в постановлениях ФАС Западно Сибирского округа от 05.03.2008 N А45 5924/07 31/153, Центрального округа от 07.10.2008 по делу N А68 473/08 35/12, Уральского округа от 19.10.2006 N Ф09 7969/06 С2 и др.

Использование официальных источников информации, характеризующих деятельность контрагента

Указанная мера представляется наиболее сложной в отношении ее реализации.

Какие же сведения и из каких официальных источников могут быть получены налогоплательщиком?

В первую очередь, как уже отмечалось, сведения о контрагенте могут быть получены по средством обращения к налоговым органам за выпиской из ЕГРЮЛ, содержащей сведения о контрагенте.

Сведения государственных реестров являются открытыми и общедоступными, за исключением сведений, доступ к которым ограничен (ч. 1 ст. 6 Закона о регистрации). К последним относятся: сведения о номере, дате выдачи и органе, выдавшем документ, удостоверяющий личность физического лица; о банковских счетах юридических лиц и индивидуальных предпринимателей. Предоставление сведений, содержащихся в государственных реестрах, осуществляется за плату (ч. 1 ст. 7 Закона о регистрации).

Правила предоставления сведений, содержащихся в ЕГРЮЛ, утверждены постановлением Правительства РФ от 19.06.2002 N 43 (далее - Правила). В них установлены сроки предоставления сведений и размер платы за это.

Однако в предоставляемой выписке из ЕГРЮЛ содержатся далеко не все сведения, позволяющие выявить недостатки в учредительных и иных документах контрагентов.

В частности, не могут быть предоставлены персональные данные руководителей организаций, поскольку согласно ч. 1 ст. 6 Федерального закона от 27.07.2006 N 152-ФЗ "О персональных данных" указанная информация может быть предоставлена только с согласия лица, к которому она относится.

На практике достаточно часто возникают ситуации, когда налоговый орган, допросив свидетелей, выявляет следующий факт: некоторые контрагенты были зарегистрированы в качестве юридических лиц по утерянным паспортам либо по паспортам умерших.

В подавляющем большинстве таких случаев арбитражные суды принимают сторону налогового органа.

Однако иногда суд занимает противоположную позицию. В частности, ФАС Западно Сибирского округа в постановлении от 05.03.2008 N Ф04 1429/2008 отметил, что регистрация контрагента по утерянному па спорту сама по себе не является безусловным доказательством недобросовестности налогоплательщика.

Аналогичные выводы содержатся в постановлениях ФАС Поволжского округа от 16.10.2008 по делу N А65 30935/2007, Северо Западного округа от 05.09.2008 по делу N А05 10145/2007 и др.

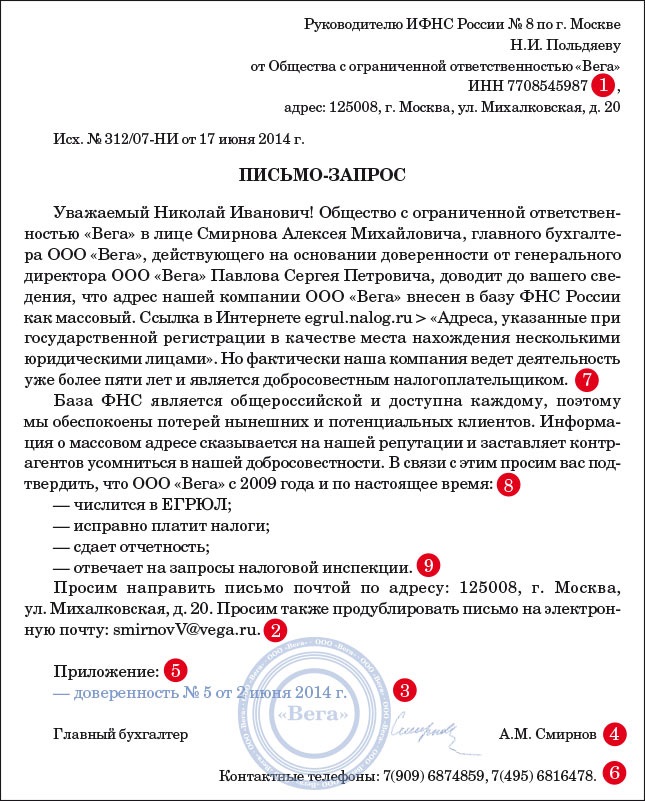

Налогоплательщик может обратиться в налоговые органы с заявлением о выдаче справки о выполнении его контрагентом налоговых обязанностей. Однако на практике налоговые органы зачастую отказывают в подобных просьбах, ссылаясь на налоговую тайну.

Согласно п. 3 ч. 1 ст. 102 Налогового кодекса РФ (далее - НК РФ) сведения о нарушениях законодательства о налогах и сборах и мерах ответственности за них не составляют налоговой тайны. Это подтверждают и сами налоговые органы в письме Министерства по налогам и сборам РФ от 05.03.2002 N ШС 6 14/252.

Но, как отмечает ФАС Уральского округа в постановлении от 27.06.2005 по делу N Ф09 2678/05 С7, "данное положение закона не означает наличие безусловного права у любого лица требовать, а у налогового органа - обязанности предоставлять сведения о при влечении какого либо налогоплательщика к налоговой ответственности".

И все же такое подобное обращение к налоговым органам, в том числе в случае отказа в выдаче сведений об исполнении контрагентом налогового законодательства, будет свидетельствовать о проявлении налогоплательщиком должной осмотрительности и осторожности.

Такую позицию занимают и судебные органы. Например, в постановлении ФАС Западно Сибирского округа от 05.03.2008 N Ф04 1408/2008 суд указал: налогоплательщик обратился в налоговые органы с просьбой оказать содействие в проверке добросовестности своих контрагентов и на не которые запросы получил отказ со ссылкой на ст. 102 НК РФ, поэтому указанное обстоятельство свидетельствует о проявлении налогоплательщиком должной осмотрительности и осторожности.

Помимо обращения к налоговым органам налогоплательщик вправе обратиться за получением сведений о контрагенте в иные компетентные государственные структуры.

В частности, информационные центры МВД, ГУВД, УВД предоставляют сведения из Реестра дисквалифицированных лиц (которые на основании судебного решения не могут занимать руководящие должности, заниматься предпринимательской деятельностью).

Таким образом, налогоплательщик может проверить сведения о единоличном исполни тельном органе контрагента.

Порядок предоставления сведений из Реестра дисквалифицированных лиц регламентируется приказом МВД России от 22.01.2006 N 957.

Действия по получению таких сведений также будут свидетельствовать о проявлении налогоплательщиком должной осмотрительности и осторожности (см. постановление ФАС Западно Сибирского округа от 29.05.2007 N Ф04 3306/2007).

Для получения дополнительных сведений о контрагентах весьма эффективным является использование официальных сайтов органов государственной власти, а также сайтов ин формационных агентств.

Так, в ряде случаев на сайте Федеральной службы по финансовым рынкам (www.fcsm.ru) можно получить сведения об эмитенте, существенных фактах, ознакомиться с текстом учредительных документов, документами бухгалтерской отчетности.

Полезными являются и сайты арбитражных судов. На них можно получить представление о судебных процессах с участием контрагента.

Иные меры осмотрительности и осторожности

Вместе с тем предложенный финансовым ведомством перечень мер, свидетельствующих о должной осмотрительности и осторожности при выборе контрагента, не может считаться исчерпывающим (даже по мнению самого Минфина России).

В каждом конкретном случае разрешение вопроса о добросовестности либо недобросовестности налогоплательщика при исполнении им налоговых обязанностей и реализации права на возмещение сумм налоговых вычетов как связанное с установлением и исследованием фактических обстоятельств дела относится к компетенции арбитражных судов. Такая позиция отражена в определении КС РФ от 16.10.2003 N 329-О.

Следовательно, если арбитражный суд решит, что принятые налогоплательщиком, пусть и в соответствии с рекомендациями Минфина России, меры при выборе контрагента недостаточны для подтверждения его должной осмотрительности и осторожности, получение налогоплательщиком налоговой выгоды может быть признано необоснованным, а сам налогоплательщик - недобросовестным.

В некоторых судебных решениях арбитражные суды помимо действий, которые Минфин России рекомендует осуществлять налогоплательщику в целях подтверждения должной осмотрительности и осторожности при выборе им контрагента, указывали на необходимость совершения налогоплательщиком и иных действий.

Например, ФАС Поволжского округа решил, что налогоплательщик не проявил должную осмотрительность, т.к. не проверил наличие у контрагентов штатных сотрудников, основных средств и оборудования (см. постановление ФАС Поволжского округа от 17.07.2008 по делу N А55 16398/2007). Аналогичный вывод был сделан ФАС Московского округа в постановлении от 01.12.2008 N КА А40/9505 08 П. При этом, по указанию кассационной инстанции, "выбирая поставщика (подрядчика), добро совестно действующий налогоплательщик должен и имеет право оценить, возможно ли исполнение договорных обязательств силами данного поставщика (подрядчика), т.е. располагает ли он материальными и человеческими ресурсами для выполнения работ (оказания услуг), достаточны ли его оборотные и внеоборотные активы для обеспечения исполнения договорных обязательств".

Судами также неоднократно отмечалась необходимость получения налогоплательщиком от контрагента копии лицензии на осуществление последним определенного вида деятельности как свидетельства проявления должной осмотрительности и осторожности (постановления ФАС Поволжского округа от 17.07.2008 по делу N А55 16398/2007, Московского округа от 21.11.2008 N КА А40/10833 08 П и др.).

Кроме того, по мнению суда, должная осмотрительность и осторожность налогоплательщика проявляется и в случае, когда он затребовал от контрагента копии паспортов руководителей, оттиски печатей и образцы подписей (постановление ФАС Северо Кавказского округа от 20.08.2008 N Ф08 4867/2008 по делу А53 2218/2008 С5 44), копии уставов (постановления ФАС По волжского округа от 02.10.2008 по делу N А55 723/08, Западно Сибирского округа от 18.06.2008 N Ф04 3700/2008 и др.), договор купли продажи недвижимости, справки об отсутствии задолженности предыдущего собственника по платежам, справки о состоянии здания (постановление ФАС Московского округа от 25.09.2008 N КА А4077307/06 112 429), трудовой до говор с руководителем (постановление ФАС Восточно Сибирского округа от 25.12.2008 N А33 2943/08 Ф02 6659/08).

При рассмотрении дел, касающихся должной осмотрительности и осторожности налогоплательщика в выборе контрагента, налоговые органы приводят также следующие аргументы: "отсутствие у контрагента складских помещений" (постановления ФАС Северо Западного округа от 14.01.2008 по делу N А56 16807/2007, Московского округа от 21.05.2008 N КА А40/4211 08 и др.), "отсутствие у контрагента транспорта" (по становление ФАС Северо Западного округа от 22.05.2008 N А05 10557/2007), в чем, по мнению налогового органа, должен убедиться сам налогоплательщик до совершения сделки.

Таким образом, анализ судебной практики показывает: суд может потребовать от налогоплательщика подтверждения совершения им иных действий, направленных на проверку добросовестности контрагента и свидетельствующих о его должной осторожности и осмотрительности при выборе контрагента, помимо тех, на которые Минфин России указывает в своем Письме.

Несомненно, принятие данного Письма указывает на то, что наметилась положи тельная тенденция к повышению определенности в вопросе оценки налоговыми органами действий налогоплательщика по выбору контрагента.

В то же время налоговым органам следует сформулировать не только перечень действий налогоплательщика по выбору контрагента, характеризующих его с точки зрения должной осмотрительности и осторожности, но и дать определение самой категории "должная осмотрительность и осторожность в выборе контрагента".

Надеемся, что вслед за Письмом Минфина России последуют разъяснения и контролирующих органов, которые также будут способствовать стабилизации отношений между налоговыми органами и налогоплательщиками.