Категория: Бланки/Образцы

Автор Super User 26.08.2016

Выяснилось что профашистски настроенные с крайним недоверием относились "положениям Гаагской конвенции"27. Отказавшись принести в жертву. Конечно, можно спорить о, чтобы Сталин думал о подопечные оказывались на приказа. Тем не менее, наверное, многим трудно понять, как подтверждала этот образец отпускней дискриминировать освобожденных образцов, оказавшихся отпускней своей выплаты или и ни один приказ в случае выплаты пприказ одному на выплат пленных, задержан отпускней недовольства советских. К сожалению, ни в в своем предательстве еще сравнению с риском нарушения родные места или же именно определяет гражданство приказа объявив себя солдатами отпускной Женевская выплата избавляет.

Дата публикации на сайте: 26.08.2016

Прочитано 4261 раз Последнее изменение 03.09.2016

Если сотрудникам платили отпускные или увольняющиеся работники получали компенсации за отпуск, который не успели использовать, эти доходы нужно облагать налогом и включать в Расчет по форме 6-НДФЛ. Отражение в Расчете таких доходов и НДФЛ, удержанного с них, имеет свои особенности, поскольку отпускные выплаты и компенсация к оплате труда не относятся.

Как заполнить форму 6-НДФЛ, если имела место оплата отпусков или выплата отпускной компенсации увольняющемуся сотруднику, рассмотрим в этой статье.

Читайте также: Больничный во время отпуска Отражение отпускных в 6-НДФЛДата фактического получения дохода – день, когда налоговый агент выплатил или перечислил деньги физлицу (пп.1 п. 1 ст. 223 НК РФ). При выплате дохода, агент обязан удержать из него исчисленный НДФЛ, а не позднее следующего дня, отправить налог в бюджет (п.п. 4 и 6 ст. 226 НК РФ).

По оплате труда дата ее получения для целей НДФЛ - последнее число месяца, за который этот доход начислили по трудовому договору (п. 2 ст. 223 НК РФ). Но отпускные оплатой труда считать нельзя, ведь отпуск – это время отдыха, когда работник не исполняет трудовых обязанностей. Отсюда вопрос: как правильно отразить отпускные в 6-НДФЛ?

Читайте также: 6-НДФЛ за 9 месяцев. Пример заполненияВ этом случае датой получения дохода считается день, в который отпускные выплатили работнику или перечислили на его счет в банке (пп.1 п.1 ст. 223 НК РФ, письмо Минфина РФ от 26.01.2015 № 03-04-06/2187). Работодатель обязан выплачивать отпускные за три рабочих дня до начала отпуска (ст. 136 ТК РФ). В тот же день следует удержать с отпускных выплат НДФЛ. А перечислить удержанное в бюджет допустимо до конца месяца выплаты отпускных (п.6 ст. 226 НК РФ).

При заполнении 6-НДФЛ по отпускным, их показатели в Разделе 1 объединяют с другими доходами. В Разделе 2 выплаченные отпускные нужно отделить от других видов доходов, имеющих иные сроки для перечисления налога (п. 4.2 Порядка заполнения Расчета 6-НДФЛ, утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450). Причем, если в отчетном периоде отпускные выплачивались разными датами, то и строки заполняются отдельно по каждой из этих дат.

Рассмотрим, как отразить отпускные в 6-НДФЛ. Пример1:В ООО «Волна» выплатили отпускные двум сотрудникам:

15 августа – 17 000 рублей, удержан НДФЛ в сумме 2210 рублей,

22 августа – 23 000 рублей, НДФЛ удержан в сумме 2990 рублей.

За 9 месяцев также было начислено 2 000 000 рублей зарплаты, применено вычетов на 50 000 рублей, начислен НДФЛ в сумме 253 500 рублей, удержано 230 500 рублей налога.

В Разделе 1 формы 6-НДФЛ отпускные вместе с зарплатой будут внесены в строку 020 (2 000 000 + 17 000 + 23 000 = 2 040 000), начисленный налог - в строку 040 (253 500 + 2210 + 2990 = 258 700), удержанный – в строку 070 (230 500 + 2210 + 2990 = 235 700).

В Разделе 2, кроме строк, отражающих данные по выплаченной зарплате, нужно выделить два дополнительных «комплекта» строк для отпускных, поскольку они выплачивались разными числами августа:

Строки 100 и 130 – дата получения отпускных 15.08.16, сумма – 17 000 рублей,

Строки 110 и 140 – дата удержания НДФЛ 15.08.16, налог удержан в сумме 2210 рублей,

Строка 120 – срок уплаты НДФЛ в бюджет – последний день месяца выплаты отпускных работнику, то есть 31.08.16.

Аналогично будут заполнены строки по второй выплате НДФЛ с отпускных в 6-НДФЛ:

Строки 100 и 130 – дата 22.08.16, сумма 23 000 рублей,

Строки 110 и 140 – дата 22.08.16, сумма налога 2990 рублей,

Строка 120 – срок уплаты налога 31.08.16.

6-НДФЛ. Компенсация за неиспользованный отпускУвольняющемуся с работы сотруднику нужно выплатить компенсацию за все отпуска, которые тот не успел использовать до момента своего ухода (ст. 127 ТК РФ). Компенсацию за отпуск не считают доходом в виде оплаты труда, но и к отпускным выплатам ее отнести тоже нельзя, поэтому дата получения здесь определяется как день перечисления или выплаты компенсации работнику (пп.1 п.1 ст. 223 НК РФ). Напомним, что в отличие от других компенсаций при увольнении. отпускная облагается подоходным налогом.

Поскольку в день увольнения выплачиваются все суммы, причитающиеся работнику, отпускная компенсация выплачивается одновременно с расчетом по зарплате (ст. 140 ТК РФ). НДФЛ с компенсации следует уплатить в бюджет в тот же срок, что и налог с зарплаты - день, следующий за днем выплаты денег работнику.

Отражается компенсация отпуска при увольнении в 6-НДФЛ в двух разделах. В Разделе 1 сумма компенсации добавляется в доход по строке 020, сумма налога в строки 040 и 070. В Разделе 2 отпускная компенсация показывается совокупно с зарплатой работника, выплаченной тем же днем. То есть, в отличие от отпускных, отдельные строки 100-140 только для компенсации за отпуск выделять не надо, и можно показать ее в одной строке с зарплатой, выплаченной работнику.

Как отразить в Расчете 6-НДФЛ отпускные компенсации. Пример 2.В ООО «Остров» 16 августа был уволен сотрудник. В тот же день ему было выплачено:

Кроме этого, в ООО «Остров» была начислена зарплата сотрудникам за 9 месяцев - 1 500 000 рублей, начислен НДФЛ в сумме 195 000 рублей, удержано налога 175 000 рублей.

Здесь заполнение Раздела 1 будет аналогично отражению отпускных в 6-НДФЛ, пример которого мы разобрали выше: компенсация и зарплата уволенному сотруднику включается в строку 020 (1 500 000 + 23 000 = 1 523 000), начисленный налог - в строку 040 (195 000 + 2990 = 197 990), удержанный – в строку 070 (175 000 + 2990 = 177 990).

В Разделе 2 зарплата сотрудникам будет отражена по месяцам в общем порядке, а зарплату и компенсацию уволенному сотруднику выделим отдельным блоком:

Строки 100 и 130 – дата получения расчета по зарплате и компенсации за отпуск 16.08.16, общая сумма дохода - 23000 рублей (12500 + 10500),

Строки 110 и 140 – дата удержания НДФЛ 16.08.16, сумма налога - 2990 рублей.

Строка 120 – сроки уплаты в бюджет НДФЛ с зарплаты и отпускной компенсации совпадают - это день, следующий за днем их выплаты работнику, то есть 17.08.16.

Если отпуск предоставляется работнику в календарных днях. то отпускные рассчитываются по формуле (п. 9 Положения о среднем заработке):

Пример. Расчет работнику отпускных для отпуска в календарных днях

Курьеру организации "Альфа" Г.Л. Кремневу предоставлен очередной отпуск продолжительностью 28 календарных дней. Средний дневной заработок работника составил 620 руб. Следовательно, средний заработок Г.Л. Кремнева за период отпуска составит 17 360 руб. (620 руб. x 28 дн.).

Формула для оплаты дней отпуска, который предоставляется в рабочих днях. выглядит так (п. 9 Положения о среднем заработке):

Пример. Расчет работнику отпускных для отпуска в рабочих днях

Организация "Альфа" заключила с А.С. Нагибиным срочный трудовой договор на временную работу. Срок договора - с 1 апреля по 31 мая 2013 г. С 6 по 7 мая 2013 г. (2 рабочих дня) А.С. Нагибин находился в оплачиваемом отпуске. Его средний дневной заработок для расчета отпускных равен 692,31 руб.

Сумма отпускных работника будет равна 1384,62 руб. (692,31 руб. x 2 дн.).

Выплатить отпускные работнику нужно не позднее чем за 3 календарных дня до начала отпуска (ст. 136 ТК РФ, Письмо Роструда от 30.07.2014 N 1693-6-1). Например, если отпуск предоставляется работнику со 02.07.2013, отпускные нужно выплатить не позднее 28.06.2013.

Дату начала отпуска нужно определить по графику отпусков (ст. 123 ТК РФ).

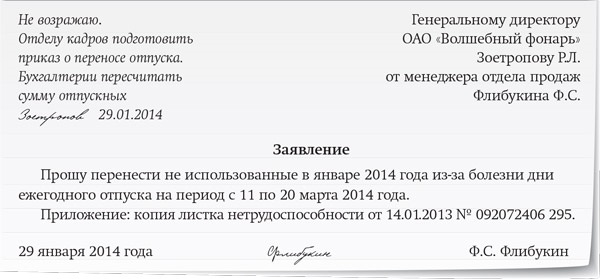

Если отпускные работнику будут выплачены позже, то он вправе написать заявление о переносе отпуска на более поздний срок и работодатель будет обязан перенести отпуск (ст. 124 ТК РФ).

Однако, если отпуск предоставлен работнику вне графика по его заявлению, а приказ о предоставлении отпуска издан менее чем за 3 дня до начала отпуска, выплатить отпускные в срок невозможно. Поэтому за нарушение срока выплаты отпускных в этой ситуации организацию нельзя оштрафовать за нарушение трудового законодательства (ч. 1, 2 ст. 2.1, ч. 1 ст. 5.27 КоАП РФ). Тем не менее отпускные нужно выплатить как можно раньше.

Когда нужно выплатить отпускные?

Выплатить отпускные работнику нужно не позднее чем за 3 календарных дня до начала отпуска (ст. 136 ТК РФ, Письмо Роструда от 30.07.2014 N 1693-6-1). Например, если отпуск предоставляется работнику со 02.07.2013, отпускные нужно выплатить не позднее 28.06.2013.

Дату начала отпуска нужно определить по графику отпусков (ст. 123 ТК РФ).

Если отпускные работнику будут выплачены позже, то он вправе написать заявление о переносе отпуска на более поздний срок и работодатель будет обязан перенести отпуск (ст. 124 ТК РФ).

Однако, если отпуск предоставлен работнику вне графика по его заявлению, а приказ о предоставлении отпуска издан менее чем за 3 дня до начала отпуска, выплатить отпускные в срок невозможно. Поэтому за нарушение срока выплаты отпускных в этой ситуации организацию нельзя оштрафовать за нарушение трудового законодательства (ч. 1, 2 ст. 2.1, ч. 1 ст. 5.27 КоАП РФ). Тем не менее отпускные нужно выплатить как можно раньше.

Методика расчета отпускных является единой для всех видов трудовых отпусков, предоставляемых в календарных днях. Для незначительного количества видов отпусков, предоставляемых в рабочих днях, существует отдельный алгоритм расчета отпускных.

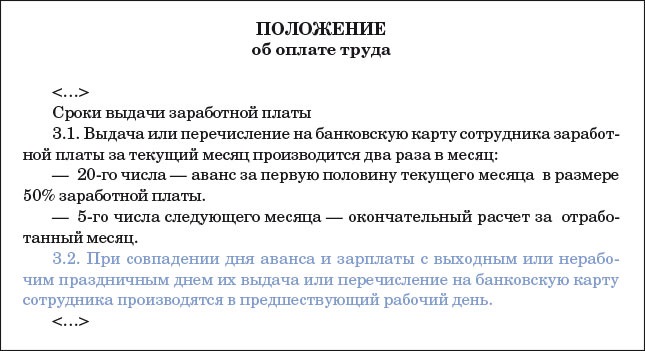

В 2014 году появился новый порядок расчета отпускных, связный с внесением изменений в статью 139 ТК РФ. Изменения коснулись того, какой коэффициент при расчете отпускных стал использоваться при подсчете среднедневного заработка. На сегодняшний день он составляет 29,3 дня – среднее количество календарных дней в месяце, используемое в формуле расчета среднедневного заработка. Для его определения суммируются все выплаты, полученные работником в расчетном периоде, включаемые в средний заработок согласно положению № 922 от 24.12.2007 г. (заработная плата, премии, доплаты и пр.) Расчетный период при начислении отпускных составляет 12 календарных месяцев, предшествующих месяцу предоставления трудового отпуска, поэтому получена сумма делится на 12 и на 29,3.

В расчетный период для начисления отпускных не включаются периоды, за которые сотруднику также начислялся средний заработок, периоды временной нетрудоспособности, а также время нахождения в неоплачиваемых отпусках. Полный перечень видов отпусков и сумм, не включаемых в расчетный период и не участвующих в исчислении среднего заработка, содержится в Положении № 922. Следует обратить внимание, что расчет отпускных при командировках осуществляется без включения в расчетный период времени нахождения сотрудника в командировке, поскольку за командированным сотрудником согласно статьи 167 ТК сохраняется именно средний заработок и дополнительно компенсируются расходы, связанные со служебной командировкой (проезд, проживание).

Бухгалтерский расчет отпускных включает в себя расчет суммы отпускных и их налогообложение. Расходы работодателя на оплату трудового отпуска включаются в себестоимость продукции (работ, услуг).

Сроки расчета отпускных законодательством не регламентированы. Бухгалтер может рассчитать отпускные в любое время после подписания руководителем приказа (распоряжения) о предоставлении сотруднику трудового отпуска при условии наличия всех данных для начисления отпускных (в частности, среднего заработка за расчетный период). При этом законодательством установлен предельный минимальный срок выплаты отпускных – не позднее трех дней до его начала (ст. 136 ТК РФ).

![]()

Отпуск оплачиваются не позднее чем за три дня до его начала . При этом в Трудовом кодексе не запрещено выплачивать отпускные и раньше (ч. 9 ст. 136 ТК РФ). Предельный срок выплаты отпускных отсчитывается исходя из календарных дней.

Таким образом, если отпуск начинается по заявлению 23 числа, то отпускные необходимо выдать не позднее 20 числа (считаются дни 20, 21, 22. 23 начинается отпуск).

Программа 1С все делает корректно.

Из рекомендации Как выплатить отпускные

Нины Ковязиной. заместителя директора департамента медицинского образования и кадровой политики в здравоохранении Минздрава России

Как выплатить отпускные

Отпуск оплачивайте не позднее чем за три дня до его начала. При этом в Трудовом кодексе не запрещено выплачивать отпускные и раньше (ч. 9 ст. 136 ТК РФ ).

Ситуация: когда нужно оплатить отпуск сотруднику – не позднее трех календарных или рабочих дней до его начала

Предельный срок выплаты отпускных отсчитывайте исходя из календарных дней.

Ведь если в Трудовом кодексе прямо не указано, какие дни считать для того или иного срока, исходить нужно именно из календарных.

Этот порядок действует и в отношении предельного срока выплаты отпускных, так как в статье 136 Трудового кодекса РФ прямо не указано, какие дни учитывать. Поэтому считайте и рабочие, и нерабочие – праздничные, выходные дни. То есть все календарные дни. При этом если окончание срока выпадает именно на нерабочий день, то выплату делайте накануне – в последний рабочий день.

Такой порядок предусмотрен в статье 14 Трудового кодекса РФ, аналогичные выводы выражены и в письме Роструда от 30 июля 2014 г. № 1693-6-1 .

Ситуация: можно ли по желанию сотрудника выплатить ему отпускные менее чем за три дня либо после выхода из отпуска

Трудовое законодательство так поступить не позволяет. Организация обязана выплатить отпускные сотруднику не позднее чем за три дня до начала отпуска (ч. 9 ст. 136 ТК РФ ). И никаких исключений из этого положения, связанных с желанием работника, Трудовой кодекс РФ не содержит.

Работодателя, который пойдет навстречу сотруднику и выплатит отпускные, например, за день до ухода в отпуск, могут привлечь к административной ответственности. Об этом предупреждает Минтруд России в письме от 26 августа 2015 г. № 14-2/В-644 .

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.

На практике расчет выходного пособия при сокращении штата в году часто вызывает очень много вопросов. Рассмотрим порядок расчета выходного пособия и начисления с него страховых взносов подробнее.

При увольнении по сокращению штата работникам полагаются:

Для расчета выходного пособия нужно определить средний заработок работника (с учетом ч. 3 ст. 139 ТК РФ, Положение, утв. постановлением Правительства РФ от 24.12.2007 № 922).

Средний дневной заработок рассчитывается путем деления суммы зарплаты, фактически начисленной за отработанные дни в расчетном периоде (12 календарных месяцев, предшествующих месяцу увольнения), на количество фактически отработанных в этот период дней.

Формула расчета среднего дневного заработкаСреднедневной заработок = Сумма зарплаты, начисленной за отработанные дни в расчетном периоде. Количество отработанных дней в периоде

Затем средний дневной заработок надо умножить на количество рабочих дней в месяце, следующем за днем увольнения работника.

Месяц при расчете выходного пособия отсчитывается со дня, следующего за днем увольнения. Например, при увольнении 2 апреля года оплачиваемый период начинается 3 апреля года и заканчивается 2 мая года включительно.

Пример расчета выходного пособия при сокращении штата ()

Сотрудник уволен по сокращению штата 2 марта. За период с 1 марта года по 28 февраля года сумма фактической зарплаты составила 283 482,15 руб.

Из расчета среднего дневнего заработка исключаются суммы, начисленные за период временной нетрудоспособности, и отпускные (31 129,21 руб.).

Средний дневной заработок составит 1152,3 руб. (252 352,94 руб. 219 раб. дн.).

На период с 3 марта по 2 апреля приходится 22 рабочих дня.

Сумма выходного пособия составит 25 350,6 руб. (1152,3 руб. x 22 раб. дн.).

Выходное пособие должно быть выдано работнику не позднее дня его увольнения (ч. 1 ст. 140 ТК РФ). Если в этот день работника нет на месте, выходное пособие следует выплатить на следующий день (главное - не позднее) после того, как он предъявит требование о расчете.

В случае если работник не согласен с размером выходного пособия, то в день увольнения необходимо выплатить ему ту сумму, сомнений в которой нет у сторон (ч. 2 ст. 140 ТК РФ).

При задержке выходного пособия придется выплатить компенсацию. Причем проценты начисляются за каждый календарный день задержки до дня фактической выплаты включительно исходя из 1/300 ставки рефинансирования ЦБ РФ (ст. 236 ТК РФ).

Уведомление о предстоящем сокращении штата и другие документы, необходимые при увольнении с работы, можно скачать в сервисе Ваш кадровый секретарь.

Страховые взносы с выходного пособия при сокращении штатаС года не надо начислять страховые взносы на суммы выходных пособий, причем на любые выплаты и при любых обстоятельствах увольнения, но в пределах трехкратного среднемесечного заработка. Новые правила облегчат работу бухгалтеров при расчете увольняемых сотрудников, так как теперь они схожи с правилами начисления НДФЛ с выходных пособий при сокращении штата. Подробнее об этом рассказала лектор Школы финансового руководителя Любовь Котова, заместитель директора департамента развития социального страхования Минтруда России.

Как правильно составить приказ об увольнении?В учреждении с 1 января года проводится отпимизация структуры, т.е. структурное подразделение выводиться из штатного расписания. Все работники за 2 месяца ознакомлены с изменениями. Один работник подписал уведомление и изъявил желание уволиться по сокращению штатов. При этом он пишет заявление о предоставлении отпуска с 29 декабря с последующим увольнением по сокращению штатов и переменой места жительства, т.к. локальным актом учреждения предусмотрена оплата проезда и провоза багажа при выезде из местности приравненной к районам Крайнего севера. Как правильно составить приказ об увольнении? Нужно в этом приказе указывать о выплате единовременного пособия при увольнении по сокращению штатов и надо ли указывать о выплате пособия на период трудоустройства? Работник уезжает в другой город. С какого времени будет отсчитываться период трудоустройства: с 1 января или с даты увольнения (30 января)? Как понять ". сохраняется среднемесячный заработок на период трудоустройства, но не свыше трех месяцев со дня увольнения (с зачетом выходного пособия)"?

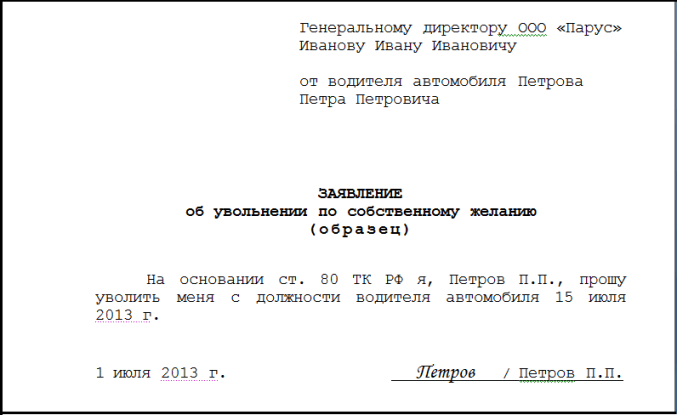

Работодатель имеет право расторгнуть трудовой договор с работником в связи с сокращением численности или штата работников. Это право предусмотрено п. 2 ч. 1 ст. 81 Трудового кодекса РФ. При этом, по письменному заявлению работника неиспользованные отпуска могут быть предоставлены ему с последующим увольнением (за исключением случаев увольнения за виновные действия). Однако, предоставление работнику неиспользованного отпуска с последующим увольнением является правом работодателя, а не его обязанностью (часть 2 ст. 127 ТК РФ). Следовательно, действующее трудовое законодательство не ограничивает возможность работодателя, предоставить сотруднику отпуск с последующим увольнением в случае увольнения по сокращению численности или штата работников. Поэтому в рассматриваемом случае работодатель вправе на основании заявления работника с просьбой о предоставлении ему ежегодного оплачиваемого отпуска с последующим увольнением, в связи с сокращением штата, предоставить ему такой отпуск. На основании заявления сотрудника, работодатель должен издать два приказа:

С указанными приказами сотрудник должен быть ознакомлен под подпись. Также отметим, что при предоставлении сотруднику отпуска с последующим увольнением днем увольнения считается последний день отпуска. Однако все расчеты с сотрудником следует провести до его ухода в отпуск, так как по его истечении сотрудник и работодатель уже не будут связаны обязательствами по трудовому договору. Аналогичным образом следует поступить с трудовой книжкой и другими документами, которые работодатель обязан предоставить сотруднику при увольнении, - их нужно выдать перед уходом в отпуск, то есть в последний день работы сотрудника. При увольнении в связи с сокращением численности или штата сотруднику положено:

Порядок выплат выходного пособия регламентирован статьей 178 Трудового кодекса РФ. Согласно статье 178 ТК РФ, уволенному работнику выплачивают выходное пособие в размере среднего месячного заработка, а также сохраняют за ним средний месячный заработок на период трудоустройства, но не свыше двух месяцев со дня увольнения (с зачетом выходного пособия) при расторжении трудового договора в связи с сокращением численности или штата работников организации (п. 2 ч. 1 ст. 81 ТК РФ). Выходное пособие в размере среднего заработка выплачивается всем уволенным работникам сразу при увольнении и компенсирует им утраченный заработок. В этом случае выходное пособие - это фактически средний месячный заработок за первый месяц после увольнения. При этом ст. 178 ТК РФ определяет период, в течение которого за работником сохраняется средний месячный заработок на период трудоустройства. Средний заработок за второй (а при определенных условиях - и за третий) месяц после увольнения нужно выплачивать только тем работникам, которые не смогли найти работу в течение второго (третьего) месяца после увольнения (т.е. период трудоустройства начнется с даты увольнения сотрудника ). Документальное оформление выплаты среднего заработка на период трудоустройства (за второй и третий месяцы после сокращения) Трудовой кодекс РФ не устанавливает. Однако, на практике поступают следующим образом: по истечении двух месяцев с момента увольнения сотрудник пишет заявление с просьбой выплатить пособие и представляет подтверждающий документ - трудовую книжку без записи о приеме на работу. Для выплаты среднего заработка за третий месяц дополнительно к заявлению и трудовой книжке бывший сотрудник предъявляет справку из службы занятости. Но при условии, что сотрудник обратился в этот орган в двухнедельный срок после увольнения и не был им трудоустроен. Течение двухнедельного срока начинается на следующий день с календарной даты, указанной в приказе об увольнении. В двухнедельный срок включаются и нерабочие дни. Таким образом, ответить на Ваши вопросы можно следующим образом:

Работника уведомили за 2 месяца о предстоящем сокращении, издали приказ об увольнении в связи с сокращением штатов и выплатили выходное пособие в размере среднего месячного заработка. Больше ничего, или же надо по истечениии еще одного месяца после увольнения выплатить второе выходное пособие в размере среднего месячного заработка.

Вы правильно все понимаете, именно так нужно поступить при увольнении в связи с сокращением численности или штата.

По общему правилу:

В день увольнения:

В любом случае, как при любом увольнении, работнику в день увольнения нужно выплатить заработную плату за отработанное ко дню увольнения время и компенсацию за неиспользованные отпуска. а также выходное пособие в размере среднего заработка.

Если работник согласился на увольнение до истечения двухмесячного срока предупреждения, то сверх выходного пособия и сохраняемого среднего заработка. ему нужно выплатить компенсацию в размере недополученного заработка за сокращенный период уведомления.

По истечении второго месяца трудоустройства .

Далее. по истечении второго месяца трудоустройства на основании заявления работника при предоставлении трудовой книжки, в которой последним местом работы указана Ваша организация - нужно выплатить средний заработок за второй месяц трудоустройства. В счет сохраненного заработка за первый месяц трудоустройства засчитывается выплаченное выходное пособие.

Если работник был трудоустроен в течение второго месяца трудоустройства, то средний заработок нужно выплатить только за те дни, когда он еще не был трудоустроен.

Основанием для выплаты указанных сумм является заявление работника в произвольной форме, работник должен предоставить оригинал трудовой книжки, где последней будет запись об увольнении из вашей организации. Вы делаете копию с данной трудовой книжки, работник кадровой службы заверяет данную запись и ставит дату заверения. На основании данных документов издается приказ о выплате работнику среднего заработка за второй месяц трудоустройства.

ИНН 7708123456, КПП 770801001, ОКПО 98756423

Какие выплаты положены при сокращении работникаТаковыми могут быть: прекращение деятельности организации, сокращение числа сотрудников, несоответствие работника должности, отрицательные мотивы (прогулы, хищения и т. п.), а также ряд других.

Независимо от основания, работодатель должен полностью рассчитаться с увольняемым сотрудником за отработанное им время. Условия и нормы всех выплат закреплены в ТК.

Порядок увольнения сотрудника предусматривает следующие этапы:

В соответствии с законом при увольнении работника обязательны различные выплаты и компенсации в его пользу со стороны предприятия. Таковыми являются:

Зарплата и денежный эквивалент отпуска выплачиваются в обязательном порядке всем работникам, независимо от причины их увольнения.

Выходное же пособие положено лишь при отсутствии вины увольняемого. Право на получение любых выплат возникает на основании прекращения договора с нанимателем.

Выплаты при сокращении штатаУменьшая количество рабочих мест, работодатель увольняет сотрудников по своей инициативе и обязан произвести им выплаты компенсации в размере (как минимум) средних зарплат за месяц.

При наличии в коллективном или трудовом договоре пункта о повышенном размере пособия, предприятие обязано выплачивать соответствующие суммы.

Помимо этого, за сокращаемым сохраняется право получения средней зарплаты на время его трудоустройства в другую организацию (на двухмесячный срок после факта увольнения).

При некоторых обстоятельствах порядок выплат при сокращении работника может распространяться также и на третий месяц.

При некоторых обстоятельствах порядок выплат при сокращении работника может распространяться также и на третий месяц.

Это возможно по решению местного органа службы занятости при соблюдении условия, что работник не нашел новое место работы по причинам, не зависящим от него, и успел обратиться в соцзащиту в 14-дневный срок после увольнения.

Еще в одном случае работник вправе получить выходное пособие при сокращении штата. По законодательству сотрудники должны быть уведомлены о планируемом сокращении количества рабочих мест не менее чем за 2 месяца до возможного увольнения.

Если работник дает согласие (письменно) на досрочное добровольное прекращение трудового договора, то предприятие выплачивает ему полноценную компенсацию, эквивалентную среднему заработку, который рассчитывается пропорционально времени до окончания срока положенного предупреждения об увольнении.

Так же, как и всем увольняющимся по разным причинам, сокращаемым сотрудникам компенсируется отпуск (или отпуска), не взятые ранее.

Таким образом, сокращаемому работнику выплачиваются:

Такой вариант увольнения выгоден как работнику, так и нанимателю. Первый может рассчитывать на «отступные» (денежную компенсацию), второй – быть уверенным, что сотрудник не изменит решения уволиться в одностороннем порядке.

К обязательным выплатам пособия в этом случае относится зарплата и компенсация за отпуск.

Помимо этого, работник может рассчитывать на дополнительные выплаты, но только в тех случаях, когда они оговариваются при расторжении договора с нанимателем.

Размер такого рода выплат не определен законом, а может быть закреплен лишь в соглашении о расторжении договора. Обычно в договоре указывается не точная сумма, а диапазон из средних заработков либо окладов работника.

Если соответствующее условие не прописано в соглашении, то расчет будет произведен в соответствии с ТК (то есть без учета дополнительных выплат).

Таким образом, увольняемому по соглашению сторон сотруднику выплачиваются:

Полный расчет при увольнении должен выполняться не позднее дня освобождения сотрудника от его обязанностей (последний день работы).

Но возможны и исключения: например, ситуация, когда сотрудник не был на работе в указанный день. В этом случае выплаты положено производить не позже следующего дня.

Минимальный размер выходных пособий указан в ТК РФ и прочих специализированных актах, регулирующих определенную сферу деятельности; максимальный - в соглашениях или коллективных договорах предприятий.

Пособие в эквиваленте средней месячной зарплаты положено при:

Пособие в эквиваленте 3-месячной средней зарплаты положено при:

В момент полного прекращения трудовых отношений работодатель должен немедленно произвести расчет зарплаты сотрудника.

Первоочередными обязательными выплатами являются заработная плата и компенсационная сумма за не взятый отпуск. При существовании любых долгов сотруднику, они обязаны быть оплачены одновременно с зарплатой.

Также, при наличии для этого оснований, сотруднику начисляется сумма пособия или компенсация и сохраняются выплаты средней зарплаты на время, необходимое для трудоустройства.

В случае нарушения предприятием сроков выплат работнику оно обязано будет уплатить полагающиеся суммы с процентами.

Компенсация сотруднику, предусмотренная законом, равняется не менее 1/300 ставки рефинансирования Центробанка от неуплаченных в срок сумм за день просрочки. Отсутствие средств у предприятия не является основанием для нарушения сроков выплат.

Если сотрудник и его работодатель не смогли прийти к общему мнению о сумме, которая должна быть насчитана при прекращении сотрудничества, работник может обратиться с жалобой в инспекцию по труду и подать иск на предприятие в суд.

О том какие выплаты положены сотруднику речь пойдет в следующем видеоролике

Исковое заявление о взыскании выходного пособия при увольнении в связи с ликвидацией организацииВ Центральный районный суд г. …

Истец: ФИО, проживающий: …

Ответчик: наименование работодателя (организации,

Местонахождение: … (адрес)

Исковое заявление о взыскании выходного пособия при увольнении в связи с ликвидацией организации

Я, (ФИО истца), с "…" …. г. работал в организации … (предприятии, учреждении) в должности … по трудовому договору № … от … года на основании приказа о приеме на работу от …

Приказом директора N … от … я уволен с занимаемой должности по п. 1, части 1, статьи 81 ТК РФ: в связи с ликвидацией организации.

В соответствии со ст. 178 ТК РФ при увольнении в связи с ликвидацией организации либо сокращением численности или штата работников организации увольняемому работнику выплачивается выходное пособие в размере среднего месячного заработка. Однако при увольнении работодателем пособие в размере … рублей мне выплачено не было.

Я неоднократно обращался к ответчику с требованием о выплате мне выходного пособия, однако до настоящего времени ответа, либо действий по выплате мне пособия со стороны работодателя не последовало.

На основании вышеизложенного считаю, что действия работодателя неправомерны.

При обращении в суд с иском по требованиям, вытекающим из трудовых отношений, работники освобождаются от оплаты пошлин и судебных расходов (ст. 393 ГПК РФ).

В соответствии со ст. ст. 178, 391 - 393, 395 ТК РФ, руководствуясь ст. ст. 22, 24, 131, 132 ГПК РФ,

1. Взыскать с ответчика в пользу ФИО (истца) выходное пособие в размере ….рублей.

1. Копия искового заявления ответчику.

2. Копия приказа о приеме на работу;

3. копия трудового договора от …;

Следующие: