Категория: Бланки/Образцы

24 октября 2016 г. 19:11:57

Образец договор купли продажи неотделимых улучшений квартиры Образец договор купли продажи неотделимых улучшений квартиры Москва Просмотрен 59 раз. В случае необоснованного уклонения от принятия Объекта, нести все расходы иные платежи, связанные с обслуживанием и эксплуатацией квартиры, ремонтом инженерного оборудования, содержанием мест общего пользования и территории соразмерно занимаемой площади в доме с момента возникновения обязанности принять Объект, с учетом положений п.

Улучшения же, которые невозможно устранить, не причинив вреда имуществу, - это неотделимые улучшения арендованного имущества. Какую стоимость указывать в договоре купли-продажи,что бы налог был мин.

Допустим, в феврале 2009 года стороны решили не продлять срок действия договора аренды. Неотделимые улучшения могут быть приняты к вычету только в одном случае — если заключался договор купли-продажи на стадии строительства дома Статья 220.

Если передача средств оформляется распиской, то следует указать, каким образом был произведен платеж. Во избежание судебных споров я бы рекомендовал приписать ту же сумму 4 млн. Улучшения арендованного имущества могут производиться с разрешения арендодателя либо без его согласия.

Москва Просмотрен 696 раз. За неисполнение или ненадлежащее исполнение своих обязательств по Договору стороны несут ответственность, предусмотренную законодательством и настоящим Договором. Именно поэтому неотделимые улучшения арендованного имущества - это тема данной статьи, тем более что арендные отношения в современном обществе очень широко распространены. Опять-таки, если улучшения произведены, а соглашения достигнуто не было, то остается только договариваться мирным путем о компенсации затрат.

Москва Просмотрен 88 раз. Налогоплательщик приобрел квартиру по договору купли-продажи. Настоящий договор составлен в 2-х экземплярах по одному у каждой из сторон. Можга Просмотрен 7 раз. Как обезопасить себя как продавца квартиры от того чтобы если вдруг всплывет данная расписка налоговая не привлекла меня к выплате налога на прибыль. Следовательно, налог на имущество исчисляется арендодателем после фактического отражения неотделимых улучшений на счете 01.

Очень страшно слышать эти слова. Насколько я поняла, законом не указано, в течение какого срока необходимо регистрировать это доп. Оставшиеся 550 000 руб. Уточнение клиента в договоре прописаны 4 млн стоимость квартиры и 4 млн на неотделимые улучшения и кредит был получен выплачен на 6. Письменная форма обязательна также для договоров внешнеторговой купли-продажи.

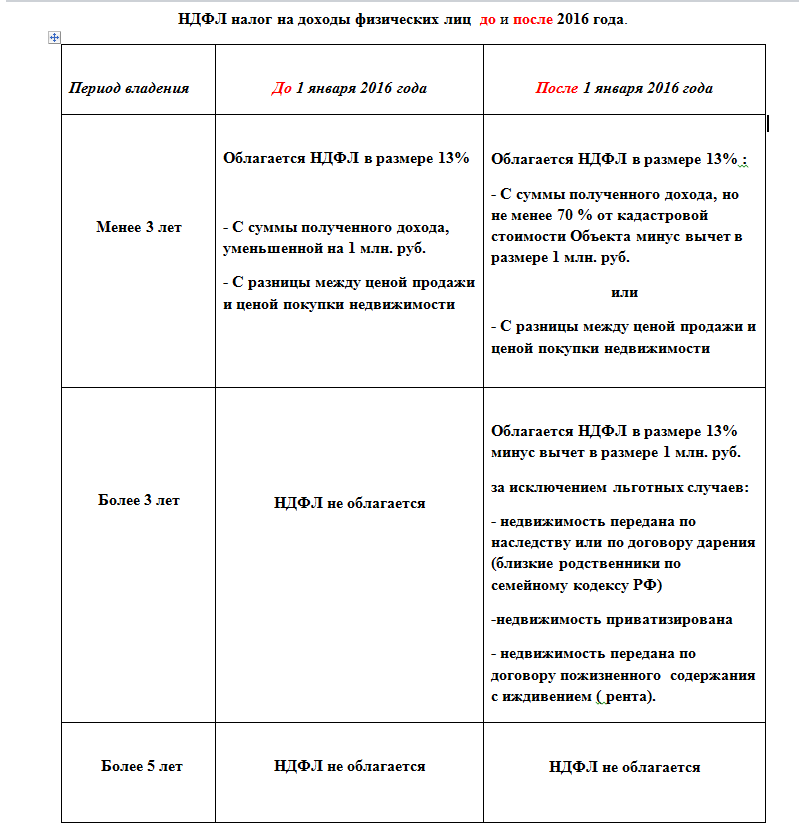

О том, что денежная сумма в общем размере 1520 000 руб. Москва Просмотрен 54 раза. Свидетели могут подтвердить не только разговор, состоявшийся между сторонами, но и факт совместного производства этих улучшений. Настоящий договор составлен в 2-х экземплярах по одному у каждой из сторон. Расписка, выданная ответчицей истцу не является сделкой, поскольку в соответствии с ч. В вашем случае в собственности дом находился меньше 3 лет и его стоимость больше 1 млн.

Налог на прибыль Капитальные вложения в форме неотделимых улучшений, произведенные арендатором с согласия арендодателя, признаются амортизируемым имуществом п. Вместо использования права на получение имущественного налогового вычета налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с получением этих доходов.

При передаче неотделимых улучшений арендодателю арендатор обязан оформить счет-фактуру и зарегистрировать его в книге продаж. Срок действия договора аренды истекает 31 марта 2009 года. Я продаю свою квартиру которая в собственности менее 3-х лет. Comments are closed for this blog post Welcome to Richmond Road Runners Or sign in with: Toolbox Membership Join RRRC Today Yearly membership in RRRC is $15 for individuals, $20 for families and $5 for students. Membership Renewals Search on your name and select renew.

You can also check your membership expiration date. Hello, you need to enable JavaScript to use Richmond Road Runners. Please check your browser settings or contact your system administrator.

________________, именуем__ в дальнейшем "Арендодатель", в лице ________________, действующ__ на основании ________________, с одной стороны, и ________________, в лице ________________, действующ__ на основании ________________, именуем__ в дальнейшем "Арендатор", с другой стороны, вместе именуемые "Стороны", заключили настоящее Дополнительное соглашение к Договору аренды N _______ от "___"________ ___ г. о нижеследующем:

1. Произведенные Арендатором отделимые улучшения _____________________ (далее по тексту - "арендованное имущество") являются его собственностью (иное может быть предусмотрено настоящим Дополнительным соглашением).

2. В случае когда Арендатор произвел за счет собственных средств и с согласия Арендодателя улучшения арендованного имущества, неотделимые без вреда для имущества, Арендатор имеет право после прекращения Договора аренды N _____ от "___"________ ___ г. (далее по тексту - "Договор") на возмещение документально обоснованной стоимости этих улучшений (иное может быть предусмотрено настоящим Дополнительным соглашением).

3. Стоимость неотделимых улучшений арендованного имущества, произведенных Арендатором без согласия Арендодателя, возмещению не подлежит (иное может быть предусмотрено настоящим Дополнительным соглашением).

4. Улучшения арендованного имущества, как отделимые, так и неотделимые, произведенные за счет амортизационных отчислений от этого имущества, являются собственностью Арендодателя.

5. В случае если Договор пролонгирован либо возобновлен в установленном законодательством Российской Федерации и Договором порядке, Арендатор продолжает начисление амортизации неотделимых улучшений в установленном главой 25 Налогового кодекса Российской Федерации порядке.

6. Настоящее Дополнительное соглашение вступает в силу с момента подписания и является неотъемлемой частью Договора.

7. Настоящее Дополнительное соглашение составлено в двух экземплярах, имеющих одинаковую юридическую силу, по одному для каждой из Сторон.

ПОДПИСИ СТОРОН:Добрый день. Купили квартиру по договору ДДУ за 7 млн. руб. После окончания строительства сделали ремонт, купили мебель и технику. Документов на ремонт нет — могу подтвердить только часть расходов на ремонт — строительные смеси, натяжной потолок и тд. (Порядка 1 млн. руб. из 2,5 потраченных).

Возможно ли продать квартиру, находящуюся в собственности менее 3 лет, за 12 млн руб с указанием, что 7 млн руб — квартира, 5 млн руб — неотделимые улучшения?

Возможно, но при условии, что все расходы подтверждены документально.

0 ответов. Иваново Просмотрен 7 раз. Задан 2013-01-11 09:09:33 +0400 в тематике «Жилищное право» Чьи требования будут удовлетворены судом? — Чьи требования будут удовлетворены судом. далее

0 ответов. Можга Просмотрен 18 раз. Задан 2012-11-30 20:35:45 +0400 в тематике «Жилищное право» Вопрос о квартире в собственности! — Вопрос о квартире в собственности. далее

1 ответ. Москва Просмотрен 73 раза.

Мы, гр________ РФ фио, 00.00. 0000 года рождения,______________________, пол ____________, паспорт 00 00 000000, выдан _________________, 00.00.0000 года, код подразделения 000-000, зарегистрирован по адресу: ________________________, дом хх, кв. хх именуемый далее ПРОДАВЕЦ, с одной стороны,

и гр___________РФ фио, 00.00.0000 года рождения, место рождения _______________, пол ____________, паспорт 00 00 000000, выдан ____________________________, хх.

Всем доброго дня. Попался тут мне интересный договор. Так вот поговаривают что по нему не придется платить 13%. Для меня это актуально очень. Т.к. есть квартира которую покупали и не прошло 3 года. А предыдущий хозяин ставил условия что указывает сумму чуть больше миллиона. Тоже попадал на налог в ином случае. Если мне ее сейчас продавать и показать в ДКП полную сумму то налог составит около 100 тысяч.

Если при приобретении жилья, в нем совершены неотделимые улучшения, но отдельного договора на их приобретение не заключено, то имущественный вычет со стоимости таких улучшений не предоставляется.

Налогоплательщик приобрел квартиру по договору купли-продажи. На цену, указанную в договоре, налогоплательщику был предоставлен имущественный вычет по НДФЛ.

Кроме того, налогоплательщик за счет взятого в банке кредита оплатил продавцу стоимость неотдимых улучшений, имевшихся в квартире.

За «неотделимые улучшения» налоговая скоро тоже возьмется. И не надо думать, что «всех не перевешают». Перевешают. Государству деньги нужны, сильно. Налоговая зверствует. И не забывайте, что проверить вашу сделку могут в течение последующих трех лет. До всех очередь дойдет. И уже сейчас доходит.

На самом деле, этой формулировкой действительно пытаются уйти от НДФЛ и убеждают продавца, что это так и будет.

Одновременно с вопросом, как составить договор аренды жилья. в подобных отношениях необходимо рассматривать понятие неотделимых улучшений. Необходимо выяснить, имеет ли право арендатор на компенсацию за такое усовершенствование недвижимости.

Неотделимые улучшения арендованного имущества – это такое техническое усовершенствование, которое без повреждения взятой в наем недвижимости не может быть отобрано квартиросъемщиком.

Наверное тема поднималась уже. Просто сделка на днях. я продавец. Возник спор — Неотделимые улучшения облагаются налогом? Если вдруг покупатель засветит обе расписки налоговой?

«Образец того, как это сделать, нам предоставил московский специалист. Владимир Герасимов, ведущий эксперт по жилой недвижимости холдинга «Миэль-недвижимость», дает совет: «У покупателя не возникнет проблем, если юрист, составляющий договор купли-продажи, включит в него пункт следующего содержания: “Стороны, руководствуясь статьями 421 (свобода договора), 461 (ответственность продавца в случае изъятия товара у покупателя) и 330 (понятие неустойки) ГК РФ, пришли к соглашению о том, что в случае признания судом настоящего Договора недействительным или расторжения его по обстоятельствам, возникшим по вине Продавцов, или вследствие предъявления претензий третьими лицами со стороны Продавцов к Покупателям, которые суд сочтет подлежащими удовлетворению, и изъятия квартиры у Покупателей, Продавцы обязуются приобрести на имя Покупателей равнозначную квартиру в доме аналогичной категории в том же районе города Москвы, или предоставить покупателям денежные средства, достаточные для самостоятельного приобретения квартиры, исходя из стоимости аналогичного жилья в доме аналогичной категории в том же районе города Москвы, действующей на рынке недвижимости на момент расторжения настоящего Договора, и возместить все понесенные убытки и расходы, связанные с приобретением настоящей квартиры.

Посетители юридической консультации задали 8 вопросов по теме «Неотделимые улучшения при покупке квартиры». В среднем ответ на вопрос появляется через 15 минут, а на -вопрос мы даём гарантию минимум двух ответов, которые начнут поступать уже в течение 5 минут!

При покупке квартиры договор оформили на 1000000 р. (менее 3 лет). Остальные 2000000 р. по расписке прошли как неотделимые улучшения.

Если стоимость неотделимых улучшений не возмещается арендодателем, то арендатор часто не успевает их самортизировать. Срок договора аренды заканчивается раньше, чем срок полезного использования улучшения. Чтобы избежать потерь по налогу на прибыль, арендатор незадолго до истечения договора реализует недоамортизированные улучшения третьему лицу за символическую цену.

Такая продажа вполне допустима, так как объекты на момент реализации еще не переданы арендодателю и принадлежат арендатору.

Я, ************, паспорт серии: **** № ****** выдан О-НИЕМ ПО Р-НУ ******* ОУФМС РОССИИ ПО ГОР. МОСКВЕ В *** ДД.ММ.ГГГГ, к/п ***-*** получил от гр. ********, зарегистрированного по адресу:

г. Москва, *********, **, по соглашению сторон, сумму в размере 800000 (восемьсот тысяч) рублей РФ в качестве компенсации за неотделимые улучшения, произведённые в проданной мной квартире по адресу: г.

Ндфл с процентов и может показать расписки на полную сумму, включая неотделимые улучшения. Согласно представленным копиям 2-ух расписок торговцами квартиры получены от налогоплательщика валютные средства в сумме 990000 руб. (приватизация меньше 3 лет), а на остальное дали покупателю расписку как за неотделимые улучшения.Заключение контракта купли-реализации с неотделимыми улучшениями обозначенной квартиры не меняет правовую природу данных валютных средств как часть цены квартиры.материальный вычет с неотделимых улучшений просит отдельного контракта.контракт купли-реализации неотделимых улучшений г. Лучше полная цена в контракте, так же штрафные данные в самом контракте купли реализации в случае признания трибуналом реального контракта.эталоны контрактов, соглашений, обязанностей нужных для сделок с недвижимостью спецы агентства недвижимости висдом займутся юридическим сопровождением сделки.

Другое дело, квитанции на покупку паркета и плитки никто не хранит, естесственно. Я покажу реально произведенный ремонт, закупку строиматериалов, подрядный контракт со строительной организацией. контракт вступает в силу с момента подписания реального контракта и проведения расчета в полном объеме. Она рассматривается в ходе слушания, только если ваши интересы представляет очень неплохой юрист. Обязательство, в общем, по форме похоже на расписку, но есть и различия.

Неотделимые улучшения при продаже квартирыНо если же нет способности писать от руки всю расписку, то тогда человек, который дает расписку, должен написать свои фамлибою, имя, отчество и паспортные данные с адресом от руки. Не запамятовывайте, что нужно все числа в расписке дублировать прописью, что поможет избежать в предстоящем обидных недоразумений. Неотделимые улучшения либо дополнительная сумма?

Продажа квартиры по схеме миллион неотделимыеЯ не юрист, но боюсь, что вам придётся подтверждать расходы, понесённые вами на создание этих улучшений, если дело дойдёт до налоговой. Для налоговой инспекции при исчислении налога с реализации будет значимы 4 либо 8 млн рублей. Если вас уговаривают на расписку, сделанную в печатном виде, настаивайте на собственноручном написании. Согласно данному кредитному контракту целью кредита является приобретение 2-ухкомнатной квартиры и оплата других неотделимых улучшений (мер по улучшению и восстановлению неподвижного имущества). Налог при покупке квартиры, налог на имуществоне возникнет заморочек, если юрист, составляющий контракт купли-реализации, включит в него пункт последующего содержания стороны, руководствуясь статьями 421.Соглашения купли реализации неотделимых улучшений в квартире?контракт улучшений и налог 13. На основании изложенного, вы вправе уменьшить свои облагаемые налогом доходы на сумму 4 000 000 рублей, то есть цена квартиры согласно контракта. А вот когда есть 2-ая расписка про суды, тогда я уже отвертеться не смогу, ибо во 2-ой расписке об этом сказано.

Обязанности сторон договора аренды по содержанию арендованного имущества установлены в § 1 «Общие положения об аренде» гл. 34 ГК РФ. Согласно ст. 616 ГК РФ производить за свой счет капитальный ремонт переданного в аренду имущества обязан арендодатель (п. 1), а арендатор – поддерживать имущество в исправном состоянии, осуществлять за свой счет текущий ремонт и нести расходы на содержание имущества (п. 2). При этом сделана оговорка «если иное не установлено законом или договором аренды».

Кроме того, ст. 623 ГК РФ предусматривает такое понятие, как улучшения арендованного имущества, которые могут быть отделимыми или неотделимыми.

Улучшения, отделяемые от арендуемого имущества без вреда для него, признаются отделимыми. По окончании срока аренды они могут быть демонтированы. Отделимые улучшения являются собственностью арендатора (если иное не предусмотрено договором аренды) и для целей налогового учета у арендатора признаются отдельным объектом ОС или включаются в его текущие расходы как материальные затраты (в зависимости от стоимости и срока использования улучшений).

Как правило, учет отделимых улучшений у арендатора не вызывает вопросов на практике. Чего нельзя сказать об учете улучшений неотделимых[1]. о которых и пойдет речь в данной статье.

Правовое регулированиеВ связи с тем, что неотделимые улучшения становятся неотъемлемой частью арендованного имущества, для их производства требуется согласие арендодателя, поскольку последний может быть не заинтересован в них.

Если арендодатель дает согласие на такие улучшения, он обязуется принять назад вещь в измененном состоянии, при котором она обладает уже более высокой стоимостью, и возместить арендатору понесенные им расходы. Последние должны быть разумными и необходимыми.

Порядок определения права собственности на неотделимые улучшения арендованного имущества и возмещения их стоимости предусмотрен п. 2, 3 ст. 623 ГК РФ. В силу того, что неотделимые улучшения невозможно отделить от самого объекта аренды, они в любом случае признаются собственностью арендодателя и переходят к нему либо по окончании срока аренды, либо сразу же по окончании работ по производству этих улучшений (по соглашению сторон).

Осуществленные неотделимые улучшения не являются собственностью арендатора, а принадлежат арендодателю. То есть в данном случае отдельный объект основных средств у арендатора не возникает.

Возмещение стоимости неотделимых улучшений возможно только в том случае, когда они были произведены с согласия арендодателя, – если иное не предусмотрено договором аренды (п. 2 ст. 623 ГК РФ). В противном случае (улучшения заранее не оговорены в договоре) они признаются собственностью арендодателя, который не обязан компенсировать их стоимость арендатору. Кроме того, если в договоре аренды прописано условие, согласно которому арендатор обязан производить все улучшения арендованного имущества за свой счет, арендодатель освобождается от обязанности возмещать арендатору стоимость всех произведенных им улучшений.

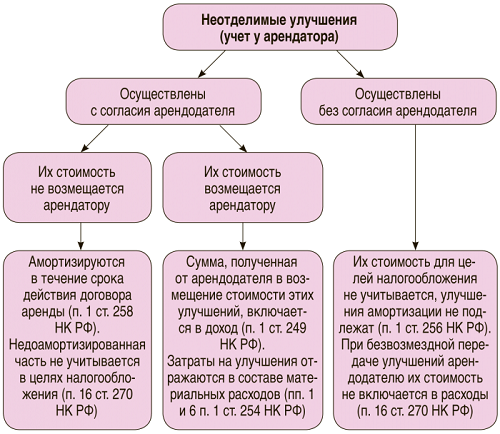

Итак, порядок налогового учета неотделимых улучшений арендованного имущества, осуществленных арендатором, зависит от того:

Капитальные вложения в предоставленные в аренду объекты основных средств в форме неотделимых улучшений, произведенных арендатором с согласия арендодателя, признаются амортизируемым имуществом на основании п. 1 ст. 256 НК РФ.

Как следует из п. 1 ст. 258 НК РФ, амортизация капитальных вложений в арендованные объекты основных средств, названные в абз. 1 п. 1 ст. 256 НК РФ, начисляется той стороной, которая фактически несет затраты на неотделимые улучшения. Если арендодатель возмещает арендатору стоимость улучшений, то он и начисляет амортизацию в общем порядке. Если не возмещает – амортизационные отчисления производятся арендатором в порядке, указанном в данной норме.

Если стоимость капвложений не возмещается арендодателемПервоначальная стоимость имущества в виде неотделимых улучшений формируется согласно п. 1 ст. 257 НК РФ. В нее включаются расходы на их сооружение, изготовление и доведение до состояния, пригодного для эксплуатации (без учета НДС и акцизов).

Амортизация начисляется с 1-го числа месяца, следующего за месяцем, в котором эти капитальные вложения были введены в эксплуатацию, до окончания действия договора аренды (п. 3, 5 ст. 259.1 НК РФ). Дата ввода в эксплуатацию капвложений должна быть подтверждена соответствующими документами – актами приемки-сдачи выполненных работ по арендуемому имуществу и введения соответствующих улучшений в эксплуатацию (Письмо Минфина России от 21.08.2009 № 03-03-06/2/158).

В силу п. 1 ст. 258 НК РФ капитальные вложения, произведенные арендатором с согласия арендодателя, стоимость которых не возмещается арендодателем, амортизируются арендатором в течение срока действия договора аренды исходя из сумм амортизации, рассчитанных с учетом срока полезного использования, определяемого для арендованных объектов основных средств или для капитальных вложений в указанные объекты в соответствии с Классификацией ОС[2].

Итак, амортизационные отчисления производятся арендатором:

Если в Классификации ОС для конкретных капитальных вложений срок полезного использования не установлен, надо руководствоваться положением п. 6 ст. 258 НК РФ, согласно которому в этом случае СПИ определяется налогоплательщиком в соответствии с техническими условиями или рекомендациями изготовителей (Письмо Минфина России от 13.04.2010 № 03-03-06/2/75).

ООО «Арендодатель» заключило с ООО «Арендатор» договор аренды торгового помещения сроком на два года (с 1 января 2015 года по 31 декабря 2016 года).

Арендатору понадобилось произвести установку грузового лифта. По условиям договора указанное неотделимое улучшение осуществляется за счет арендатора и в дальнейшем стоимость улучшения ему не возмещается.

Лифт был введен в эксплуатацию в марте 2015 года. Первоначальная стоимость объекта амортизируемого имущества в виде неотделимого улучшения равна 148 000 руб.

В соответствии с Классификацией ОС лифт грузовой обычный (код 14 2915263 2 ОКОФ) относится к третьей амортизационной группе (срок полезного использования – свыше трех лет до пяти лет включительно). СПИ установлен как 37 месяцев.

В учетной политике арендатора для целей налогообложения закреплен линейный метод начисления амортизации по основным средствам. Ежемесячная сумма начисленной амортизации по данному объекту имущества равна 4 000 руб. (148 000 руб. / 37 мес.).

Начиная с апреля 2015 года по декабрь 2016 года включительно (21 мес.) арендатор имеет право ежемесячно включать эту сумму в состав расходов, учитываемых в налоговой базе по налогу на прибыль.

В течение срока действия договора аренды из общей суммы произведенных капитальных вложений будет отражено в составе расходов 84 000 руб. (4 000 руб. x 21 мес.).

По окончании договора аренды (если он не будет пролонгирован) оставшуюся сумму расходов в размере 64 000 руб. (148 000 - 84 000) арендатор не сможет включить в расходы, уменьшающие налогооблагаемую прибыль.

Таким образом, арендатору предоставлено право учитывать расходы в виде амортизации на сумму капитальных вложений, произведенных в форме неотделимых улучшений, на период действия договора аренды.

По окончании срока договора аренды арендатор прекращает начисление амортизации по амортизируемому имуществу в виде капитальных вложений в форме неотделимых улучшений для целей налогообложения (см. письма Минфина России от 13.05.2013 № 03-03-06/2/16376, от 04.02.2013 № 03-03-06/2/2269, от 03.08.2012 № 03-03-06/1/384, от 04.04.2012 № 03-03-06/1/179).

Итак, если СПИ арендованного объекта больше срока договора аренды и часть стоимости капитальных вложений в виде неотделимых улучшений не будет самортизирована (то есть арендатор не сможет признать часть расходов на произведенные неотделимые улучшения), по окончании срока договора аренды арендатор должен прекратить начисление амортизации по осуществленным неотделимым улучшениям арендованного имущества. Однако, в случае если договор аренды будет пролонгирован. арендатор сможет продолжить начисление амортизации в установленном порядке. Это отметил Минфин в Письме от 03.05.2011 № 03-03-06/2/75. В нем даны следующие разъяснения.

Согласно п. 2 ст. 621 ГК РФ, если арендатор продолжает пользоваться имуществом после истечения срока договора при отсутствии возражений со стороны арендодателя, договор считается возобновленным на тех же условиях на неопределенный срок.

Как следует из п. 2 ст. 610 ГК РФ, в случае заключения договора на неопределенный срок каждая из сторон вправе в любое время отказаться от договора, заранее предупредив об этом другую сторону.

Таким образом, если арендатор продолжает пользоваться имуществом после истечения срока договора аренды при отсутствии возражений со стороны арендодателя, договор считается заключенным на неопределенный срок, а арендатор продолжает начислять амортизацию по капитальным вложениям в арендованное имущество до тех пор, пока одна из сторон не объявит о расторжении договора аренды.

Продолжение начисления амортизации возможно только при пролонгировании договора.

Если же действие договора заканчивается, между арендодателем и арендатором подписывается передаточный акт, после чего аренда возобновляется (подписывается новый договор). В этом случае начисление амортизации по неотделимым улучшениям в целях налогообложения прибыли должно быть прекращено в порядке, определенном гл. 25 НК РФ, то есть с первого числа месяца, следующего за месяцем окончания срока действия первого договора аренды (см. письма Минфина России от 04.02.2013 № 03-03-06/2/2269, от 21.11.2012 № 03-03-06/1/601 и ФНС России от 13.07.2009 № 3-2-06/76).

Несколько слов о возможности применения амортизационной премии по неотделимым улучшениям арендованного имущества.

Контролирующие органы считают, что правила использования амортизационной премии в размере 10% (30%) на арендатора не распространяются, объясняя это тем, что произведенные арендатором неотделимые улучшения являются неотъемлемой частью арендованного имущества и не остаются на балансе у арендатора, а также принимая во внимание, что для капитальных вложений в арендованные объекты основных средств ст. 258 НК РФ установлен особый порядок начисления амортизации (см. письма Минфина России от 12.10.2011 № 03-03-06/1/663, от 09.02.2009 № 03-03-06/2/18).

В арбитражной практике есть примеры, когда судьи придерживаются иной точки зрения: капитальные вложения в форме неотделимых улучшений арендованного имущества, произведенные арендатором (если такие расходы не возмещаются арендодателем), признаются у арендатора амортизируемым имуществом. На такое имущество распространяются в том числе правила п. 9 ст. 258 НК РФ, в котором предусмотрено право на применение амортизационной премии и прописан порядок ее применения.

При этом положения гл. 25 НК РФ не содержат запрета или ограничений в отношении использования арендатором амортизационной премии к капитальным вложениям в арендованное имущество (см. постановления АС СКО от 29.10.2014 по делу № А53-17381/2013, ФАС МО от 03.06.2014 № Ф05-5053/2014 по делу № А40-86219/13[4]. от 02.02.2011 по делу № КА-А40/15635-10, ФАС ВСО от 18.01.2012 по делу № А74-956/2011.

Арендатору предоставлено право учитывать расходы в виде амортизации на сумму капитальных вложений, произведенных в форме неотделимых улучшений, на период действия договора аренды.

Пунктом 1 ст. 617 ГК РФ предусмотрено, что переход права собственности на сданное в аренду имущество к другому лицу не является основанием для изменения или расторжения договора аренды. Если в течение срока договора аренды сменился собственник арендованного имущества (договор действует на тех же условиях), арендатор продолжает начислять амортизацию по капитальным вложениям в арендованное имущество (письма Минфина России от 22.02.2013 № 03-03-06/2/5003, от 20.10.2009 № 03-03-06/1/677).

В заключение данного раздела несколько слов об арендуемом имуществе, находящемся в обособленном подразделении. Напомним, что особенности исчисления и уплаты налога на прибыль организациями, имеющими ОП, установлены ст. 288 НК РФ. При определении доли прибыли, приходящейся на обособленное подразделение. рассчитывается показатель удельного веса остаточной стоимости амортизируемого имущества этого подразделения соответственно в остаточной стоимости амортизируемого имущества, исчисленной согласно п. 1 ст. 257 НК РФ, в целом по налогоплательщику.

По мнению финансистов (письма от 23.05.2014 № 03-03-рз/24791, от 20.04.2011 № 03-03-06/2/66, от 06.10.2010 № 03-03-06/1/633), для целей применения ст. 288 НК РФ учитывается только остаточная стоимость ОС налогоплательщика. При этом остаточная стоимость иного амортизируемого имущества (капитальных вложений в форме неотделимых улучшений в арендованное имущество) при определении указанного показателя не учитывается.

Если стоимость капвложений возмещается арендодателемДоговором аренды может быть предусмотрено, что арендодатель компенсирует арендатору стоимость произведенных им неотделимых улучшений.

Неотделимые улучшения могут быть переданы арендодателю сразу же по завершении работ по улучшению либо по окончании срока действия договора аренды. В зависимости от даты передачи арендодатель может компенсировать их стоимость арендатору по истечении срока аренды или в период действия договора. Сделать это можно, переведя денежные средства на счет арендатора либо зачислив в счет арендной платы.

Все вопросы, касающиеся порядка, сроков передачи неотделимых улучшений и возмещения их стоимости, стороны оговаривают в договоре аренды.

Согласно п. 1 ст. 258 НК РФ капитальные вложения в арендованные объекты основных средств, стоимость которых арендодатель компенсирует арендатору, амортизируются арендодателем.

Для арендатора неотделимые улучшения, выполненные по согласованию с арендодателем и возмещаемые им, не являются амортизируемым имуществом, и он не вправе начислять амортизацию по таким улучшениям в налоговом учете.

Сумма полученного возмещения расходов на капитальный ремонт и (или) неотделимые улучшения арендованного имущества признается арендатором для целей налогообложения прибыли в составе выручки от реализации (Письмо Минфина России от 18.03.2008 № 03-03-09/1/195). Дата получения дохода – момент передачи неотделимых улучшений по акту приемки-передачи или день возврата улучшенного арендованного имущества.

Что касается затрат арендатора на неотделимые улучшения, их следует рассматривать как произведенные в процессе выполнения работ для арендодателя (письма Минфина России от 13.12.2012 № 03-03-06/1/651, от 29.05.2007 № 03-03-06/1/334).

Если налогоплательщик получает частичное возмещение стоимости произведенных неотделимых улучшений арендованного имущества, сумма полученного возмещения учитывается для целей налогообложения прибыли в составе доходов от реализации.

В течение срока действия договора аренды арендатор вправе начислять амортизацию на капитальные вложения в форме неотделимых улучшений, произведенных им с согласия собственника имущества, в части затрат, не компенсируемых арендодателем (Письмо Минфина России от 30.07.2010 № 03-03-06/2/134).

В качестве примера приведем Постановление ФАС ЗСО от 30.05.2014 по делу № А45-12766/2013. В нем рассматривался налоговый спор между инспекцией и арендатором, который произвел улучшения арендуемого имущества с согласия арендодателя, а именно: устройство перегородок, полов, подвесного потолка, сантехнические работы, монтаж потолка, окон, монтаж системы противопожарной сигнализации, пожаротушения и системы оповещения, реконструкцию системы вентиляции и кондиционирования воздуха.

Затраты на производство улучшений (капитальные вложения в арендованные объекты основных средств) аккумулировались арендатором на счете 08, по результатам выполненных работ налогоплательщиком сформированы новые объекты ОС, которые были учтены на счете 01. По данным объектам ОС до момента передачи арендодателю начислялась амортизация, суммы которой отражались в составе расходов, уменьшающих облагаемую базу по налогу на прибыль.

Стороны подписали соглашение о расторжении договора аренды. В одном из пунктов они определили стоимость произведенных арендатором улучшений, из которых стоимость неотделимых улучшений сформирована сторонами договора за минусом сумм начисленной амортизации и составила порядка 11,5 млн руб.

По условиям соглашения арендодатель обязуется компенсировать арендатору затраты на произведенные им улучшения.

Арендатор передал арендодателю осуществленные им улучшения по актам приема-передачи здания, последний перечислил сумму в размере их стоимости.

Сумма переданных неотделимых улучшений (11,5 млн руб.) была списана арендатором с кредита счета 01 в дебет счета 76. При этом в доходах от реализации она не была учтена.

Согласно п. 1 ст. 38 НК РФ объект налогообложения – реализация товаров (работ, услуг), имущество, прибыль, доход или иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику, с наличием которого законодательство о налогах и сборах связывает возникновение у налогоплательщика обязанности по уплате налога.

Поскольку передаваемые арендодателю неотделимые улучшения имеют стоимостную и физическую характеристики, сторонами определена их остаточная стоимость, которую арендодатель перечислил арендатору, их передача является реализацией и подлежит включению в налоговую базу по исчислению НДС и налога на прибыль.

Неотделимые улучшения, произведенные без согласия арендодателяАрендатор, который осуществил неотделимые улучшения арендованного имущества, не получив на это согласие арендодателя, не вправе требовать от него возмещения стоимости улучшений. Об этом говорится в п. 3 ст. 623 ГК РФ. Если неотделимые улучшения произведены без согласия собственника, то последний может потребовать привести свое имущество в первоначальное состояние либо принять имущество с улучшениями, но не возместить их стоимость арендатору.

Согласно п. 1 ст. 256 НК РФ капитальные вложения в форме неотделимых улучшений в арендованные объекты основных средств включаются в состав амортизируемого имущества, только если эти улучшения были согласованы с арендодателем. Поэтому в налоговом учете арендатора неотделимые улучшения, осуществленные без согласия арендодателя, не подлежат амортизации.

Поскольку неотделимые улучшения неразрывно связаны с арендованным имуществом, по окончании договора аренды они переходят к арендодателю, который получает их безвозмездно. На основании п. 16 ст. 270 НК РФ стоимость безвозмездно переданного имущества и расходы, связанные с такой передачей, не учитываются в целях налогообложения. Значит, арендатор не может признать стоимость неотделимых улучшений в составе расходов, уменьшающих налогооблагаемую прибыль. Данный вывод, к примеру, следует из Письма Минфина России от 17.12.2015 № 03-07-11/74085.

Аналогичное мнение высказывают и арбитры (см. постановления АС СКО от 24.03.2016 № Ф08-410/2016 по делу № А53-1989/2015, ФАС ПО от 16.08.2013 по делу № А55-28526/2012).

Мы рассмотрели порядок учета у арендатора неотделимых улучшений арендованных ОС в зависимости от наличия согласия арендодателя на их проведение и компенсации затрат. Представим все вышеизложенное в виде схемы.

[1] Улучшения считаются неотделимыми, если их отделение нанесет вред имуществу арендодателя.

[2] Классификация основных средств, включаемых в амортизационные группы, утв. Постановлением Правительства РФ от 01.01.2002 № 1.

[3] Последний вариант особенно целесообразно учитывать в ситуациях, когда неотделимые улучшения производятся в отношении объектов недвижимости, СПИ которых могут в разы превышать СПИ самого неотделимого улучшения.

[4] Определением ВС РФ от 09.09.2014 № 305-КГ14-1382 отказано в передаче кассационной жалобы для рассмотрения Судебной коллегией по экономическим спорам ВС РФ.

Рекомендуйте статью коллегам: