Категория: Бланки/Образцы

"Основные изменения налогового законодательства в 2016 году"

Упрощается процесс проверки контрагента на добросовестностьС 1 июня 2016 года

Упрощается процесс проверки контрагента на добросовестность

С части информации о компании снимается режим налоговой тайны. Это дает возможность проверить добросовестность контрагента, не прибегая к услугам специализированных коммерческих организаций. Изменения, которые отражены в п. п. 1. 1.1 ст. 102 НК РФ, не касаются сведений, составляющих гостайну.

Новшество затрагивает, например, данные бухотчетности о доходах и расходах, сведения о среднесписочной численности работников. Доступ к сведениям предоставляется на сайте ФНС. Как отмечает ведомство, все они будут размещены до 1 июля 2017 года.

Сейчас на сайте ФНС имеются несколько сервисов, которые можно использовать при выборе контрагента. Среди них - "Сведения о юридических лицах, имеющих задолженность по уплате налогов и/или не представляющих налоговую отчетность более года", доступный по ссылке: https://service.nalog.ru/zd.do.

Изменения предусмотрены Федеральным законом от 01.05.2016 N 134-ФЗ

Открыть полный текст документа

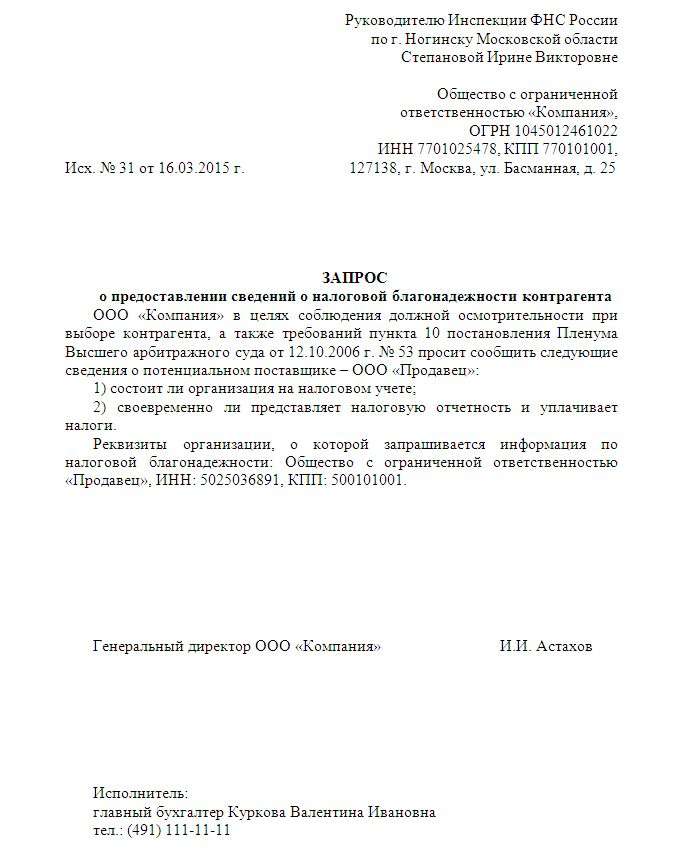

В соответствии с требованиями законодательства о налогах и сборах о проявлении налогоплательщиком должной осмотрительности и осторожности при выборе контрагентов ООО перед заключением хозяйственных договоров в целях выявления признаков недобросовестности контрагентов, оценки и минимизации налоговых рисков, во избежание возникновения необоснованной налоговой выгоды обратилось в налоговые органы по месту нахождения контрагентов с запросами о предоставлении информации следующего характера:

- регулярно ли запрашиваемая организация сдает отчетность и не нарушает ли сроков сдачи;

- не привлекалась ли организация к налоговой ответственности;

- не нарушает ли сроков уплаты налогов и платит ли их.

Налоговый орган отказал в предоставлении запрашиваемой информации. Вправе ли ООО обратиться с запросом о предоставлении вышеуказанной информации в налоговый орган по месту нахождения контрагентов? Вправе ли налоговый орган отказать ООО в предоставлении запрашиваемой информации? Какие методы ООО вправе использовать с целью выявления недобросовестности контрагента и минимизации налоговых рисков?

В Департаменте налоговой и таможенно-тарифной политики рассмотрено обращение по вопросам о проявлении налогоплательщиком должной осмотрительности и осторожности при выборе контрагента и сообщается следующее. Информация, которую налоговые органы обязаны бесплатно предоставлять налогоплательщикам, необходимая для исполнения их обязанностей, предусмотренных законодательством о налогах и сборах, указана в пп. 4 п. 1 ст. 32 Налогового кодекса Российской Федерации (далее - Кодекс). Сведения, содержащиеся в Едином государственном реестре налогоплательщиков, предоставляются пользователям в соответствии с Постановлением Правительства Российской Федерации от 26.02.2004 N 110 "О совершенствовании процедур государственной регистрации и постановки на учет юридических лиц и индивидуальных предпринимателей". Кодексом не установлена обязанность налоговых органов предоставлять налогоплательщикам по их запросам информацию об исполнении контрагентами налогоплательщиков обязанностей, предусмотренных законодательством о налогах и сборах, или о нарушениях ими законодательства о налогах и сборах. В соответствии с п. 1 ст. 102 Кодекса любые полученные налоговым органом сведения о налогоплательщике, за исключением сведений, указанных в названном пункте, составляют налоговую тайну. Налоговая тайна не подлежит разглашению налоговыми органами, их должностными лицами и привлекаемыми специалистами, экспертами, за исключением случаев, предусмотренных федеральным законом (абз. 1 п. 2 ст. 102 Кодекса). В соответствии с Определением от 01.12.2010 N ВАС-16124/10 "Об отказе в передаче дела в Президиум Высшего Арбитражного Суда Российской Федерации" Высший Арбитражный Суд Российской Федерации признал правомерными выводы судов на основе ст. 102 Кодекса и Федерального закона от 27.07.2006 N 149-ФЗ "Об информации, информационных технологиях и защите информации" о том, что сведения об исполнении налогоплательщиками своих обязательств по уплате налогов не являются налоговой тайной, в связи с чем у инспекции отсутствовали правовые основания для отказа в предоставлении заявителю информации о выполнении потенциальными контрагентами своих налоговых обязательств, отметив, что запрашиваемая информация обусловлена необходимостью проявления должной осмотрительности и осторожности при выборе контрагента. Аналогичные выводы сделаны и некоторыми другими судами (Постановления Федерального арбитражного суда Западно-Сибирского округа от 27.07.2010 N А27-25441/2009, от 16.07.2010 N А27-25724/2009, Федерального арбитражного суда Уральского округа от 01.09.2010 N Ф09-6957/10-С3). Налогоплательщики вправе проводить самостоятельную оценку рисков по результатам своей финансово-хозяйственной деятельности с учетом Критериев оценки рисков, используемых налоговыми органами в процессе отбора объектов для проведения выездных налоговых проверок, утвержденных Приказом ФНС России от 30.05.2007 N ММ-3-06/333@. Для информационной поддержки налогоплательщиков на сайте ФНС России размещаются сведения об адресах, указанных при государственной регистрации в качестве места нахождения несколькими юридическими лицами (так называемые адреса массовой регистрации, характерные, как правило, для фирм-"однодневок"), а также наименования юридических лиц, в состав исполнительных органов которых входят дисквалифицированные лица.

Заместитель директора Департамента налоговой и таможенно-тарифной политики

Комментарии (0)ООО “Бастион”

394036, г. Воронеж, ул. К. Маркса 41

Тел. +7 (473) 240-90-40

Факс: +7 (473) 222-67-48

E-mail: bastion@tochkai.ru

ИП Седых ЕН

394036, г. Воронеж, ул. К. Маркса 41

Тел. +7 (473) 240-90-40

Факс: +7 (473) 222-67-48

E-mail: bastion@tochkai.ru

Адвокатский кабинет Гончарова

394036 г. Воронеж, ул.К.Маркса, д.41, оф.10 (1 этаж)

Тел. +79202262065

Факс: (473) 233-31-39

E-mail: advocate@tochkai.ru

ООО Аудиторская компания «АФК»

394000 г. Воронеж, Московский проспект, 7Е, оф. 201-206. (Бизнес-центр «Плаза»)

Тел. +7 (473) 262-28-02

Факс: +7 (473) 262-28-03

E-mail: afk@comch.ru

ООО «ЦЧРЦСНЭ»,

394000 г. Воронеж, Московский проспект, 7Е, оф. 201-206. (Бизнес-центр «Плаза»)

Тел. +7 (473) 262-28-02

Факс: +7 (473) 262-28-03

2006–2016

© All rights reserved

Регистрация ООО Воронеж | Регистрация ЗАО Воронеж | Аудит Воронеж | Перерегистрация ООО в Воронеже | Бухгалтерский учет Воронеж | Налоговые споры и оптимизация налогообложения

Принимая решение о сотрудничестве с новым контрагентом, достаточно часто руководство организации задается вопросами о надежности контрагента и рисках, связанных с возможными вопросами со стороны налоговых органов.

Принимая решение о сотрудничестве с новым контрагентом, достаточно часто руководство организации задается вопросами о надежности контрагента и рисках, связанных с возможными вопросами со стороны налоговых органов.

Можно исходить из общего принципа добросовестности и не проводить проверок при заключении договора с новым партнером. Но разумнее и безопаснее поступить осмотрительно и позаботиться об успешности своего бизнеса.

Поэтому хотя законы РФ не обязывают ни одну из сторон заключаемого договора проверять добросовестность контрагента по договору, такую проверку лучше проводить тем более, что в последнее время на это обращают пристальное внимание и налоговые инспекторы при проведении налоговых проверок. которые тщательным образом проверяют всех контрагентов организации на наличие признаков "однодневок ". Основной аргумент — организация должна выбирать клиентов с должной осмотрительностью .

Суды считают, что организация должна выбирать таких контрагентов, связь с которыми не повлечет для нее дополнительных налоговых начислений. Если инспекторы заявляют об использовании схемы минимизации налогов, то в общем случае суды проверяют следующие обстоятельства:

есть ли у контрагента расходы на ведение хозяйственной деятельности;

носят ли платежи, проходящие через эту компанию, транзитный характер;

поступили ли денежные средства реальному производителю товаров (работ, услуг) либо вернулись тому, от кого ушли;

соответствует ли размер цены на товар, приобретенный налогоплательщиком, средним ценам, сложившимся на рынке;

целесообразны ли сделки с экономической точки зрения.

Налогоплательщик считается добросовестным, пока не доказано обратное.

Что же такое должная осмотрительность?Легального (закрепленного в законодательно) определения должной осмотрительности нет, но на практике это означает, что налогоплательщик не должен заключать договоры с контрагентами, которые обладают признаками "однодневок" . Такой подход налоговых органов основан на принципах разумности и добросовестности при осуществлении предпринимательской деятельности. а это означает, что никакой здравомыслящий предприниматель не станет брать на себя риск заключения сделки с сомнительной организацией, которая может свои обязательства по договору и не выполнить. Поэтому прежде, чем вступить с контрагентом в какие-либо отношения (особенно если речь идет о крупных сделках), покупатель (заказчик) так или иначе должен проявить осмотрительность и узнать как можно больше о своем бизнес-партнере. Тех, кто такой осмотрительности не проявил, налоговые органы считают злостными "уклонистами" от уплаты налогов.

При этом традиционная позиция ФНС России состоит в том, что пострадать за неосмотрительность при выборе контрагентов должен не только тот налогоплательщик, который "закрыл глаза" на наличие признаков "фирмы - однодневки" у контрагента и вступил с ним в договорные отношения, но и тот, который не знал об этих признаках, но, осуществив ряд контрольных мероприятий, мог бы данные признаки выявить. В этом-то и состоит основная опасность предъявления налоговых претензий по мотиву неосмотрительности при выборе контрагента: налогоплательщик заключает договор с организацией, ничего не зная о ее налоговых обязательствах, а впоследствии его обвиняют в неосмотрительности и недобросовестности.

Но должны ли фирмы проверять добросовестность своих контрагентов и кто застрахует их от недобросовестности последних?

Анализ судебной практики показывает, что на налогоплательщиков, претендующих на возмещение НДС. без достаточных правовых оснований возложена ответственность за поведение проблемных налогоплательщиков-поставщиков.

Само по себе нарушение налогового законодательства контрагентом не является доказательством получения налогоплательщиком необоснованной налоговой выгоды. Но факт получения необоснованной налоговой выгоды может быть признан, если налоговики докажут, что налогоплательщик действовал без должной осмотрительности и осторожности и ему должно было быть известно о нарушениях, допущенных контрагентом, в силу отношений взаимозависимости или аффилированности налогоплательщика с контрагентом.

Налоговая выгода может быть также признана необоснованной, если налоговым органом будет доказано, что деятельность налогоплательщика, его взаимозависимых или аффилированных лиц направлена на совершение операций, связанных с налоговой выгодой, преимущественно с контрагентами, не исполняющими своих налоговых обязанностей.

Таким образом, позиция налоговиков сводится к тому, что осмотрительность при выборе контрагента надо подтвердить. Но какого-либо универсального способа разрешить такую задчу нет.

24.07.2015 ФНС России выпустило очередное Письмо № ЕД-4-2/13005@, в котором указала, на что налогоплательщику следует обратить внимание при выборе контрагента, а также рекомендовала:

изучить документы, которые подтверждают полномочия представителя контрагента;

оценить возможность реального выполнения условий договора с учетом времени, необходимого для доставки или производства товара, выполнения работ или оказания услуг;

при оценке налоговых рисков исследовать такие признаки недобросовестности контрагента, как:

отсутствие документального подтверждения полномочий руководителя компании-контрагента (его представителя) и копий документа, удостоверяющего его личность ;

отсутствие информации о фактическом месте нахождения контрагента, производственных и (или) торговых площадей;

отсутствие информации о государственной регистрации контрагента в ЕГРЮЛ ;

отсутствие очевидных свидетельств возможности выполнения контрагентом условий договора.

При этом указано, что:

обязанность по доказательству получения налогоплательщиком необоснованной налоговой выгоды возложена на налоговые органы;

каждое обстоятельство получения необоснованной налоговой выгоды носит индивидуальный характер и должно быть подтверждено в ходе налоговой проверки соответствующими доказательствами;

налоговым органам необходимо доказать, что налогоплательщик действовал без должной осмотрительности и осторожности и ему было известно о нарушениях, допущенных контрагентом, в частности, в силу отношений их взаимозависимости или аффилированности;

факт нарушения контрагентом налогоплательщика налоговых обязанностей сам по себе не является доказательством получения налогоплательщиком необоснованной налоговой выгоды.

Алгоритм проверки добросовестности контрагентаПоэтому, заключая новые договоры. на первоначальном этапе необходимо максимально обезопасить организацию для того, чтобы "в случае чего" иметь возможность доказать "достаточную осмотрительность" при выборе контрагента. Процесс этот довольно трудоемкий и занимает много времени и сил, но игра стоит свеч. Пренебрежение хотя бы минимальной проверкой может обернуться претензиями налоговых органов и, как следствие, разбирательствами в суде. А на это уйдет гораздо больше времени, сил и средств, чем на проверку на первоначальном этапе.

Закрепляем процесс проверки контрагента в ЛНАЧто же в этом случае необходимо предпринять? Для начала весь процесс проверки добросовестности контрагентов лучше всего регламентировать соответствующим локальным нормативным актом. назначить ответственных за данный процесс лиц, установить критерии, при наличии которых контрагент подлежит проверке. Допустим, широко известные фирмы, давно существующие на российском рынке и имеющие положительную репутацию проверять на "реальность существования" смысла нет. Поэтому критерий известность необходимо закрепить одним из первых в положении и проверке добросовестности. Также критериями отбора могут служить сумма и периодичность сделок с контрагентом.

Сбор информации о контрагентеСледующим и самым важным этапом проверки контрагента является непосредственный сбор информации о нем, причем, чем такой информации больше, тем лучше.

Законодательно перечень документов для проверки добросовестности налогоплательщика не установлен (хотя и есть разъяснения Минфина РФ. которые даны в Письмах от 10.04.2009 № 03-02-07/1-177, от 06.07.2009 № 03-02-07/1-340 и Письмом ФНС от 11.02.2010 № 3-7-07/84), но полагаю, что оптимально начинать этот процесс с получения данных от самого контрагента. запросив копии:свидетельства о регистрации, ИНН. устава. постановки на налоговый учет;

приказов о назначении генерального директора и главного бухгалтера;

годового бухгалтерского баланса за последний отчетный период;

С 01.06.2016 будет больше возможностей проявить должную осмотрительность при выборе контрагента, т.к. часть информации о налогоплательщиках, которая сейчас признается налоговой тайной, станет общедоступной (Федеральный закон от 01.05.2016 N 134-ФЗ), а именно:о среднесписочной численности работников;

об уплаченных суммах налогов и сборов (без учета сумм, уплаченных в связи с ввозом товаров на таможенную территорию ЕАЭС, а также в качестве налогового агента);

о суммах доходов и расходов по данным бухгалтерской (финансовой) отчетности.

Как поступит контрагент, если получит от фирмы предложение представить данные документы? В представлении копии устава фирме могут отказать, мотивировав это следующим:На основании п. 4 ст. 11 ФЗ "Об акционерных обществах" по требованию акционера, аудитора или любого заинтересованного лица общество обязано в разумные сроки предоставить им возможность ознакомиться с уставом общества, включая изменения и дополнения к нему. Однако представление копии устава возможно на основании указанной статьи только акционеру общества по его требованию. Т.о. законодательно обязанность представления копии устава предусмотрена только для акционера. Что касается контрагентов, процедура ознакомления с уставом законодательно не определена, и поэтому исполнительный орган общества вправе разработать ее самостоятельно.

Отказ в представлении копии учредительного договора может быть мотивирован наличием режима коммерческой тайны (так, учредительный договор может содержать сведения, относящиеся к коммерческой тайне). В соответствии с п. 5 ст. 9 Закона № 208-ФЗ учредители общества заключают между собой письменный договор о его создании, определяющий порядок осуществления ими совместной деятельности по учреждению общества, размер уставного капитала общества, категории и типы акций, подлежащих размещению среди учредителей, размер и порядок их оплаты, права и обязанности учредителей по созданию общества.

Согласно ст. 5 ФЗ "О коммерческой тайне" режим коммерческой тайны не может быть установлен лицами, осуществляющими предпринимательскую деятельность, в отношении сведений, содержащихся в учредительных документах юридического лица, документах, подтверждающих факт внесения записей о юридических лицах и об индивидуальных предпринимателях в соответствующие государственные реестры.

Договор о создании общества не является учредительным документом общества.

Аналогичная позиция отражена и в ФЗ "Об обществах с ограниченной ответственностью", в соответствии с п. 3. ст. 12 которого по требованию участника общества, аудитора или любого заинтересованного лица общество обязано в разумные сроки предоставить им возможность ознакомиться с учредительными документами общества, в том числе с изменениями. Общество обязано по требованию своего участника представить ему копии действующих учредительного договора и устава общества. Таким образом, копии учредительных документов представляются только участникам общества, а любому заинтересованному лицу - только возможность ознакомления с ними.

могут быть представлены только с письменного согласия самих работников на основании следующего.

Приказ о приеме на работу - первичный учетный документ, имеет унифицированную форму (Т-1), в котором содержатся сведения о заработной плате работника, условиях приема на работу, характере работы и т.д. являющиеся персональными данными работника.

Международные акты, Конституция РФ, другие федеральные законы предусматривают защиту персональных данных от необоснованного ознакомления с ними или распространения без согласия лица, к которому эти сведения относятся.

По действующему законодательству персональные данные представляют собой любую информацию, относящуюся к определенному или определяемому на основании такой информации лицу, в том числе его: фамилия, имя, отчество ; год, месяц, дата и место рождения; адрес; семейное, социальное и имущественное положение; образование и профессия; доходы и другая информация.

В соответствии со ст. 92 акционерное общество обязано раскрывать: годовой отчет общества, годовую бухгалтерскую отчетность; проспект эмиссии акций общества в случаях, предусмотренных правовыми актами РФ; сообщение о проведении общего собрания акционеров; иные сведения, определяемые федеральным органом исполнительной власти по рынку ценных бумаг.

Обязательное раскрытие информации обществом, включая закрытое общество, в случае публичного размещения им облигаций или иных ценных бумаг осуществляется обществом в объеме и порядке, которые установлены федеральным органом исполнительной власти по рынку ценных бумаг.

Информация об обществе предоставляется им в соответствии с требованиями Закона N 208-ФЗ и иных правовых актов РФ.

Как поступить с контрагентом, который не предоставляет информацию о себе законными способами? У фирмы всегда имеется возможность запросить у него копию свидетельства о внесении сведений в ЕГРЮЛ. Данные сведения не являются коммерческой тайной и не относятся к персональным данным.

Сбор общедоступных данных о контрагентеПосле этого можно собрать общедоступные данные о контрагенте. изучить предоставленные контрагентом документы и сверить их с данными, размещенными на сайте ФНС (воспользовавшись сервисом "Проверь себя и контрагента "). Что же касается мнения некоторых о "пробивке" контрагента на предмет платежеспособности и финансового состояния – решать вам, полагаю, что достаточным будет в органах статистики получить выписку из отчетности.

Собрав всю доступную информацию, необходимо перейти к следующему этапу – сбору информации у официальных гос. органов (налоговые органы и органы статистики). В налоговой инспекции можно заказать выписку из ЕГРЮЛ. получив которую организация удостоверится, что контрагент официально зарегистрирован, а также увидит юридический адрес. который следует сравнить с фактическим местом нахождения контрагента. Обычно для судов получения выписки из ЕГРЮЛ достаточно, чтобы признать, что организация проявила должную осмотрительность (Постановление ФАС ЗСО от 30.04.2008 № Ф04-2792/2008(4587-А46-41)). При этом сведения должны быть актуальны на момент заключения сделки, а не после нее.

С 01.06.2016 (Федеральный закон от 01.05.2016 № 134-ФЗ) не являются налоговой тайной следующие сведения (относящиеся к календарному году, предшествующему году размещения указанных сведений в сети Интернет):

о среднесписочной численности работников;

об уплаченных суммах налогов и сборов (без учета сумм, уплаченных в связи с ввозом товаров на таможенную территорию ЕАЭС, а также в качестве налогового агента);

о суммах доходов и расходов по данным бухгалтерской (финансовой) отчетности.

Такие сведения будут размещаться на официальном сайте ФНС России.

ФНС России в своем Письме от 24.06.2016 № ЕД-19-15/104 рекомендует при оценке налоговых рисков, которые могут быть связаны с характером взаимоотношений с некоторыми контрагентами, исследовать среди прочих следующие признаки:

отсутствие документального подтверждения полномочий руководителя компании-контрагента (его представителя), копий документа, удостоверяющего его личность ;

отсутствие информации о фактическом месте нахождения контрагента, производственных и (или) торговых площадей;

отсутствие информации о государственной регистрации контрагента в ЕГРЮЛ;

отсутствие очевидных свидетельств возможности реального выполнения контрагентом условий договора, а также наличие обоснованных сомнений в возможности реального выполнения контрагентом условий договора с учетом времени, необходимого на доставку или производство товара, выполнение работ или оказание услуг.

Необходимо учитывать, что факт нарушения контрагентом налогоплательщика своих налоговых обязанностей сам по себе не является доказательством получения налогоплательщиком необоснованной налоговой выгоды. Налоговая выгода может быть признана необоснованной, если налоговым органом будет доказано, что налогоплательщик действовал без должной осмотрительности и осторожности и ему должно было быть известно о нарушениях, допущенных контрагентом, в том числе в силу отношений взаимозависимости или аффилированности с налогоплательщиком. Однако, если налогоплательщиком будет подтвержден факт сделки, претензии будут предъявлены его контрагенту.

По моему глубокому убеждению, можно заранее позаботиться о том, чтобы не было претензий со стороны налоговых органов по поводу недобросовестности контрагентов, да еще к тому же "убить второго зайца" - систематизировать процесс договорной работы в организации. Для этого рекомендую разработать и внедрить локальный нормативный акт о договорной работе.

Схематично алгоритм проведения проверки контрагента на добросовестность можно представить так:

Наши услуги по проверке контрагента

Наши услуги по проверке контрагента

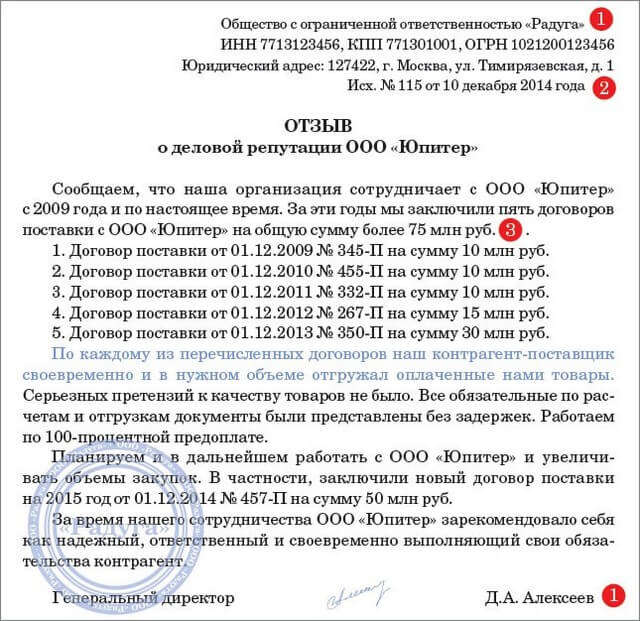

Предлагаем воспользоваться услугами по проверке контрагента, в результате которой вы получите следующие сведения о контрагенте:

Примечание. все данные мы получаем легально из официальных источников, в числе которых:

Высший Арбитражный суд РФ;

Генеральная прокуратура РФ;

Федеральная налоговая служба РФ;

Федеральная служба судебных приставов РФ.

Статья написана и размещена 20 апреля 2011 года. Дополнена - 28.10.2011, 18.01.2013, 28.08.2015, 26.11.2015, 11.05.2016, 12.07.2016

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Автор: юрист и налоговый консультант Александр Шмелев © 2001 - 2016 Полезные ссылки по теме "Проверка контрагента на добросовестность"