Категория: Бланки/Образцы

Вести раздельный учет НДС вынуждены многие компании: совмещающие ЕНВД с общей системой, сочетающие различные операции, как облагаемые налогом, так и не подпадающие под налог на добавленную стоимость, или же продающие часть своего товарного ассортимента в других государствах. В указанных случаях рекомендуется внести в учетную политику организации правила по раздельному учету, таково требование Федеральной налоговой службы и Налогового кодекса.

Разделение операций при учете НДСГлавная цель раздельного учета по указанному налогу — выделить облагаемые НДС операции из основной массы «входного» налога. Данная сумма и пойдет к вычету. Оставшийся блок необходимо добавить к стоимости купленных товаров и услуг или внести в группу расходов. Эффективно разделить в бухгалтерском учете между налогооблагаемыми и «нулевыми» операциями помимо суммы НДС и товаров, еще и расходы с выручкой. Массовой практикой в таком случае является открытие субсчетов к девятнадцатому, сорок первому, девяностому и другим счетам.

Раздельный учет НДС обязателен, если компания хочет пользоваться правом вычета по суммам «входного» НДС и/или производить увеличение на сумму НДС стоимость продаваемого товара или услуги.

Оптимально добиться четкого разделения учета по различным вариантам деятельности организации, чтобы свести к минимуму и количество расчетных методов.

Примеры раздельного учета НДС в организацииВ компанию «Ириска» входят два подразделения по продаже продуктов питания: оптовое и розничное. Оптовое подразделение использует обычную систему налогообложения, а розничное — ЕНВД. Если закупки продукции «разведены» по указанным подразделениями, то налог на товар, купленный для дальнейшей оптовой реализации, определяется бухгалтерией к вычету при поступлении. Аналогичным способом учитываются в их стоимость товары для розничной сети компании. Но некоторая часть сумм НДС не разделяется таким простым способом: например, общехозяйственные и общепроизводственные расходы с двадцать пятого, двадцать шестого и сорок четвертого счетов. Для учета подобных расходов заводят субсчета, привязанные к девятнадцатому, сорок первому и другим основным счетам. Их возможно обозначить следующими вариантами:

На субсчете «НДС по товарам, купленным для розничной и оптовой реализации» учитываются налоги на добавленную стоимость по продуктам, находящимся на основных средствах, а также по общехозяйственной деятельности, если они используются по двум видам операций одновременно (налогооблагаемым и «нулевым»).

По первому субсчету рекомендуется фиксировать в книгах покупок поступающие счета-фактуры, по второму ничего в книге не фиксируется.

Расчет НДС по общехозяйственным расходамВ случае, если общехозяйственные расходы затруднительно распределить по налогооблагаемым или «нулевым» операциям, возможно применять расчетный способ. За три месяца одного квартала копите «входной» налог по расходам на общехозяйственную деятельность на третьем варианте субсчета к девятнадцатому счету.

В последний день расчетного квартала произведите подсчет доли выручки от реализации товаров, подлежащих налогообложению. доля выручки от продажи налогооблагаемых товаров без НДС за три месяца делится на выручку от продажи всех товаров за тот же период без НДС и умножается на 100 процентов.

В указанных доходах не учитываются те суммы, которые нельзя отнести к выручке: к примеру, дивиденды или доход по депозитам в банке.

Для продукции, полученной бесплатно, выручка определяется по налоговой базе по НДС, равной рыночной стоимости товара.

После расчета распределяется «входной» налог. Для этого рассчитывается сумма к вычету по каждой из счет-фактур общехозяйственных расходов: «входной» НДС по данному виду расходов за учетный период умножается на долю выручки от продажи налогооблагаемых товаров за тот же период (квартал). После по данным счетам заполняется книга покупок.

Далее НДС, включаемый в расходы, просчитываем по другой формуле: из «входного» НДС по расходам на общепроизводственную деятельность за указанный период вычесть сумму НДС к вычету по данным расходам.

Пример расчета НДС по по общехозяйственным расходамИП Бакунин Ф.Г. владеет сетью магазинов розничной торговли, но часть продукции реализуется оптовым клиентам. За розничную торговлю ИП отчитывается по ЕНВД, по оптовым продажам используется общий режим обложения налогами.

За первый квартал выручка от розничной продажи равна 14 000 000 руб. от оптовой — 5 340 000 руб. (включая НДС — 630 000 руб.).

Каждый месяц ИП вносит стоимость аренды магазинов и коммунальных платежей на сумму 167 000 руб. включая НДС — 24 000 руб.

31 марта в бухгалтерии произвели расчет доли выручки от продажи продукции, облагаемой НДС:

3 000 000 руб. (12 500 000 руб. + 2 500 000 руб.) 100% = 20%.

Сумма НДС по арендным платежам и расходам на «коммуналку», которую принимаем к вычету каждый месяц, составляет:

24 000 руб. 20% = 4800 руб.

Сумма налога, которую относим на расходы, рассчитывается:

24 000 руб. – 4800 руб. = 19 200 руб.

Раздельный учет НДС по основным средствам производится аналогично учету расходов по общехозяйственным расходам. Порядок раздельного учета также необходимо прописывать в учетной политике организации.

При подобной системе учета первоначальная стоимость поставленного на основные средства товара равняется его цене без НДС. По кварталу конкретная сумма НДС, допустимая к вычету, определится расчетным способом.

Пример учета «входного» НДС по основным средствам, используемым в налогооблагаемой и «нулевой»/льготной деятельности

ООО «Малинка» работает как в сфере облагаемых НДС услуг, так и не облагаемых налогом на добавленную стоимость. В мае организация приобрела системный блок для отдела кадров за 47 553 руб. из них НДС — 7253 руб. Для системного блока был установлен срок использования продолжительностью три полных года.

В мае бухгалтерия сделает следующие проводки (сокращения: дебет — ДТ, кредит — КТ, субсчет — СТ)

ДТ 08 КТ 60 — 40 299 руб. — поставлен на приход системный блок;

ДТ 19 СТ «НДС по товарам, купленным для облагаемых и необлагаемых операций» Кредит 60 — 7253 руб. — учет НДС по приобретенному системному блок;

ДТ 01 КТ 08 — 40 299 руб. — системный блок поставлен на учет в основных средствах.

В июне бухгалтерия сделает следующую запись:

ДТ 26 КТ 02 — 1118 руб. — произведено начисление амортизации (40 299 руб./36 мес.).

В последний день июня бухгалтерия рассчитывает долю выручки от налогооблагаемых операций (по НДС). Она составляет 60%. В учете будут оформлены несколько проводок:

ДТ 19 СТ «НДС по товарам, купленным для облагаемых операций»

КТ 19 СТ «НДС по товарам, купленным для облагаемых и необлагаемых операций»

— 4352 руб. (7253 руб. 60%) — рассчитана сумма НДС по системному блоку, допустимая к вычету;

ДТ 19 СТ «НДС по товарам, купленным для необлагаемых операций» Кредит 19 субсчет «НДС по товарам, купленным для облагаемых и необлагаемых операций»

— 2901 руб. (7253 – 4352) — просчитана сумма НДС по системному блоку, которую необходимо добавить в его стоимость;

ДТ 68 СТ «Расчеты по НДС» Кредит 19 субсчет «НДС по товарам, купленным для облагаемых операций»

— 4352 руб. — поставлена к вычету часть суммы НДС по системному блоку;

ДТ 01 КТ 19 СТ «НДС по товарам, купленным для необлагаемых операций»

— 2901 руб. — добавлена к первоначальной стоимости часть НДС;

ДТ 26 КТ 02

— 80 руб. (2901 руб. 36 мес.) — дополнительно начислена амортизация за май;

ДТ 26 КТ 02

— 1200 руб. ((40 299 руб. + 2901 руб.). 36 мес.) — амортизация за июнь.

Организация раздельного учета.

Что такое раздельный учет и в каких случаях он применяется.

Раздельный бухгалтерский учет хозяйственных операций предполагает четкое разделение в учете доходов от различных видов деятельности, расходов по этим же видам деятельности, имущества и обязательств, относящихся к различным видам деятельности. При этом объекты учета, которые невозможно отнести к определенному виду деятельности, но которые оказывают влияние на учет явлений хозяйственной жизни предприятия в целом, необходимо также учитывать отдельно.

В обязательном порядке раздельный учет должен быть организован на многопрофильных предприятиях, которые осуществляют более одного вида деятельности. Только таким образом можно обеспечить выполнение следующих основных задач бухгалтерского учета:

(Примечание на полях. Основные задачи бухгалтерского учета изложены в пункте 3 статьи 1 Закона РФ от 21.11.96г. №129-ФЗ "О бухгалтерском учете" и в пункте 4 раздела I Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина РФ от 29.07.98г. №34н).

Необходимость раздельного учета вытекает также из требований, предъявляемых к бухгалтерской отчетности. В соответствии с Положением по бухгалтерскому учету "Бухгалтерская отчетность организации" ПБУ 4/99, утвержденным приказом Минфина РФ от 6.07.1999г. №43н, в бухгалтерской отчетности должны приводиться обособленно показатели выручки от продажи продукции, товаров, работ, услуг и показатели расходов, связанных с получением указанной выручки. Если же каждый из этих показателей в отдельности не отвечает принципам существенности, то в отчете о прибылях и убытках они могут приводиться в общей сумме, но подлежат раскрытию в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках. Согласно пункту 62 "Методических рекомендаций о порядке формирования показателей бухгалтерской отчетности организации", утвержденных приказом Минфина РФ от 28.06.2000г. №60н, при отражении в отчете о прибылях и убытках видов доходов, каждый из которых в отдельности составляет пять и более процентов от общей суммы доходов организации за отчетный период, в нем показывается соответствующая каждому виду часть расходов.

(Примечание на полях. В Методических рекомендациях также указывается на то, что предприятие может использовать любой другой критерий существенности. Выбранный предприятием критерий должен быть раскрыт в приказе об учетной политике предприятия.)

В ряде случаев организация раздельного бухгалтерского учета на предприятии вытекает из требований налогового учета. Так, в пункте 2.10 Инструкции от15 июня 2000г. №62 "О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций" указано, что в целях правильного исчисления налога на прибыль плательщики обязаны обеспечить раздельное ведение учета по видам деятельности, доход от которых облагается по разным ставкам налога, либо освобожден от налогообложения, либо облагается с учетом особенностей, изложенных в указанной инструкции или других законодательных документах.

(Примечание на полях. Инструкция от15 июня 2000г. №62 утверждена приказом МНС РФ от 15 июня 2000г. № БГ-3-02/231).

Согласно пункту 4 статьи 4 Федерального Закона РФ от 31.07.1998г. №148-ФЗ "О едином налоге на вмененный доход для определенных видов деятельности" налогоплательщики, осуществляющие наряду с деятельностью на основе свидетельства об уплате единого налога на вмененный доход иную деятельность, ведут раздельный бухгалтерский учет имущества, обязательств и хозяйственных операций, проводимых ими в процессе деятельности на основе свидетельства и в процессе иной деятельности.

Согласно пункту 4 статьи 149 главы 21 "Налог на добавленную стоимость" части второй НК РФ в случае, если налогоплательщиком осуществляются операции, подлежащие налогообложению, и операции, освобожденные от обложения налогом на добавленную стоимость, налогоплательщик обязан вести раздельный учет таких операций. В соответствии с пунктом 4 статьи 170 той же главы 21 указанный налогоплательщик обязан вести также раздельный учет стоимости приобретаемых товаров (работ, услуг) и используемых для производства и (или) реализации товаров (работ, услуг), подлежащих и не подлежащих налогообложению.

Из пункта 1 статьи 166 главы 21 НК РФ прямо следует, что применение различных ставок НДС к объектам налогообложения возможно только при наличии раздельного учета. При этом невозможно учитывать раздельно только объекты налогообложения, например, только выручку от продажи товаров по разным ставкам НДС, так как при этом нарушается логика бухгалтерского учета. Сформировав кредитовый оборот по счету 90 субсчет 1"Выручка" (в разрезе аналитического учета или дополнительного субсчета, относящегося к продаже товара по конкретной ставке НДС), необходимо сформировать дебетовые обороты по субсчетам 2"Себестоимость продаж", 3"НДС", 4"Акцизы", 9"Прибыль/убыток от продаж" в том же разрезе аналитического учета (или на соответствующих дополнительных субсчетах). Для этого необходимо будет организовать раздельный учет товарных запасов и расходов на продажу.

Как организовать раздельный учет.

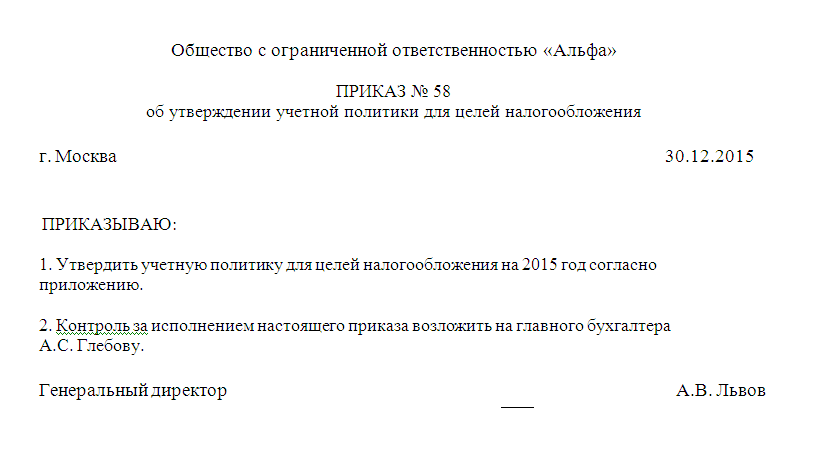

Организация раздельного учета на предприятии начинается с формирования его учетной политики. Предприятие самостоятельно формирует свою учетную политику исходя из своей структуры, отраслевой принадлежности и других особенностей деятельности (данное положение закреплено в пункте 4 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации). Документ "Учетная политика предприятия" разрабатывается главным бухгалтером предприятия и утверждается приказом руководителя предприятия.

(Примечание на полях. Порядок и правила формирования учетной политики предприятия определены в Положении по бухгалтерскому учету "Учетная политика предприятия" ПБУ1/98, утвержденном приказом Минфина РФ от 19.12.98г. № 60н)

В одном из разделов этого документа необходимо определить:

В рабочем плане счетов, который целесообразно оформить в виде приложения к "Учетной политике предприятия", необходимо закрепить субсчета на счетах бухгалтерского учета доходов, расходов, имущества и обязательств предприятия, соответствующие каждому виду деятельности или объекту налогообложения. Если раздельный учет организован в разрезе аналитических счетов, то в рабочем плане счетов необходимо раскрыть принципы организации аналитического учета. Для средних и крупных предприятий следует также разработать стандарты предприятия по бухгалтерскому учету видов деятельности, в которых описать бухгалтерские проводки для каждого вида деятельности и (или) объекта налогообложения, порядок закрытия отчетного периода.

Торгово-промышленная компания "Восток" является многопрофильным предприятием. На предприятии организован раздельный учет по отраслям (оптовая торговля, розничная торговля, транспортные перевозки, услуги, электронное производство) и подразделениям предприятия (склад промтоваров, склад продтоваров, магазин "Восточный", мебельный салон, автотранспортный отдел, железнодорожный отдел, рынки, отдел недвижимости, заказы в электронном производстве). В связи с тем, что в регионе введен единый налог на вмененный доход на автотранспортные грузоперевозки и розничную торговлю, на предприятии введен раздельный учет по видам деятельности, переведенным на уплату единого налога на вмененный доход, и видам деятельности, доход от которых облагается налогом на прибыль.

Учетная политика предприятия оформлена в виде документа, состоящего из следующих разделов:

В раздел 3 включены следующие положения, регламентирующие постановку раздельного учета на предприятии:

"3.1. Учет затрат на производство и обращение.

3.1.1.Применяется следующая классификация затрат на производство и обращение:

а) по видам расходов (группировка по элементам затрат и статьям калькуляции);

б) по месту возникновения (группировка по видам деятельности предприятия);

в) по видам продукции, работ, услуг (группировка затрат для исчисления себестоимости).

К балансовому счету 44"Расходы на продажу" открываются аналитические счета первого уровня - статьи затрат, второго уровня - по признаку включения в налогооблагаемую базу при определении налога на прибыль предприятия, третьего уровня - по отраслям (видам деятельности), четвертого уровня - по подразделениям.

3.1.2.В состав издержек обращения торговли включаются расходы, возникающие в процессе движения товаров до потребителя. Перечень расходов и порядок их включения в издержки обращения регулируются “Положением о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли”, утвержденным Правительством РФ от 05.08.92г. №552 с изменениями и дополнениями от 01.07.95г. № 661, и “Методическими рекомендациями по бухгалтерскому учету затрат, включаемых в издержки обращения и производства, и финансовых результатов на предприятиях торговли и общественного питания”, утвержденными приказом Комитета Российской Федерации по торговле от 20.04.95г. №1-55-/32-2.Ежемесячно эти расходы учитываются раздельно по видам деятельности и подразделениям предприятия:

и списываются в дебет счетов учета продаж товаров по указанным подразделениям полностью, кроме сумм, которые в соответствии с установленным порядком подлежат распределению между реализованными товарами и остатками товаров на конец отчетного месяца.

3.1.3.Себестоимость услуг учитывается раздельно по подразделениям предприятия:

Для учета себестоимости услуг используется счет 20 "Основное производство". К балансовому счету 20 открываются аналитические счета первого уровня - статьи затрат, второго уровня - по признаку включения в налогооблагаемую базу при определении налога на прибыль предприятия, третьего уровня - по отраслям (видам деятельности), четвертого уровня - по подразделениям.

При обслуживании отделами железнодорожного и автомобильного транспорта других подразделений предприятия себестоимость оказанных услуг для этих подразделений списывается в дебет счетов учета затрат соответствующих подразделений предприятия. При оказании услуг на сторону себестоимость услуг списывается в дебет счетов учета продаж услуг аналитический счет соответствующего подразделения.

3.1.4.В электронном производстве (создание научно-технической продукции) используется позаказный метод учета затрат и калькулирования фактической себестоимости продукции.

Прямые расходы учитываются на счете 20 “Основное производство” аналитический счет первого уровня - статьи затрат, второго уровня - по признаку включения в налогооблагаемую базу при определении налога на прибыль предприятия, аналитический счет третьего уровня - "Электронное производство ". аналитический счет четвертого уровня - номер договора (заказа). Косвенные расходы в части условно-переменных учитываются на счете 25 “Общепроизводственные расходы” аналитический счет первого уровня - статьи затрат, второго уровня - по признаку включения в налогооблагаемую базу при определении налога на прибыль, аналитический счет третьего уровня "Электронное производство” и списываются на конец отчетного месяца в дебет счетов учета затрат основного производства пропорционально стоимости заказа (договорной цене выполняемых работ и выпускаемой продукции по каждому договору).

3.1.5.Косвенные расходы в части постоянных расходов (содержание управленческого персонала, содержание и хозяйственное обслуживание офиса и т.п.) учитываются на счете 26 “Общехозяйственные расходы” и ежемесячно списываются в дебет счетов учета продаж аналитический счет соответствующего подразделения пропорционально суммам выручки, полученной каждым подразделением.

К балансовому счету 26 открываются аналитические счета первого уровня - по статьям затрат, второго уровня - по признаку включения в облагаемую налогом на прибыль базу.

3.1.6.Для учета сверхнормативных затрат на производство и обращение, которые по существующему налоговому законодательству увеличивают налогооблагаемую прибыль, к счетам учета затрат открывается аналитический счет 2 - затраты, исключаемые при определении облагаемой базы по налогу на прибыль.

3.1.7.Порядок учета затрат и формирования себестоимости продукции и услуг отражены в Стандартах предприятия:

01.01/01-12 “Учет издержек обращения и реализации товара в магазине Восточный и мебельном салоне”;

01.01/01-13 “Учет издержек обращения и реализации товаров в оптовой торговле и розничной торговле с оптовых складов предприятия”;

01.01/01-14 “Учет себестоимости и реализации услуг отдела железнодорожного транспорта”;

01.01/01-15 “Учет себестоимости и реализации услуг отдела автомобильного транспорта”;

01.01/01-16 “Учет себестоимости и реализации услуг рынков предприятия”;

01.01/01-17 “Учет себестоимости и реализации услуг отдела недвижимости. Учет реализации квартир”;

01.01/01-18 “Учет себестоимости, готовой продукции и реализации в электронном производстве”;

01.01/01-19 “Учет затрат и реализации в комиссионной торговле”.*

(*Примечание. На предприятии введена нумерация стандартов, которая несет информацию о дате ввода в действие стандарта и его порядковом номере).

3.2. Способ отражения готовой продукции и выполненных работ в электронном производстве.

3.2.1.Готовая продукция в электронном производстве отражается по сокращенной фактической себестоимости ( по прямым статьям расходов и косвенных в части условно-переменных затрат).

Косвенные расходы в части постоянных затрат списываются со счета 26 “Общехозяйственные расходы” в дебет счета 90 “Реализация продукции” счет аналитического учета “Электронное производство”.

3.2.2.Создание научно-технической продукции подразделением “Электронное производство” по каждому заказу состоит из этапов выполнения научно-технических работ и конечного этапа – выпуск готовой продукции. Выполненные этапы по неоконченным заказам (договорам) учитываются с использованием балансового счета 36 “Выполненные этапы по незавершенным работам”.

3.3. Способ отражения и оценка товаров в оптовой и розничной торговле.

3.3.1.Учет товаров в оптовой торговле осуществляется на счете 41 “Товары” по покупной стоимости (цена поставщика без НДС). В случае предъявления поставщиком в счете, накладной, счете-фактуре на товар дополнительных расходов, связанных с поставкой товара эти расходы включаются в покупную цену товара и учитываются на счете 41 “Товары”.

3.3.2.Учет импортных товаров осуществляется на счете 41 “Товары” по полной импортной стоимости. Для формирования информации о покупной стоимости импортных товаров используется синтетический счет 15 “Заготовление и приобретение материалов” субсчет “Приобретение импортных товаров” шифр аналитического учета “Вид, партия товара”.

3.3.3.Учет товаров в комиссионной торговле осуществляется на забалансовом счете 004 по покупной стоимости с учетом НДС.

3.3.4.Учет товаров в розничной торговле осуществляется по продажным ценам. При этом на счете 41 “Товары” отражается покупная стоимость товара с учетом НДС (цена поставщика плюс НДС, предъявленный поставщиком), а на счете 42 “Торговая наценка” отражается разница между стоимостью приобретения ( цена поставщика с учетом НДС) и стоимостью по продажным ценам (с учетом НДС).

3.3.5. Учет товаров в оптовой торговле осуществляется на балансовом счете 41 субсчет 1. Учет товаров в розничной торговле осуществляется на балансовом счете 41 субсчет 2. К субсчетам 1 и 2 открываются аналитические счета первого уровня - отрасль (вид деятельности), второго уровня - подразделение, третьего уровня - ставка НДС.

Порядок оценки и учета товаров и документального отражения операций по учету товаров отражен в Стандарте предприятия 01.01/01-20.

3.4. Оценка незавершенного производства.

3.4.1.Остатки незавершенного производства на конец отчетного месяца оцениваются по неполной фактической себестоимости (прямые статьи расходов и косвенные в части условно-переменных, т.е. общепроизводственных).

3.4.2.Остатки незавершенного производства в сфере услуг оцениваются по прямым статьям расходов.

3.5. Определение выручки от продажи продукции, товаров, работ, услуг.

Применяется метод определения выручки от продажи продукции, работ, услуг для целей налогообложения по моменту отгрузки продукции, товаров, выполнения работ, оказания услуг и предъявления платежных документов покупателю (заказчику) или транспортной организации.

Для учета выручки от продаж к балансовому счету 90"Продажи" открываются субсчета второго порядка:

К субсчетам второго порядка открываются аналитические счета первого уровня - по видам деятельности, второго уровня - по подразделениям (договорам, заказам), третьего уровня - по ставкам НДС".

В приведенном примере бухгалтерский учет на предприятии ведется с использованием автоматизированной системы БЭСТ-ПРО, которая позволяет организовать многоуровневый аналитический учет. Если система учета вашего предприятия не позволяет создавать такое множество аналитических картотек, то вам придется открывать к балансовым счетам субсчета второго, третьего и т.д. уровней, чтобы обеспечить раздельный учет. При этом к счетам учета затрат целесообразно открыть субсчета первого уровня для подразделений предприятия (или видов деятельности), субсчета второго уровня - для признака включения в налогооблагаемую базу по налогу на прибыль, а аналитический учет организовать по статьям затрат. Аналогично к счету учета продаж можно открыть субсчета третьего уровня для подразделений (видов деятельности), счета аналитического учета - по ставкам НДС. Напомним, что субсчета первого уровня к балансовому счету 90 предусмотрены Планом счетов, а субсчета второго уровня в нашем примере предназначены для разделения учета по видам деятельности на вмененном доходе и видам деятельности, доход от которых облагается налогом на прибыль.

( Примечание на полях. План счетов бухгалтерского учета, действующий с 1 января 2001 года, утвержден приказом Минфина РФ от 31.10.2000г. № 94н).

Если на действующем предприятии впервые организуется раздельный учет, то для определения входящего сальдо по новым субсчетам и счетам аналитического учета, открываемым к балансовым счетам, необходимо провести инвентаризацию имущества и обязательств предприятия.

(Примечание на полях. Проведение инвентаризации предприятием регламентируется Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными приказом Минфина РФ от 13.06.95г. №49).

К вопросу организации раздельного учета на стадии формирования учетной политики главный бухгалтер должен отнестись очень серьезно, так как от этого зависит возможность в дальнейшем получить достоверную информацию о финансово-хозяйственной деятельности предприятия, составить бухгалтерскую и налоговую отчетность в соответствии с требованиями законодательства. При разработке системы раздельного учета главный бухгалтер должен учитывать специфику работы предприятия, систему организации документооборота, вид используемой на предприятии системы автоматизированного учета.

Рассмотрим примеры бухгалтерских записей при раздельном учете для предприятия, осуществляющего следующие виды деятельности:

При этом розничная торговля переведена на уплату единого налога на вмененный доход.

(Примечание на полях. Согласно статье 1 Федерального Закона РФ от31.07.1998г. № 148-ФЗ "О едином налоге на вмененный доход для определенных видов деятельности" единый налог устанавливается и вводится в действие нормативными правовыми актами законодательных (представительных) органов государственной власти субъектов Российской Федерации").

Предприятие ведет учет реализации в целях налогообложения "по отгрузке". Общехозяйственные расходы за месяц согласно учетной политике предприятия списываются при закрытии отчетного периода (то есть на последнюю дату отчетного месяца) в дебет счета 90 "Продажи" субсчета 2 "Себестоимость продаж".

Учет товаров в розничной торговле ведется по продажным ценам.

Предположим, что в марте месяце 2001 года в процессе хозяйственной деятельности подразделениями предприятия были получены следующие валовые показатели (цифры в примере условные в тысячах рублей):

а) в электронном производстве были изготовлены и реализованы изделие А, стоимость которого в отпускных ценах составила 2700 ( в том числе НДС 450), и изделие Б стоимостью 3500 (в том числе НДС 583). Заявки на эти изделия поступили в марте 2001 года, в этом же месяце они были изготовлены и проданы заказчику;

б) в розничном магазине реализованное наложение (торговая наценка, приходящаяся на реализованный за месяц товар в розничной торговой сети) составило 202 при товарообороте 1015. С плательщиков единого налога на вмененный доход НДС не взимается ( статья 1 Федерального Закона РФ от 31.07.1998г. № 148-ФЗ);

в) оптовый оборот товара, облагаемого НДС по ставке 20%, составил 1800 (в том числе НДС 300), себестоимость указанного товара составила 1230; оптовый оборот товара, облагаемого по ставке 10%, составил 330 (в том числе НДС 30), а себестоимость этого товара составила 260.

Раздельный учет выручки от продаж.

Согласно новому Плану счетов выручка от продаж отражается на балансовом счете 90, субсчет 1. Для разделения выручки от продаж по видам деятельности, доход от которых облагается налогом на прибыль, и видам деятельности, переведенным на уплату единого налога на вмененный доход, целесообразно ввести субсчета второго порядка. Разделение выручки от продаж по видам деятельности и ставкам НДС можно организовать на счетах аналитического учета. При этом в рассматриваемом примере аналитическая ведомость по балансовому счету 90 субсчет 1 за март 2001 года будет иметь следующий вид:

Примечание к таблице. * - номер субсчета второго уровня, ** - номер аналитического счета внутри аналитической картотеки (шифр аналитического учета).

Раздельный учет затрат.

Допустим, что предприятие ведет раздельный учет затрат на аналитическом уровне.

В этом случае учет ведется в специальных ведомостях, мемориальных ордерах и разработочных таблицах, на основании которых составляется следующий документ:

Аналитическая ведомость по счетам учета затрат

за март 2001 года

Примечание к таблице. *При начислении единого социального налога на фонд оплаты труда руководителей подразделения и работников аппарата управления необходимо вычесть из налогооблагаемой базы долю фонда оплаты труда, приходящуюся на виды деятельности, переведенные на уплату единого налога на вмененный доход. Принцип определения этой доли аналогичен принципу распределения общепроизводственных и общехозяйственных расходов, рассмотренному в настоящей статье. По этому же принципу следует определить долю НДС, предъявленного поставщиками материалов, услуг и т.п. стоимость которых отнесена на общепроизводственные расходы по торговому подразделению и общехозяйственные расходы по предприятию и затем списана на себестоимость продаж по видам деятельности на вмененном доходе. Указанная доля НДС не возмещается из бюджета, а относится на расходы по этим видам деятельности.

Из приведенной таблицы видно, что на аналитическом уровне организован учет расходов, которые уменьшают базу для исчисления налога на прибыль, и тех расходов, которые исключаются при определении этой базы и соответственно находят отражение по строкам Справки о порядке определения данных, отражаемых по строке 1 "Расчета (налоговой декларации) налога от фактической прибыли". Учитывая, что данная Справка в настоящее время слишком детализирована и требует расшифровки практически всех показателей, увеличивающих или уменьшающих налогооблагаемую базу, целесообразно организовать текущий учет этих показателей, чтобы избежать при составлении квартального отчета трудоемкой работы по выборке справочных данных.

(Примечание на полях. Форма Справки утверждена Инструкцией МНС РФ от 15.06.2000г. №62 "О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций").

Общепроизводственные расходы по торговой деятельности могут возникнуть в том случае, когда и оптовая, и розничная торговля осуществляются в рамках единого торгового комплекса, торгового объединения или одного магазина. В таких случаях на общепроизводственные расходы относятся зарплата руководящего звена торгового подразделения, амортизация здания, оборудования (такого как лифты, транспортеры, холодильники и т.п.), расходы на энергоснабжение, водоснабжение, отопление, охрану здания и другие подобные расходы, которые напрямую нельзя отнести к расходам на продажу в оптовой или розничной торговле. Общехозяйственные расходы связаны с функционированием административно-управленческого персонала предприятия. Существуют разные методы распределения общепроизводственных и общехозяйственных расходов (например, пропорционально прямым расходам на оплату труда работников основного производства, пропорционально общей сумме прямых расходов по видам деятельности и т.д.). Выбор одного из методов должен быть закреплен в учетной политике предприятия. Однако, для налогового учета приемлем один метод, который определен в пункте 2.10 Инструкции МНС РФ от 15.06.2000г. №62. Он заключается в том, что названные расходы распределяются пропорционально размеру выручки, полученной от каждого вида деятельности в общей сумме выручки. По предприятиям, осуществляющим торговую деятельность, под выручкой понимается валовая прибыль, определяемая как разность между ценой продажи и ценой покупки реализуемых товаров без НДС и акцизов .

Распределим сначала общепроизводственные расходы в нашем примере:

Сумма общепроизводственных расходов торгового подразделения предприятия в марте составила 67,93. Она распределится следующим образом:

Дт 44 "Оптовая торговля" Кт 25 "Торговля" - 38,86;

Дт 44 "Розничная торговля" Кт 25 "Торговля" - 29,07.

Следует отметить, что общепроизводственные расходы торгового предприятия следует учитывать на счете 44 "Расходы на продажу", на специальном субсчете или счете аналитического учета. Однако, в рассматриваемом примере предприятие является многопрофильным и занимается не только торговой, но и производственной деятельностью, поэтому для единообразия в учете предпочтительнее использовать балансовый счет 25 "Общепроизводственные расходы".

Аналогично распределяются общепроизводственные расходы в электронном производстве:

Следует увеличить на общепроизводственные расходы себестоимость изделия А на сумму 143,38 (329,6 * 43,5%), а себестоимость изделия Б - на сумму 186,22 (329,6 * 56,5%).

Дт 20 "Изделие А" Кт 25 "Электронное производство" - 143,38;

Дт 20 "Изделие Б" Кт 25 "Электронное производство" - 186,22.

Распределение общехозяйственных расходов можно представить в виде следующей таблицы:

Часть общехозяйственных расходов в сумме 4,95, списываемая в дебет счета продаж в розничной торговле, также не будет учтена при формировании налогооблагаемой прибыли как относящаяся к виду деятельности, прибыль от которой налогом не облагается.

Счета общепроизводственных и общехозяйственных расходов закрываются полностью и на конец отчетного месяца сальдо не имеют.

Бухгалтерские проводки формирования себестоимости представим в виде шахматных таблиц.

Списываются на себестоимость продаж затраты на производство и расходы на продажу:

С кредита счетов

Примечание к таблице.* Себестоимость готовой продукции в виде изделий А и Б отражается по дебету балансового счета 43 "Готовая продукция" в корреспонденции со счетами учета затрат на производство этой продукции:

Дт 43 Кт 20 "Изделие А" - 1555,28; Дт 43 Кт 20 "Изделие Б" - 2491,15. При признании в бухгалтерском учете выручки от продажи готовой продукции ее стоимость списывается со счета 43 "Готовая продукция" в дебет счета 90 "Продажи".

Списывается на себестоимость продаж стоимость проданных товаров по цене приобретения:

С кредита счетов

Примечание к таблице.* Если учет товаров в розничной торговле ведется по продажным ценам, то счет 42"Торговая наценка" кредитуется при принятии товаров к учету на суммы торговых наценок. При закрытии отчетного периода (месяца) суммы торговых наценок по проданным товарам сторнируются по кредиту счета 42 "Торговая наценка" в корреспонденции с дебетом счета 90 "Продажи".

Раздельный учет финансовых результатов.

Для получения информации о прибыли (убытках) от продаж по видам деятельности необходимо использовать рассмотренную выше структуру построения синтетических и аналитических счетов. При обработке первичных учетных документов по продажам товаров и продукции собственного производства бухгалтер одновременно с проводками, отражающими кредитовые обороты по балансовому счету 90 субсчет 1, то есть выручку от продаж с учетом НДС, производит начисление налога на добавленную стоимость по облагаемым этим налогом оборотам. Итоговые обороты за март месяц по кредиту счета 68субсчет "НДС" в корреспонденции с аналитическими счетами, открытыми к балансовому счету 90 субсчет 3 "Налог на добавленную стоимость" представлены в следующей таблице:

С кредита счета 68

И, наконец, в конце отчетного месяца бухгалтер, сопоставляя дебетовые обороты по субсчетам 2 и 3 и аналитическим счетам, открытым к счету 90 с кредитовыми оборотами по счету 90 субсчет 1 и соответствующим счетам аналитического учета, определит выручку от продаж по видам деятельности:

Балансовый счет 90 "Продажи"

Обороты за март

Сальдо за месяц

Облагаемая налогом на прибыль деятельность

Всего облагаемая деятельность

Деятельность на вмененном доходе

Итого по предприятию

Полученный финансовый результат от продаж за месяц бухгалтер в последний день месяца ( в нашем примере 31 марта) списывает заключительными оборотами со счета 90 субсчет 9 "Прибыль/убыток от продаж" на счет 99 "Прибыли и убытки". К счету 99 также необходимо открыть два субсчета: 1 - для облагаемых налогом видов деятельности и 2 - для видов деятельности на вмененном доходе:

Дт 90 субсчет 9 Кт 99 субсчет 1 - 1044,64;

Дт 90 субсчет 9 Кт 99 субсчет 2 - 12,44.

В связи с тем, что хозяйственная деятельность предприятия сопровождается образованием операционных и внереализационных доходов и расходов, то к балансовому счету 91 "Прочие доходы и расходы" следует открыть субсчета второго или третьего уровня ( в зависимости от потребности в детализации данного счета), соответствующие видам деятельности, облагаемым налогом на прибыль, и видам деятельности на вмененном доходе. В первую очередь это касается отражения прочих расходов, которые не могут уменьшать облагаемую базу по налогу на прибыль, если они связаны с деятельностью на вмененном доходе. Например, проценты за кредит, относимые на операционные расходы. Что касается прочих доходов, то здесь должен быть индивидуальный подход к каждому виду дохода. К примеру, если предприятие, переведенное на уплату единого налога на вмененный доход, реализовало основное средство, то доход от такой реализации подлежит обложению налогом на прибыль, так как реализацию основного средства невозможно отнести к какому-либо из видов деятельности, которые в соответствии с Федеральным Законом РФ от 31.07.1998г. № 148-ФЗ могут быть переведены на уплату единого налога на вмененный доход.