Категория: Бланки/Образцы

В поле 6 отражается сумма платежа, в рублях с большей буковкы, а копейки цифрами.  Имеющий право подписи, и это право закреплено прототипом его подписи. Проставляется оттиск печати (при ее наличии) согласно заявленному кредитной организации, флибоалу кредитной организации либо учреждению банка рф эталону поле 44.

Имеющий право подписи, и это право закреплено прототипом его подписи. Проставляется оттиск печати (при ее наличии) согласно заявленному кредитной организации, флибоалу кредитной организации либо учреждению банка рф эталону поле 44.

Указываются число, месяц, год цифрами (в формате дд. Что тогда отражать в поле 107 в платежном поручении в 2016 году - эталон в нашей статье. Одна из их ошибка в поле 107 в платежном поручении в 2016.

В реквизите 104 распоряжения о переводе валютных средств указывается значение кбк. При перечислении всех страховых взносов, включая платежи в пфр, в поле 101 следует проставить 08. Значения основания платежа нужно избрать из приложений кприказу минфина рф от 12. потому полагаем, что по ним оформляется обыденное платежное поручение, без наполнения налоговых полей, в т.

Платежное поручение на оплату налогов платежка образецЕсть информация о том, проходят ли такие платежи до арбитражного суда корректно? Платежные поручения очередность платежей поле 107 в пп налоговые анонсы. эталон платежного поручения в фсс 2015 будет нужно всем, кто перечисляет страховые взносы. При оформлении платежного поручения на перечисление в бюджет ндфл с дохода в виде заработной платы сотрудника в реквизите 107 нужно указывать месяц и год, за который перечисляется налог.

Платежное поручение 2015 г октмо уинКомпании на вмененке в поле 101 указывают код 01, личные предприниматели код 09 (см. В поле 107 платежного поручения нужно указывать налоговый период, за который. 1 2 3 1 платежное поручение наименование документа. фурроров вам в предстоящем исследовании вопросов учета и налогообложения! Вам будут доступны если акт от поставщика датирован 2015 годом, но получлибо вы его только на данный момент, расходы можно учитывать в текущем периоде. 107, наполнение поля 107 при уплате страховых взносов, эталон. Если погашаете задолженность по требованию, то в поле 107 ставьте определенную дату, к примеру 22.

Чтобы рассчитать налог при УСН (6) необходимо умножить все доходы, поступившие на расчетный счет и. Вы добавили рекомендацию в избранное! В избранном можно собирать документы, которые часто нужны в работе. Нажмите «Избранное чтобы посмотреть все избранные документы. Прекратить обучение.

Однако, если вы ребенка не ведете деятельность и не зарабатываете ничего, то не смысла держать ИП и зазря платить каждый год взносы в ПФР, лучше закрыть и открыть потом, когда ИП реально понадобиться. P.S. Если вам сложно во всем этом разобраться, то поверьте проще зарегистрироваться в Мое Дело и они все сделают за вас. Я хоть во всем и разобрался, но все равно считаю, что бухгалтерию в том или ином виду нужно делегировать, чтобы самому каждый раз не ломать голову. А свои силы и время лучше пускать на бизнес. 12 если налог уплачивается по итогам квартала номер квартала, за который он перечисляется (например, 01, 02, 03 или 04 если налог уплачивается по итогам полугодия номер полугодия, за которое он перечисляется (01 или 02 если налог уплачивается по итогам года два нуля; 4) поставьте точку; 5) укажите год, за который уплачивается налог (например, 2013, 2014 и т. Д.). Пример Ситуация 1 ЗАО «Актив» в январе 2014 года перечислило в бюджет 1/3 НДС за IV квартал 2013 года. «Актив» должен указать следующий код налогового периода: КВ.04.2013 Ситуация 2 В марте 2014 года «Актив» перечислил в бюджет налог на прибыль по итогам. Наибольшая путаница у меня возникала, когда я вникал в тему расчета налога и фиксированных взносов. Как правильно заполнить платежное поручение, учитывая все нововведения? Для расторжении платежного поручения предусмотрен типовой бланк. Его.

Если платите по требованию, извещению, решению или иному исполнительному документу, найдите в нём значение УИН (20 знаков цифр и букв и перепишите в платежное поручение в поле Код. Можно писать в двух строчках, или растяните поле и уменьшите шрифт. Эту же информацию, но в форме таблицы, вы можете посмотреть на странице Заполнение полей платежного поручения ).

За временно пребывающих иностранцев независимо от срока, на который с ними заключен трудовой договор, теперь.

383-П). В полях над названием укажите присвоенные плательщику ИНН и КПП. Если КПП нет или.

Общие правила в заполнении платежных поручений по любым налогам, сборам и страховым взносам, распространяются на.

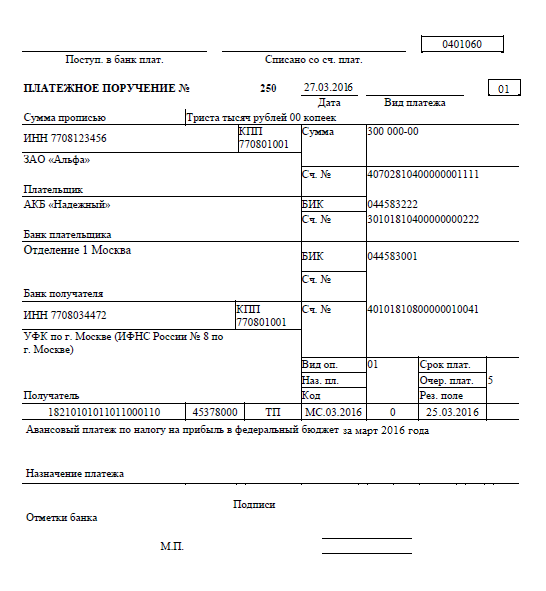

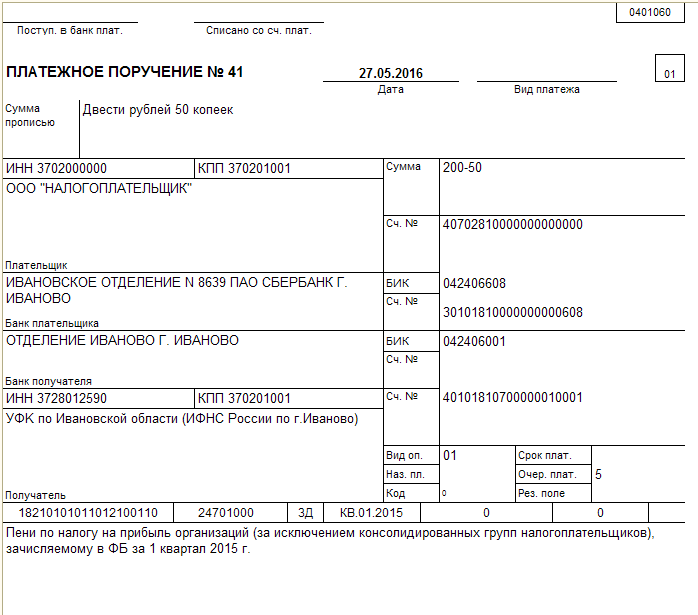

Заполнять платежки в 2016 году надо по новым правилам. Главные изменения в платежных поручениях вступают в силу с года. Новые правила заполнения платежных поручений в 2016 году ввел Минфин России приказом от 148н. Вступает в силу большая часть изменений в платежных поручениях с года. Важное в статье: Заполнение ИНН и КПП в платежном поручении в 2016 году. КБК, октмо и УИН в платежном поручении в 2016 году. Поле 110 в платежном поручении в 2016 году. Образец заполнения платежного поручения в 2016 году. Изменения в платежных поручениях с года. ИНН и КПП в платежном поручении, минфин четко определил, сколько знаков писать в.

Одним из документов, необходимых для проведения безналичных расчетов между не только юридическими, но и физическими лицами посредством банков или иных финансовых учреждений является платежное поручение. Образец заполнения в ПФР, ФСС и другие фонды поможет правильно заполнить этот документ. Банком России установлен бланк платежного поручения. Платежное поручение 2016 его образец скачать. Платежные поручения 2016 могут существовать как в электронном виде (система клиент-банк или интернет банк), так и на бумажных носителях. Заполнение полей платёжного поручения осуществляется на основании требований, изложенных в Положении Банка России от года N 383-П О правилах осуществления перевода денежных средств. Платежки по налогам и иным перечислениям в.

После выхода в свет Письма ФНС РФ от 12.07.2016 № ЗН-4-1/12498@ на бухгалтерских форумах широко обсуждается вопрос о порядке заполнения платежного поручения по НДФЛ, в частности, об алгоритме заполнения реквизита «107». После выхода в свет Письма ФНС РФ от 12.07.2016 № ЗН-4-1/12498@ на бухгалтерских форумах широко обсуждается вопрос о порядке заполнения платежных поручений при перечислении НДФЛ, в частности, об алгоритме заполнения реквизита «107». Для ответа на вопрос обратимся к Приказу Минфина РФ от 12.11.2013 № 107н, которым утверждены Правила указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему РФ (далее – Правила). Сразу отметим, что никаких изменений в названные правила в последнее время не вносилось.

Дословно о заполнении реквизита «107» в п. 8 приложения 2 к Правилам говорится следующее: В реквизите «107» распоряжения о переводе денежных средств указывается значение показателя налогового периода, который имеет 10 знаков, восемь из которых имеют смысловое значение, а два являются разделительными знаками и заполняются точкой («.»).

Показатель используется для указания периодичности уплаты налогового платежа или конкретной даты уплаты налогового платежа, установленной законодательством о налогах и сборах. Периодичность уплаты может быть месячной, квартальной, полугодовой или годовой.

Первые два знака показателя налогового периода предназначены для определения периодичности уплаты налогового платежа, установленной законодательством о налогах и сборах, которая указывается следующим образом:

«МС» – месячные платежи;

«КВ» – квартальные платежи;

«ПЛ» – полугодовые платежи;

«ГД» – годовые платежи.

В 4?м и 5?м знаках показателя налогового периода для месячных платежей проставляется номер месяца текущего отчетного года, для квартальных платежей – номер квартала, для полугодовых – номер полугодия.

Номер месяца может принимать значения от 01 до 12, номер квартала – от 01 до 04, номер полугодия – 01 или 02.

В 3?м и 6?м знаках показателя налогового периода в качестве разделительных знаков проставляется точка («.»).

В 7 – 10?м знаках показателя налогового периода указывается год, за который производится уплата налога.

При уплате налогового платежа один раз в год 4?й и 5?й знаки показателя налогового периода заполняются нулями («0»). Если законодательством о налогах и сборах по годовому платежу предусматривается более одного срока уплаты налогового платежа и установлены конкретные даты уплаты налога (сбора) для каждого срока, то в показателе налогового периода указываются эти даты.

Образцы заполнения показателя налогового периода:

«МС.02.2013»; «КВ.01.2013»; «ПЛ.02.2013»; «ГД.00.2013»; «04.09.2013».

Налоговый период указывается для платежей текущего года, а также в случае самостоятельного обнаружения ошибки в ранее представленной декларации и добровольной уплаты доначисленного налога (сбора) за истекший налоговый период при отсутствии требования налогового органа об уплате налогов (сборов). В показателе налогового периода следует указать тот налоговый период, за который осуществляется уплата или доплата налогового платежа.

При погашении отсроченной, рассроченной, реструктурируемой задолженности, погашении приостановленной к взысканию задолженности, погашении задолженности по требованию налогового органа об уплате налогов (сборов) или погашении задолженности в ходе проведения процедур, применяемых в деле о банкротстве, погашении инвестиционного налогового кредита в показателе налогового периода в формате «день.месяц.год» указывается конкретная дата, например: «05.09.2013», которая взаимосвязана с показателем основания платежа (пункт 7 настоящих Правил) и может обозначать, если показатель основания платежа имеет значение:

При погашении отсроченной, рассроченной, реструктурируемой задолженности, погашении приостановленной к взысканию задолженности, погашении задолженности по требованию налогового органа об уплате налогов (сборов) или погашении задолженности в ходе проведения процедур, применяемых в деле о банкротстве, погашении инвестиционного налогового кредита в показателе налогового периода в формате «день.месяц.год» указывается конкретная дата, например: «05.09.2013», которая взаимосвязана с показателем основания платежа (пункт 7 настоящих Правил) и может обозначать, если показатель основания платежа имеет значение:

«ТР» – срок уплаты, установленный в требовании налогового органа об уплате налогов (сборов);

«РС» – дата уплаты части рассроченной суммы налога в соответствии с установленным графиком рассрочки;

Не позднее последнего числа месяца, в котором производились выплаты

В соответствии с Правилами если законодательством о налогах и сборах по годовому платежу предусматривается более одного срока уплаты налогового платежа и установлены конкретные даты уплаты налога (сбора) для каждого срока, то в показателе налогового периода указываются эти даты. Таким образом, возникновение разных вариантов заполнения поля 107 в платежном поручении объяснимо.

Некоторые налоговые инспекции уже оповестили своих «налогоплательщиков» о том, что в реквизите «107» при перечислении НДФЛ нужно указывать конкретную дату, не позднее которой должно быть осуществлено перечисление налога.

Сколько формировать платежек: одну, две или три? В комментируемом письме чиновники сделали вывод: если налоговым законодательством предусматривается более одного срока уплаты налога и установлены конкретные даты его уплаты для каждого срока, налогоплательщик (полагаем, что указанные разъяснения распространяются и на налоговых агентов) должен сформировать отдельные платежки с разными показателями налогового периода.

В комментируемом письме чиновники сделали вывод: если налоговым законодательством предусматривается более одного срока уплаты налога и установлены конкретные даты его уплаты для каждого срока, налогоплательщик (полагаем, что указанные разъяснения распространяются и на налоговых агентов) должен сформировать отдельные платежки с разными показателями налогового периода.

Если принять сторону тех, кто считает, что НДФЛ является годовым налоговым платежом с разными сроками его уплаты, получается, что бухгалтер при перечислении НДФЛ с суммы заработной платы, если в нее входят в том числе больничные и (или) отпускных, должен формировать отдельные платежные поручения, в которых показатели реквизита «107» различны.

Мы не беремся утверждать, что с 2016 года поменялся алгоритм заполнения реквизита «107» платежного поручения при перечислении НДФЛ в бюджет. Поэтому, если налоговая инспекция не требует от вас заполнять платежное поручение по НДФЛ по?новому, вы можете оставить комментируемое письмо без внимания и продолжать действовать привычным образом. Не удивляйтесь, однако, если налоговики укажут вам на ошибку. В то же время вы всегда можете проконсультироваться с налоговиками по любому возникшему вопросу.

С. В. Манохова

эксперт журнала

«Оплата труда: акты и комментарии для бухгалтера», №9, сентяюрь, 2016 г.

Напомним основные правила, по которым при перечислении налогов и страховых взносов должно заполняться платежное поручение в 2017 году. Образец такого документа — в конце этой статьи

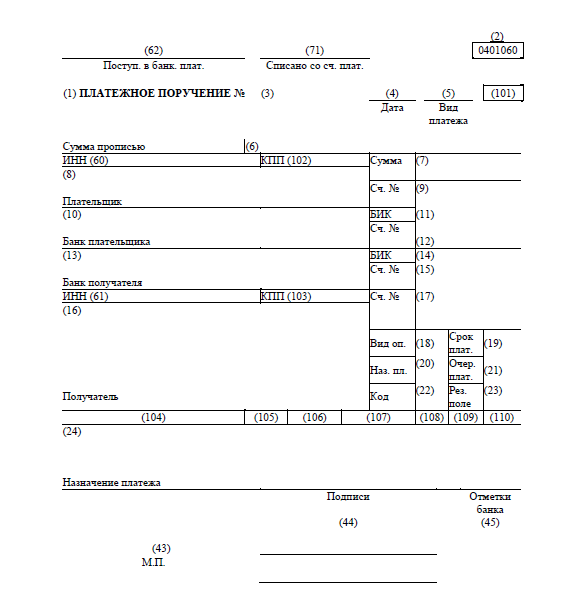

Как заполнять платежное поручение в 2017 годуОбщие правила по оформлению платежек вы найдете в Приложении 1 к Положению Банка России от 19 сентября 2012 г. № 383-П, специальный порядок для налоговых платежей и платежей по взносам — в приложениях 2 и 4 к приказу Минфина России от 12 ноября 2013 г. № 107н,

Какие именно сведения нужно указывать в каждой строке, смотрите в таблице ниже.

Платежное поручение в 2017 году при перечислении налогов и страховых взносов

Наименование и номер поля

Очер. плат. (поле 21)

Очередность платежа. Уплачивая налоги и страховые взносы (а также пени и штрафы по этим платежам), в поле 21 указывают значения «3» и «5». Значение «3» — в платежках, выставленных ИФНС и отделениями внебюджетных фондов при принудительном взыскании задолженности. Значение «5» — в платежных документах, которые организации составляют самостоятельно (ст. 855 ГК РФ, письмо Минфина России от 20 января 2014 г. № 02-03-11/1603).

Уникальный идентификатор начислений (УИН), если он установлен получателем средств. УИН может быть указан в требовании об уплате налогам. Во всех остальных случаях в поле 22 ставится «0».

УИН состоит из 20 или 25 цифр. Чтобы отделить цифры УИН, используется знак «///» после цифрового кода. Пример назначения платежа: УИН12345678901234567890///

Рез. поле (поле 23)

Бухгалтерских новостей слишком много, а времени на их поиск слишком мало. Рекомендуем подписаться на новостную рассылку журнала «Главбух», чтобы следить за всеми изменениями в работе бухгалтеров.

Оставьте первый комментарийДля того, чтобы оставить свой комментарий необходимо зайти под своим паролем или зарегистрироваться

Статьи по теме в журнале «Главбух»Вы сможете продолжить чтение этого материала и получите доступ к сервисам для постоянных посетителей сайта. Вам будут доступны:

У меня есть пароль напомнить Пожалуйста, проверьте почту Ввести Я тут впервые Получить доступ Регистрация займет

не больше минуты! Войти Введите логин Неверный логин или пароль Неверный логин или пароль Введите пароль <Актион> Медиагруппа и сеть профессиональных сайтов

Все изменения в законодательстве для бухгалтера

С 1 января 2014 года вводятся новые правила заполнения платежных поручений. Это связано с введением в действие приказа Минфина России от 12.11.2013 № 107н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему

Платежное поручение применяется при безналичных расчетах, а также при уплате налогов и страховых взносов.

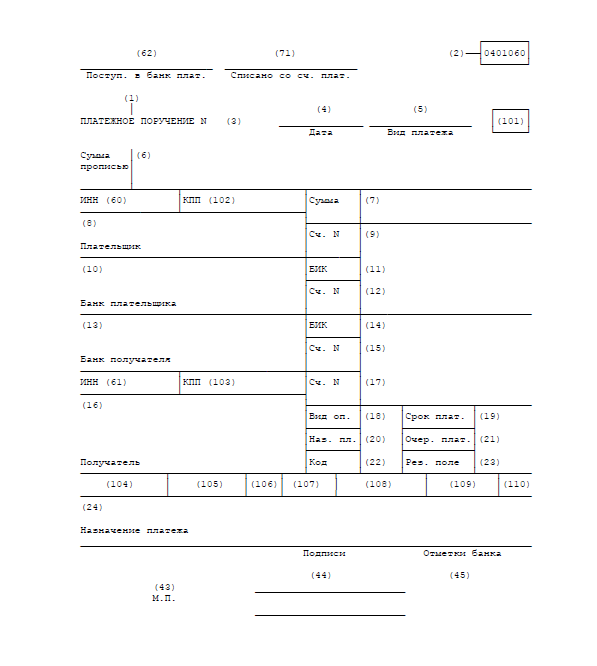

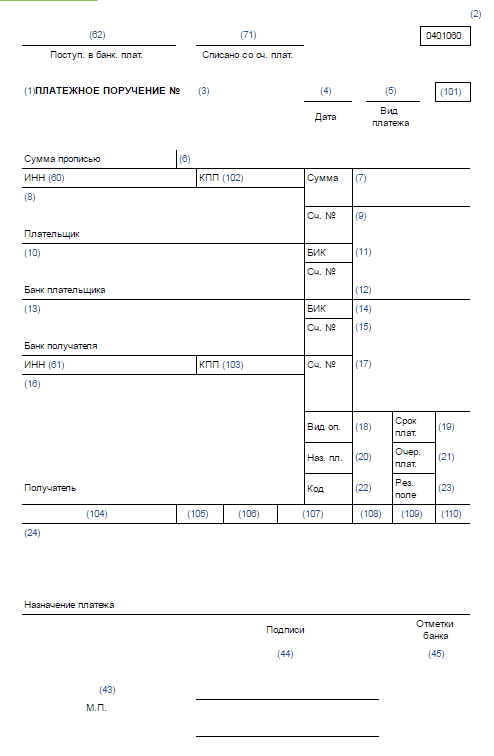

Поля платежного поручения

В форме платежного поручения красным цветом выделены поля, на которые особо стоит обратить внимание в связи с изменениями, вступившими в силу с 1 января 2014.

Вводится новый реквизит «УИН»

В 2014 году в платежном поручении появился новый реквизит — «Уникальный идентификатор начисления» (УИН). Данные о нем предоставляет администратор доходов бюджетов.

Реквизит «УИН» с 1 января по 30 марта 2014 года

Уникальный идентификатор начисления указывается первым в реквизите «Назначение платежа» и состоит из 23 знаков: первые три знака принимают значение «УИН», знаки с 4 по 23 соответствуют значению уникального идентификатора начисления.

Для выделения информации об уникальном идентификаторе начисления после уникального идентификатора начисления используется символ «///».

Уникальный идентификатор платежа

До 31 марта 2014 года в поле 22 «Код» значение реквизита не указывается

С 31 марта 2014 года вступают в силу правила заполнения поля «Код» (Указание Банка России от 15.07.2013 № 3025-У). Кроме понятия «УИН», появляется еще понятие «уникальный идентификатор платежа (УИП)».

УИП будет указываться в поле «Код» (22). На бумажном носителе может допускаться указание уникального идентификатора платежа двумя и более строками.

В то же время в пункте 12 приложения 2 и пункте 7 приложения 4 к приказу № 107н сказано, что в реквизите «Код» указывается уникальный идентификатор начисления.

Из вышесказанного можно сделать вывод, что УИН и УИП — это один и тот же показатель.

Как узнать значение УИН и заполнить его в платежном поручении 2014

Чтобы узнать значение УИН, организации необходимо обратиться непосредственно в налоговую инспекцию, Пенсионный фонд или территориальное отделение ФСС РФ.

Правила заполнения платежного поручения:

Поле 101 «Статус плательщика»

С 1 января 2014 года заполняется в соответствии с приложением 5 к приказу № 107н.

При наличии записей в полях 104—110 расчетного документа поле 101 должно быть заполнено обязательно.

В поле 101 платежного поручения указывается статус плательщика. Данный показатель может принимать значения 01—26.

Количество возможных значений статуса плательщика увеличилось, но это не коснулось расчетов по НДФЛ. С начала 2014 года при перечислении любых страховых взносов в платежках необходимо ставить статус 08.

Поле «101» может иметь следующие статусы:

«01» — налогоплательщик (плательщик сборов) — юридическое лицо;

«02» — налоговый агент;

«03» — организация федеральной почтовой связи, составившая распоряжение о переводе денежных средств по каждому платежу физического лица;

«04» — налоговый орган;

«05» — территориальные органы Федеральной службы судебных приставов;

«06» — участник внешнеэкономической деятельности — юридическое лицо;

«07» — таможенный орган;

«08» — плательщик — юридическое лицо (индивидуальный предприниматель), осуществляющее перевод денежных средств в уплату страховых взносов и иных платежей в бюджетную систему Российской Федерации;

«09» — налогоплательщик (плательщик сборов) — индивидуальный предприниматель;

«10» — налогоплательщик (плательщик сборов) — нотариус, занимающийся частной практикой;

«11» — налогоплательщик (плательщик сборов) — адвокат, учредивший адвокатский кабинет;

«12» — налогоплательщик (плательщик сборов) — глава крестьянского (фермерского) хозяйства;

«13» — налогоплательщик (плательщик сборов) — иное физическое лицо — клиент банка (владелец счета);

«14» — налогоплательщик, производящий выплаты физическим лицам;

«15» — кредитная организация (филиал кредитной организации), платежный агент, организация федеральной почтовой связи, составившие платежное поручение на общую сумму с реестром на перевод денежных средств, принятых от плательщиков — физических лиц;

«16» — участник внешнеэкономической деятельности — физическое лицо;

«17» — участник внешнеэкономической деятельности — индивидуальный предприниматель;

«18» — плательщик таможенных платежей, не являющийся декларантом, на которого законодательством Российской Федерации возложена обязанность по уплате таможенных платежей;

«19» — организации и их филиалы (далее — организации), составившие распоряжение о переводе денежных средств, удержанных из заработной платы (дохода) должника — физического лица в счет погашения задолженности по платежам в бюджетную систему Российской Федерации на основании исполнительного документа, направленного в организацию в установленном порядке;

«20» — кредитная организация (филиал кредитной организации), платежный агент, составившие распоряжение о переводе денежных средств по каждому платежу физического лица;

«21» — ответственный участник консолидированной группы налогоплательщиков;

«22» — участник консолидированной группы налогоплательщиков;

«23» — органы контроля за уплатой страховых взносов;

«24» — плательщик — физическое лицо, осуществляющее перевод денежных средств в уплату страховых взносов и иных платежей в бюджетную систему Российской Федерации;

«25» — банки-гаранты, составившие распоряжение о переводе денежных средств в бюджетную систему Российской Федерации при возврате налога на добавленную стоимость, излишне полученной налогоплательщиком (зачтенной ему) в заявительном порядке, а также при уплате акцизов, исчисленных по операциям реализации подакцизных товаров за пределы территории Российской Федерации, и акцизов по алкогольной и (или) подакцизной спиртосодержащей продукции;

«26» — учредители (участники) должника, собственники имущества должника — унитарного предприятия или третьи лица, составившие распоряжение о переводе денежных средств на погашение требований к должнику по уплате обязательных платежей, включенных в реестр требований кредиторов, в ходе процедур, применяемых в деле о банкротстве.

Поле 104 «Код бюджетной классификации»

В поле 104 нужно вписать 20-значный КБК. Приказ Минфина России от 01.07.2013 № 65н утвердил коды бюджетной классификации на 2014 год.

Изменения коснулись уплаты взносов в ПФР, начиная с перечисления за январь нужно формировать одно платежное поручение для уплаты страховых взносов в пенсионный фонд РФ. Остальные коды остались прежними.

Страховые взносы за декабрь 2013 года нужно перечислять двумя платежками на КБК, действовавшие в 2013 году.

Перечень КБК на 2014 год по основным налогам и взносам:

С 2014 года в платежных поручениях код ОКАТО заменяется на код из нового Общероссийского классификатора территорий муниципальных образований (ОКТМО) (приказ Росстандарта от 14.06.2013 № 159-ст «О принятии и введении в действие Общероссийского классификатора территорий муниципальных образований ОК 033-2013»).

Для муниципальных образований коды ОКТМО состоят из 8 знаков, а для населенных пунктов — из 11.

В новых и старых кодах будут совпадать первые две цифры, а остальные поменяются.

Последние 3 знака кода ОКТМО обозначают населенные пункты, входящие в состав муниципальных образований.

Узнать свой код ОКТМО можно на сайте ФНС России или в налоговой инспекции.

Поле 106 «Основание платежа»

Коды оснований платежа приведены в пункте 7 приложения 2 к приказу № 107н, в части НДФЛ и страховых взносов они остались теми же, что и в 2013 году.

При осуществлении текущего платежа поле принимает значение «ТП»

В случае если в поле 106 проставлен 0, инспекторы самостоятельно относят поступившие денежные средства к одному из оснований платежа.

Основные значения реквизита 106:

«ТП» — платежи текущего года;

«ЗД» — добровольное погашение задолженности но истекшим налоговым, расчетным (отчетным) периодам при отсутствии требования налогового органа об уплате налогов (сборов);

«БФ» — текущий платеж физического лица — клиента банка (владельца счета), уплачиваемый со своего банковского счета;

«ТР» — погашение задолженности по требованию налогового органа об уплате налогов (сборов);

«РС» — погашение рассроченной задолженности;

«ОТ» — погашение отсроченной задолженности;

«РТ» — погашение реструктурируемой задолженности;

«ПБ» — погашение должником задолженности в ходе процедур, применяемых в деле о банкротстве;

«ПР» — погашение задолженности, приостановленной к взысканию;

«АП» — погашение задолженности по акту проверки;

«АР» — погашение задолженности но исполнительному документу;

«ИН» — погашение инвестиционного налогового кредита;

«ТЛ» — погашение учредителем (участником) должника, собственником имущества должника — унитарного предприятия или третьим лицом задолженности в ходе процедур, применяемых в деле о банкротстве;

«ЗТ» — погашение текущей задолженности в ходе процедур, применяемых в деле о банкротстве.

Поле 107 «Налоговый период»

Поле «Налоговый период» используется для указания периодичности уплаты налога (сбора) или конкретной даты уплаты, установленной законодательством (п. 8 приложения 2 к приказу № 107н).

Поле 107 имеет 10 знаков, восемь несут смысловое значение, а два являются разделительными и заполняются точками.

Первые два знака показателя налогового периода предназначены для определения периодичности уплаты, которая может быть месячной, квартальной, полугодовой или годовой.

«МС» — месячные платежи;

«КВ» — квартальные платежи;

«ПЛ» — полугодовые платежи;

«ГД» — годовые платежи.

При перечислении НДФЛ или страховых взносов указывается месячная периодичность (1-й и 2-й знаки).

3-й и 6-й знаки ставятся точки.

В 4-м и 5-м знаках проставляется месяц (значения могут меняться от 01 до 12).

В 7—10-м знаках — год.

В поле «Налоговый период» нужно отразить тот период, за который осуществляется уплата или доплата налогового платежа, независимо от даты перечисления средств.

При осуществлении платежа за декабрь 2013 года указывается МС.12.2013. За январь 2014 года в поле указывается значение МС.01.2014.

Поле 108 «Номер документа»

В поле 108 указывается номер документа, на основании которого производится платеж. Этот показатель зависит от значения поля 106 «Основание платежа».

Если компания исполняет требование налоговой инспекции или перечисляет средства по различным решениям и определениям, в поле 108 нужно указывать номера исполняемых документов без знака «№» (п. 9 приложения 2 к приказу № 107н).

Если перечисляется текущий платеж или добровольно погашается задолженность (отсутствует требование налогового органа, ПФР или ФСС РФ), в поле 108 ставят 0.

Поле 109 «Дата документа»

При перечислении текущих платежей в поле 109 нужно указать дату подписания декларации (расчета) согласно абзаца 2 пункта 10 приложения 2 к приказу № 107н.

Реквизит поля 109 состоит из 10 знаков: первые 2 знака обозначают календарный день, 4-й и 5-й — месяц, с 7-го по 10-й — год.

В случаях, когда компания перечисляет платеж раньше сдачи декларации, в поле 109 ставят 0. Например, взносы в ПФР за декабрь 2013 года нужно заплатить до 15 января 2014 года, а расчет за 2013 год компания сдаст только в феврале.

Поле 110 «Тип платежа»

С января 2014 года изменится количество кодов для типа платежа:

Это сделано с целью упрощения заполнения платежного поручения, а также убрать лишнюю путаницу с типами платежей.

Таким образом, при уплате НДФЛ и взносов во внебюджетные фонды в платежных поручениях, отправленных после 1 января 2014 года, надо будет ставить 0.

Поле 24 «Назначение платежа»

Общие требования к назначению платежа не изменились – необходимо указать наименование товаров, работ, услуг, номер и дату товарного документа, договора.

Что касается НДС, из новых правил следует, что налог в составе платежа плательщики заполняют по желанию. Прежние правила требовали обязательно выделять отдельной строкой НДС или указать, что налог не уплачивается. Банки пока еще требуют писать в назначении платежа, включает ли его сумма НДС. Поэтому безопаснее от такой информации пока не отказываться.