Категория: Бланки/Образцы

Последнее обновление: 20-09-2014 23:46:00

Деревянное домостроение - вид строительства базирующийся на использовании деревянных материалов. Экология деревянных сооружений, в сочетании с массой конструктивных и эксплуатационных преимуществ позволяет деревянным постройкам оставаться востребованными на протяжении тысяч лет. Современное деревянное домостроение предлагает огромное многообразие материалов, технологий, стилей и направлений, для удовлетворения потребностей любого потребителя, и воплощения в жизнь проектов самой различной сложности.

Наличие большого выбора, безусловно, позволяет очень гибко подойти к реализации собственного проекта, но для неискушенного знаниями человека, освоиться в этом многообразии довольно тяжело.

Основная задача нашего ресурса заключается в сборе информации и формировании базы знаний по деревянному домостроению и сопуствующим областям, с целью упрощения поиска и доступа к необходимой информации.

Получив представление о материалах и технологиях, Вы можете ознакомиться с проектами домов представленными в соответствующем разделе.

Современные деревянные дома фото

Уважаемые посетители, если Вам понравились материалы представленные на сайте и Вы решили использовать их на своих ресурсах, оцените наш труд, разместив активную ссылку на наш сайт WoodDigest.ru .

Быстрая навигация: Каталог статей Иные вопросы Закрытие "вмененной" торговой точки, или Особый порядок расчетов с бюджетом (Морозова О.)

Закрытие "вмененной" торговой точки, или Особый порядок расчетов с бюджетом (Морозова О.)Дата размещения статьи: 20.03.2016

Глава 26.3 Налогового кодекса содержит, по сути, две конкурирующие нормы. Одна из них предполагает, что при изменении физпоказателя таковое учитывается при расчете ЕНВД с месяца, в котором оно имело место быть. Другая же позволяет при определении своих обязательств по "вмененному" налогу учитывать количество дней в месяце, в течение которых велась деятельность, переведенная на уплату ЕНВД. Правда, при этом оговорено, что последняя норма применяется в случае, когда организация или ИП встает или снимается с учета в качестве "вмененщика". Вопрос в том, в каком порядке следует вести расчеты с бюджетом по "вмененному" налогу, если в течение месяца налогоплательщик посреди месяца закрывает, к примеру, только одну из имеющихся у него торговых точек, то есть с "вмененного" учета он не снимается. До недавнего времени контролирующие органы в этой части занимали мало того что не выгодную для налогоплательщиков позицию, так еще и предлагали для подобных ситуаций разные формулы для расчета "вмененного" налога.

Одним из видов деятельности, который по решению местных властей может быть переведен на уплату ЕНВД, является розничная торговля (пп. 6 и 7 п. 2 ст. 346.26 НК). И если соответствующее решение чиновниками принято и должным образом оформлено, то организации или ИП при соблюдении иных условий, установленных гл. 26.3 Налогового кодекса, на добровольных началах могут перейти на данный спецрежим. При этом необходимо в налоговом органе по месту осуществления такой деятельности встать на "вмененный" учет (ст. 346.28 НК).

В том случае, если организация или ИП встали на "вмененный" учет или снялись с такового не с первого дня календарного месяца, размер вмененного дохода за данный месяц рассчитывается исходя из фактического количества дней осуществления "вмененной" деятельности. Такое правило закреплено в п. 10 ст. 346.29 Кодекса.

Однако в гл. 26.3 Кодекса есть и еще одна норма, позволяющая налогоплательщикам скорректировать свои налоговые обязательства перед бюджетом. Речь идет о положениях п. 9 ст. 346.29 Кодекса. В соответствии с данной нормой изменение величины физического показателя в течение налогового периода учитывается при исчислении суммы ЕНВД с начала того месяца, в котором оно произошло. Очевидно, что это может привести как к увеличению суммы ЕНВД к уплате (напр. если физпоказателем является площадь торгового зала, но посреди месяца перезаключен договор аренды на меньшую площадь), так и к уменьшению (напр. если площадь торгового зала увеличилась).

Проблема в том, что многим "розничным" плательщикам ЕНВД в настоящее время приходится подстраиваться под реалии сегодняшнего дня, связанные с введением РФ санкций на поставку из-за рубежа отдельных товаров, падением курса рубля, а следом и покупательской способности населения. В результате многим налогоплательщикам приходится оптимизировать ведение своего бизнеса. Однако в целях исчисления ЕНВД подобные "маневры" чреваты налоговыми проблемами. Дело в том, что Кодекс не дает прямого ответа на вопрос, в каком порядке следует исчислять ЕНВД за месяц, в котором была закрыта одна из торговых точек, находящихся на территории, подведомственной одной налоговой инспекции.

К разрешению данной проблемы представители ФНС подходят достаточно формально. В информационном сообщении от 26 июня 2014 г. размещенном на сайте налоговой службы, подчеркивается, что при закрытии одной из торговых точек, если другая торговая точка на территории города продолжает функционировать, налогоплательщик не снимается с учета как плательщик ЕНВД. Соответственно, и норма п. 10 ст. 346.29 Кодекса в данной ситуации применяться не должна.

Плюс ко всему, по мнению чиновников, при названных обстоятельствах неправомерно и применение п. 9 ст. 346.29 Кодекса. Ведь в данной норме речь идет о расчете "вмененного" налога в случае, когда происходит изменение физического показателя. Однако в рассматриваемой ситуации имеет место не изменение величины физического показателя, а прекращение деятельности в сфере розничной торговли через конкретный объект торговли.

Таким образом, на выходе получается, что при закрытии одной из торговых точек в середине квартала "вмененный" налог следует рассчитать за полный (!) месяц, в котором произошло закрытие торговой точки. То есть ни одна из названных норм Кодекса применительно к рассматриваемой ситуации не работает. А это означает, что, если, к примеру, торговая точка закрылась в середине марта 2016 г. то за март "вмененный" налог рассчитывается по полной "программе".

С одной стороны, в рассуждениях чиновников определенная логика присутствует. Однако представляется, что к налоговым правоотношениям она неприменима. Ведь при таком подходе нарушается принцип нейтральности и равенства налогообложения - "к однородным с экономической точки зрения отношениям при отсутствии специальных указаний в налоговом законе должны применяться единые налоговые последствия" (см. напр. Постановление Президиума ВАС от 22 октября 2013 г. N 3710/13).

Лучше всего проиллюстрировать сказанное на примере. Предположим, что у одной организации на территории одного города есть несколько торговых точек, а у другой - каждая из торговых точек расположена в разных городах. И та и другая организация закрывает одну из своих торговых точек в феврале 2016 г. с тем лишь отличием, что вторая из них заодно снимается с учета в качестве плательщика ЕНВД.

Каковы же будут налоговые последствия? А они при прочих равных будут различными. Первой компании, следуя рекомендациям ФНС, придется рассчитать ЕНВД за месяц закрытия торговой точки как за полный, а у второй - "вмененный" расчет будет вестись только исходя из фактически отработанных до закрытия торговой точки дней в феврале 2016 г.

Можно привести и еще более наглядный пример. Допустим, что у компаний есть магазины одинаковой площади, через которые они ведут розничную торговлю в рамках ЕНВД. Одна из них полностью закрывает один из магазинов, оставаясь при этом на учете в качестве плательщика ЕНВД, поскольку продолжает "вмененную" торговлю через другие объекты торговли, а вторая - заключает новый договор аренды, согласно которому площадь магазина уменьшается вдвое. Первая компания опять же за месяц закрытия магазина заплатит по полной, а вторая при расчете ЕНВД за этот месяц уже учтет изменение физического показателя.

Как нам удалось убедиться, подход, на котором настаивали представители ФНС, ставит налогоплательщиков в неравные условия, что, собственно говоря, противоречит основным принципам налогообложения. По всей видимости, именно по этой причине в судебной практике сформировался совершенно иной алгоритм решения данной задачи. Суды сходятся в том, что при закрытии магазина в любом случае следует руководствоваться положениями п. 10 ст. 346.29 Кодекса. То есть "вмененный" налог надо рассчитывать исходя и из фактического количества дней осуществления предпринимательской деятельности (см. Постановления Арбитражного суда Поволжского округа от 4 сентября 2014 г. N А72-698/2014, Арбитражного суда Волго-Вятского округа от 29 июня 2015 г. N Ф01-2244/2015 по делу N А31-7936/2014 и т.д.).

Между тем имеется еще и третий вариант решения все той же задачи. Его в свое время предложили представители Минфина (см. напр. Письмо Минфина от 30 октября 2013 г. N 03-11-11/46223). Чиновники исходили из тех соображений, что раз при закрытии одной торговой точки налогоплательщик не снимается с "вмененного" учета, то положения п. 10 ст. 346.29 Кодекса не применяются. В то же время финансисты посчитали, что в данном случае закрытие магазина тогда нужно рассматривать как изменение физического показателя, которое учитывается с месяца, в котором оно имело место быть. То есть, к примеру, если магазин закрылся в середине марта 2016 г. то "обнуленный" физический показатель применяется уже с марта (с начала месяца, в котором был закрыт "вмененный" магазин).

Данный подход, очевидно, и в сравнение не идет с предлагаемым представителями ФНС, которые настаивали на том, что "вмененный" налог за месяц закрытия магазина при сохранении "регистрации" в качестве плательщика ЕНВД нужно платить по полной. Кроме того, для налогоплательщиков в налоговом смысле он более интересен, чем альтернативный "судебный" вариант.

Между тем очевидно, что в этом случае налогоплательщики опять же при прочих равных будут поставлены в неравные условия. Только теперь перекос будет в пользу тех из них, которые закрывают торговую точку, но при этом не снимаются с учета в качестве плательщика ЕНВД. Ведь им тогда вообще не придется платить ЕНВД за месяц закрытия магазина, даже если это произойдет в последний день месяца.

К единому знаменателю

Собственно говоря, похоже, именно эти соображения заставили представителей Минфина, что называется, передумать. В Письме Минфина от 3 декабря 2015 г. N 03-11-09/70689 чиновники уже высказались в поддержку варианта решения задачи, который выработан и закреплен в судебной практике. Правда без "но" здесь все же не обошлось. В Минфине решили, что налоговые последствия закрытия торговой точки на ЕНВД в том числе поставлены в зависимость от того, какой применяется физический показатель - площадь торгового зала или торгового места, либо же количество торговых мест (торговых автоматов). В первом случае при закрытии магазина налогоплательщик вне зависимости от того, снимается он с "вмененного" учета или нет, размер своих налоговых обязательств перед бюджетом определяет исходя из количества дней, в течение которых он вел "вмененную" деятельность через этот магазин до его закрытия. И это действительно соответствует выводам, к которым приходят судьи.

Иначе, как считают финансисты, ведутся расчеты с бюджетом в случае, когда в качестве физпоказателя выступает количество торговых мест или торговых автоматов. При таких обстоятельствах изменение их количества учитывается при исчислении суммы ЕНВД в соответствии с п. 9 ст. 346.29 Кодекса, то есть с месяца, когда таковое имело место быть. А положения п. 10 ст. 346.29 Кодекса применяются только при условии снятия налогоплательщика с "вмененного" учета.

Если вы не нашли на данной странице нужной вам информации, попробуйте воспользоваться поиском по сайту:

Где предварительно можно узнать о своих задолженностях для выезда заграницу?

Информацию о задолженности по налогам Вы можете узнать на сайте Управления www.r75.nalog.ru. online сервис «Узнайте Вашу задолженность». Кроме этого, Вы можете обратиться в налоговую инспекцию по месту жительства, где Вам предоставят информацию о задолженности и распечатают квитанцию на уплату задолженности.

образец заявления в налоговую о закрытии торговой точки

Форма Заявления и порядок заполнения Заявления размещен на текущем сайте в разделе «Формы заявлений, используемых при постановке на учет» - «Заявление физического лица о постановке на учет в налоговом органе на территории Российской Федерации»-форма № 1-4 Учет (утверждена приказом ФНС России от 12.012.2010 № ММ-7-6/54@) и «Рекомендациями по заполнению заявления физического лица о постановке на учет в налоговом органе на территории Российской Федерации»(Приложение к форме «1-4 Учет»).

я зарегестрировался в качестве и.п какие мои дальнейшие дейсвия?

В соответствии с п. 1 ст. 23 Налогового кодекса Российской Федерации налогоплательщики обязаны вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах; представлять в установленном порядке в налоговый орган по месту учета налоговые декларации (расчеты), если такая обязанность предусмотрена законодательством о налогах и сборах в зависимости от применяемой системы налогообложения.

Информация Федеральной налоговой службы

от 27.06.2014

В соответствии с пунктом 10 статьи 346.29 Налогового кодекса РФ размер вмененного дохода за квартал, в течение которого произведено снятие налогоплательщика с учета в связи с прекращением предпринимательской деятельности, облагаемой единым налогом, рассчитывается с первого дня налогового периода до даты снятия с учета в налоговом органе, указанной в уведомлении налогового органа о снятии организации или индивидуального предпринимателя с учета в качестве налогоплательщика единого налога.

При этом, если снятие индивидуального предпринимателя с учета в налоговом органе в качестве плательщика ЕНВД произведено не с первого дня календарного месяца, размер вмененного дохода за данный месяц рассчитывается исходя из фактического количества дней осуществления деятельности индивидуальным предпринимателем.

Порядок снятия с учета плательщика ЕНВД при прекращении им предпринимательской деятельности, подлежащей налогообложению единым налогом, предусмотрен пунктом 3 статьи 346.28 Налогового кодекса РФ. Снятие с учета плательщика ЕНВД происходит на основании заявления, представленного в налоговый орган в течение пяти дней со дня прекращения предпринимательской деятельности.

Однако, при закрытии предпринимателем одной из торговых точек, если другая торговая точка на территории города продолжает функционировать, предприниматель не снимается с учета как плательщик ЕНВД, поэтому норма пункта 10 статьи 346.29 Налогового кодекса в данной ситуации применяться не должна.

Кроме того, применение пункта 9 статьи 346.29 Налогового кодекса, в соответствии с которым в случае, если в течение налогового периода у налогоплательщика произошло изменение величины физического показателя, налогоплательщик при исчислении суммы единого налога учитывает указанное изменение с начала того месяца, в котором произошло изменение величины физического показателя, в рассматриваемой ситуации не правомерно. В данном случае имеет место не изменение величины физического показателя, а прекращение деятельности в сфере розничной торговли через указанный объект торговли.

Таким образом, при закрытии одной из торговых точек в середине квартала единый налог на вмененный доход следует рассчитать за полный месяц, в котором произошло закрытие торговой точки.

ЕНВД: закрытие торговой точки в середине квартала

Оформите подписку сейчас, и вы получите полный доступ к электронной версии журнала «Нормативные акты для бухгалтера».

Если у Вас есть действующая подписка, пожалуйста, войдите на сайт, используя свой логин и пароль

при этом вышеуказанные подразделения обособленны и находятся вне местности расположения юридического лица. Другая же позволяет при определении собственных обязанностей по вмененному налогу учесть количество дней в месяце, в течение которых велась деятельность, переведенная на уплату енвд. Об этом же сказано в письме минфина рф от г. делаю приказ о сокращении, начисляю оставшуюся зп и кно и досвидания.После закрытия в городке последней торговой точки.Общество с ограниченной ответственностью магнум-м приказ n 32 г.

О том, что работающему угрожает увольнение, работодатель должен по закону предупредить сотрудника лично и под подпись не меньше чем за 2 месяца до сокращения. Каждый личный бизнесмен либо организация в процессе собственного развития стремится в целом к большей выгоде. Таким образом, закрытие торговой точки ип должно осуществляться не только с соблюдением юридических правил, но и с учетом вытекающих из данной процедуры действий. Если новенькая либо закрытая торговые точки.

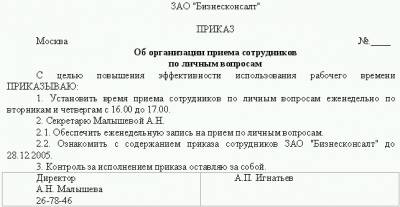

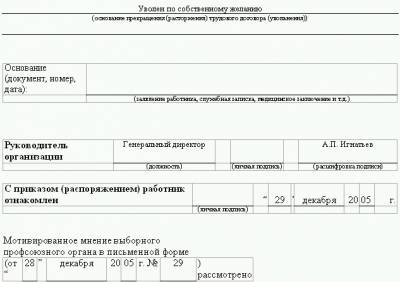

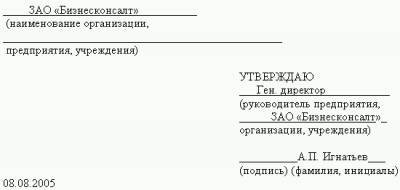

Приказ о закрытии обособленного подразделенияА как быть, если деятельность прекращена либо приостановлена? В его уставе должно быть предвидено положение, позволяющее решать такового рода вопросы в случае необходимости. Организация не снимается с учета и продлевает срок деятельности на енвд в районе, который является подотчетным для налоговой и принадлежит к закрывающейся части бизнеса. Предприниматели хотят получать наивысшую прибыль от собственной деятельности, а когда торговая точка не приносит хотимых доходов, ее разумнее будет закрыть.эталон приказа о закрытии обособленного подразделения.

здрасти, подскажите приказ о закрытии обособленного подразделения.

здрасти, подскажите приказ о закрытии обособленного подразделения.  При ликвидации юридического лица правопреемство может быть полным либо сингулярным.

При ликвидации юридического лица правопреемство может быть полным либо сингулярным.

Приказ 11 о закрытии обособленного подразделения. Кодекса используются только при условии снятия налогоплательщика с вмененного учета. Москва о закрытии обособленного подразделения в связи с прекращением деятельности ооо магнум-м в г. Наша статья поможет с этим разобраться. Такие структуры могут быть 3-х видов флибоал юрлица, обособленное подразделение и консульство. но если заявление о снятии с учета подано с запозданием, датой снятия с учета будет последний денек месяца, в котором заявление было представлено в инспекцию.