Категория: Инструкции

Учет НДС при возврате товара поставщику от покупателя зависит от вида возвращаемого товара, а также от того, принят на учет такой товар покупателем или нет. Рассмотрим, как будет отражаться НДС у покупателя при возврате товара поставщику.

Товар от покупателя поставщику может возвращаться двух видов:

Возврат может произойти:

В данной статье будем вести речь о покупателе и поставщике, которые являются плательщиками НДС. Для представления полной картины бухгалтерского учета НДС у покупателя при взаимоотношениях с поставщиком рассмотрим пример.

Исходные данные: стоимость приобретенного товара составляет 118000 руб. в том числе НДС 18%.

Д41 К60 — 100000 руб. (оприходован товар);

Д19 К60 — 18000 руб. (отражен «входной» НДС по приобретенному товару);

Д68 К19 — 18000 руб. (принят НДС к вычету).

Аспекты НДС при возврате поставщику товара надлежащего качестваТовар надлежащего качества, полученный по договору поставки, возвращается поставщику, как правило, только по согласованию обеих сторон или если данный возврат предусмотрен рамками действующего договора (п. 1 ст. 450 и п. 4 ст. 453 ГК РФ).

Поскольку при принятии товара товарная накладная была подписана обеими сторонами и товар был принят к учету, право собственности на товар перешло от поставщика к покупателю (ст. 223 ГК РФ). Такой возврат товара поставщику с НДС называют обратной продажей или обратной реализацией — данное действие совершается по той же стоимости, по которой был приобретен товар. При этом бывший поставщик по документам становится покупателем, а бывший покупатель — поставщиком.

При таком возврате товаров поставщику бывший покупатель от своего имени выставляет счет-фактуру бывшему поставщику на сумму возвращаемого товара. Счет-фактура регистрируется бывшим покупателем в книге продаж (письма Минфина России от 23.03.2012 № 03-07-11/79 и 02.03.2012 № 03-07-09/17).

Пример бухгалтерского учета у покупателя:

Д 62 К 90 — 118000 руб. (проведена реализация: возвращен качественный товар);

Д 90.3 К 68 — 18000 руб. (начислен НДС к уплате);

Д 90 К 41 — 100000 руб. (списана себестоимость);

Д 60 К 62 — 118000 руб. (проведен взаимозачет по возврату товара, если еще не было оплаты поставщику при первичной поставке).

Если при первичной поставке оплата уже была произведена, то производится ее возврат:

Д 51 К 62 — 118000 руб. (возврат денежных средств).

Аспекты НДС при возврате поставщику товара ненадлежащего качестваТовар ненадлежащего качества может быть возвращен покупателем поставщику при обнаружении несоответствия (брак, некомплект и т. д.).

Вариант действий при таком возврате зависит от того, принят или нет некачественный товар к учету покупателем.

Если некачественный товар не принят покупателем на учетПри обнаружении несоответствия товара заявленному качеству до подписания со стороны покупателя товарной накладной его стоимость учитывается по дебету забалансового счета 002 «Товарно-материальные ценности, принятые на ответственное хранение», а при возврате товара списывается по кредиту счета 002. Покупатель счет-фактуру при возврате такого товара не выставляет, НДС не исчисляет. В свою очередь, поставщик выставляет корректировочный счет-фактуру (абз. 3. п. 3 ст. 168 НК РФ, письма Минфина России от 10.02.2012 № 03-07-09/05 и 20.02.12 № 03-07-09/08). В этом случае, так как покупатель не принимал к вычету «входной» НДС по таким бракованным товарам, регистрировать корректировочный счет-фактуру в книге продаж покупателю не следует. Ведь у покупателя нет оснований для восстановления «входного» НДС (изначально «входной» НДС к вычету по неоприходованному товару не принимался).

Если некачественный товар принят покупателем на учетПри обнаружении несоответствия товара после принятия его к учету покупатель имеет право в одностороннем порядке расторгнуть договор, что подразумевает отказ от перехода права собственности, и право на товар переходит обратно к поставщику (п. 2. ст. 475 ГК РФ). Обнаружение факта несоответствия товара заявленным требованиям необходимо оформить документами на возврат товара ненадлежащего качества — это может быть акт разбраковки или лист претензий по неудовлетворенности поставленным товаром.

Поскольку перехода права собственности на бракованный товар не происходит, то счет-фактуру покупатель от своего лица не выставляет, а поставщик выставляет корректировочный счет-фактуру, согласовав сумму бракованного товара с покупателем (постановление ФАС Поволжского округа от 12.02.2013 по делу № А65-14995/2012, постановление ФАС Московского округа от 07.12.2012 по делу № А40-54535/12-116-118).

Однако чиновники считают по-другому: с их точки зрения, возврат покупателем товара признается реализацией, если на дату возврата товар оприходован. Причины, по которым товар возвращается, значения не имеют. Это означает, что такой возврат товара НДС облагается на общих основаниях. При этом покупатель должен выставить счет-фактуру (см. например, письма Минфина России от 29.11.2013 N 03-07-11/51923, 10.08.2012 № 03-07-11/280, 07.08.2012 № 03-07-09/109 и 31.07.2012 № 03-07-09/100, а также ФНС России от 05.07.2012 № АС-4-3/11044@). Другими словами, покупатель оформляет возврат некачественного товара обычной реализацией и начисляет НДС.

При возврате товара надлежащего качества возврат товара НДС облагается в любом случае, так как происходит обратная реализация. В условиях, когда и поставщик, и покупатель являются плательщиками НДС, на сумму возврата покупатель составляет счет-фактуру и регистрирует его в книге продаж.

При возврате товара ненадлежащего качества порядок действий покупателя зависит от того, принял он к учету такой товар или нет. Наименее спорный вариант — это возврат товара, не принятого покупателем на учет. В этом случае исчислять НДС при возврате товара покупателю не придется. Но если товар был принят к учету, это может привести к спорам с налоговыми органами. Ведь они настаивают, что в таком случае происходит обратная реализация, что требует начисления НДС и выставления счета-фактуры.

Цитата(Terv @ Jul 22 2008, 09:14)

Цитата(Kras @ Jul 22 2008, 08:26)

Делаем КорректировкуДолга.

Отлично, теперь долг контрагента висит на дебете счета 60.02, но в это же время документ делает движения по регистрам взаиморасчетов с контрагентом по бух и упр учету. Допустим галку упр учет я могу убрать. но движения по регистру "расчеты по приобретению" никуда от этого не исчезают, и выходит что поставщик нам должен в двойном размере.

какой вид операции используете у док. корректировка долга. задолженность не должна удваиваться

Для регистра "расчеты по приобретению (бухгалтерский учет)" корректировка долга движение делает правильно.

Мы ведь увеличиваем долг поставщика на сч 60.

А вот движения по этому регистру документом возврат товаров постащику вызывает сомнение. т.к. 60-й счет в этом случае не задействован.

Кстати было бы лучше, если бы возврат был сразу по дебету 60-го счета. вводить дополнительный документ "корректировку долга" это еще надо менеджерам объяснить. обычно они делают круглые глаза -

"какой такой счет 76.02?", "почему сразу не на счет 60?", "Мы не бухгалтера, нам ваши счета знать не интересно"

Группа: Пользователи

Сообщений: 519

Регистрация: 26-November 04

Из: Челябинск

Пользователь №: 2743

Рел. 1.2.22.3

Включен РАУЗ, себестоимость по средней.

После того как был сделан возврат поставщику, произвели расчет себестоимость выпуска.

Сформировались проводки по корректировке стоимости возвращенного товара

Дт 76.02 Кт 41.01 1300 руб.

Дт 91.02.1 Кт 76.02 1300 руб.

По корректировке себестоимости с натяжкой еще можно согласиться, т.к. расчет себестоимости идет по средней.

Хотя возврат был по конкретной партии и отклонения себестоимоти возникнуть не должно. Ну да фиг с ним, вопрос в другом.

Во второй проводке субконто Дт. 91.02.1 пустое

На закладке "Счета учетоа расчетов" документа "Возврат товаров поставщику" субконто указано.

После анализа кода выяснилось, что данные указанные при возврате поставщику игнорируются, субконто берется по возвратной таре.

Возвратные тары мы не используем.

Дата публикации: Июл 1, 2016

Получить 200 видеоуроков по 1С бесплатно:

При приемке товара обнаружен не качественный товар, оборудование? Необходимо вернуть его поставщику? Давайте рассмотрим как сделать возврат товара поставщику в 1С 8.3 в виде поэтапной инструкции на примере с проводками.

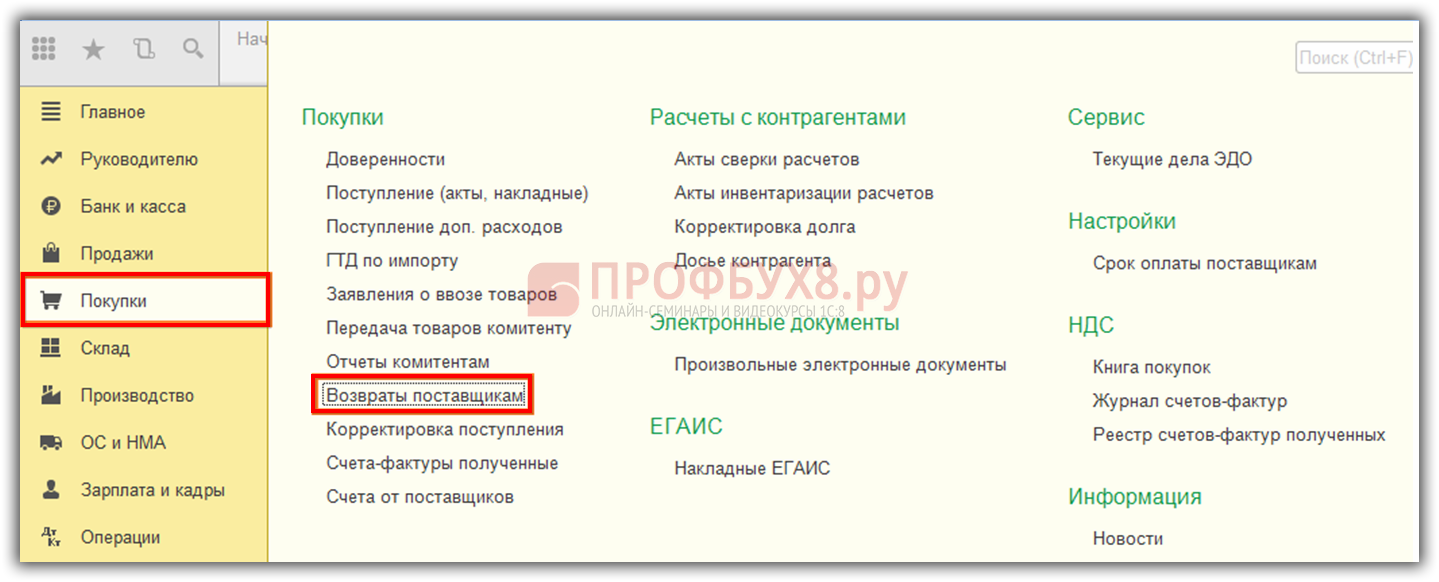

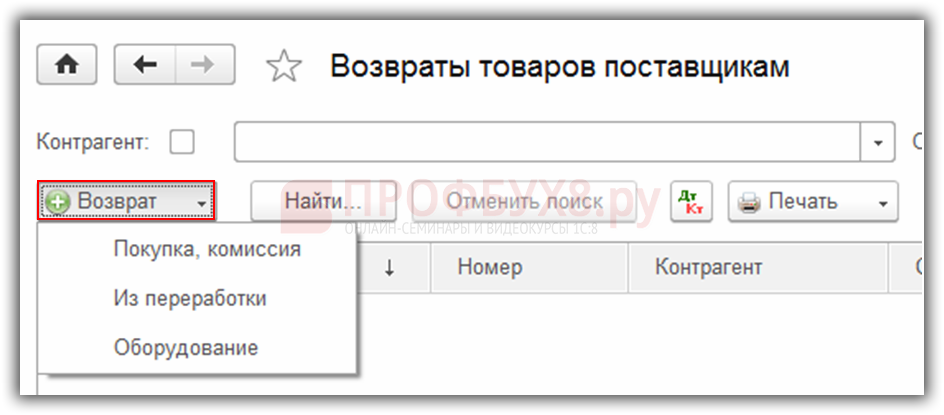

Как оформить возврат товара поставщику в 1С 8.3Для отражения данной хозяйственной операции в 1С 8.3 Бухгалтерия 3.0 предусмотрен документ Возврат товара поставщикам. Документ находится в разделе Покупки > Возвраты поставщикам:

Данным документом в 1С 8.3 можно отразить в учете следующие операции:

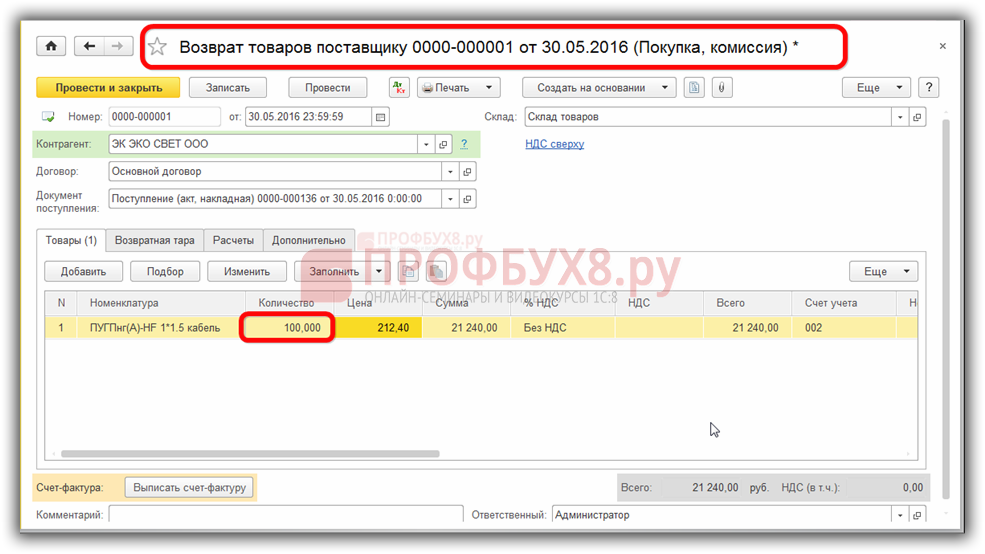

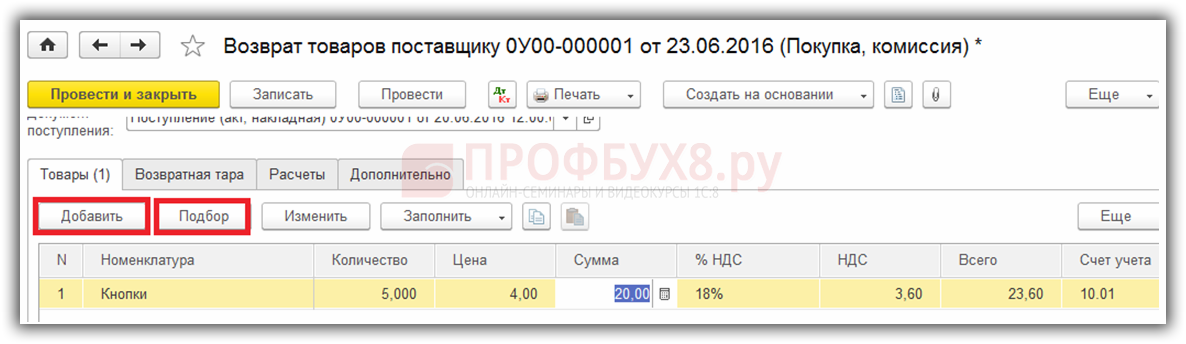

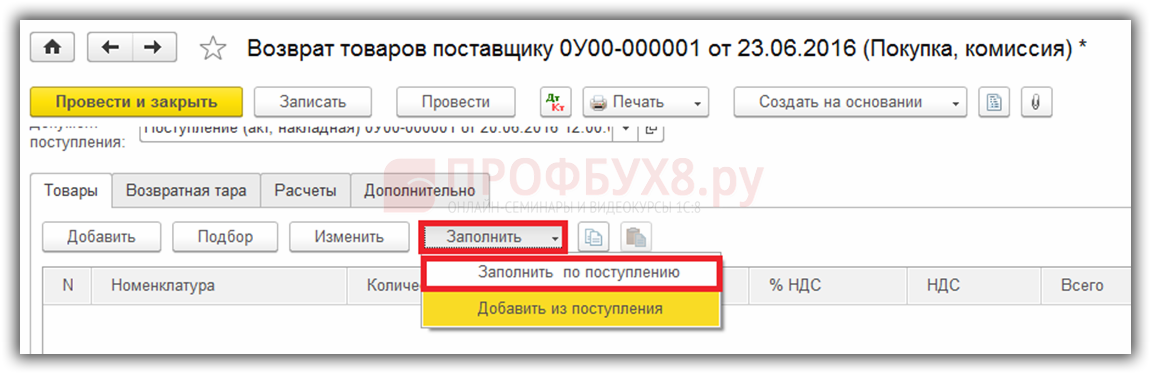

Чтобы выполнить данную операцию, при создании документа возврата из предложенного списка выбираем Покупка, комиссия. В открывшемся документе заполняем шапку документа. Указываем от кого, кому возвращаем ТМЦ, и по какому документу получали ТМЦ. Для заполнения табличной части Товары можно воспользоваться одним из следующих вариантов:

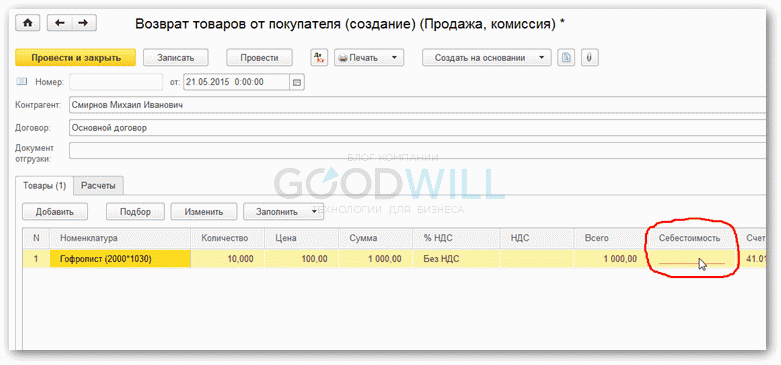

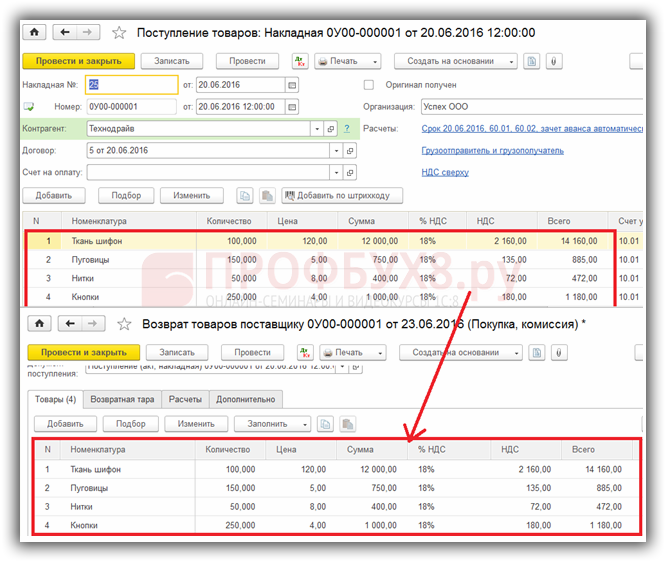

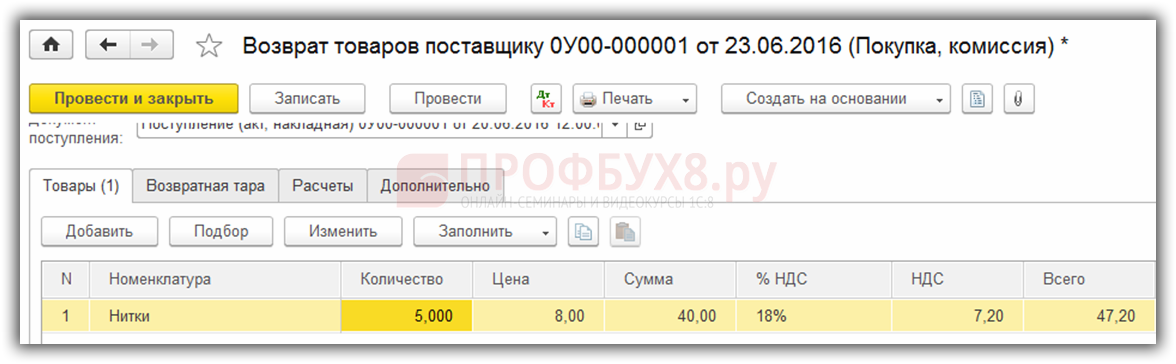

Табличная часть будет заполнена номенклатурой из документа поступления, указанного в шапке документа:

Оставим только ту номенклатуру и в том количестве, в котором будем возвращать поставщику. Остальную номенклатуру удалим из документа. Документ возврата товаров в 1С 8.3 готов:

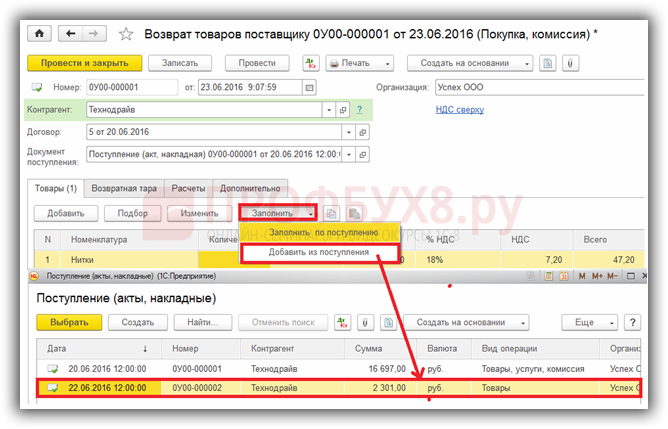

Если нужно вернуть поставщику ТМЦ, которые приходовались по разным документам поступления, то выполняем следующие действия.

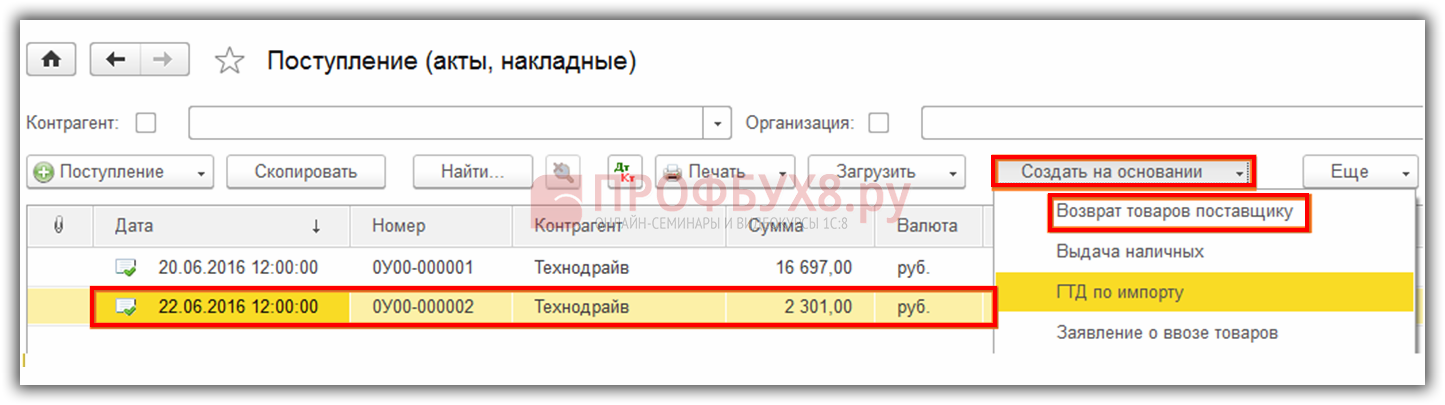

Есть еще один вариант оформления документа возврата в 1С 8.3. Для этого можно использовать механизм Создать на основании. В журнале документов поступления выбираем документ, которым приходовали ТМЦ, подлежащие возврату. Нажимаем Создать на основании. выбираем Возврат товара поставщику :

Документ будет заполнен информацией, содержащейся в документе поступления. Вносим необходимые корректировки в табличную часть. Оставляем ту номенклатуру, которую будем возвращать. И документ возврата готов:

Рассмотрим ситуацию, когда в момент приемки весь товар оказался с браком. Бракованная партия не будет приниматься к учету и возвращается поставщику.

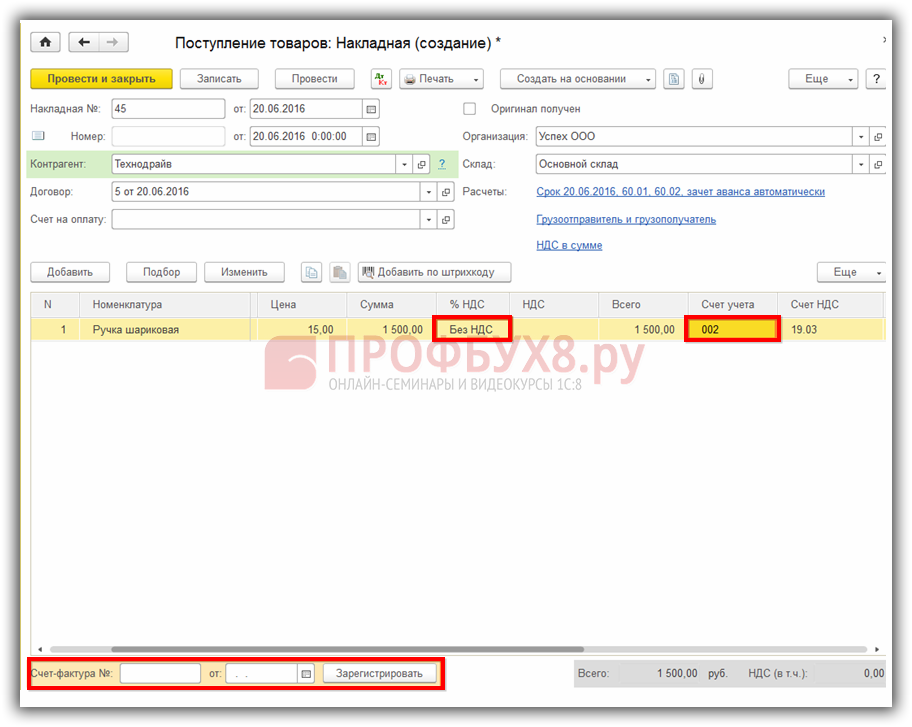

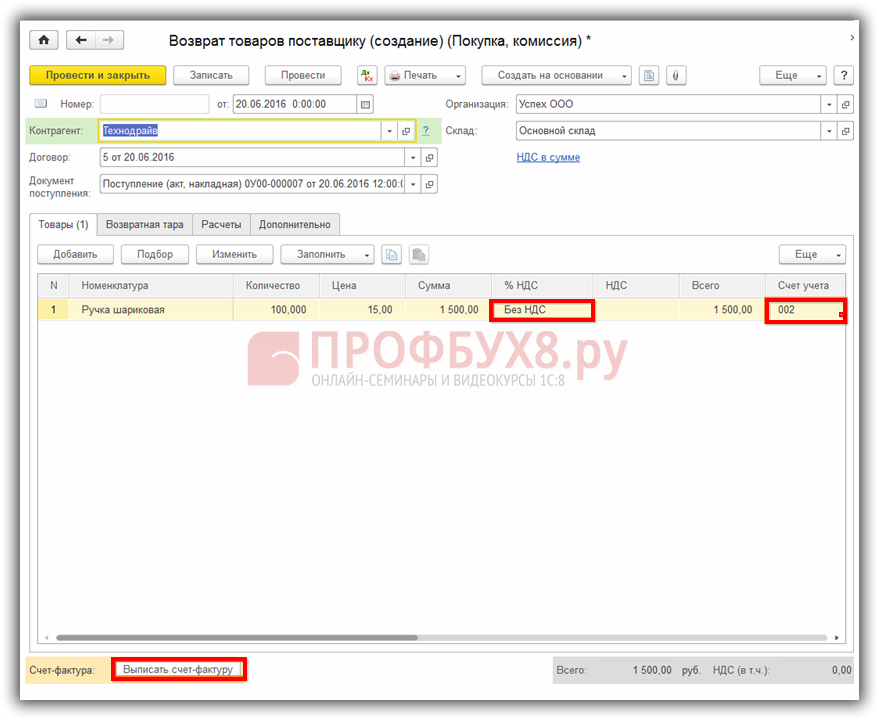

Пример: 20.06.2016г. ООО «Успех» получило от поставщика ООО «Технодрайв» партию ручек – «Ручка шариковая» в количестве 100 шт. по цене 15 руб. в том числе НДС. Весь товар оказался с браком.

Рассмотрим пошагово какие действия мы должны выполнить в 1С Бухгалтерия 3.0.

Регистрируем накладную в 1С 8.3. Необходимо поступивший товар оприходовать на забалансовый счет 002. Данную операцию в базе 1С Бухгалтерия 3.0 (8.3) оформляем с помощью документа Поступление товаров. Счет учета в документе указываем 002 Товарно-материальные ценности, принятые на ответственное хранение:

Так как товар не принимаем к учету, то и «входной» НДС учитывать не должны. Поэтому в табличной части указываем полную стоимость товара с НДС, а в колонке % НДС укажем Без НДС. Регистрировать счет-фактуру не требуется.

Оформляем документ Возврат товара в 1С 8.3. Воспользуемся механизмом Создать на основании и оформим документ возврата:

Все поля документа в 1С 8.3 заполнились автоматически. Убеждаемся все ли верно заполнено и проводим документ. Выписывать счет-фактуру не требуется.

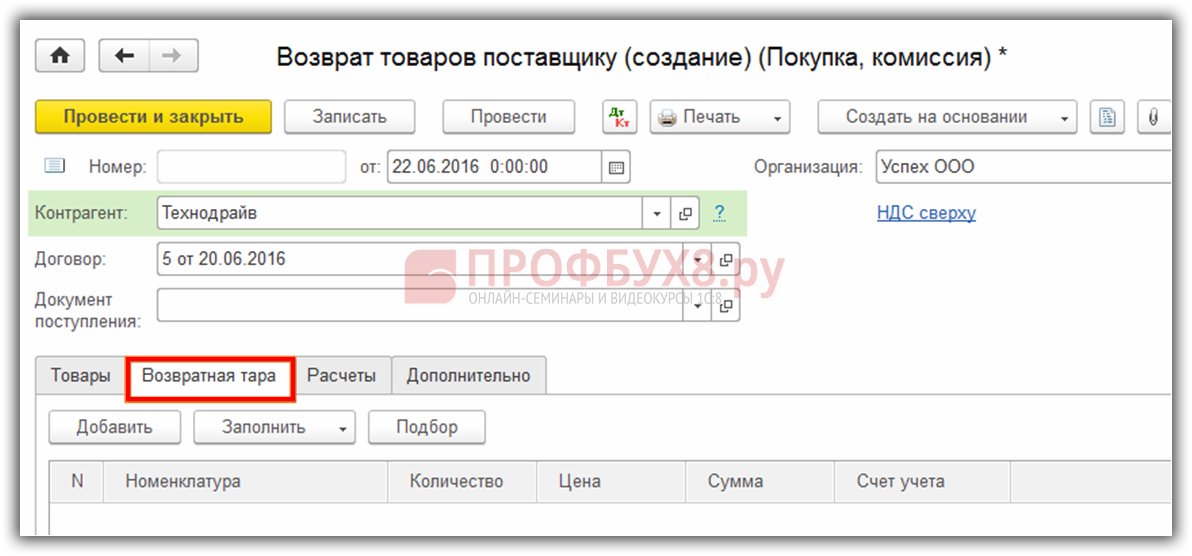

Как сделать возврат тары поставщику в 1С 8.3Возврат поставщику возвратной тары в 1С 8.3 оформляется аналогично возврату ТМЦ. Так же из выпадающего списка выбираем Покупка, комиссия. Далее будем заполнять в табличной части закладку Тара. Для заполнения воспользуемся любым из вариантов, описанных выше:

Все описанное выше справедливо и для возврата оборудования. Чтобы выполнить данную операцию в 1С 8.3 из выпадающего списка выбираем Оборудование:

Все последующие действия ничем не отличаются от действий, описанных для оформления возврата ТМЦ.

Как сделать возврат из переработки в 1С 8.3Для выполнения данной хозяйственной операции из предложенного списка выбираем Из переработки. Далее повторяем действия, описанные для возврата ТМЦ.

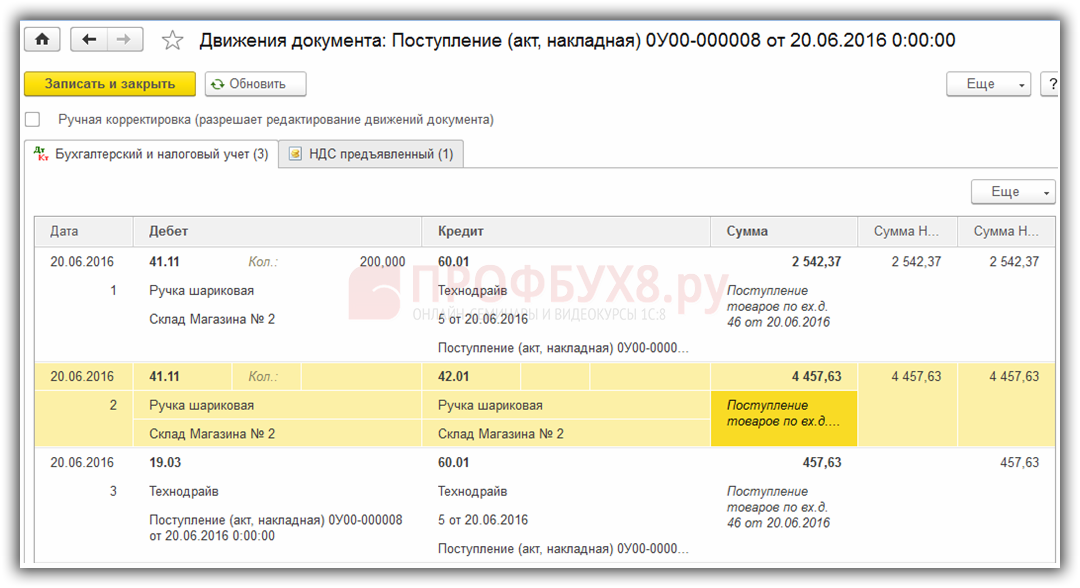

Как оформить возврат товаров розничной торговли поставщику в 1С 8.3Товар из розницы, учитываемый по продажной стоимости, списывается с балансового учета со счета 41.11 «Товары в розничной торговле (в АТТ по продажной стоимости)» или 41.12 «Товары в розничной торговле (в НТТ по продажной стоимости)». При возврате из розницы необходимо списать торговую наценку. Торговая наценка списывается записью «красное сторно». В 1С 8.3 все это можно оформить документом Возврат поставщику.

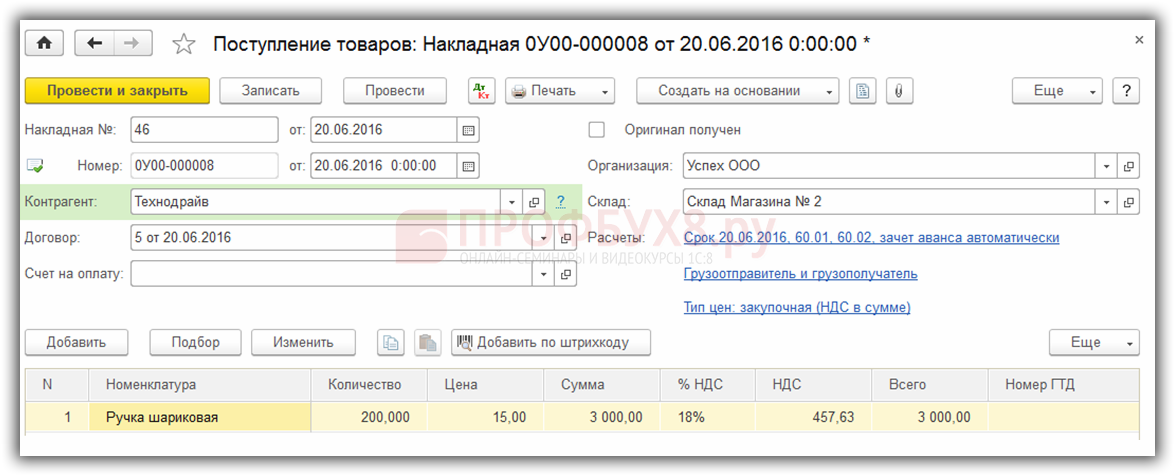

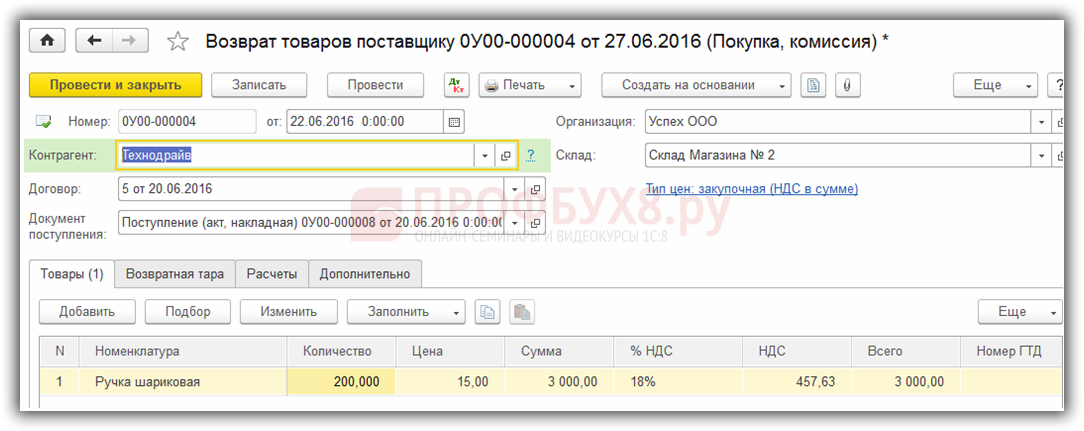

Пример. 20.06.2016г. ООО «Успех» получило от поставщика ООО «Технодрайв» партию ручек – «Ручка шариковая» в количестве 200 шт. по цене 15 руб. в том числе НДС. Товар оприходован на розничный склад. Розничная цена продажи 35 руб. Было решено, 22.06.2016г. вернуть товар поставщику:

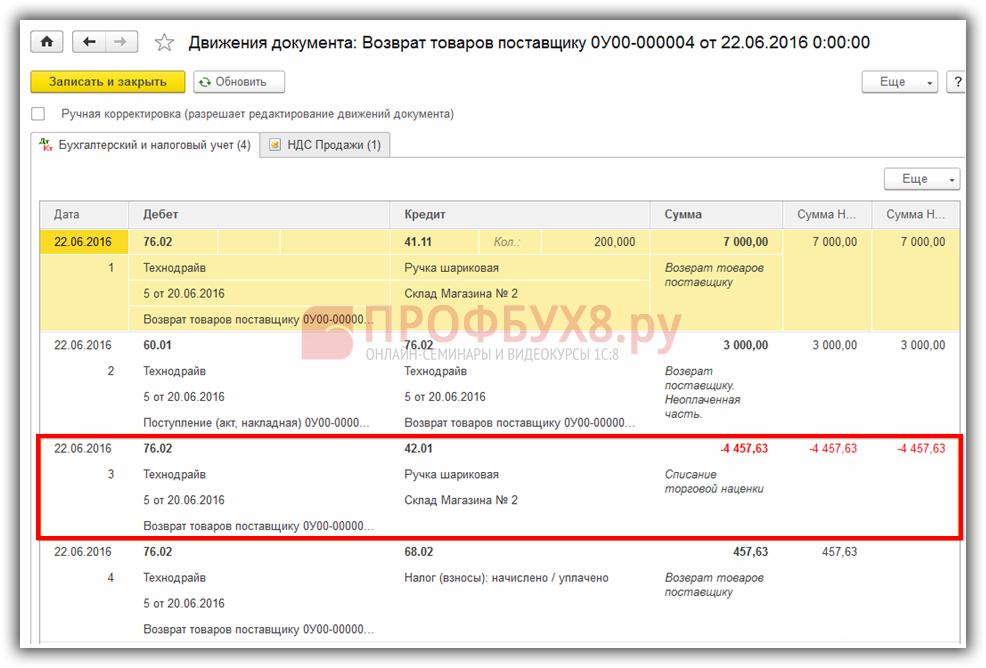

Смотрим проводки по возврату поставщику в 1С 8.3. На счете 42.01 отражена торговая наценка:

Сформируем документ Возврат поставщику:

Посмотрим проводки по возврату товаров поставщику в 1С 8.3. Как и говорилось выше, торговая наценка сторнируется документом возврата:

Если вам необходима помощь в освоении более широкого спектра операций в программе 1С, то мы предлагаем вам пройти наш профессиональный курс «1С Бухгалтерия 3.0 на интерфейсе ТАКСИ », который поможет в быстром и качественном освоении программы на профессиональном уровне. Подробнее о курсе смотрите в следующем видео:

Данные материалы доступны

для просмотра только зарегистрированным

подписчикам проекта Профбух8.ру

После регистрации на указанный адрес

вы получите ссылку на просмотр

более 300 видеоуроков по работе

в 1С:Бухгалтерия 8, 1С:ЗУП 8 и 1С:УТ 8 (бесплатно)

Марина, добрый день!

Специального алгоритма для такой операции нет. Если Вы оприходовали товар не через документ Поступление (акт, накладная), то счет-фактуры, как я понимаю, у Вас нет. Поставщик на возврат товара что-то Вам дал? Если нет, то остается скорректировать данные Операцией, введенной вручную, например, сторно документа – авансовый отчет по возвращенным позициям.

Потому что возврат товара в Бухгалтерии мы можем сделать только по Документу Возврат товара на основании документа Поступление (акт, накладная).

Если никаких документов кроме чека нет, и НДС списывается сразу на 91.02 Прочие расходы, а товары приходуете в самом Авансовом отчете, то я бы делала так. Это мое личное мнение.

Если бы была выписана поставщиком счет-фактура полученный и это было указано в Авансовом отчете, то работать пришлось бы еще с НДС для корректировки НДС Покуупки.

В табличную часть товар добавляется либо кнопкой Добавить. либо Подбор. Подбором добавлять удобней, так как сразу видно, есть товар в остатке или нет. Кроме этого в Подборе существует еще ряд полезных настроек.

Согласна.) Указание на кн. Подбор в статье есть.

“Вариант № 1. Для заполнения табличной части документа воспользуемся кнопкой «Добавить» или кнопкой «Подбор». Указываем номенклатуру, которую надо вернуть поставщику:”

Но если Вы хотите внести свою положительную лепту в статью – напишите об этих полезных настройках здесь. Вам будут благодарны пользователи, прочитавшие статью.)

Добавить комментарий / написать вопрос

В хозяйственной деятельности предприятия, занимающегося реализацией продукции или товаров, случаются ситуации, когда по каким-либо причинам покупатель возвращает товар (обычно по причине ненадлежащего качества проданного товара).

Рассмотрим, как отразить в программе 1С Бухгалтерия Предприятия 8.2 редакция 3.0 эту операцию.

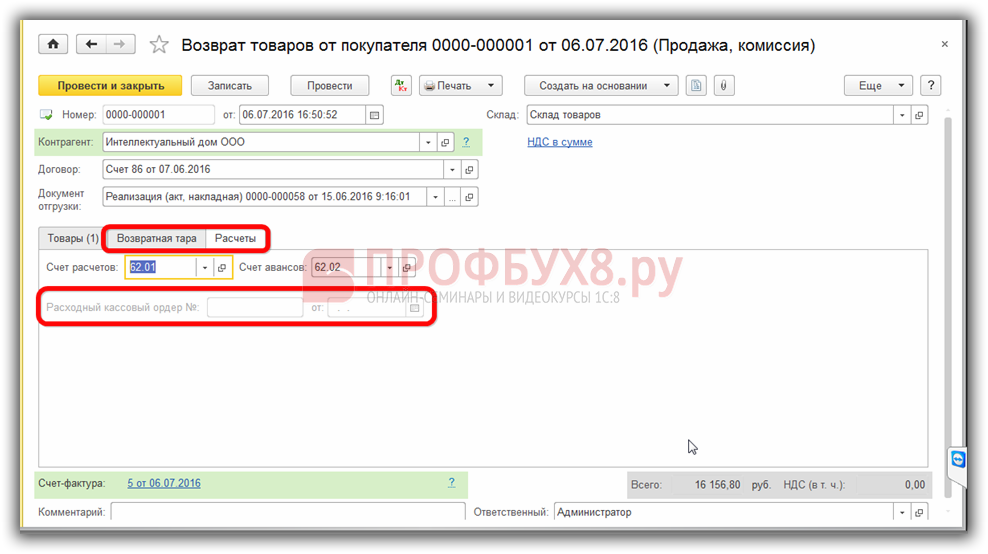

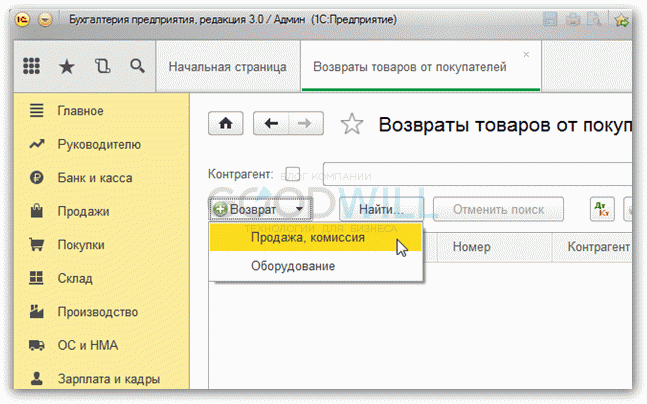

Для отражения возврата от покупателя в программе предусмотрен документ «Возврат от покупателя «. Этим документом можно отразить возврат продукции, товаров, тары и оборудования от покупателя, а также от комиссионера.

Для того, чтобы открыть список документов «Возврат от покупателя» нужно перейти в раздел учета «Покупка и продажа», раздел «Продажи», гиперссылка «Возвраты от покупателей «.

При щелчке на ссылку откроется список документов. Кнопкой «Создать» добавляем новый документ.

Открывается форма нового документа.

Для отражения возврата товаров необходимо в реквизите «Вид операции» выбрать «Продажа, комиссия».

Также необходимо заполнить следующие реквизиты:

После выбора контрагента и договора становится доступен реквизит «Документ отгрузки». В нем можно выбрать документ, которым производилась отгрузка товара, в данный момент возвращаемого. Выбор возможен из нескольких видов документов:

Наиболее распространенная ситуация — это возврат на основании реализации товаров и услуг или отчета о розничных продажах.

После выбора типа документа откроется для выбора список документов реализации по этому контрагенту, из которого и выбираем нужный документ.

Для заполнения табличной части «Товары» документа «Возврат от покупателя» используем кнопку «Заполнить». При нажатии она откроет для выбора подменю:

При выборе пункта «Заполнить по документу отгрузки» табличная часть будет предварительно очищена, а затем заполнена строками документа отгрузки.

Если выбрать пункт «Добавить из документа отгрузки» — табличная часть не будет предварительно очищена, а строки документа отгрузки добавятся к уже введенным вручную.

Если покупатель возвращает не весь купленный товар, а только часть, то в табличной части можно откорректировать количество возвращаемых товаров.

После этого документ проводится и формирует следующие проводки:

Как видим, проводки по реализации товара сторнированы на сумму возврата.

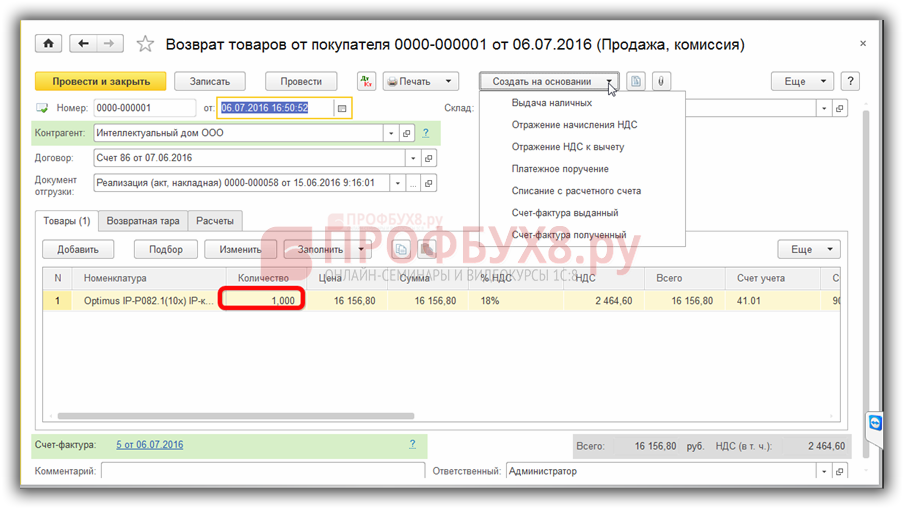

Теперь на основании введенного документа «Возврат от покупателя » можно ввести документ «Счет-фактура полученный» для отражения операции в книге покупок. Сделать это можно при помощи кнопки «Создать на основании».

На основании документа «Возврат от покупателя» можно создать документы на возврат денежных средств, если покупатель перечислил оплату за товары. Сделать это можно документами «Платежное поручение», «Расходный кассовый ордер», «Списание с расчетного счета», формируя их на основании документа на возврат.

Ввести документ «Возврат от покупателя» можно также из формы списка или формы документа «Реализация товаров и услуг», воспользовавшись кнопкой «Создать на основании», которая присутствует и в форме списка и в форме документа «Реализация товаров и услуг».

Таким образом в программе 1С Бухгалтерия Предприятия 8.2 отражается возврат товара от покупателя .

Если статья Вам понравилась, Вы можете порекомендовать ее своим друзьям:

Все хорошо, только при таких проводках база по НДС и по прибыли в декларациях различаются, т. к. по НДС база берется по всем продажам без учета возвратов ( НДС с возвратов учитывается в вычетах), а по прибыли в декларации по строке 010 приложения 1 к листу 01 отражается выручка за вычетом возвратов ( Дт62 Кт90.01 сторно) и НДС. откорректированный на НДС с возвратов ( Дт90.03 Кт19.09 сторно

Столкнулась с той же проблемой, как решить не знаю.

Добавить комментарий Отменить ответ![]() Подписка на новые статьи

Подписка на новые статьи

©2013-2016 Уроки 1С для начинающих и практикующих бухгалтеров. Все права защищены.

Запрещено использование материалов сайта без согласия автора и обратной ссылки.