.png)

Категория: Бланки/Образцы

Все работающие граждане России являются плательщиками подоходного налога, который составляет для абсолютного большинства населения страны 13% от суммы получаемого ими дохода. Родители, имеющие детей в возрасте до 18 лет. обладают правом на налоговые льготы. Их получение предусмотрено и для тех родителей, у которых дети проходят обучение в ВУЗах или признаны полностью недееспособными.

Льготы имеют форму вычетов (определенных законом сумм) из налогооблагаемой базы дохода родителей, принимающегося для определения размера уплачиваемого государству налога. Такая процедура определена статьей 218 НК РФ . Согласно действующему законодательству, налоговый вычет на детей может быть оформлен не только каждым из родителей, но и опекунами. Относятся такие льготы к категории стандартных налоговых вычетов.

Получить налоговые льготы за пропущенные годы, в которые действовало право родителей на вычеты, можно только до наступления совершеннолетия детей и не более, чем за три прошедших года.

Суммы вычетов на детей в 2016 годуСтандартный налоговый вычет на ребенка имеет свои ограничения. Его применение начинается с января каждого нового года и закончиться может в любой месяц. Сумма дохода, с которой прекращается применение вычетов в 2016 году — 350 тысяч рублей. Эта величина является общей для определения льгот по НДФЛ.

Всем суммам вычетов присвоены коды и они имеют свой размер:

Право на вычеты возникает у родителей и опекунов с момента рождения или усыновления детей. Представляют они собой величину, на которую не начисляется 13% подоходного налога.

Например, сумма налоговых удержаний родителей или опекунов на их доходы может составить для семьи, имеющей трех несовершеннолетних детей, 754 рубля в месяц до достижения индивидуального дохода 350 тысяч рублей. Такая сумма получается в результате простого расчета:

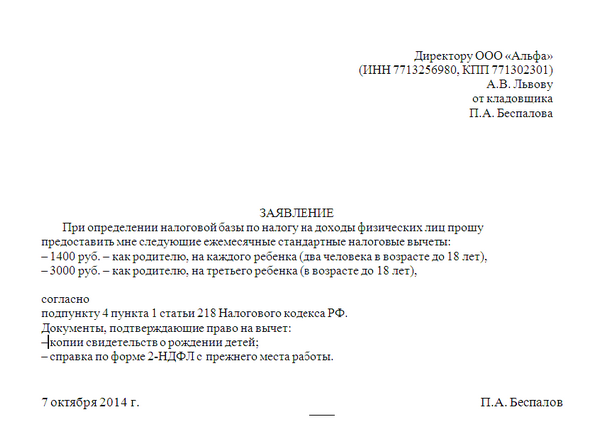

Налоговый вычет на ребенка в 2016 году можно получить в двойном размере тем родителям, которые воспитывают детей в одиночку. Такая же практика распространяется на приемных родителей и опекунов. Для этого необходимо принести в бухгалтерию по месту предоставления льгот соответствующие справки и заявление, установленного образца. Посмотреть и скачать можно здесь: [Образец заявления на налоговый вычет на детей ].

Порядок получения налогового вычетаВсеми видами выплат и удержаний занимаются службы бухгалтерии юридических лиц.  Заявление на налоговый вычет на детей подается на имя руководителя или главного бухгалтера предприятия или организации, которая является основным местом работы родителей, усыновителей или опекунов. Налоговые льготы на заработную плату не предоставляются по месту получения дополнительного заработка.

Заявление на налоговый вычет на детей подается на имя руководителя или главного бухгалтера предприятия или организации, которая является основным местом работы родителей, усыновителей или опекунов. Налоговые льготы на заработную плату не предоставляются по месту получения дополнительного заработка.

Граждане, претендующие на льготы, должны предоставлять сведения о своих доходах в бухгалтерию основного места своей работы. Оформляется оно на типовом бланке. К нему прикладываются:

В том случае, когда такие документы не подаются работодателю, с последнего снимается обязанность по предоставлению вычетов. Чтобы возвратить налоговые льготы за пропущенный период, родителям, опекунам или усыновителям придется совершить определенные действия. Прежде всего, необходимо получить от работодателя две справки по форме 2 НДФЛ за прошлый период и 3 НДФЛ за каждый налоговый период.

Следующий шаг — написание заявления с просьбой осуществить возврат излишне удержанных сумм с НДФЛ за прошедший период. Составляется такое заявление в двух экземплярах и подается вместе с комплектом прилагаемых к нему документов и справок инспектору налоговой службы. Один экземпляр заявления с отметкой о принятии документов остается у заявителя. В заявлении указываются реквизиты банковского счета, на который будет произведен возврат излишне удержанных сумм подоходного налога.

В перечень документов входят справки 2 НДФЛ и 3 НДФЛ, копии паспорта заявителя и документов, подтверждающих рождение, усыновление или опекунство детей, а также инвалидность ребенка, если такая имеется. Если документы отправляются по почте, то обязательно должна быть составлена опись. Письмо должно быть оформлено как заказное с уведомлением.

Пример по расчету суммы налогового вычета на детейКаждый гражданин, имеющий право на вычеты из налогооблагаемой базы подоходного налога, может самостоятельно составить расчет суммы предоставляемых государством льгот и своей заработной платы, причитающейся на руки после применения налоговых вычетов. Сделать это можно воспользовавшись типовым примером.

Для родителя с зарплатой 30 тысяч рублей. имеющего трех детей, один из которых инвалид он представляет следующую форму:

Для опекуна или усыновителя при тех же условиях:

ЗаключениеОтвет: Нет, не может. Такие вычеты будут произведены только в одном месте, которые она может выбрать самостоятельно. Чаще всего выбор падает на основное место работы. Как одинокая мать, воспитывающая детей, она имеет право на двойной размер вычета.

Образцы заявлений и бланковВам понадобятся следующие образцы документов:

Каждый человек, осуществляющий трудовую деятельность и имеющий одного и более малыша, вправе получать вычеты на детей. О том, какой их размер, и как изменились суммы в 2016 году, мы расскажем в данной статье. Также вы узнаете информацию о списке документов, процедуре оформления и дополнительную информацию.

Если по мере ознакомления с обзором у вас возникнут вопросы, адресуйте их сотрудникам сайта.

Все консультации проводятся в круглосуточном режиме на бесплатной основе.

Как изменился социальный вычет в 2016г.?В России активно развиваются программы по поддержки молодых семей и рождению детей. В связи с этим в 2016 году планируется ввести ряд изменений в Налоговый кодекс по отношению к стандартным выплатам на детей. По последним данный вычет на ребенка (социальный) для тех семей, где много детей, будет увеличен в десятикратном размере. Данная информация получена с многочисленных порталов. Такое нововведение позволит россиянам, доход которых не превышает суммы в 30 тыс. руб. освободится от налогового бремени до совершеннолетия чада, а в некоторых случаях и до 24 лет.

Для получения стандартного послабления, следует соблюсти ряд условий. Так, вычеты на детей предполагаются только тех, кто не достиг 18 лет, а также один или второй малыш является инвалидов 1 или 2 категории.

Категория граждан, получаемая налоговую помощьВычеты на ребенка вправе получить оба супруга-родителя в одновременном формате. Также этим правом могут воспользоваться опекуны, попечители и приемные родители. Однако супруги опекунов такого права не имеют, согласно 218 статье Налогового кодекса России. Кстати, данным правом могут воспользоваться также не родители, которые официально развелись, но при этом исправно выплачивают алименты или каким-то другим образом оказывают помощь в воспитании и поддержании подростка.

Вычет на ребенка по состоянию на 2016 г. предоставляется в следующих суммах:

Отдельно стоит привести информацию о ребенке инвалиде. Те, супруги или лица, являющиеся приемными родителями, вправе получать сумму в 6000 руб. 00 коп.

При определении размера, полагающегося в качестве послабления, нужно принимать во внимание количество детей. На первого ребенка, старшего по возрасту, далее на второго и третьего.

Процедура получения послабленияВ 2016 г. оформить вычет на детей можно следующим образом:

В тех случаях, когда родитель является единственным опекуном, следует предоставить документы, подтверждающие этот факт. Также это относиться и к опекунам.

Для правильного составления заявления и получения стандартного послабления, следует предоставить все данные о детях, невзирая на то, старше они 18 лет или нет. Если сотрудник имеет несколько рабочих мест, то социальные выплаты производятся только на одном месте трудовой деятельности.

Пакет документов для оформления стандартного послабления следующий:

Человек перестает получать стандартный помощь в тех случаях, когда:

На 2016 г. данные правила не претерпели изменений. Пакет документов для получения остается актуальным. Однако в некоторых случаях сотрудниками налоговой инспекции могут быть затребованы дополнительные документы. Важно очень внимательно заполнять заявления на получение стандартного послабления.

Информация для получения налогового послабленияВ момент трудоустройства, человек предоставляет работодателю необходимый пакет документов, в т.ч. и сведения о подростке.

Если документы оформлены надлежащим образом, сотрудник ежемесячно получает социальную налоговую помощь на всех детей (в т.ч. второго и последующего).

Однако ситуации у людей могут меняться, отчего сумма помощи также претерпевает изменения. Во избежание недоразумений мы осветим ряд ситуаций, при которых это происходит.

Рождение малыша в 2016 г.

Подобное положение дает право на получение налоговой помощи. Её размер напрямую зависит от статуса родителя – замужем/женат. В этом случае отдел бухгалтерии предоставляет вычет в сумме 600 руб. Для этого нужно предоставить свидетельство о регистрации брака, свидетельство о рождении малыша и свой паспорт. Также следует написать заявление, согласно утвержденным правилам.

Отсутствие зарегистрированного бракаВ этом случае, появление малыша, говорит о том, что вы вправе получать налоговое послабление в двукратном размере, т.е. 1200 руб. 00 коп. Однако это возможно, если второй родитель не пользуется данным правом или не производить выплаты по алиментам.

Для оформления такой помощи потребуется написать заявление на имя работодателя, предоставить документы, что второй родитель не пользуется или не имеет право на такое налоговое послабление. Также следует приложить свидетельство о рождение малыша и свой паспорт.

Чаду 18 лет и он учиться в ВУЗе на очном отделенииПолучение стандартного послабления возможно по достижению ребенка совершеннолетия. Однако если чадо учиться в образовательном учреждении, интернатуре или является курсантом, вы также имеете право на вычет по достижению 24-х лет чада.

В этом случае, вы вправе истребовать от отдела бухгалтерии начать производить выплаты с момента зачисления детей в учреждение. Чтобы получать вычет необходимо написать заявление, приложить документ о зачисление подростка в ОУ и иные документы.

Многие родители волнуются, что налоговая прекратит выплаты, если подросток будет получать какой-то доход. Помните, это никак не влияет на ситуацию. Однако как только учёба закончится, следует незамедлительно известить работодателя. В последующем месяце послабления в налоговой базе в отношении вас прекратятся. В данном случае, следует также написать заявление, предоставить копию документы об окончании, который оформлен на имя вашего чада.

Вступление в официальный бракДвукратные налоговые послабления, который вам полагались, когда вы были в статусе «родитель-одиночка», прекращает своё действие с момента регистрации брака. Соответственно, такая налоговая помощь, будет приостановлено со следующего месяца, после подачи информации в отдел бухгалтерии. Однако полностью он не будет прекращен, измениться лишь сумма, с 1200 руб. 00 коп. на 600 руб.00 коп.

Наличие малыша/подростка у супруга(и)Не взирая на то, что подросток не является вашим кровным, а опекунство есть только у супруга(и), в отдел бухгалтерии по месту работы следует предоставить данные:

После подтверждения, размер послабления будет равен 600 руб. 00 коп. на каждого малыша или подростка. На это не влияет факт, что ребенок не является вашим кровным или же были усыновлены.

Кстати, при разводе, в отдел бухгалтерии также следует подавать сведения и документы, подтверждающий данный факт. Тогда вы сможете получать двукратный вычет на детей, т.е. 1200 руб. 00 коп.

Граждане, имеющие доход, обязаны делать регулярные выплаты НДФЛ. Обычно организация-работодатель автоматически удерживает фиксированные 13% от ежемесячной суммы заработной платы сотрудника.

Граждане, имеющие доход, обязаны делать регулярные выплаты НДФЛ. Обычно организация-работодатель автоматически удерживает фиксированные 13% от ежемесячной суммы заработной платы сотрудника.

Налоговый вычет дает возможность уменьшить сумму средств, перечисленных в счет НДФЛ.

Обязательному налогообложению подлежат доходы физических лиц следующих групп:

Оформить налоговый вычет в 2016 году имеют право граждане:

К СНВ Налоговый кодекс относит вычеты на ребенка и может быть применен относительно:

Статус оформителя должен иметь официальное подтверждение. При этом ребенок, на которого начисляется СНВ, принадлежит к одной из следующих возрастных групп:

Родители (опекуны) детей с ограниченными возможностями имею право на СНВ, независимо от возраста ребенка.

В 2016 году внесли изменения, касающиеся оформления вычета:

Без изменения остались ежемесячные СНВ:

Для получения СНВ на ребенка в 2016 году нужно подготовить документы:

Подача документов происходит один раз и не требует ежегодного переоформления (при постоянном месте работы).

Существуют ограничения СНВ:

Граждане, подавшие декларацию в налоговую инспекцию, имеют возможность имущественного вычета НДФЛ в 2016 году:

Сумма формирования имущественного налогового вычета не включает расходы:

В 2016 году в оформлении вычета может быть отказано, если налоговая проверка обнаружила:

В 2016 году получение социального вычета обусловлено:

С 2016 года получение налогового вычета за образование можно оформить у работодателя при условии:

Лица, претендующие на начисление налогового вычета:

Для оформления профессионального вычета в 2016 году достаточно подать заявление произвольной формы налоговому агенту. Кроме того, профессиональный вычет можно оформить, подав налоговую декларацию и сопроводительные документы в местную налоговую инстанцию.

Если налоговый агент не готов оформить профессиональный вычет, переплата по НДФЛ считается в уплату налога, который рассчитывается с дохода гражданин в последующих месяцах. Налоговый агент не станет взимать НДФЛ, до момента погашения его задолженности перед гражданином.

Стоит отметить, что лицо, ведущее предпринимательскую деятельность без соответствующей регистрации, нарушает существующее законодательство. В качестве наказания ему грозит административная и налоговая ответственность.

Читайте статьи по теме:Стандартный налоговый вычет по НДФЛ можно предоставлять работнику до достижения его ребенком определенного возраста (абз. 12 подп. 4 п. 1 ст. 218 НК РФ). Вычет положен на детей в возрасте до 18 лет. А если он обучается по очной форме — до 24 лет.

Налоговый вычет можно предоставить до начала месяца, в котором доход работника превысил 280 000 рублей.

Вычет на ребенка до 18 летРаботник может воспользоваться вычетом с месяца рождения ребенка и до конца того года, в котором ребенок достиг 18-летнего возраста, независимо от того обучается он или нет.

Например, ребенок окончил школу и никуда не поступил. Ему исполняется 18 лет 26.05.2015 года и в июне 2015 года он заканчивает общеобразовательную среднюю школу.

Имеет ли работник право на вычет, если его ребенок не поступит в вуз и до конца года не будет ни учиться, ни работать? Ответ на этот вопрос будет положительным. Работник может воспользоваться вычетом за все месяцы до конца 2015 года при условии, что его доход не превысит 280 000 руб.

Налоговый вычет на ребенка до 18 лет предоставляет независимо от формы обучения ребенка в учебном заведении — очная или заочная.

Например, ребенок окончил школу и учится заочно. Восемнадцать лет ребенку исполнилось 5 января 2015 года, в июне 2015 года он оканчивает школу. Работни вправе получить вычет, если ребенок поступит в вуз за все месяцы до конца 2015 года, если сумма его дохода не превысит 280 000 руб. независимо от формы обучения ребенка.

Работник будет иметь право на вычет и в том случае, если ребенок не окончил школу к 18 годам. Но только за период обучения ребенка в образовательном учреждении (школе).

Например, ребенку исполнилось 18 лет, но школу он еще не окончил. Восемнадцати лет ребенок достиг в ноябре 2014 года, в июне 2015 года он заканчивает школу. Вычет на этого ребенка нужно предоставлять за все месяцы обучения ребенка в школе при условии, что доход работника не превысит 280 000 руб. то есть за шесть месяцев 2015 года — с января по июнь включительно.

Вычет на ребенка до 24 летРаботник вправе получить стандартный вычет на ребенка — учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта. Минфин России добавил в этот перечень еще и слушателей очной формы обучения (письмо Минфина России от 19.03.2013 № 03-04-06/8422).

Вычет предоставляется за период обучения ребенка, но только до тех пор, пока ему не исполнится 24 года.

Например, ребенку исполнилось 24 года до окончания вуза, а именно 20 апреля 2015 года. Он обучается по очной форме обучения и оканчивает вуз в июле 2015 года. Вычет на этого ребенка работник имеет только за четыре месяца 2015 года — январь, февраль, март и апрель, если ее доход не превысит 280 000 руб. С мая 2015 года работник теряет право на «детский» вычет.

Важными условиями для предоставления работнику вычета на ребенка указанного возраста являются:

1. очная форма обучения ребенка;

2. возраст ребенка до 24 лет.

Если эти условия не соблюдаются, право на стандартный вычет работник теряет.

Например, ребенок окончил вуз в июне 2015 года в возрасте 22 года. В этом случае работник утрачивает право на вычет с месяца, следующего за месяцем окончания учебы ребенка. То есть вычеты работник получит за шесть месяцев — с января по июнь 2015 года при условии, что его доход не превысит 280 000 руб. Право на высеет работник имеет даже в том случаен, когда ребенок находится в академическом отпуске.

Например, девушка в возрасте 20 лет взяла академический отпуск в связи с рождением ребенка, обучаясь по очной форме обучения. Академический отпуск девушка взяла в апреле 2015 года.

Работник не теряет право на вычет. Стандартный вычет ему нужно продолжать предоставлять до конца 2015 года, пока его доход не превысит 280 000 руб.

Наличие у ребенка в возрасте до 24 лет собственных доходов не лишает работник права на вычет

Например, ребенок в возрасте 21 год, обучается на третьем курсе очной формы обучения. Во время летних каникул с июля по сентябрь 2015 года он работал у того же работодателя, что и его мать. В этом случае мать ребенка не теряет право на налоговый вычет за все месяцы до конца 2015 года, пока ее доход не превысит 280 000 рублей.

Одно из условий для применения вычета — ребенок должен находиться на обеспечении родителя (подп. 4 п. 1 ст. 218 НК РФ). Если ребенок вступил в брак, он перестает находиться на обеспечении родителя. Поэтому вычет на него не положен.

Например, являясь студенткой 3-го курса очной формы обучения в возрасте 20 лет вышла замуж и поменяла фамилию. Работнику положен вычет до месяца вступления дочери в брак включительно. Со следующего месяца после вступления дочери в брак работник лишается права на вычет.

В течение года форма обучения ребенка может измениться. В этом случае вычет нужно предоставлять только за те месяцы, когда ребенок был студентом дневного отделения.

Например, В январе 2015 года ребенок был студентом вечернего отделения, а с февраля месяца стал обучаться на дневном отделении Этот факт отражен в справке учебного заведения. Вычет работнице положен начиная с февраля 2015 года, пока ее доход не превысит 280 000 руб. За январь 2015 года ей вычет не положен, так как ребенок был студентом вечернего отделения.

Документы для получения вычета на ребенкаЧтобы предоставить работнику стандартный вычет на ребенка до 18 лет, от него нужно получить:

— письменное заявление;

— документы, подтверждающие право сотрудника на налоговый вычет в зависимости от категории лиц имеющих на него право (копию свидетельства о рождении ребенка, справка об инвалидности ребенка (если ребенок инвалид), копия свидетельства о регистрации брака, если сотрудник является супругом матери, но не является родителем ребенка, копия свидетельства об усыновлении ребенка, копия постановления органа опеки и попечительства или выписки из решения (постановления) об установлении над ребенком опеки (попечительства), копия договора об осуществлении опеки или попечительства, копия договора об осуществлении попечительства над несовершеннолетним. копия договора о передаче ребенка на воспитание в семью, копия документа о регистрации брака между родителями (паспорт или свидетельство о регистрации брака).

.

Работнику нет необходимости подавать заявление на «детский» вычет каждый год, если право на налоговый вычет у него не прекратилось (письмо Минфина России от 26.02.2013 № 03-04-05/8-131).

Для получения вычета на ребенка до 24 лет работник должен дополнительно представить справку из учебного заведения о том, что ребенок обучается на дневном отделении.

Еще на эту тему читайте статью на сайте "Социальные налоговые вычеты здесь.

Поделиться в соц. сетях