Категория: Бланки/Образцы

26 Декабря 2016

Большинство работников трудятся пять дней в неделю по восемь часов. И немудрено, что они физически не успевают сходить в поликлинику, ЖЭК, к ребенку в школу – ведь часы работы этих учреждений практически такие же. Писать отгул на целый день из‑за родительского собрания не очень хочется, чаще всего работники просто отпрашиваются с работы. В связи с этим у работодателя возникает много вопросов: как быть с оплатой времени отсутствия, как его учитывать, нужно ли оформлять и т. д. Читайте статью – и найдете ответы на названные и некоторые другие вопросы.

Сокращение работников – достаточно трудоемкая процедура: нужно соблюдать достаточно большое количество ограничений, а также правила увольнения, установленные Трудовым кодексом. В данной статье расскажем о рисках работодателя, который решил проводить данную процедуру, и покажем те «узкие места», где чаще всего совершаются ошибки.

В Курганской области предприниматели пожаловались региональному бизнес-омбудсмену на налоговиков, требующих повысить заработную плату до уровня прожиточного минимума, тогда как по трехстороннему соглашению установлен минимальный размер оплаты труда (МРОТ).

23 Декабря 2016

С 1 января 2017 года вступают в силу поправки к статье 266 Налогового кодекса РФ, в которой регулируется порядок формирования резервов по сомнительным долгам. Изменения в налоговую статью вносит новый Федеральный закон от 30 ноября 2016 года № 405-ФЗ. Что это за изменения разберем сегодня.

22 Декабря 2016

Принципы исчисления и уплаты каждого из налогов и сборов, взимаемых в РФ, подробно рассмотрены в части второй Налогового кодекса. Однако для организаций не менее важной является и часть первая НК РФ. С 1 января 2017 года в часть первую НК РФ будут внесены существенные изменения. И большинство из них важно изучить уже сейчас.

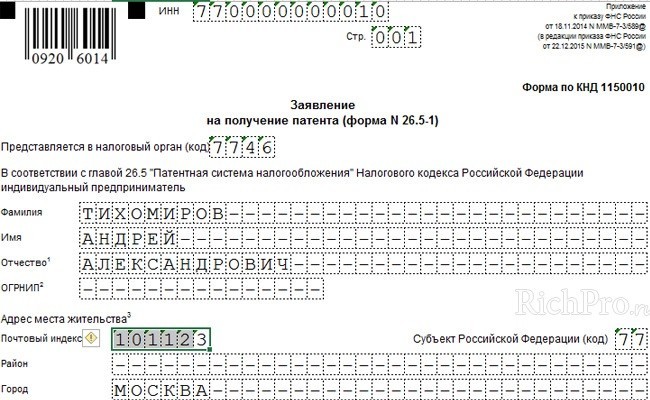

Добрый день уважаемые юристы и бухгалтера.

ИП, нахожусь на упрощенке 6%. Занимаюсь IT, заказная разработка. Заявление будет подаваться ч/з представителя с доверенностью.

Хочу получить патент. Составил бланк заявления, но есть вопросы:

1. Можно ли заполнять бланк заявления не вручную, а распечатать заполненный на пк?

2. Правильно ли заполнено поле "Наименование документа, подтверждающего полномочия представителя"?

3. Правильно ли заполнено основное поле на втором листе?

4. Правильно ли указан "Идентификационный код установленный законом субъекта РФ. "?

5. Правильно ли я указал "Индивидуальный предприниматель применяет налоговую ставку. "?

6. Как заполнить следующее поле ("ссылка на норму закона субъекта РФ)?

7. Верно ли указан ОКТМО на 3м листе?

8. Нужны ли еще какие-либо листы или приложения к заявлению?

9. Нужно ли ставить печать где-либо?

10. Какие документы брать с собой в налоговую человеку с доверенностью?

11. Если нужны ИНН и ОГРН: можно ли предоставить самостоятельно заверенные копии документов или только нотариальные?

12. Что еще требуется знать при подаче заявления на патент?

Просьба писать не бухгалтерским языком — для чайников.

15 Июня 2016, 12:50 Максим, г. Москва

Ответы юристов (3)![]()

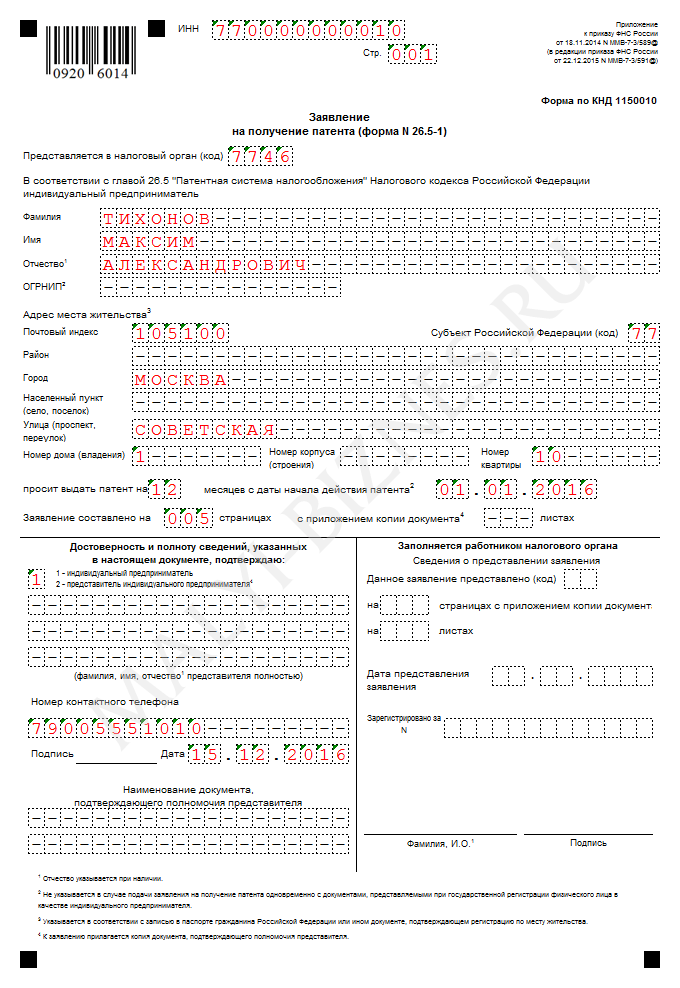

2. Правильно. Но неверно указан код представителя. Нужно указать «2».

6. Вам не нужно заполнять это поле, так как эта ставка установлена Налоговым кодексом. Если бы в отношении данного вида деятельности применялась льготная ставка 0%, то вы бы указывали наименование, номер и дату регионального закона.

8. К заявлению нужно приложить доверенность представителя. На титульном листе указать: Заявление составлено на --3 страницах с приложением копии документа --1 листах.

9. Если у вас есть печать, то можете поставить ее на титульном листе (где подпись и дата). Но обязанности использовать печать у вас нет.

10, 11. Паспорт, копии ИНН и ОГНИП (заверять нотариально не нужно).

12. Заявление должно датироваться и подаваться в налоговую не позднее 10 дней с начала применения патентной системы налогообложения.

15 Июня 2016, 13:19

Уточнение клиента8. Нужно ли как-то маркировать доверенность, как приложение? И можно ли обойтись копией доверенности? Переживаю за то чтобы представитель после подачи заявления вдруг не лишился оригинала доверенности.

10, 11. Нужно ли как-тоо самостоятельно расписываться на документах или заверять еще каким-либо способом? Или достаточно того, что их предъявит представитель с оригиналом доверенности?

Дополнительный вопрос. По какой причине мне могут отказать в налоговой в получении патента?

Есть подозрение, что в нашем регионе о подобных вещах знают мало, т. к. IT компании там можно пересчитать по пальцам.

15 Июня 2016, 13:47

Есть вопрос к юристу?![]()

8. Нужно ли как-то маркировать доверенность, как приложение? И можно ли обойтись копией доверенности? Переживаю за то чтобы представитель после подачи заявления вдруг не лишился оригинала доверенности.

Маркировать не нужно. В налоговую нужно предоставить оригинал и копию доверенности. Копию заберут, оригинал должны отдать.

10, 11. Нужно ли как-тоо самостоятельно расписываться на документах или заверять еще каким-либо способом? Или достаточно того, что их предъявит представитель с оригиналом доверенности?

Представитель расписывается в заявлении за вас. Заверять заявление не нужно.

Дополнительный вопрос. По какой причине мне могут отказать в налоговой в получении патента?

Максим

По вашему заявлению я не вижу причин в отказе.

— несоответствие в заявлении на получение патента вида предпринимательской деятельности перечню видов предпринимательской деятельности, в отношении которых на территории субъекта Российской Федерации введена патентная система налогообложения

— указание срока действия патента, не соответствующего п. 5 ст. 346.45 НК РФ (патент выдается по выбору индивидуального предпринимателя на период от одного до двенадцати месяцев включительно в пределах календарного года)

— нарушение условия перехода на патентную систему налогообложения, установленного абзацем вторым п. 8 ст. 345.45 НК РФ

15 Июня 2016, 14:00

Уточнение клиента15 Июня 2016, 14:04

![]()

По поводу заполненного заявления, я согласен с коллегой. Если вам что-либо не ясно и даже после консультации много вопросов, то вы можете прийти в налоговую инспекцию и побеседовать с инспектором по вашему вопросу. Они всегда подробно отвечают там. Главное, чтобы все указанные вами данные в заявлении совпадали в действительности.

Поэтому еще важно указать два основания для отказа в выдачи патента. И это:

4) наличие недоимки по налогу, подлежащему уплате в связи с применением патентной системы налогообложения;

5) незаполнение обязательных полей в заявлении на получение патента.

ч. 4 ст. 346. 45 НК РФ.

Даже если вам вдруг будет отказано в выдачи патента, вы имеете право обжаловать ненормативный правовой акт налогового органа в порядке и сроки указанные в главе 19 и 20 НК РФ.

Акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц могут быть обжалованы в вышестоящий налоговый орган и (или) в суд в порядке, предусмотренном настоящим Кодексом и соответствующим процессуальным законодательством Российской Федерации. ст. 138 НК РФ

По поводу соблюдения десятидневного срока подачи заявления на выдачу патента в ФНС было дано разъяснение. Думаю его полезно знать.

Федеральная налоговая служба

письмо

30.04.2013 № ЕД-4-3/7971@

В связи с поступающими от налоговых органов и налогоплательщиков вопросами о возможности выдачи индивидуальному предпринимателю патента в случае, если им не соблюден десятидневный срок подачи заявления на получение патента, Федеральная налоговая служба с учетом разъяснений Департамента налоговой и таможенно – тарифной политики Минфина России от 05.04.2013 № 03-11-10/11254 сообщает следующее.

Согласно пункту 2 статьи 346.45 Налогового кодекса Российской Федерации (далее — Кодекс) индивидуальный предприниматель подает лично или через представителя, направляет в виде почтового отправления с описью вложения или передает в электронной форме по телекоммуникационным каналам связи заявление на получение патента в налоговый орган по месту жительства не позднее чем за 10 дней до начала применения индивидуальным предпринимателем патентной системы налогообложения. В случае, если индивидуальный предприниматель планирует осуществлять предпринимательскую деятельность на основе патента в субъекте Российской Федерации, в котором не состоит на учете в налоговом органе по месту жительства или в качестве налогоплательщика, применяющего патентную систему налогообложения, указанное заявление подается в любой территориальный налоговый орган этого субъекта Российской Федерации по выбору индивидуального предпринимателя.

Исходя из данной нормы Кодекса, дата подачи заявления на получение патента должна быть на 10 рабочих дней раньше даты начала действия патента.

Налоговый орган обязан в течение пяти дней со дня получения заявления на получение патента выдать индивидуальному предпринимателю патент или уведомить его об отказе в выдаче патента (пункт 3 статьи 346.45 Кодекса).

Пунктом 4 статьи 346.45 Кодекса установлен перечень оснований для отказа налоговым органом в выдаче индивидуальному предпринимателю патента. При этом указанный перечень не предусматривает такого основания для отказа в выдаче патента как нарушение срока подачи заявления на получение патента в налоговый орган.

В случае, если заявление на получение патента подано менее чем за 10 дней до даты начала действия патента и это заявление поступило в налоговый орган до даты начала действия патента, налоговый орган вправе рассмотреть возможность выдачи индивидуальному предпринимателю патента с указанием в нем даты начала действия патента согласно заявлению на получение патента.

Если налоговый орган рассмотрел указанное заявление на получение патента в пределах пятидневного срока и дата выдачи патента наступает после даты начала действия патента, указанной в заявлении, налоговый орган вправе предложить индивидуальному предпринимателю уточнить в указанном заявлении даты начала и окончания действия патента или направить в налоговый орган новое заявление на получение патента.

17 Июня 2016, 13:31

Ищете ответ?Задайте вопрос нашим юристам — это намного быстрее, чем искать решение.

Учет и отчетность

Учет и отчетность

Патентную систему налогообложения могут применять только физлица, зарегистрированные в качестве индивидуальных предпринимателей. Никаких исключений для организаций, будь то коммерческий субъект, бюджетное учреждение или благотворительный фонд, не существует. Подробнее об этом читайте в нашей статье, подготовленной экспертами Бератора.

Патентную систему налогообложения (далее – ПСН) применяют в добровольном порядке, но с учетом того, что этот режим может применяться только в тех регионах, где он введен соответствующими законами о применении. Это значит, что если предприниматель получил патент в одном регионе, то для того, чтобы работать в другом регионе, нужно получить другой патент.

Для перехода на ПСН предпринимателю нужно соответствовать определенным требованиям, среди которых ведение определенных видов деятельности и наличие документа, удостоверяющего право на применение данной системы налогообложения (патент).

Запрета на получение двух и более патентов при осуществлении нескольких видов бизнеса нет.

Каким еще условиям нужно соответствовать, чтобы работать на ПСН, читайте в Бераторе. Набирайте в поисковой строке: «Патентная система налогообложения» .

Виды деятельностиВиды деятельности, в отношении которых индивидуальный предприниматель может использовать ПСН, поименованы в пункте 2 статьи 346.43 Налогового кодекса. Всего их 47, это (в порядке подпунктов):

Какие еще виды деятельности разрешено вести при ПСН, уточняйте в Бераторе. Набирайте в поисковой строке: «Патентная система налогообложения» .

ПСН запрещено применять, если перечисленные виды деятельности предприниматель ведет в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом.

Максимальный размер потенциально возможного к получению годового дохода при ПСН должен составлять менее 1 миллиона рублей. Он подлежит индексации на коэффициент-дефлятор, установленный на соответствующий календарный год. В 2015 году максимальный размер потенциально возможного к получению дохода составляет 1 147 000 рублей.

Почему в разных регионах налоги, уплачиваемые при ПСН, могут различаться?В целях установления размеров потенциально дохода субъектам РФ дано право дифференцировать территорию субъекта РФ по территориям действия патентов по муниципальным образованиям (группам муниципальных образований). Такое право у субъектов РФ появилось с 1 января 2015 года в отношении почти всех видов деятельности, за исключением патентов на оказание автотранспортных услуг, услуг по перевозке пассажиров и грузов водным транспортом и розничную торговлю через объекты стационарной торговой сети, не имеющие торговых залов, и через объекты нестационарной торговой сети.

Кроме этого, они могут дифференцировать виды предпринимательской деятельности, указанные в пункте 2 статьи 346.43 Налогового кодекса, если это предусмотрено ОКУН и ОКВЭД. чтобы устанавливать размеры потенциально возможного годового дохода, и устанавливать дополнительный перечень видов предпринимательской деятельности, относящихся к бытовым услугам в соответствии с Общероссийским классификатором ОКУН.

Поэтому и суммы налогов, уплачиваемых при применении ПСН, по одним и тем же видам деятельности, осуществляемым в разных регионах и разных муниципальных образованиях, могут различаться.

Внимание: арендаПри сдаче в аренду собственных жилых и нежилых помещений предприниматель определяет количество объектов по количеству договоров с нанимателями, а размер потенциально возможного дохода при ПСН дифференцируется в зависимости от количества и площадей сдаваемых внаем квартир, домов или их частей, дач, земельных участков, нежилых помещений.

В письме от 30 сентября 2014 г. № ГД-3-3/3296@ налоговики разъяснили, что субъекты РФ имеют право устанавливать размер потенциально возможного к получению годового дохода в отношении предпринимательской деятельности по предоставлению услуг по сдаче в аренду жилых и нежилых помещений, принадлежащих индивидуальному предпринимателю на праве собственности, в зависимости от количества обособленных объектов (площадей) (подп. 3 п. 8 ст. 346.43 НК РФ ). Он может быть дифференцирован в зависимости от количества или площади объектов, передаваемых в аренду (внаем). Количество объектов, передаваемых в аренду (внаем), определяется на основании договоров аренды (найма), заключаемых арендодателем (наймодателем) с конкретными арендаторами.

В договоре аренды должны быть указаны данные, позволяющие определенно установить имущество, подлежащее передаче арендатору в качестве объекта аренды. При их отсутствии договор не считается заключенным. При сдаче внаем квартиры, жилого дома или их части в заявлении на получение патента следует указать вид объекта «жилое помещение».

А письмом от 30 октября 2014 г. № ГД-4-3/22487@ ФНС России направила для сведения и использования в работе нижестоящими налоговыми органами разъяснения Минфина России (письмо от 30 июня 2014 г. № 03-11-09/31390). В нем налоговики указали, что патент на осуществление предпринимательской деятельности по передаче в аренду (наем) жилых помещений действителен только в отношении объектов, указанных в патенте. Если в течение налогового периода количество объектов, передаваемых в аренду, увеличилось, то в отношении них предприниматель может получить или новый патент (не позднее чем за 10 дней до даты начала осуществления предпринимательской деятельности с новыми показателями он обязан подать заявление), или применять другой режим налогообложения.

В письме приведен и пример расчета стоимости первого и последующего патентов.

Наличие патентаДокументом, удостоверяющим право индивидуального предпринимателя на применение ПСН, является патент. Его новая форма утверждена приказом ФНС России от 26 ноября 2014 г. № ММВ-7-3/599@ «Об утверждении формы патента на право применения патентной системы налогообложения» (приказ ФНС России от 27 декабря 2012 г. № ММВ-7-3/1014@ утратил силу).

Патент выдается по выбору предпринимателя на период от одного до 12 месяцев включительно, только в пределах календарного года.

Патент действует на территории того субъекта РФ, который указан в этом документе. С 1 января 2015 года территорией действия патента может быть не только субъект РФ, но и муниципальное образование или их группа. Это нововведение нашло свое отражение и в новой форме патента.

Допустим, бизнесмен планирует заниматься предпринимательской деятельностью на основе патента в субъекте РФ, в котором не состоит на учете в налоговой инспекции по месту жительства или в качестве налогоплательщика, применяющего ПСН. Тогда указанное заявление ему следует подать в любой территориальный налоговый орган этого субъекта РФ по своему выбору. Аналогичный порядок действует и в случае, если предприниматель не состоит на учете в налоговом органе муниципального образования (группы муниципальных образований). С заявлением на применение ПСН можно обратиться в любой территориальный налоговый орган по месту планируемого ведения деятельности.

Когда подавать заявление на патентЗаявление на получение патента можно подать в налоговую инспекцию одновременно с документами, предусмотренными для государственной регистрации в качестве индивидуального предпринимателя. В таком случае действие патента начинается со дня регистрации предпринимателя. С этого де дня предприниматель подлежит постановке на учет в качестве плательщика, применяющего ПСН.

Какова форма заявления, и каким документом она утверждена, уточняйте в Бераторе. Набирайте в поисковой строке Бератора: «Патентная система налогообложения» .

Установить Бератор для Windows бесплатно

Заявление нужно подать не позднее чем за 10 рабочих дней до начала применения ПСН. Это значит, что дата подписания заявления должна быть на 10 дней раньше даты начала действия патента (письмо Минфина России от 5 апреля 2013 г. № 03-11-10/11254 ). При подаче заявления предприниматель указывает дату начала и дату окончания действия патента.

Заявление можно подать:

Налоговая инспекция обязана в течение пяти дней со дня получения заявления на получение патента выдать предпринимателю патент или уведомить его об отказе в выдаче патента по форме 26.5-2, приведенной в письме ФНС России от 30 ноября 2012 года № ЕД-4-3/20217@.

В уведомлении должно быть указано основание для отказа в выдаче патента. К таковым относятся (п. 4 ст. 246.45 НК РФ):

Если предприниматель уже использует ПСН и подает заявление на патент по другому разрешенному виду деятельности, ему откажут в выдаче нового патента, если по старому имеется недоимка по налогу.

Как быть индивидуальному предпринимателю, который пропустил десятидневный срок подачи заявления на получение патента? Об этом вы узнаете из Бератора. Набирайте в поисковой строке: «Патентная система налогообложения».

Но может случиться и так, что дата выдачи патента наступает после даты начала его действия, указанной в заявлении. Тогда налоговая служба вправе предложить индивидуальному предпринимателю:

Такие разъяснения даны в письме ФНС России от 30 апреля 2013 года № ЕД-4-3/7971@ .

В заявлении на получение патента налогоплательщику также следует указать информацию о том, что предпринимательскую деятельность он ведет либо с привлечением наемных работников (в том числе по гражданско-правовым договорам), либо без их привлечения.

Лучшее решение для бухгалтера

Бератор - это электронное издание, которое найдет лучшее решение для любой бухгалтерской задачи. По каждой конкретной теме есть все необходимое: подробный алгоритм действий и проводки, примеры из практики реальных компаний и образцы заполнения документов. Перейти в Бератор Онлайн – e.berator.ru

Если у Вас есть вопрос - задайте его здесь >> Читайте также по теме:Самое важное в этой статье:

Предприниматели, сдающие недвижимость в аренду, могут применять патентную налоговую систему. Чтобы купить патент, в аренду нужно сдавать жилые или нежилые помещения, находящиеся в собственности бизнесмена. А вот когда предприниматель получает доход от сдачи чужого имущества, то есть заключил договор субаренды, применять патентную систему нельзя.

В данной статье мы расскажем, на какие нюансы нужно обратить внимание, если вы задумываетесь о том, чтобы сдавать имущество в аренду и приобрести на эту деятельность патент. Первый момент, на который нужно обратить внимание: стоимость патента зависит от потенциального годового дохода. Его определяют региональные власти. Потенциальный доход по сдаче недвижимости в аренду обычно зависит от площади помещения. Например, в Ленинградской области годовой доход при сдаче в аренду жилых помещений площадью не более 50 кв. м составляет 250 000 руб. А при сдаче жилья площадью от 51 до 100 кв. м — 800 000 руб. (приложение к Закону Ленинградской области от 07.11.2012 № 80-оз). Поэтому прежде всего вам нужно найти региональный закон о патентной системе налогообложения и посмотреть, какая величина дохода прописана в нем на 2016 год.

+

Объект недвижимости, который предприниматель может сдавать в аренду, а также его площадь налоговики пропишут в самом патенте. Там же будет указана и величина платежа. Она рассчитывается исходя из потенциального годового дохода, указанного в региональном законе, с учетом срока, на который вы решили купить патент.

+

Поэтому второй момент, с которым вам нужно определиться, — это срок патента. Он может быть от 1 до 12 месяцев в пределах календарного года.>

> Патент, полученный на срок до 6 месяцев, можно оплатить в любое время, но не позднее дня, когда закончится срок его действия. А патент со сроком от 6 до 12 месяцев надо оплачивать частями. Не менее 1/3 в течение первых 90 дней, а остальную сумму — не позднее срока действия патента (п. 2 ст. 346.51 НК РФ).

+

Чтобы рассчитать стоимость патента за год, надо потенциальный доход умножить на ставку 6%. Если срок патента меньше года, то надо брать доходность только за месяцы, в которых действует патент. Для ИП регионы вправе предусмотреть ставку в размере 0%.

+

Далее поговорим о том, с какими неоднозначными ситуациями может сталкиваться предприниматель, сдающий недвижимость в аренду, и как их решать.

Бизнесмен, которому принадлежит доля в недвижимости, может перейти на патентную налоговую систему. Следовательно, если имущество находится в собственности нескольких коммерсантов, каждый из них вправе приобрести патент. Это подтверждает письмо Минфина России от 27.02.2015 № 03-11-12/10144 .

И даже если все собственники заключили общий договор аренды с одним арендатором, каждому индивидуальному предпринимателю понадобится покупать свой патент. Приобрести общий патент на всех нельзя.

Каждому собственнику инспекторы выдадут патент на его долю. Определять потенциально возможный годовой доход предпринимателю также понадобится исходя из своей доли. К такому выводу чиновники пришли в письме Минфина России от 14.10.2014 № 03-11-09/51543. Получается, что если доли в общей собственности выделены, то предпринимателю надо платить за патент только исходя из своей части.

А вот при общей совместной собственности, когда доли не выделены, стоимость патента рассчитывается исходя из площади имущества, указанной в договоре аренды. Объяснение такое. Потенциально возможный годовой доход при сдаче имущества в аренду зависит от площади обособленного объекта (подп. 3 п. 8 ст. 346.43 НК РФ ).

Обособленный объект чиновники определяют по договорам аренды (письмо ФНС России от 30.10.2014 № ГД-4-3/22487@). Именно в договорах аренды стороны обязаны предусмотреть сдаваемый объект (п. 3 ст. 607 ГК РФ). А значит, считать стоимость патента надо исходя из сдаваемой площади. Укажите ее в квадратных метрах в заявлении на получение патента.

Заявление на получение патента необходимо заполнять по форме № 26.5-1. утвержденнойприказом ФНС России от 18.11.2014 № ММВ-7-3/589@. Индивидуальным предпринимателям, которые сдают в аренду помещение, надо отразить показатели для расчета стоимости патента на последней странице формы. Здесь по строке 010 указывают код объекта, по которому бизнесмен хочет применять специальный режим. Таким объектом является жилое или нежилое помещение. Код жилого помещения — 05. А нежилого — 06.

По строке 020 отражают признак объекта. В вашем случае признак 1, он означает, что стоимость патента зависит от площади сдаваемого в аренду объекта. По строке 030 отражают площадь объекта в квадратных метрах.

Ситуация № 2. Предприниматель сдает в аренду несколько помещенийЕсли у бизнесмена несколько помещений, то можно оформить один документ на все помещения сразу либо приобретать патенты на каждый объект отдельно. Второй вариант особенно удобен, если вы постепенно будете находить арендаторов и заключать с ними договоры.

Вообще стоимость патента рассчитывается по каждому обособленному объекту. И если в патенте несколько объектов, то потенциальный доход надо определять по каждому из них, а затем результаты складывать. Количество объектов надо определять по договорам аренды.

Если предприниматель сдает помещения разным арендаторам, то объектов будет столько же, сколько договоров. В этом случае в заявлении на получение патента надо указать каждый сдаваемый объект, его адрес, площадь. То есть в этой ситуации бизнесмену неважно, что приобретать: отдельный патент на каждый объект или общий на несколько. Поскольку итоговые суммы и в том и в другом случае совпадут.

Но вот если у предпринимателя есть помещения, которые он сдает как один объект одному арендатору, то выгоднее купить общий патент. Тогда укажите в заявлении на патент общую площадь помещений. Рассмотрим ситуации на примере.

Расчет стоимости патента по нескольким объектам. У предпринимателя В.Д. Кузнецова в собственности находятся два офиса в одном нежилом здании. Имущество расположено в Московской области. Бизнесмен заключил два договора аренды на сдачу помещений. Площадь одного офиса — 40 кв. м. Площадь второго офиса — 100 кв. м.

Поскольку на каждый офис предприниматель заключил отдельный договор аренды, помещения являются обособленными. Потенциальный годовой доход по офису в 40 кв. м равен 199 207 руб. А доход второго помещения в 100 кв. м — 959 733 руб. (Закон Московской области от 06.11.2012 № 164/2012-ОЗ). Предположим, что В.Д. Кузнецов решает купить патент сроком на 12 месяцев, соответственно потенциальный годовой доход в этой ситуации не нужно корректировать в сторону уменьшения.

Бизнесмен вправе приобрести общий патент на два офиса. Тогда общий потенциальный доход равен 1 158 940 руб. (199 207 руб. + 959 733 руб.). Стоимость общего патента на год составит 69 536,4 руб. (1 158 940 руб. ? 6%).

Если же предприниматель решит купить отдельные патенты на каждый офис, то ему нужно заплатить налог в размере 11 952,42 руб. (199 207 руб. ? 6%) и 57 583,98 руб. (959 733 руб. ? 6%). А общая стоимость двух патентов также равна 69 536,4 руб.

Теперь предположим, что бизнесмен сдал оба помещения в аренду одному арендатору. Тогда в договоре можно предусмотреть общую площадь двух офисов, то есть сдать их как один объект. В этом случае площадь объекта составит 140 кв. м (100 кв. м + 40 кв. м). Доходность такого объекта равна 959 733 руб. А стоимость патента по двум офисам, сданным в аренду как один объект на год, составит 57 583,98 руб. (959 733 руб. ? 6%). То есть экономия ИП равна 11 952,42 руб. (69 536,4 руб. – 57 583,98 руб.).

Что делать с патентом, если арендатор поменялсяПатент выдают на обособленный объект недвижимости, который бизнесмен сдает в аренду. При этом в патенте не указывают, кто является арендатором. Следовательно, если предприниматель сменил арендатора, то менять патент не нужно. Бизнесмен продолжает платить за патент в те же сроки, что и ранее. Главное, что предприниматель продолжает заниматься этой деятельностью и площадь объекта осталась неизменной.

Чтобы купить патент по нескольким помещениям как на один объект, надо в договоре аренды прописать, что ИП сдает один объект (письмо ФНС России от 30.09.2014 № ГД-3-3/3296@ ).

По общему правилу заявление на патент бизнесмену нужно подать в ИФНС по месту жительства. Если же предприниматель зарегистрирован в одном регионе, а сдает имущество в другом, то действует специальное правило. Коммерсанту надо подавать заявление в любую налоговую инспекцию того субъекта, в котором он сдает в аренду помещения.

Если предприниматель сдает в аренду помещения в разных регионах, то получить общий патент на все объекты он не сможет. Ведь патент действует только на территории того региона, в котором выдан документ. Это условие прописано в форме патента, утвержденной приказом ФНС России от 26.11.2014 № ММВ-7-3/599 .

Уточним, что если у индивидуального предпринимателя сократилось количество сдаваемых объектов, но он продолжает вести деятельность, то пересчитывать стоимость патента налоговики не станут. Такой возможности законодательство не предусматривает.

Ситуация № 3. Предприниматель расторг договор арендыПатент можно приобрести на период от 1 до 12 месяцев. Но может случиться так, что во время действия патента предприниматель расторгает договор аренды. К чему это может привести? Рассмотрим варианты.

Первая ситуация. Предприниматель сменил арендатора. Этот факт не повлияет на стоимость патента. Переоформлять его также не понадобится.

Вторая ситуация. Договор аренды расторгнут, и деятельность приостановлена. Тогда, если бизнесмен не планирует в ближайшее время сдавать помещение в аренду, он может подать в налоговую инспекцию уведомление о прекращении «патентной» деятельности. Форма такого заявления № 26.5-4 утверждена приказом ФНС России от 14.12.2012 № ММВ-7-3/957. Подать в ИФНС заявление № 26.5-4 необходимо в течение 10 календарных дней после прекращения деятельности. Тогда налоговики пересчитают стоимость патента в связи с прекращением деятельности ИП. Ведь налоговый период у бизнесмена заканчивается на дату прекращения деятельности. А значит, стоимость патента уменьшается. Если за патент ИП заплатил полностью, то у него образуется переплата. Ее можно будет зачесть в счет любого регионального налога (п. 1 ст. 78 НК РФ ). Это подтверждают и налоговики (письмо ФНС России от 17.10.2013 № ЕД-4-3/18591 ). Но есть и риски. Приобрести патент по той же деятельности ИП сможет только через год после ее прекращения. Поэтому бизнесменам, которые позже планируют возобновить сдачу в аренду, может оказаться выгоднее не сообщать в ИФНС о прекращении деятельности до конца срока патента. Тогда следующий патент можно купить сразу же, как только закончится срок первого.

Пересчет стоимости патента, если ИП прекратил бизнес. Предприниматель Н.Д. Смирнов приобрел в Подмосковье патент по деятельности, связанной со сдачей квартиры в аренду. Срок патента — с 1 января по 31 декабря 2016 года. Площадь квартиры — 100 кв. м. Потенциально возможный годовой доход по сдаче в аренду квартиры площадью от 70 до 150 кв. м составляет 959 733 руб. Стоимость патента на год равна 57 583,98 руб. (959 733 руб. ? 6%). Н.Д. Смирнов полностью оплатил патент в феврале. В августе бизнесмен решил не сдавать квартиру в аренду. Он подал в налоговую заявление о прекращении «патентной» деятельности с 29 августа. У предпринимателя образовалась переплата по патенту за четыре месяца с сентября по декабрь. Сумма переплаты равна 19 194,66 руб. (57 583,98 руб. 12 мес. ? 4 мес.). Бизнесмен вправе написать в ИФНС заявление о зачете переплаты в счет региональных налогов или возврате.

Ситуация № 4. Предприниматель получил возмещение убытков от арендатораПредприниматель может получать в рамках договора от арендаторов не только плату за помещение, но и другие суммы. Например, обеспечительный платеж за последний месяц аренды или возмещение убытков. Все платежи получены в рамках патентной деятельности. Поэтому платить с полученных сумм какие-нибудь дополнительные налоги не надо. Все платежи получены в рамках патента. С этим соглашаются и налоговики ( письмо ФНС России от 17.01.2014 № ГД-4-3/479).

Три главных совета

1. Если ИП сдает несколько помещений одному арендатору, то выгоднее заключить общий договор на все площади. Но это возможно, если помещения бизнесмен сдает как один объект.

2. ИП, сдающему помещение в аренду в своем регионе, надо подавать заявление на патент по местожительству.

3. Если увеличилось количество сдаваемых объектов, покупайте новый патент. Другой вариант — по новым площадям применять другую налоговую систему. Если объектов стало меньше, стоимость патента не изменить.