Категория: Бланки/Образцы

Договор дарения денежных средств — это обязательство какого-либо лица передать другому лицу определенную сумму денег или обещание сделать это в будущем, причем сам даритель не имеет с этого никакой выгоды и не может ставить условия, как этой суммой распоряжаться. Поэтому он также называется договором безвозмездного дарения. Предметом данного договора может быть и освобождение другой стороны от обязательств перед дарителем или перед третьими лицами.

Если стороны прибегают к этому для решения своих долговых обязательств и деньги предоставляются в счет долга или в расчете на их возврат в будущем, то такие действия неправомерны и он не имеет силы.

Такой договор чаще всего заключается между физическими лицами, когда человек имеет желание подарить деньги родственнику, другу, знакомому. Их можно подарить кому угодно, кроме лиц, занимающих государственные должности, государственных служащих и работников Банка России (подобное условие исключает возможность получения ими взятки).

Для этого необязательно подписывать письменный документ или обращаться к нотариусу, вполне достаточно взять на себя устные обязательства и совершить передачу денег в присутствии свидетелей.

Письменное оформление требуется в том случае, если речь идет об обещании подарить денежные средства в какой-то момент будущего, обычно в связи со свадьбой, рождением ребенка и т. д. Даритель должен осознавать, что совершая дарение, он теряет все права на указанную сумму и не сможет ее вернуть обратно.

Но законодательство России дает ему право отказаться от выполнения своих обязанностей, если в результате значительно ухудшится его материальное благосостояние, или в связи с тяжелым состоянием здоровья.

Одаряемое лицо не берет на себя никаких обязательств, получая деньги. Хотя в целевом договоре дарения может быть оговорено, для чего предоставляются эти деньги, но одаряемый вправе самостоятельно решать, что с ними делать. Такую информацию в документе следует рассматривать как пожелание, которое может учитываться или не учитываться получателем денег в зависимости от обстоятельств и личных предпочтений.

Беспокоясь о будущем детей, родители или дедушка с бабушкой могут заключить договор дарения денежных средств на покупку квартиры. Но это не дает уверенности в том, что деньги будут потрачены именно таким образом. Единственный способ быть абсолютно уверенными, что ребенок получит квартиру, - подарить ему не деньги на нее, а саму квартиру.

Получателями денежного подарка могут выступать дети от 6 лет. При этом требуется разрешение от органов опеки и попечительства. Начиная с 14 лет, дети могут быть дарителями, если только сумма, которую они хотят подарить, не превышает суммы их личного дохода. Это может быть какой-либо вид пенсии, стипендия, заработная плата.

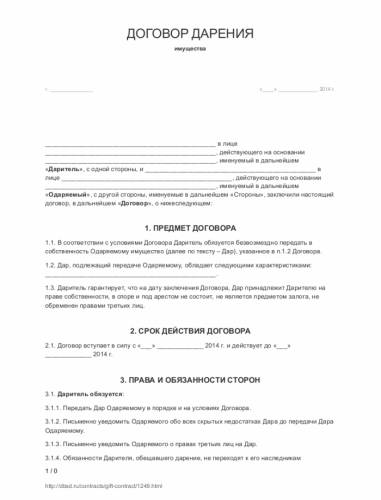

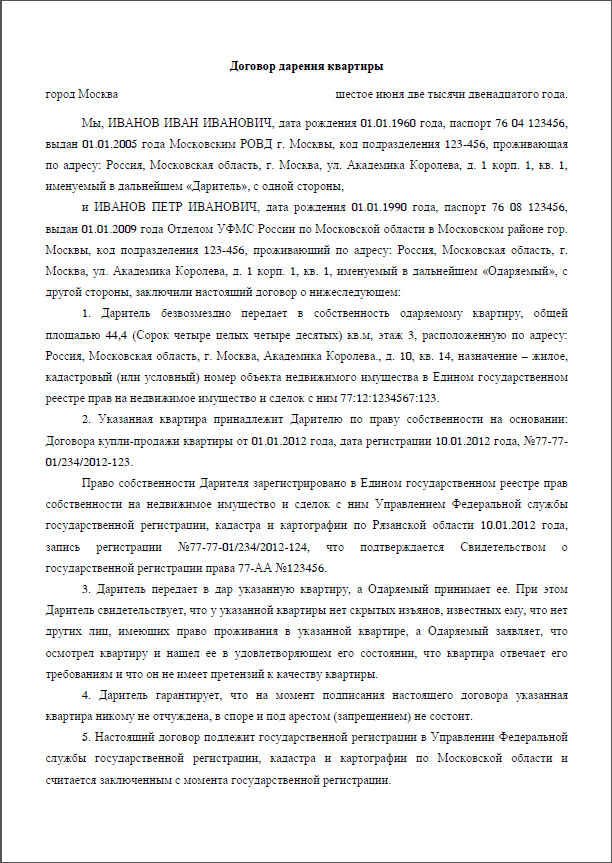

Образец договора дарения включает:

Этот документ заключается в двух экземплярах, если это происходит без обращения в нотариальную контору, и в трех экземплярах, когда в заключении документа принимает участие нотариус. Тогда последнему вручается квитанция об уплате госпошлины.

Налог на прибыль, получаемую в рамках договора дарения денежных средств, составляет 13% суммы. От его уплаты освобождаются близкие родственники: родители, дети, бабушки, дедушки, внуки, мужья, жены, те, кого усыновили, и те, кто усыновил. Все остальные физические лица обязаны выплатить эту сумму государству, независимо от того, являются ли они дальними родственниками или вообще не связаны родственными отношениями.

Если дарителем является муж или жена, то ему/ей следует учесть отношение своей супруги/своего супруга к совершаемому действию. В тех случаях, когда могут возникнуть проблемы, лучше заранее получить письменное согласие брачного партнера и заверить его нотариально. Это не является обязательным требованием, но поможет избегнуть осложнений во время реализации документа.

Форма договора дарения между физическим и юридическим лицом практически не отличается от вышеприведенного образца. Вместо паспортных данных дарителя в этом случае указываются регистрационные данные организации, одариваемым лицом выступает сотрудник. Этот вид договора может быть оформлен в устном виде, если сумма не превышает 3 000 рублей.

В противном случае возможен только нотариальный договор дарения. Важно отметить, что даритель может в любой момент отказаться от получения дара. Это отличается от получения работником материального вознаграждения со стороны организации-работодателя, когда он не имеет права отказываться от получаемых средств.

Договор дарения денежных средств между юридическими лицами не является законным, поскольку сама цель создания организации противоречит принципу безвозмездности, основному принципу договора дарения.

Таким образом, договор дарения денег нельзя использовать для уклонения от уплаты налога на прибыль, предоставления взятки или решения вопросов кредита. Его следует рассматривать просто как прекрасную возможность порадовать дорогого человека или выразить благодарность сотруднику, абсолютно ничего не требуя взамен.

Да, возможен. При безвозмездном получении имущества (в том числе денежных средств) от гражданина нужно заключить договор дарения. Договор между гражданином и организацией независимо от суммы сделки можно заключить как в устной, так и в письменной форме. Такой порядок следует из статей 574 и 575 Гражданского кодекса РФ. Ограничений по суммам нет. Денежные средства, принятые по договору дарения, являются безвозмездно полученным имуществом и, значит, признаются внереализационным доходом одаряемой организации (п. 8 ст. 250 НК РФ ). Договор дарения вы можете составить по аналогии с примером в файле ответа.

Обоснование данной позиции приведено ниже в материалах Системы Главбух VIP -версия и в материалах Системы Главбух версия для коммерческих организаций

1. Рекомендация: Как оформить и отразить в бухучете и при налогообложении получение основных средств безвозмездноБезвозмездно полученными признаются основные средства, при поступлении которых у организации не возникает обязанности оплатить их или вернуть обратно дарителю (п. 1 ст. 572 ГК РФ ).

Безвозмездно получать имущество стоимостью свыше 3000 руб. от коммерческих организаций (кроме коммерческих организаций-учредителей, если такая обязанность предусмотрена в их уставе ) запрещено (подп. 4 п. 1 ст. 575 ГК РФ ). При безвозмездном получении основных средств от некоммерческой организации или от гражданина нужно заключить договор дарения. Если сумма сделки между организациями превышает 3000 руб. оформите письменный договор. Если не превышает, договор может быть заключен устно. Договор между гражданином и организацией независимо от суммы сделки можно заключить как в устной, так и в письменной форме. Такой порядок следует из статей 574 и 575 Гражданского кодекса РФ.*

В налоговом учете основные средства, полученные безвозмездно, отражайте по первоначальной стоимости. В момент получения основных средств их рыночную стоимость включите в состав доходов для расчета налога на прибыль (п. 8 ст. 250 ,подп. 1 п. 4 ст. 271. п. 1 ст. 273 НК РФ).* Если основные средства получены от учредителя, доля которого в уставном капитале составляет более 50 процентов, стоимость таких объектов в налоговую базу не включайте (п. 8 ст. 250. подп. 11 п. 1 ст. 251 НК РФ).

действительный государственный советник РФ 3-го класса

2. Статья: Безвозмездное использование или получение имущества не всегда приводит к возникновению у компании облагаемого дохода В зависимости от того, кто является сторонами договора дарения, подаренные организации деньги не всегда включаются в ее доходыДенежные средства, принятые по договору дарения, являются безвозмездно полученным имуществом и, значит, признаются внереализационным доходом одаряемой организации (п. 8 ст. 250 НК РФ ).* К аналогичным выводам приходит большинство судов (постановления ФАС Северо-Западного от 17.04.06 № А66-2962/2005 и Восточно-Сибирского от 07.09.05 № А33-29714/04-С3-Ф02-4344/05-С1 округов).

Вместе с тем в некоторых случаях полученные в дар денежные средства освобождены от обложения налогом на прибыль. Дело в том, что при определении базы по этому налогу не учитываются доходы в виде имущества, безвозмездно полученного российской организацией от следующих лиц (подп. 11 п. 1 ст. 251 НК РФ ):*

— организации или физлица, если уставный капитал получающей стороны более чем на 50% состоит из вклада передающей организации или этого физлица;

— организации, если уставный капитал передающей стороны более чем на 50% состоит из вклада получающей компании.

начальник отдела налоговых споров и налогового планирования ООО «Правовой сервис»

Журнал «Российский налоговый курьер», № 5, март 2013

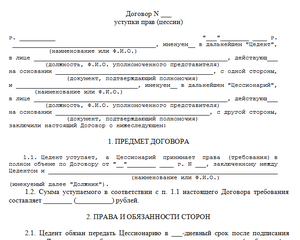

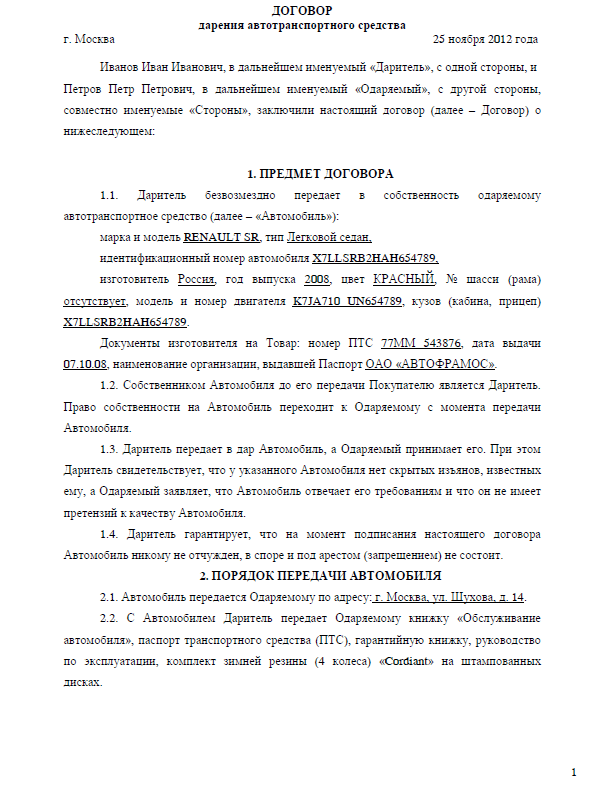

3. Формы: Договор дарения денежных средствДОГОВОР ДАРЕНИЯ № 1

г. Москва 02.03.2007

Общество с ограниченной ответственностью «Торговая фирма "Гермес"», далее именуемое

«Даритель», в лице генерального директора Львова Александра Владимировича, действующего

на основании Устава, с одной стороны, и Беспалов Павел Андреевич, далее именуемый

«Одаряемый», с другой стороны (далее по тексту – Стороны), заключили настоящий Договор о

нижеследующем.

1.1. В соответствии с настоящим Договором Даритель обязуется безвозмездно передать

Одаряемому денежные средства в размере30 000 (тридцать тысяч) рублей.

1.2. Денежные средства должны быть перечислены в течение 30 (тридцати) календарных дней с

даты заключения настоящего Договора на банковский счет Одаряемого в АКБ «Надежный» №

40710810500882874554. Денежные средства по настоящему Договору считаются переданными

Дарителем в момент их зачисления на указанный банковский счет Одаряемого. В момент

передачи денег Дарителем Договор считается исполненным. В случае, если денежные средства

будут перечисляться частями, Договор считается исполненным Сторонами с момента зачисления

последней части денежных средств на банковский счет Одаряемого.

2. ПРАВА И ОБЯЗАННОСТИ СТОРОН

2.1. Одаряемый вправе в любое время до передачи ему денежных средств по настоящему

Договору отказаться от их получения. В этом случае настоящий Договор считается расторгнутым.

Отказ от получения денежных средств по настоящему Договору должен быть совершен в

письменной форме.

2.2. Даритель вправе отказаться от исполнения настоящего Договора в случаях, прямо

предусмотренных действующим законодательством РФ.

3. РАЗРЕШЕНИЕ СПОРОВ

3.1. Все споры и разногласия, которые могут возникнуть между Сторонами по вопросам, не

нашедшим своего разрешения в тексте данного Договора, будут разрешаться путем переговоров

на основе действующего законодательства РФ.

3.2. При неурегулировании в процессе переговоров спорных вопросов споры разрешаются в суде в

порядке, установленном действующим законодательством РФ.

4.1. Во всем, что не предусмотрено настоящим Договором, Стороны руководствуются

действующим законодательством РФ.

4.2. По соглашению Сторон в настоящий Договор могут быть внесены изменения или дополнения.

Любые изменения или дополнения к настоящему Договору действительны при условии, если они

совершены в письменной форме и подписаны Сторонами.

4.3. Все уведомления и сообщения также должны направляться в письменной форме путем

вручения Стороне (ее представителю) под расписку или по почте, если вручение невозможно.

4.4. Договор составлен в двух экземплярах, из которых один находится у Дарителя, а второй – у

Одаряемого.

5. СРОК ДЕЙСТВИЯ И ПРЕКРАЩЕНИЕ ДОГОВОРА

5.1. Настоящий Договор вступает в силу с момента подписания и заканчивает свое действие после

выполнения Сторонами принятых на себя обязательств в соответствии с условиями Договора.

5.2. Настоящий Договор прекращается досрочно по соглашению Сторон.

6. АДРЕСА, РЕКВИЗИТЫ И ПОДПИСИ СТОРОН

Даритель:

ООО «Торговая фирма "Гермес"»

Адрес: 104055, г. Москва, ул. Лесная, д. 69

Тел./ф. (495) 123-45-67

ИНН 7708123446, КПП 770801001

Р/с 4070281040000001111 в АКБ «Надежный»

БИК 044583222

Одаряемый:

Беспалов Павел Андреевич

Паспорт РФ 4509 336771,

выдан ОВД «Тропарево-Никулино»

1 августа 2002 г.

Адрес проживания: г. Москва,

ул. Никулинская, д. 13, кв. 455

ИНН 501012141523,

Р/с 40710810500882874554

в АКБ «Надежный»

Вопрос:

1. Какие правовые последствия возникают при передаче денежных средств по соответствующим договорам, заключаемым между индивидуальным предпринимателем и физическим лицом.

Гражданское законодательство Российской Федерации предусматривает возможность передачи денежных средств от одного физического лица другому на основании различных видов договоров. При этом в зависимости от конкретного вида заключаемого между ними договора различаются и последствия, возникающие при его исполнении.

Кроме того, необходимо учитывать и правовой статус лиц, между которыми заключается выбранный вид договора, поскольку, если одной из сторон в договоре выступает индивидуальный предприниматель, объем и особенности прав и обязанностей также могут существенно отличаться.

Таким образом, целесообразно рассмотреть возможные варианты передачи денежных средств от одного физического лица другому в зависимости от выбранного вида договора.

1) Передача денежных средств на основании договора дарения.

Нормы, определяющие порядок и условия заключения и исполнения договора дарения содержатся в ст. ст. 572-582 Гражданского кодекса Российской Федерации (далее – ГК РФ).

Договор дарения может быть заключен между физическими лицами, а также между физическим лицом и индивидуальным предпринимателем (далее – ИП), при этом сумма денежных средств, передаваемых от одного лица другому законодательством Российской Федерации не ограничена.

Согласно ст. 572 ГК РФ по договору дарения одна сторона (даритель) безвозмездно передает или обязуется передать другой стороне (одаряемому) вещь в собственность либо имущественное право (требование) к себе или к третьему лицу либо освобождает или обязуется освободить ее от имущественной обязанности перед собой или перед третьим лицом.

В рассматриваемом случае в качестве вещи выступают деньги.

На основании ст. 574 ГК РФ Дарение, сопровождаемое передачей дара одаряемому, может быть совершено устно, за исключением случаев, предусмотренных пунктами 2 и 3 настоящей статьи.

Передача дара осуществляется посредством его вручения, символической передачи (вручение ключей и т.п.) либо вручения правоустанавливающих документов.

2. Договор дарения движимого имущества должен быть совершен в письменной форме в случаях, когда:

дарителем является юридическое лицо и стоимость дара превышает три тысячи рублей;

договор содержит обещание дарения в будущем.

В случаях, предусмотренных в настоящем пункте, договор дарения, совершенный устно, ничтожен.

Применительно к Вашей ситуации в целях избежать судебных споров в будущем договор дарения необходимо заключить в письменной форме. Указанный договор можно заверить у нотариуса, но необходимо иметь ввиду, что нотариальное оформление договора дарения повлечет дополнительные расходы по оплате услуг нотариуса.

Необходимо отметить, что денежные средства, полученные физическим лицом или индивидуальным предпринимателем от другого физического лица, освобождаются от обложения налогом на доходы физических лиц в силу положений пункта 18.1 статьи 217 Налогового кодекса Российской Федерации (далее – НК РФ), согласно которой доходы в денежной и натуральной формах, получаемые от физических лиц в порядке дарения, за исключением случаев дарения недвижимого имущества, транспортных средств, акций, долей, паев, если иное не предусмотрено настоящим пунктом.

Лицо, получившее денежные средства в порядке дарения, не должно уплачивать НДФЛ независимо от приобретения статуса индивидуального предпринимателя.

Также, необходимо учитывать, что договор дарения является безусловной сделкой (то есть даритель, решивший подарить деньги, не имеет права требовать от одаряемого выполнения каких-либо условий для передачи ему денег).

Учитывая, что в рассматриваемой ситуации передача денежных средств от одного физического лица другому является своеобразной формой финансирования ведения деятельности последнего, и даритель (физическое лицо), рассчитывает в будущем получать определенный доход от данной деятельности, необходимо указать следующее:

Согласно п. 2 ст. 572 ГК РФ обещание безвозмездно передать кому-либо вещь или имущественное право либо освободить кого-либо от имущественной обязанности (обещание дарения) признается договором дарения и связывает обещавшего, если обещание сделано в надлежащей форме (пункт 2 статьи 574) и содержит ясно выраженное намерение совершить в будущем безвозмездную передачу вещи или права конкретному лицу либо освободить его от имущественной обязанности.

Такой договор дарения должен быть заключен в письменной форме, так как содержит обещание дарения в будущем.

Следовательно, можно сделать вывод, что договор дарения может быть использован как в качестве способа передачи денежных средств с целью финансирования деятельности физического лица или индивидуального предпринимателя, так и в качестве способа передачи денежных средств от физического лица или индивидуального предпринимателя другому физическому лицу, но уже в виде «дивидендов» от осуществляемой деятельности.

Однако, отметим, что отношения между данными лицами должны строиться на взаимном доверии, поскольку само дарение не может быть совершено под какими – либо условиями и является безвозмездной сделкой.

С точки зрения правовых последствий и налогообложения договор дарения, заключенный между физическими лицами, очевидно, является наиболее оптимальной формой финансирования, однако, учитывая, что фактически, направленный на обеспечение ведения предпринимательской деятельности, является нестабильным инструментом обеспечения интересов сторон как основанный на личных доверительных отношениях.

Есть вопрос юристу?

Многие договоры гражданского права могут выступать в качестве возмездных, и как безвозмездные, однако лишь договоры дарения и ссуды являются безвозмездными во всех случаях.

Договор дарения денег - это соглашение, по которому даритель безвозмездно передает или обязуется передать определенную сумму денежных средств одаряемому.

Традиционно предметом договора дарения являются вещи, в том числе недвижимость, денежные средства, ценные бумаги и иное.

Денежные средства - это средства в отечественной и иностранной валютах, находящиеся в кассе, на расчетном, валютном и других счетах в банках на территории страны и за рубежом, в легко реализуемых ценных бумагах, а так же в платежных и денежных документах.

Юридическими признаками договора дарения денежных средств являются:Сторонами договора дарения денег - дарителем и одаряемым - могут быть граждане, юридические лица и государство. Право государства совершать дарения денежных средств не вызывает сомнений. Но в качестве одаряемого лица оно может выступать лишь в договоре пожертвования. Серьезное влияние на возможность заключения договоров дарения денег гражданами оказывает объем их дееспособности. Недееспособный гражданин может заключать договоры дарения, в том числе договоры дарения денежных средств, только через своего опекуна (п.2 ст.29 ГК РФ). Дарение между супругами производится на общих основаниях с учетом, разумеется, того, что предметом дарения обычно выступает имущество, принадлежащее одному из супругов лично. Ряд запретов на получение подарков закон связывает с особенностями профессионального статуса одаряемых лиц, пытаясь таким образом бороться со злоупотреблениями работников социальной сферы и государственного управления (п.2,3 ст.575 ГК РФ). В отношении договоров дарения денежных средств с участием юридических лиц законодательство также предусматривает ряд специальных ограничений, предусмотренных ст.575, ст.576 ГК РФ.

Форма договора дарения денегПо общему правилу реальный договор дарения денежных средств может быть совершен устно. Исключена возможность совершения в устной форме дарения денежных средств, если договор является консенсуальным, а также когда дарителем выступает юридическое лицо и стоимость дара превышает три тысячи рублей. Несоблюдение в таких случаях требуемой законом формы бланка приводит к ничтожности сделки.

В соответствии с п.18.1 ст.217 НК РФ освобождаются от налогообложения налогом на доходы физических лиц доходы в денежной и натуральной формах, получаемые от физических лиц в порядке дарения, за исключением случаев дарения недвижимого имущества, транспортных средств, акций, долей, паев. Доходы, полученные в результате дарения недвижимого имущества, транспортных средств, акций, долей, паев, не облагаются НДФЛ, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом РФ (т.е. супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами). С 1 января 2006 года отменен налог с имущества, переходящего в порядке наследования или дарения. Но и до этого момента суммы подаренных денежных средств не включались в перечень объектов налогообложения, содержащийся в ст.2 Закона РФ от 12.12.1991 г. N 2020-1 "О налоге с имущества, переходящего в порядке наследования или дарения", утратившего силу также с 01.01.2006. Таким образом, дарение денежных средств не облагается ни НДФЛ, ни налогом на имущество.

Образец договора дарения денежных средств содержит сопутствующие документы:

Договор дарения денежных средств (денег)

Техподдержка 8-800-333-14-84 Звонок по РФ бесплатный ICQ: 609-394-313 E-mail: support@freshdoc.ru Skype: freshdoc.support Отдел продаж +7 (495) 212-14-84 sales@freshdoc.ru Заказать звонок

Копирование и дальнейшее распространение любых текстов с сайта freshdoc.ru без разрешения авторов или администрации сайта, а также заимствование фрагментов текстов будет рассматриваться как нарушение авторских прав. Помните об ответственности, предусмотренной ст.146, п.3 УК РФ. Смотрите правила.

© 2016 DocLab

За исключением, правда, двух случаев: если дарит организация, а передаваемая сумма превышает три тысячи рублей. Или же речь идет о «будущем подарке» — когда сумму передадут сейчас, а договор будет содержать передачу дара в будущем.

Во всех остальных случаях можно не тратить время на «бумажки» и просто подарить ту сумму, которая планируется.

Однако, как показывает практика, лучше все-таки это сделать. Нотариус же выступит как независимый наблюдатель в суде (а до этого доходит часто).

О том, что сделка совершена, свидетельствует получение денег принимающей стороной.

Дарственная на деньги ничем не отличается от договора о передаче других подарков — машины, квартиры, антиквариата или другой ценности.

Для нее обязательны следующие условия: добрая воля обеих сторон, вменяемость дарителя и безвозмездность. То есть договор не должен содержать ничего такого, что могло бы быть квалифицировано законом как ответная передача.

Могут ли оспорить договор дарения?Этот подарок встречается весьма часто. Она может быть совершена в письменной или устной форме. Договор должен содержать:

При этом получателю остается просто принять дар и воспользоваться им.

Дарение денежных средств родственнику никакими налогами не облагается.

Дарение денежных средств между физическими лицами Здесь все упирается в степень доверия, а также в то, кем друг другу приходятся означенные люди. Если это не близкие родственники, им придется заплатить налог на дарение денежных средств государству в виде 13% от стоимости подарка.

Здесь все упирается в степень доверия, а также в то, кем друг другу приходятся означенные люди. Если это не близкие родственники, им придется заплатить налог на дарение денежных средств государству в виде 13% от стоимости подарка.

Близким родственникам (а это папы, мамы, бабушки, дедушки, отпрыски, сестры, братья) никаких налогов не предусмотрено.

Дарственная на вклад в банкеЭто возможно, более того, этот подарок также становится все более популярным. Правда, в этом случае договор дарения обязателен. К тому же не все организации разрешают подарить вклад.

Для того, чтобы это осуществить, необходимо обратиться к менеджеру банка. Будет предложен договор, подразумевающий передачу вклада от одной стороны к другой. К тому же понадобятся паспорта сторон (оригиналы и копии), а также сам договор. Менеджер поможет переоформить бумаги на новое лицо.

ЗаключениеВремена, когда деньги в виде подарка считались дурным тоном, давно прошли. А может они и существовали только в воображении тех, кому дарить было нечего.

В любом случае, такой подарок будет оценен по достоинству — нужно лишь тщательно обдумать все плюсы и минусы совершения такой сделки и по возможности оформить договор.

Смотрите на видео: можно ли расторгнуть или отменить договор дарения