Категория: Бланки/Образцы

Форма 6-НДФЛ состоит из двух разделов и титульного листа. На титульном листе вы укажете название вашей организации и прочие реквизиты. По строке «Отчетный период (код)» укажите код отчетного периода в соответствии с приложением № 1 к Порядку заполнения. При сдаче расчета за 9 месяцев код будет 33. Срок сдачи отчета за 3 квартал 2016 года — не позднее 31 октября.

Порядок заполнения формы 6-НДФЛ за 3 квартал 2016 годаВ разделе 1 отразите общие суммы доходов, вычетов, рассчитанного, удержанного и неудержанного налога. И запишите все показатели нарастающим итогом с начала календарного года (п. 2.1 Порядка заполнения). Так что в разделе 1 отчета за 3 квартал 2016 года вы запишете суммы за январь — сентябрь включительно.

В разделе 2 формы 6-НДФЛ вы отражаете в отдельных блоках выплаты, удержанный налог. Также указываете даты начисления и выплаты дохода и крайние сроки уплаты НДФЛ. Причем, показатели в разделе 2 вы записываете только за 3 последних месяца (письмо ФНС России от 25.02.2016 № БС-4-11/3058@). И в разделе 2 формы 6-НДФЛ за 3 квартал 2016 года будут выплаты с июля по сентябрь включительно.

Таким образом, показатели разделов 1 и 2 в форме 6-НДФЛ за 9 месяцев совпадать не будут. А определять эти показатели вы будете по-разному в зависимости от того, когда вы выдаете зарплату. Поэтому далее рассмотрим отдельно две ситуации.

Вы выдаете зарплату в месяце, когда начислилиВ разделе 1 отразите выплаты, начисленные с января по сентябрь включительно, вычеты и НДФЛ за этот период. Если доходы ваших сотрудников облагаются НДФЛ по разным ставкам, по каждой налоговой ставке составьте отдельный раздел 1. Строки 060 — 090 в такой ситуации заполняйте только в первом разделе 1. Укажите в них данные по всей фирме.

В строке 010 поставьте налоговую ставку — 13% или иную. В строке 020 запишите вознаграждения работникам, которые облагаются НДФЛ полностью или частично. Сюда относятся подарки и материальная помощь менее 4000 руб. с которых вы не начислили НДФЛ. (п. 28 ст. 217 НК РФ). Если вы выплачивали участникам или акционером дивиденды, поставьте их сумму в строке 025.

В строке 030 запишите сумму предоставленных с января по сентябрь налоговых вычетов. Сюда относятся стандартные, имущественные, социальные вычеты, а также необлагаемые суммы подарков, материальной помощи и т.п.

В строке 040 отразите начисленный со всех доходов налог. Если вы все правильно заполнили и рассчитали, должно выполняться такое соотношение:

Сумма исчисленного НДФЛ с начала года (строка 040)В строке 045 запишите НДФЛ с дивидендов, если вы их начисляли.

Если у вас работают иностранцы по патенту, в строке 050 укажите сумму фиксированных авансовых платежей. которые зачтены в счет НДФЛ с их доходов. Эта сумма не должна превышать общую величину исчисленного налога (письмо ФНС России от 10.03.2016 № БС-4-11/3852 ).

В строке 060 укажите общее количество получателей дохода. В строке 070 — удержанный налог. Поскольку вы выдаете зарплату в том же месяце, когда начислили, показатели строк 040 и 070 в идеале должны совпадать. Расхождения возможны, если вы выплатили какой-то доход, но налог с него не удержали. Например, в сентябре выдали подарок, а денег до конца месяца сотруднику не выплачивали. Тогда сумму неудержанного налога с облагаемой стоимости подарка запишите в строке 080.

НДФЛ с начисленных, но не выплаченных доходов, в строке 080 не ставьте (письмо ФНС России от 24.05.2016 № БС-4-11/9194 ). В строке 090 запишите сумму налога, которую вы вернули работникам с января по сентябрь включительно.

В разделе 2 формы 6-НДФЛ отразите выданную зарплату за июль, август и сентябрь, а также прочие выплаты работникам за III квартал 2016 года.

Если вы выдаете зарплату всем работникам в один и тот же день, в разделе 2 формы 6-НДФЛ заполните по одному блоку на зарплату за каждый месяц. В самостоятельный блок вы включаете данные о доходах, в отношении которых у вас одинаковые даты, когда (п. 4.1 и 4.2 Порядка заполнения и письмо ФНС России от 11.05.2016 № БС-4-11/8312):

В строке 100 укажите последнее число месяца, за который начислена зарплата. Считается, что именно в этот день сотрудниками получен доход по заработной плате (п. 2 ст. 223 НК РФ). В строке 110 запишите дату, когда вы фактически выдали сотрудникам вторую часть зарплаты за этот месяц и удержали НДФЛ. В строке 120 нам нужно прописать крайний срок уплаты налога по такой выплате, установленный законодательством. Это следующий день после выдачи второй части зарплаты (п. 6 ст. 226 НК РФ). А в строки 130 и 140 занесите общие суммы зарплаты за месяц и удержанный с нее НДФЛ. Обратите внимание, что в строках 130 вы записываете начисленные суммы, не уменьшая их на НДФЛ (п. 4.2 Порядка заполнения).

Отдельно выданный аванс в разделе 2 не показывайте, ведь на дату аванса доход в виде зарплаты еще не получен. И НДФЛ с аванса вы не удерживали.

Если вы выдаете зарплату до конца месяца, столкнетесь с такой ситуацией. Дата, когда налог удержан (строка 110) окажется раньше дня, когда доход получен (строка 100). По мнению налоговиков, ошибки в этом нет (письмо ФНС России от 24.03.2016 № БС-4-11/5106).

Вы выдаете зарплату в следующем месяцеВ разделе 1 укажите данные о начисленных выплатах за январь — сентябрь 2016 года. В строке 020 поставьте сумму выплат, а в строке 030 предоставленные работникам вычеты. В строке 040 запишите весь начисленный НФДЛ с зарплаты за 9 месяцев 2016 года. А по строке 070 вы покажите НДФЛ только с зарплаты, выданной не позднее 30 сентября. Поэтому налог с сентябрьской зарплаты, выплаченной в октябре, сюда не войдет.

Из-за того, что вы выдаете зарплату в следующем месяце, показатели строк 040 и 070 у вас будут различаться.

В строку 080 НДФЛ с зарплаты за сентябрь не записывайте (письмо ФНС России от 24.05.2016 № БС-4-11/9194 ). 30 сентября вы еще не выплатили зарплату, обязанности удержать налог у вас не возникло. Поэтому в строке 080 укажите только неудержанный НДФЛ с выданной зарплаты и прочих доходов. В строке 090 поставьте сумму налога, который вы вернули работникам.

В разделе 2 запишите выплаты за июль — сентябрь. Сюда войдет и зарплата за июнь, которую вы выплатили в июле. В блоке для июньской зарплаты в строке 100 укажите 30.06.2016, то есть дату, когда начислена зарплата. В строке 110 будет дата фактической выплаты. А в строке 120 — следующий рабочий день после выплаты (п. 6 ст. 226 НК РФ). Дата в строке 100 относится к II кварталу, но никаких ошибок здесь нет, поскольку деньги вы выплатили в III квартале.

В таком же порядке отразите зарплату предыдущие месяцы, если вы оплату труда задержали и выдали деньги только во III квартале. В строке 100 тогда будет последний день месяца, за который начислена зарплата. В строке 110 — даты выплаты.

После этого занесите в раздел 2 остальные суммы, выплаченные в июле, августе и сентябре 2016 года. А вот зарплату за сентябрь, выданную в октябре, в разделе 2 не показывайте. Эту выплату вы отразите уже в следующем отчете — за весь 2016 год.

Образец. Заполнение 6-НДФЛ за 3 квартал (9 месяцев) 2016 годаООО «Кентавр» зарегистрировано в августе 2016 года, в фирме 2 работника. Оба граждане РФ, за границу в 2015 и 2016 годах не выезжали.

Зарплата за август составила 100 000 руб. стандартные вычеты — 2800 руб. НДФЛ с зарплаты 12 636 руб. Вторую часть зарплаты фирма выдала 31 августа, в тот же день удержала НДФЛ.

Зарплату за сентябрь ООО «Кентавр» выдало 30 сентября, в тот же день удержало. Начисленная сумма — 150 000 руб. вычеты — 2800 руб. НДФЛ — 19 136 руб.

Иных доходов кроме зарплаты ООО «Кентавр» не выплачивало. Покажем, как бухгалтер ООО «Кентавр» заполнит 6-НДФЛ за 9 месяцев 2016 года.

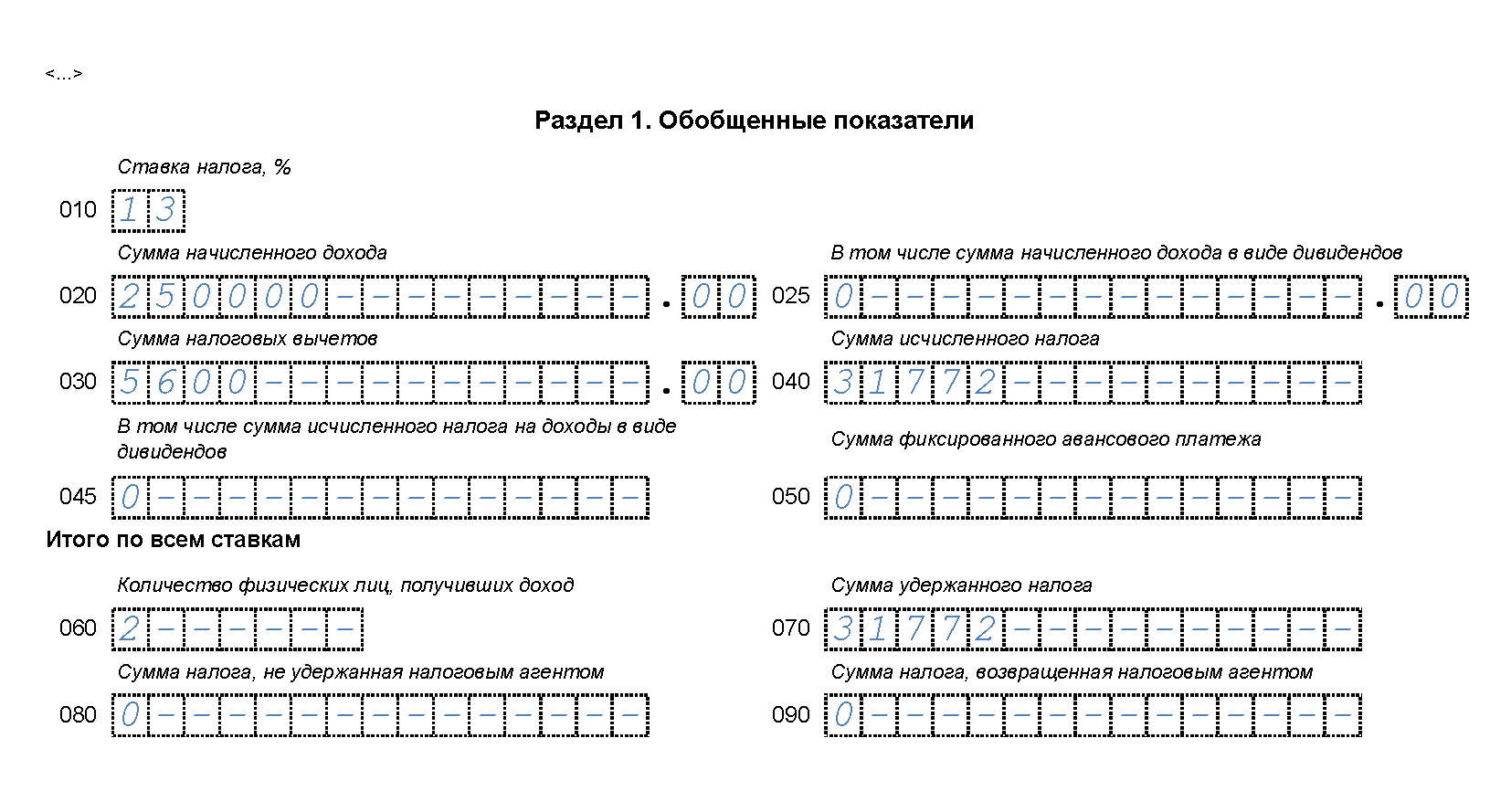

В разделе 1 бухгалтер должен отразить показатели за период с января по сентябрь включительно. Однако фирма зарегистрировалась лишь в августе. Поэтому в отчете будут показатели за август и сентябрь.

В строке 010 бухгалтер запишет ставку налога – 13%. Поскольку оба работника граждане РФ и являются налоговыми резидентами, к доходам применяется эта ставка.

В строке 020 будет общая сумма доходов — 250 000 руб. (100 000 руб. + 150 000 руб.). В строке 030 бухгалтер запишет сумму вычетов – 5600 руб. (2800 руб. + 2800 руб.). В строке 040 будет весь начисленный НДФЛ 31 772 руб. (12 636 руб. + 19 136 руб.).

В строках 025 и 045 будут нули, так как ООО «Кентавр» не выплачивало дивидендов. В строке 050 также бухгалтер поставит 0, поскольку в фирме нет иностранных сотрудников. В строке 060 будет количество работников – 2. В строке 070 – весь удержанный НДФЛ. Так как фирма выдала зарплату за сентябрь до конца этого месяца и удержала НДФЛ, то показатели строк 040 и 070 будут совпадать. Значение в строке 070 – 31 772 руб.

В строках 080 и 090 будут нули, поскольку неудержанного и возвращенного налога не было.

В разделе 2 бухгалтер запишет выплаченную зарплату за август и сентябрь в разных блоках. Напомним, что в один блок вы можете свести выплаты, у которых одни и те же даты, когда доход получен, удержан НДФЛ, а также одинаковые сроки уплаты НДФЛ. У зарплаты за август и сентябрь даты разные. Поэтому выплаты отражаются в разных блоках.

Зарплата за август. В строке 100 нужно поставить дату, когда доход получен. Для зарплаты это последний день месяца, за который она начислена. Поэтому в строке 100 будет 31.08. 2016. В строке 110 — дата удержания НДФЛ. Это день, когда зарплата выдана, то есть 31.08.2016. НДФЛ с зарплаты следует перечислить не позднее следующего дня после выплаты дохода. Поэтому в строке 120 будет 01.09.2016.

В строках 130 и 140 бухгалтер запишет начисленную зарплату и удержанный НДФЛ. Показатели — 100 000 руб. и 12 636 руб.

Зарплата за сентябрь. Эту выплату также можно отразить в разделе 2, поскольку доход выплачен в сентябре, то есть в III квартале. В строках 100 и 110 будут одинаковые даты, когда зарплата начислена и выдана. Это 30.09.2016. В строке 120 бухгалтер поставит 03.10.2016. Это следующий рабочий день после дня выдачи зарплаты.

В строках 130 и 140 будут показатели 150 000 руб. и 19 136 руб.

Образец заполнения 6 НДФЛ за 3 квартал 2016 года смотрите ниже.

Рисунок. Образец заполнения 6-НДФЛ за 3 квартал 2016 года (раздел 1 и 2)

Основным документом, содержащим требования к заполнению форм бухгалтерской отчетности и их представлению в контролирующие органы бюджетными и автономными учреждениями, является соответствующая инструкция, утвержденная приказом минфина от 25. Показатели надо сформировать на основании аналитических данных по видам поступлений и выбытий, отнесенным на забалансовые счета 17 и 18, которые открыты к счетам 0 201 11 000, 0 201 23 000, 0 201 26 000, 0 201 27 000, 0 201 34 000 и 0 210 03 000. Несмотря на то, что данный ежеквартальный отчет, а также порядок его заполнения введены в инструкцию 33н начиная с отчетности 2016 года, его представление за i квартал 2016 года не требовалось. Формы бухгалтерской отчетности, содержащие плановые прогнозные и аналитические показатели, также подписываются руководителем финансовоэкономической службы при наличии в структуре учреждения и или лицом, ответственным за формирование аналитической информации.

Абзац в редакции, введенной в действие с 14 февраля 2016 года приказом минфина россии от 17 декабря 2015 года n 199н, применяется, начиная с отчетности 2015 года. В графе 1 наименование показателя поступлений и выбытий в графе 2 коды строк отчетастрока 162 поступления денежных средств с учетом их возвратов от реализации акций и иных форм участия в капитале показатель по коду косгу 630 уменьшение стоимости акций и иных форм участия в капитале строка 163 поступления денежных средств с учетом их возвратов в виде возврата ссуд и кредитов показатель по коду косгу 640 уменьшение задолженности по бюджетным ссудам и кредитам отчет о движении денежных средств учреждения окуд 0503723 применяется с отчетности за i квартал 2016 год утверждена приказом минфина рф от 25. Обратите внимание, я не выкладываю тут порядок заполнения форм 0503723 и 0503737, а хочу рассказать лишь о некоторых особенностях, касающихся заполнения этих форм в программе 1с бгу.

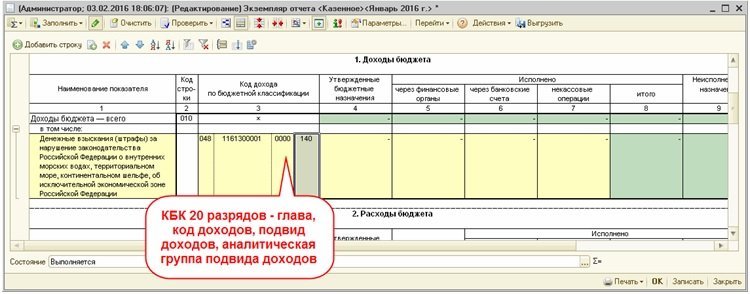

Поэтому, если вы в 2016 году вели учет доходов постаринке, заполняя в коде кпс семнадцать нулей а как показывает практика большинство учреждений делали именно так, то спешу вас обрадовать исходя из формы 0503737 вместо доходного кпс вида 00000000000000000 у вас должны быть кпс вида 00000000000000130, 00000000000000180. 0503723 формируется учреждением по состоянию на 1 апреля, 1 июля, 1 октября, 1 января года, следующего за отчетным, и включает в себя следующие данные п. О движении денежных средств на счетах учреждений в рублях и иностранной валюте, открытых в подразделениях банка россии, в кредитных организациях, органах, осуществляющих кассовое обслуживание исполнения бюджета о движении денежных средств в кассе уч. 0503723 содержит данные о движении денежных средств на счетах учреждений в рублях и иностранной валюте, открытых в подразделениях банка россии, в кредитных организациях, органах, осуществляющих кассовое обслуживание исполнения бюджета, а также в кассе учреждения, в том числе средств во време.

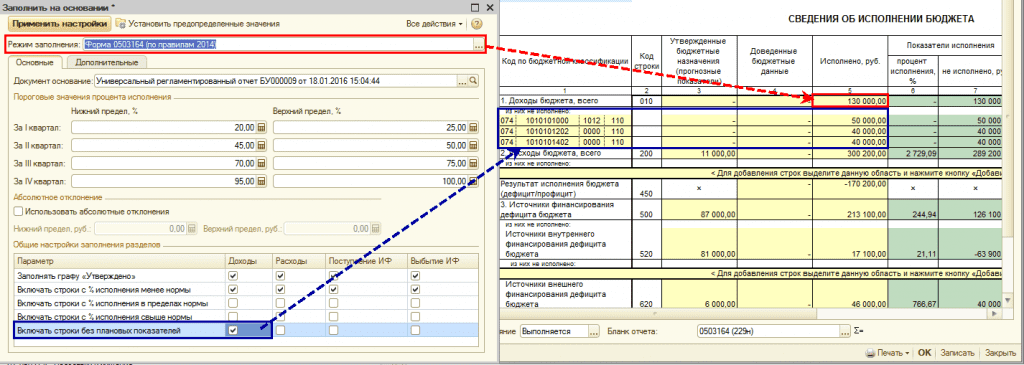

1 инструкции 33н учет на забалансовых счетах 17 и 18 операций по возврату остатков субсидий прошлых лет и восстановлению кассовых расходов должен быть организован, в том числе и в разрезе кодов косгу 510 и 610. Следуя актуальным нормам заполнения правило 723, мы знаем, что не предусматривается aвтозаполнение отчетных строчек 165, 182, 234, 247, 263, 302, 303, 304, 345, 352, 361, 362, 363. При необходимости заполнения раздела 1, следует использовать дополнительный режим заполнения форма 0503164 по правилам 2014 года, которые позволяют заполнить раздел 1 по форме 0503127 по заданным общим настройкам заполнения разделов без дополнительных ограничений, итог по строке 010 соответствует данным формы 0503127. По строке 441 сумма по данным дебетовых оборотов, отраженных на счетах 020431000 акции, 020434000 иные формы участия в капитале, 021531000 вложения в акции, 021534000 вложения в иные формы участия в капитале за исключением внутренних перемещений принятия объектов к учету по стоимости вложений по строке 442 сумма по данным кредитовых оборотов, отраженных на счетах 020431000 акции, 020434000 иные формы участия в капитале, 021531000 вложения в акции, 021534000 вложения в иные формы участия в капитале.

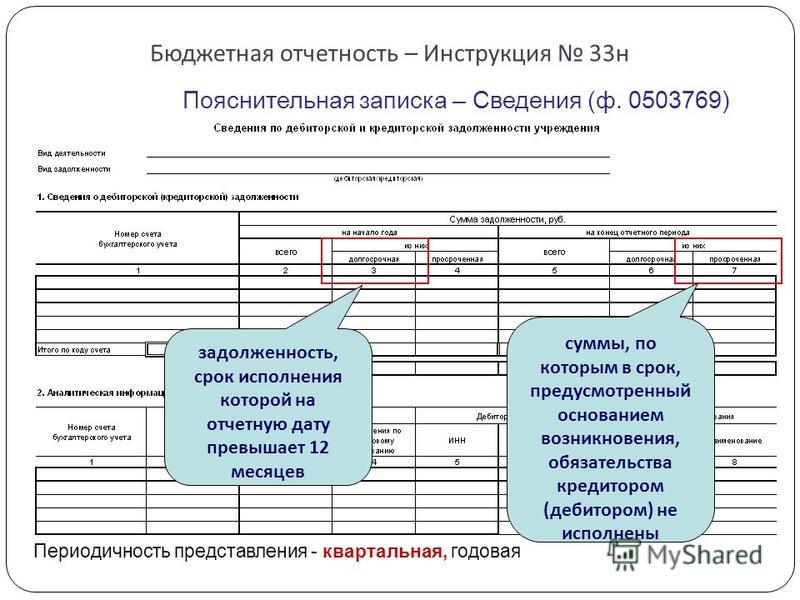

А в строке 700 отражается предусмотренный планом финансовохозяйственной деятельности показатель изменения остатков денежных средств учреждения относительно начала отчетного финансового года. В части планового изменения остатка денежных средств учреждения, в том числе увеличения уменьшения средств, размещенных автономным учреждением на его депозитных счетах все формы. Форму заполняют учреждения, получившие переданные минобрнауки россии полномочия для осуществления бюджетных инвестиций в объекты капитального строительства. В сведениях по дебиторской и кредиторской задолженности далее сведения приводятся обобщенные данные о состоянии расчетов по дебиторской и кредиторской задолженности субъекта бюджетной отчетности в разрезе видов расчетов п.

Форма 0503723 как заполнятьФорма 0503723 как заполнять

2016-12-19, 12:50, 08:43

Группа: Пользователь

Сообщений: 35

Регистрация: 17.10.2015

Пользователь №: 13672

Спасибо сказали: 12 раз(а)

Форма 0503723 как заполнять