Категория: Бланки/Образцы

Подборка наиболее важных документов по запросу Входной НДС (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

Нормативные акты. Входной НДС"Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ

(ред. от 03.07.2016)

(с изм. и доп. вступ. в силу с 01.10.2016) Статья 170. Порядок отнесения сумм налога на затраты по производству и реализации товаров (работ, услуг)

Путеводитель по сделкам. Аренда недвижимости. Арендатор (субарендатор) Если обеспечительный платеж признается арендодателем в качестве полученной предоплаты (аванса), то начисленный с предоплаты НДС арендодатель предъявляет арендатору. В таком случае арендатор вправе принять сумму предъявленного НДС к вычету (п. 12 ст. 171 НК РФ). Указанный вычет производится на основании счета-фактуры, выставленного арендодателем при получении обеспечительного платежа, при наличии документов, подтверждающих фактическое перечисление обеспечительного платежа, а также договора, предусматривающего такой порядок расчетов (п. 9 ст. 172 НК РФ). При этом в периоде зачета обеспечительного платежа в счет арендной платы и возникновения права на вычет "входного" НДС, исчисленного с арендной платы, сумму принятого к вычету НДС с обеспечительного платежа арендатор должен восстановить к уплате в бюджет (пп. 3 п. 3 ст. 170 НК РФ).

Формы документов. Входной НДСФорма: Бухгалтерская справка-расчет "входного" НДС со стоимости материалов (организация применяет упрощенную систему налогообложения с объектом налогообложения "доходы минус расходы") (образец заполнения)

("Упрощенка", 2015, N 6)

Документ доступен: в коммерческой версии КонсультантПлюс

Форма: Сводный счет-фактура, оформляемый заказчиком-застройщиком при передаче одному из инвесторов строительства "входного" НДС по подрядным работам и приобретенным материалам (образец заполнения)

(Подготовлен специалистами КонсультантПлюс, 2016)

Документ доступен: в коммерческой версии КонсультантПлюс

Долгое время норма Налогового кодекса РФ о возможности не вести раздельный учет по НДС при совершении операций, облагаемых и не облагаемых этим налогом, вызывала споры относительно того, могут ли ее применять торговые фирмы. Благодаря поправкам, внесенным в главный налоговый документ, этот вопрос разрешен в пользу налогоплательщиков. Но проблемы остались…

Когда можно не вести раздельный учет

Итак, раньше в пункте 4 статьи 170 Налогового кодекса РФ было сказано, что организация (предприниматель) имеет право не вести раздельный учет в тех налоговых периодах (кварталах), когда доля совокупных расходов на производство товаров, работ, услуг, имущественных прав, операции по реализации личных совокупных расходов на производство. В этом случае все суммы «входного» НДС подлежат вычету.

Однако в данной норме речь шла только о «расходах на производство», поэтому возникал вопрос: распространяется ли льгота на торговые компании?

Минфин России не возражал против этого. Свое мнение по данному вопросу финансисты выразили в письмах от 30 мая 2011 г. № 03-07-11/149, от 29 января 2008 г. № 03-07-11/37. Однако такую позицию не разделяли налоговики (письмо ФНС России от 22 марта 2011 г. № КЕ-4-3/4475).

С 1 октября 2011 года эта норма изложена в новой редакции. Теперь 5 процентов исчисляются от общей величины совокупных расходов на приобретение, производство и реализацию товаров, работ, услуг, имущественных прав.

Так что торговые компании получили полное право на применение льготы.

Как обосновать право на льготу

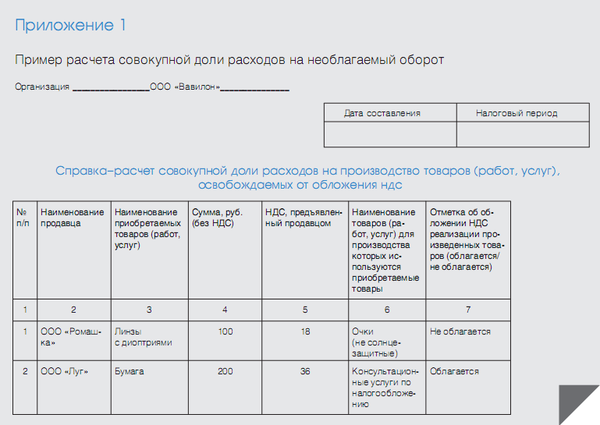

Теперь рассмотрим, как торговой фирме обосновать, что она может не вести раздельный учет.

Для использования льготы (то есть для того, чтобы не вести раздельный учет) компании или предпринимателю необходимо рассчитать пропорцию, чтобы доказать, что они соблюдают указанное пятипроцентное ограничение. А это нелегко.

Дело в том, что абзац 9 пункта 4 статьи 170 Налогового кодекса РФ сформулирован настолько нечетко, что контролирующим органам приходится растолковывать его положения (например, в письме Минфина России от 29 декабря 2008 г. № 03-07-11/387).

Итак, что такое совокупные расходы? Как их определять, каким видом учета руководствоваться?

Как следует из пункта 29 постановления Пленума ВАС РФ от 28 февраля 2001 г. № 5, регистры бухгалтерского учета и расчеты на их основании принимаются арбитражными судами в качестве доказательств определения расходов для пятипроцентного ограничения.

С учетом этого разъяснения были вынесены постановления ФАС Восточно-Сибирского округа от 7 июня 2005 г. № А74-3752/04-К2-Ф02-2489/05-С1 и ФАС Северо-Западного округа от 25 ноября 2004 г. № А66-563-04.

Финансисты также пришли к выводу (письмо от 1 апреля 2009 г. № 03-07-07/26), что руководствоваться в данной ситуации нужно пунктами 5 и 7 ПБУ 10/99 «Расходы организации» (утверждено приказом Минфина России от 6 мая 1999 г. № 33н). Там сказано, что расходы по обычным видам деятельности формируют:

– расходы, связанные с приобретением сырья, материалов, товаров и иных материально-производственных запасов;

– расходы, возникающие непосредственно в процессе переработки материально-производственных запасов для целей производства продукции, выполнения работ и оказания услуг и их продажи, а также продажи товаров;

– расходы на содержание и эксплуатацию основных средств и иных внеоборотных активов, а также на поддержание их в исправном состоянии;

– коммерческие, управленческие расходы и др.

То есть можно сказать, что совокупные расходы на производство нужно рассчитывать по правилам бухгалтерского учета.

При этом, как указано в письме Минфина России от 29 декабря 2008 г. № 03-07-11/387, при исчислении пятипроцентного показателя совокупных расходов учитываются как прямые, так и прочие расходы.

Но ведь определенного порядка для распределения затрат, которые невозможно конкретно отнести к реализации подлежащих или не подлежащих освобождению от налога товаров, работ или услуг, нет.

По мнению автора, налогоплательщик вправе самостоятельно установить порядок расчета суммы совокупных расходов, закрепив его в учетной политике.

Еще один важный нюанс.

Если в бухгалтерском учете компании общехозяйственные расходы не распределяются, а сразу списываются на финансовые результаты, то для целей определения пятипроцентного лимита придется делать специальный расчет по их распределению.

В пункте 4 статьи 170 Налогового кодекса РФ говорится о расходах в налоговом периоде. В настоящее время налоговым периодом по НДС является квартал.

>|Налоговым периодом по НДС для налоговых агентов также является квартал (ст. 163 Налогового кодекса РФ).|<

Так как налог на добавленную стоимость не исчисляется нарастающим итогом с начала года, то расходы для определения пятипроцентного лимита должны устанавливаться за каждый квартал отдельно.

При этом положения пункта 4 статьи 170 Налогового кодекса РФ относятся только к тому налоговому периоду по НДС, в котором произошло оприходование товаров, работ или услуг, стоимость которых содержит «входной» налог.

Поэтому если по приобретенному активу «входной» НДС был полностью принят к вычету, а в последующем налоговом периоде часть этого актива используется в операциях, не облагаемых НДС, то соответствующая часть «входного» налога должна быть восстановлена к уплате в бюджет.

Право не вести раздельный учет по приобретенному активу появляется только в тот момент, когда доля совокупных расходов на приобретение, производство и реализацию товаров (работ, услуг), имущественных прав, операции по реализации которых не подлежат налогообложению, не превышает 5 процентов общей величины совокупных расходов на приобретение, производство и реализацию. На последующие налоговые периоды это право не распространяется.

Теперь о позитивном моменте.

Напомним, что если товары, работы или услуги используются исключительно в деятельности, не облагаемой НДС, то «входной» налог по ним полностью учитывается в их стоимости.

Но если компания уложилась в пятипроцентный лимит, она получает право предъявить к вычету всю сумму «входного» НДС за данный налоговый период, включая и ту часть, которая относится к вышеуказанным товарам, работам или услугам. Этот вывод подтвержден и в письме ФНС России от 13 ноября 2008 г. № ШС-6-3/827@.

Пример.

ООО «Родная сторона» занимается оптовой торговлей. В I квартале 2012 года компания получила выручку:

– 12 400 000 руб. (в том числе НДС – 1 891 525 руб.) – от реализации облагаемых НДС товаров;

– 1 200 000 руб. – от реализации не облагаемых НДС товаров.

Себестоимость реализованных товаров (без учета НДС) составила:

– 7 356 000 руб. – по товарам, с которых уплачивается НДС;

– 760 000 руб. – по товарам, с которых не уплачивается НДС.

Общество ведет раздельный учет затрат, относящихся к оборотам, облагаемым и не облагаемым НДС.

По данным общества прямые затраты, связанные с реализацией облагаемых товаров, в I квартале 2012 года составили 750 000 руб. (без НДС). Прямые затраты, относящиеся к продаже не облагаемых НДС товаров, – 96 000 руб.

Общехозяйственные расходы, которые нельзя прямо отнести на реализацию облагаемых или не облагаемых налогом товаров, будут равны 950 000 руб. (без учета НДС).

В качестве метода распределения общехозяйственных расходов для целей определения пятипроцентного лимита общество избрало расчет доли выручки от реализации не облагаемых налогом товаров в общем объеме реализации товаров без учета НДС.

Это закреплено в учетной политике торговой организации для целей налогообложения.

Таким образом, расчет лимита будет следующим.

Во-первых, нужно установить удельный вес реализации необлагаемых товаров в общей стоимости реализованных товаров.

Он равен 11,42 процента (1 200 000 руб. / (12 400 000 руб. – 1 891 525 руб.) Ч 100).

Во-вторых, необходимо распределить общехозяйственные расходы, приходящиеся на реализацию не облагаемых НДС товаров, в соответствии с их удельным весом в общей выручке от реализации.

Их сумма составляет 108 490 руб. (950 000 руб. Ч 11,42%).

В-третьих, следует найти величину общехозяйственных расходов, приходящихся на реализацию облагаемых НДС товаров, – 841 510 руб. (950 000 – 108 490).

В-четвертых, производится расчет совокупных расходов, связанных с реализацией, за I квартал 2012 года. Их общая сумма равна 9 912 000 руб. (7 356 000 + 760 000 + 750 000 + 96 000 + 950 000), в том числе:

– расходы, связанные с реализацией облагаемого НДС товара, – 8 947 510 руб. (7 356 000 + 750 000 + 841 510);

– расходы, связанные с реализацией не облагаемого НДС товара, – 964 490 руб. (760 000 + 96 000 + 108 490).

В-пятых, надо рассчитать удельный вес совокупных расходов, связанных с реализацией не облагаемых НДС товаров, в общей величине совокупных расходов, связанных с реализацией, за данный налоговый период.

Он составляет 9,73 процента (964 490 руб. / 9 912 000 руб. Ч 100).

То есть доля совокупных расходов на реализацию товаров, не облагаемых НДС, превышает 5 процентов от общей суммы совокупных расходов компании за данный налоговый период. Поэтому ей придется распределить сумму «входного» НДС между облагаемыми и не облагаемыми налогом операциями.

Статья напечатана в журнале "Учет в торговле" №3, март 2012 г.

аудитор ООО «Аудиторская фирма “АТОЛЛ-АФ”»

Налоговая нагрузка по НДС – информационный показатель, на который налоговики обращают самое пристальное внимание. Ведь, если он ниже заявленных норм, то это повод для камеральной или выездной проверки. Определяется он расчетным путем. Порядок действий проверяющих регламентирован письмом ФНС от 17.07.2013г. №АС-4-2/12722@ «О работе комиссий по легализации налоговой базы». В данной статье мы рассмотрим как рассчитывается налоговая нагрузка по ндс на основе двух практических примеров.

Налоговая нагрузка по НДС: понятие и нормативная базаПрежде чем сдавать декларацию, налоговики рекомендуют проверить данные и рассчитать налоговое бремя самостоятельно.

Показатели, на которые необходимо обратить внимание:

Условия расчета вышеупомянутых данных указаны в приложении №4 письма ФНС «О работе комиссий…».

Для расчета удельного веса можно воспользоваться формулой:

Нв – НДС, предъявленный к вычету за отчетный период

Бн – налогооблагаемая база за отчетный период

Чтобы рассчитать налоговоебремя в приложении приведены 2 формулы: 1 – для операций на внутреннем рынке; 2 – для определения общих обязательств по НДС, то есть расчетов на внутрироссийском рынке и сделок, облагаемых по 0 процентной ставке.

НДС(упл) ? Бнвн ?100

НДС (упл) ? (Бнвн + Бн 0%) ? 100, где

НДС (упл) – рассчитанный налог к перечислению (стр. 040 разд. 1 декларации)

Бнвн – налогооблагаемая база на внутрироссийском рынке(? стр.010; 020;030; 040; 050; 060; 070 гр 3 разд. 3)

Бн 0% — налоговая база, облагаемая по «0» процентной ставке (? стр 020 по разд. 4).

Координаты строк приведены для бланка декларации по НДС, которая была утверждена приказом ФНС от 29.10.2014 г. №ММВ-7-3/588@, действующей в 1 кв. 2016г.

Произвести расчет можно как за 1 квартал, так и за несколько (обычно год).

Показатели, которые воздействуют на налоговое бремя компанииКак видно из вышеприведенных формул, в каждой первоначально стоит рассчитанный НДС к перечислению. Для его расчета используются следующие данные:

На показатель налогооблагаемой базы, также участвующий в формулах влияют следующие позиции:

Рассмотрим на примере как влияет входящий НДС на налоговую нагрузку предприятия.

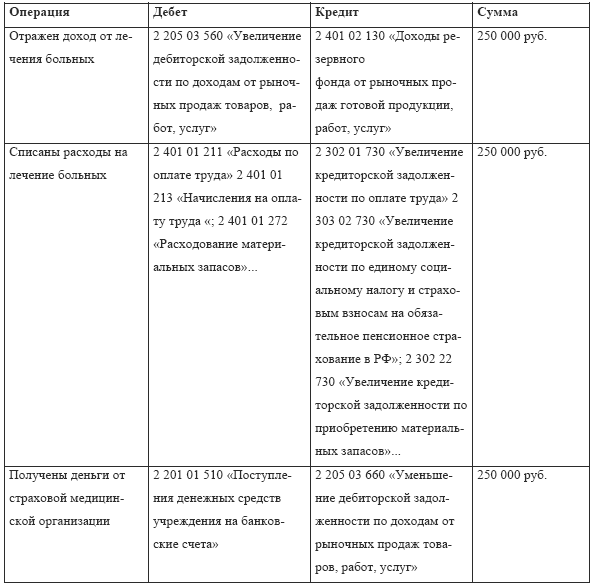

Рассмотрим типовые проводки

Раздельный учет НДС ведут организации, которые сочетают операции, облагаемые НДС, с льготными. Распределять «входной» НДС между видами деятельности вынуждены и те, кто совмещает общую систему с ЕНВД.

Расскажем, как вести раздельный учет НДС, руководствуясь разъяснениями чиновников. Наши рекомендации будут полезны и «упрощенщикам», которые платят налог с доходов за вычетом расходов и применяют ЕНВД. Ведь чтобы определять суммы НДС, которые можно отнести на расходы, тоже нужен раздельный учет.

Предусмотрите методику раздельного учета НДС в учетной политикеПри проверке контролеры, конечно же, потребуют показать им учетную политику. А в ней должны быть закреплены правила раздельного учета. Это следует из пункта 4 статьи 170 Налогового кодекса РФ. Такой же позиции придерживаются и налоговики (см. например, письмо УФНС России по г. Москве от 11 марта 2010 г. № 16-15/25433 ). И если у вас методика учета не описана, инспекторы могут снять вычет НДС. Даже если на самом деле раздельный учет НДС вы ведете.

В такой ситуации можно попробовать отстоять свою позицию в арбитраже. Ведь иногда судьи высказывают мнение, что компания не обязана закреплять правила раздельного учета НДС в учетной политике (постановление ФАС Восточно - Сибирского округа от 20 января 2011 г. по делу № А58-2951/10 ). Но не исключено, что дело выиграют налоговики. Ведь их позицию поддержали судьи ВАС в определении от 21 июля 2008 г. № 7105/08 .

Максимально разделите в учете облагаемые НДС и необлагаемые операцииИтак, основная задача раздельного учета НДС — из «входного» НДС вычленить ту часть, которая относится к облагаемым операциям. Эту сумму вы сможете поставить к вычету. Остальную часть налога вам придется включить в стоимость приобретенных товаров (работ, услуг) или же отнести на расходы. Для этого нужно распределить в учете между облагаемыми и льготными операциями не только суммы НДС, но и товары, выручку, расходы. Обычно для этого открывают разные субсчета к счетам 19, 41, 90, 91 и т. д.

При этом желательно развести учет между видами деятельности по максимуму. Ведь чем меньше расчетных методов, тем менее вероятны придирки со стороны проверяющих.

Пример

Компания торгует товарами оптом и в розницу. По оптовой торговле она платит налоги по обычной системе, а по рознице применяет ЕНВД. Идеальный вариант — когда сразу понятно, для какой деятельности закуплена продукция. Тогда НДС по товарам, которые предназначены для продажи оптом, можно сразу поставить к вычету. А по товарам для розницы — учесть в их стоимости.

К сожалению, даже в этом случае будут суммы НДС, которые так распределить не удастся. Это обычно относится к общехозяйственным и общепроизводственным расходам, которые учитываются на счетах 26, 25, 44. Да и развести сами товары не всегда получается. Например, в момент покупки бухгалтер может не знать, будут они проданы оптом или в розницу. Поэтому на счете 19 (а также 41, 90 и т. д.) вы можете открыть такие субсчета:

На последнем субсчете вы учтете НДС по общехозяйственным расходам и основным средствам, использующимся одновременно в облагаемых и льготных операциях. Также этот субсчет пригодится, когда назначение товаров (работ, услуг) еще неизвестно.

Счета - фактуры по товарам, работам или услугам, которые учтены на субсчете 1, сразу регистрируйте в книге покупок (если, конечно, выполняются все стандартные условия для вычета). Счета - фактуры, относящиеся к субсчету 2, регистрировать не нужно. А дальше посмотрим, как поступить с субсчетом 3.

Рассчитайте НДС, который можно заявить к вычетуНачнем с общехозяйственных расходов. Итак, когда вы не можете точно отнести их к облагаемым или льготным операциям, сделайте это расчетным путем. В течение квартала накапливайте »входной» налог по этим расходам на субсчете 3 к счету 19. На последнее число квартала сначала определите долю выручки от продажи облагаемых товаров (работ, услуг):

Обратите внимание: выручку по облагаемым операциям нужно брать именно без НДС, чтобы она была сопоставима с аналогичным показателем по льготным операциям (письмо Минфина России от 18 августа 2009 г. № 03-07-11/208 ).

А как определить выручку, если товары переданы бесплатно, например те же рекламные каталоги? Нужно взять налоговую базу по НДС, которая равна рыночной стоимости товаров. Еще часто возникают вопросы, какую сумму брать в расчет, если компания выдала заем. Налоговики считают, что проценты по займу (письмо ФНС России от 6 ноября 2009 г. № 3-1-11/886 @ ).

Отметим также, что в расчете не нужно учитывать доходы, которые выручкой не являются. Например, проценты по банковским депозитам и счетам, дивиденды по акциям (письма Минфина России от 3 августа 2010 г. № 03-07- 11/339. от 17 марта 2010 г. № 03-07-11/64 ).

Теперь можно распределить входной налог. Сначала рассчитайте сумму, которую вы можете поставить к вычету:

Причем этот показатель придется рассчитывать отдельно по всем счетам - фактурам, которые относятся к общехозяйственным расходам. После чего можно зарегистрировать эти счета в книге покупок, каждый на рассчитанную для него сумму.

Давайте посчитаем и налог, который надо отнести на расходы:

Расчет всех этих показателей отразите в бухгалтерской справке. Покажем как определить сумму НДС к вычету по общехозяйственным расходам

Пример

ООО «Торговец» занимается розничной торговлей. Кроме того, иногда компания продает товары оптовым покупателям. По торговле в розницу ООО платит ЕНВД, по опту же оно применяет общий режим налогообложения.

По итогам ІІ квартала выручка от реализации товаров в розницу составила 12 000 000 руб. оптом — 3 540 000 руб. (в том числе НДС — 540 000 руб.).

Ежемесячно компания платит за аренду и коммунальные услуги 177 000 руб. в том числе НДС — 27 000 руб.

30 июня бухгалтер рассчитал долю выручки от реализации товаров, облагаемых НДС:

3 000 000 руб. (12 000 000 руб. + 3 000 000 руб.) 100% = 20%.

Сумма НДС по аренде и коммунальным платежам, которую можно принять к вычету ежемесячно, равна:

27 000 руб. 20% = 5400 руб.

Сумма налога, которую можно отнести на расходы, составила:

27 000 руб. – 5400 руб. = 21 600 руб.

НДС по основным средствам. Особое внимание нужно обратить на раздельный учет НДС по основным средствам. От этого зависит величина амортизации и сумма налога на имущество. В целом здесь можно поступить так же, как с общехозяйственными расходами. Тогда первоначальная стоимость будет равна цене покупки без НДС. По итогам квартала вы определите расчетным путем по конкретному основному средству сумму налога, которую можно принять к вычету. После этого вы скорректируете первоначальную стоимость, увеличив ее на оставшуюся часть НДС. Формально это будет выглядеть как исправление учетной ошибки.

При этом если основное средство компания купила в первом месяце квартала, то величина амортизации во втором месяце окажется занижена. Значит, сумма налога на прибыль будет завышена. Это дает право компаниям, которые перечисляют авансовые платежи ежемесячно, не подавать уточненные декларации, а учесть ошибку в текущем периоде.

Что касается налога на имущество, то его сумму вы рассчитаете верно. Потому что на конец квартала «правильная» первоначальная стоимость основного средства вам уже будет известна. Напомним, что важно прописать весь этот порядок в учетной политике компании.

НДС по недвижимости. Особый порядок предусмотрен в отношении недвижимости. В данном случае компания может сразу принять к вычету «входной» НДС, несмотря на то, что имущество будет использоваться и в не облагаемой налогом деятельности. Правда, потом налог придется постепенно восстанавливать.

Подробный комментарий по этому вопросу вы можете прочитать ниже. Описанный в нем порядок нужно применять, когда недвижимость одновременно (в течение первого года) используется для облагаемых и необлагаемых операций. Если же здание компания будет использовать в необлагаемых операциях только спустя длительное время (например, лет 16), тогда действует такое правило. Не нужно восстанавливать «входной» НДС, когда объект полностью самортизирован или с момента ввода его в эксплуатацию у данной организации прошло не менее 15 лет.

Совет

НДС по недвижимости сразу принимайте к вычету

— Допустим, ваша компания купила здание, которое будет использоваться как в облагаемых, так и льготных операциях (или деятельности, которая переведена на «вмененный» налог). «Входной» НДС вы можете сразу принять к вычету. После этого по окончании каждого календарного года в течение 10 лет часть налога, которая относится к необлагаемым операциям, нужно будет восстанавливать (п. 6 ст. 171 Налогового кодекса РФ ). Это подтверждено в письме ФНС России от 28 ноября 2008 г. № ШС - 6-3/862 @ .

Таким образом, начать восстанавливать НДС нужно с года, в котором здание стало использоваться в том числе и для необлагаемых операций. В течение 10 лет вы будете списывать восстановленную сумму НДС ежегодно на прочие расходы, связанные с производством и реализацией, для целей налогового учета. Чтобы ее рассчитать, нужно взять 1/10 от суммы »входного» НДС, который принят к вычету, и умножить на долю выручки от необлагаемых операций в общей сумме выручки организации за год.

Руслан ХУСНЕТДИНОВ. Минфин России

Покажем как учесть входной НДС по основному средству, которое используется в облагаемой и льготной деятельности

Пример

ООО «Концерн» занимается облагаемой НДС деятельностью, а также льготными операциями. В апреле компания купила компьютер для нужд бухгалтерии стоимостью 47 554 руб. в том числе НДС — 7254 руб. Для компьютера установили срок полезного использования три года (36 месяцев).

В апреле бухгалтер сделал такие проводки:

ДЕБЕТ 08 КРЕДИТ 60

— 40 300 руб. — оприходован компьютер;

ДЕБЕТ 19 субсчет «НДС по товарам (работам, услугам), приобретенным для облагаемых и необлагаемых операций» КРЕДИТ 60

— 7254 руб. — учтен НДС по купленному компьютеру;

ДЕБЕТ 01 КРЕДИТ 08

— 40 300 руб. — компьютер учтен в составе основных средств.

В мае бухгалтер сделал такую запись:

ДЕБЕТ 26 КРЕДИТ 02

— 1119 руб. — начислена амортизация (40 300 руб. 36 мес.).

30 июня бухгалтер рассчитал долю выручки от облагаемых НДС операций. Она составила 70 процентов. В учете сделаны проводки:

ДЕБЕТ 19 субсчет «НДС по товарам (работам, услугам), приобретенным для облагаемых операций» КРЕДИТ 19 субсчет «НДС по товарам (работам, услугам), приобретенным для облагаемых и необлагаемых операций»

— 5078 руб. (7254 руб. 70%) — определена сумма НДС по компьютеру к вычету;

ДЕБЕТ 19 субсчет «НДС по товарам (работам, услугам), приобретенным для необлагаемых операций» КРЕДИТ 19 субсчет «НДС по товарам (работам, услугам), приобретенным для облагаемых и необлагаемых операций»

— 2176 руб. (7254 – 5078) — рассчитана сумма НДС по компьютеру, которую нужно включить в его стоимость;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19 субсчет «НДС по товарам (работам, услугам), приобретенным для облагаемых операций»

— 5078 руб. — принята к вычету часть НДС по компьютеру;

ДЕБЕТ 01 КРЕДИТ 19 субсчет «НДС по товарам (работам, услугам), приобретенным для необлагаемых операций»

— 2176 руб. — включена в первоначальную стоимость часть НДС;

ДЕБЕТ 26 КРЕДИТ 02

— 60 руб. (2176 руб. 36 мес.) — доначислена амортизация за май;

ДЕБЕТ 26 КРЕДИТ 02

— 1180 руб. ((40 300 руб. + 2176 руб.). 36 мес.) — амортизация за июнь.

НДС по товарам. Перейдем к товарам, приобретенным одновременно для облагаемых и льготных (вмененных) операций. Допустим, в момент покупки их назначение точно неизвестно. Чиновники рекомендуют исходить из предполагаемого использования товаров.

Мнение

Раздельный учет по товарам, назначение которых при покупке неизвестно, можно вести исходя из планируемых показателей

— Нередко компания приобретает товары, которые могут быть использованы как в облагаемой НДС, так и во «вмененной» (или льготной) деятельности. В таких случаях рекомендуем вести раздельный учет исходя из предполагаемого назначения товаров. Например, компания применяет общую систему налогообложения по торговле оптом и ЕНВД по рознице. Она закупила партию товаров, из которых 70 процентов планируется продать оптом, а 30 процентов в розницу. Тогда 70 процентов от суммы «входного» налога компания примет к вычету, а 30 процентов включит в стоимость товаров.

Если же результаты фактической продажи товаров не совпадут с плановой пропорцией, придется внести корректировки в учет. Предположим, что в розницу было продано не 30, как планировалось, а 50 процентов товаров. Тогда часть НДС, которая приходится на 20 процентов товаров, нужно будет восстановить.

Елена ВИХЛЯЕВА. Минфин России

Чтобы не вести раздельный учет НДС, используйте правило «пяти процентов»Если расходы компании на операции, не облагаемые НДС, укладываются в 5 процентов, она может весь «входной» налог принимать к вычету. Причем размер необлагаемой выручки здесь значения уже не имеет. Это подтвердили чиновники Минфина в письме от 1 ноября 2010 г. № 03-07- 07/70 .

Этим правилом могут воспользоваться компании, которые проводят единичные льготные операции. Ведь расходы на них наверняка уложатся в 5 процентов. Итак, подсчитайте долю расходов на необлагаемые операции.

Обратите внимание на такой важный момент. В расчете участвуют не только прямые, но и косвенные расходы. На этом настаивают налоговики (письмо ФНС России от 13 ноября 2008 г. № ШС-6-3/827 @ ). Поэтому общехозяйственные расходы вам нужно распределить между облагаемыми и льготными операциями. Проще сделать это так, как мы говорили выше — пропорционально выручке. Но можно использовать и другой показатель. Например, прямые затраты, численность работников, фонд оплаты труда. Или, скажем, стоимость основных фондов (письмо ФНС России от 22 марта 2011 г. № КЕ-4-3/4475 ). В любом случае порядок распределения косвенных расходов обязательно установите в учетной политике.

Но даже если компания подпадает под правило «пяти процентов», вести раздельный учет в отношении затрат и выручки все - таки необходимо. Иначе вы не сможете рассчитать долю расходов и подтвердить тем самым право на вычет НДС в полной сумме. Так что есть только один способ полностью уйти от раздельного учета — отказаться от льготы. Но это можно сделать лишь в отношении операций, которые предусмотрены в пункте 3 статьи 149 Налогового кодекса РФ.