Категория: Бланки/Образцы

Письмо Федеральной налоговой службы от 21.12.2016 г. N СД-4-3/24514 "О представлении налоговой декларации по налогу на прибыль организаций"

ФНС России сообщает, что новые форма и формат декларации по налогу на прибыль (утверждены приказом от 19.10.2016 N ММВ-7-3/572@) вступают в силу с 28 декабря 2016 г.

Налогоплательщики, исчисляющие ежемесячные авансовые платежи исходя из фактически полученной прибыли, представляют декларации за 11 месяцев 2016 г. по старой форме.

Декларации по новой форме подаются за налоговый период 2016 г.

Письмо Федеральной налоговой службы от 21 декабря 2016 г. № СД-4-3/24514

“О представлении налоговой декларации по налогу на прибыль организаций”

Федеральная налоговая служба рассмотрела письмо от 16.12.2016 № 13/ФА/927 по вопросу представления налоговой декларации по налогу на прибыль организаций за 11 месяцев 2016 года налогоплательщиками, исчисляющими ежемесячные авансовые платежи исходя из фактически полученной прибыли, в связи с вступлением в силу приказа ФНС России от 19.10.2016 № ММВ-7-3/572@ “Об утверждении формы налоговой декларации по налогу на прибыль организаций, порядка ее заполнения, а также формата представления налоговой декларации по налогу на прибыль организаций в электронной форме”(далее - приказ ФНС России № ММВ-7-3/572@) и сообщает следующее.

Согласно абзацу 2 пункта 5 статьи 5 Налогового кодекса Российской Федерации нормативные правовые акты, предусматривающие утверждение новых форм (форматов) налоговых деклараций (расчетов) или внесение изменений в действующие формы (форматы) налоговых деклараций (расчетов), вступают в силу не ранее чем по истечении двух месяцев со дня их официального опубликования.

Высший Арбитражный Суд Российской Федерации в Решении от 28.07.2011 № ВАС-8096/11 указал, что действие нормативного правового акта, которым утверждается новая форма налоговой декларации, распространяется на декларирование, представляемое за отчётные (налоговый) периоды, окончившиеся после вступления данного нормативного правового акта в силу.

Дата официального опубликования приказа ФНС России № ММВ-7-3/572@ на Официальном интернет-портале правовой информации http://www.pravo.gov.ru - 28.10.2016, то есть 2-х месячный срок истекает 28.12.2016.

Поскольку по окончании отчетного периода (11 месяцев) указанный 2-х месячный срок со дня официального опубликования приказа ФНС России № ММВ-7-3/572@ не истек, налоговые декларации по налогу на прибыль организаций за 11 месяцев 2016 года представляются налогоплательщиками, исчисляющими ежемесячные авансовые платежи исходя из фактически полученной прибыли, в налоговые органы по форме и формату, утвержденным приказом ФНС России от 26.11.2014 № ММВ-7-3/600@, то есть по старой форме.

Налоговые декларации по налогу на прибыль организаций по новой форме, утвержденной приказом ФНС России № ММВ-7-3/572@, будут представляться налогоплательщиками за налоговый период 2016 года.

Государственный советник

Российской Федерации 3 класса

В целях применения Федерального закона от 29.05.2002 № 57-ФЗ приказом МНС России от 12.07.2002 № БГ-3-02/358 были внесены изменения и дополнения в форму декларации по налогу на прибыль организаций. Сложный характер прямых и обратных информационных связей между отдельными листами декларации обусловливает необходимость применения современных технологий составления отчетности. В настоящей статье С.А. Харитонов, д.э.н. профессор Финансовой академии при Правительстве РФ расскажет о технологии заполнения новой формы декларации по налогу на прибыль в конфигурации "Бухгалтерский учет" системы программ "1С:Предприятие 7.7".

Состав декларацииНовая форма декларации по налогу на прибыль организаций включает 10 листов и 8 приложений, в том числе:

Объем декларации определяется периодом, за который она представляется. В соответствии со статьей 285 НК РФ различают налоговый период и отчетный период.

Налоговым периодом признается календарный год с 1 января по 31 декабря включительно. Декларация за налоговый период включает все перечисленные выше листы и приложения.

Отчетными периодами являются 1 квартал, 1 полугодие и девять месяцев календарного года. Декларация за отчетный период не включает Лист 14 и приложения № 6 "Внереализационные доходы" и № 7 "Внереализационные расходы и убытки, приравниваемые к внереализационным расходам" к Листу 02.

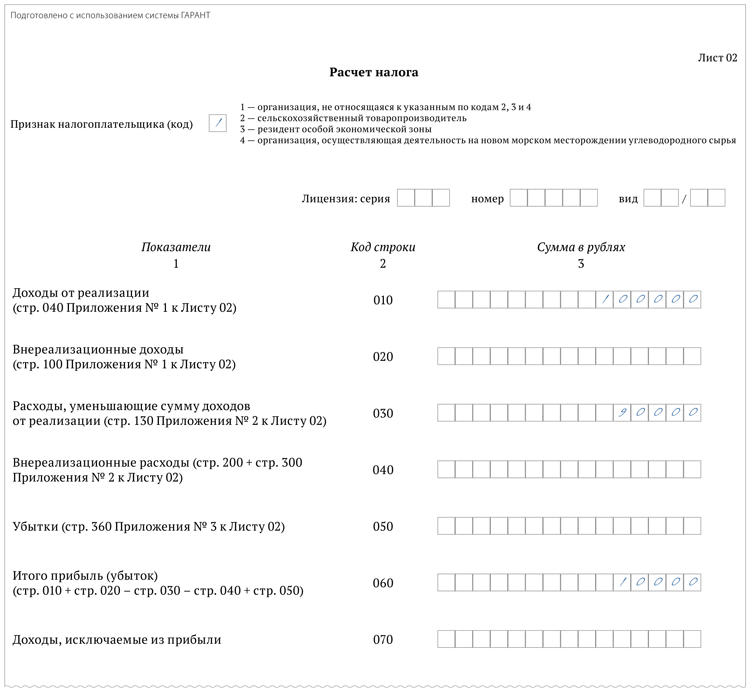

Общими для всех налогоплательщиков являются Лист 01 "Титульный лист" и Лист 02 "Расчет налога на прибыль организаций". Остальные листы и приложения к ним являются специальными. Они включаются в состав декларации, если налогоплательщик получает конкретные виды доходов (несет конкретные виды расходов), непосредственно указанные в этих листах и приложениях, или в его состав входят обособленные подразделения.

В частности, если налогоплательщик имеет обособленные подразделения, то в соответствии со статьей 288 НК РФ по окончании отчетного (налогового) периода он представляет:

1) в налоговый орган по месту своего нахождения налоговую декларацию, составленную в целом по организации с распределением сумм авансовых платежей и налога на прибыль по обособленным подразделениям (Приложения № 5 и 5а к Листу 02);

2) в налоговый орган по месту нахождения каждого обособленного подразделения декларацию, состоящую из титульного листа и расчета суммы налога, подлежащего уплате по месту нахождения подразделения, представляющего собой выписку из Приложения № 5а к Листу 02.

Лист 03 заполняют лишь организации, признаваемыми налоговыми агентами по выплате доходов в виде дивидендов в соответствии со статьей 275 НК РФ, а также процентов по государственным и муниципальным ценным бумагам в соответствии со статьей 281 НК РФ.

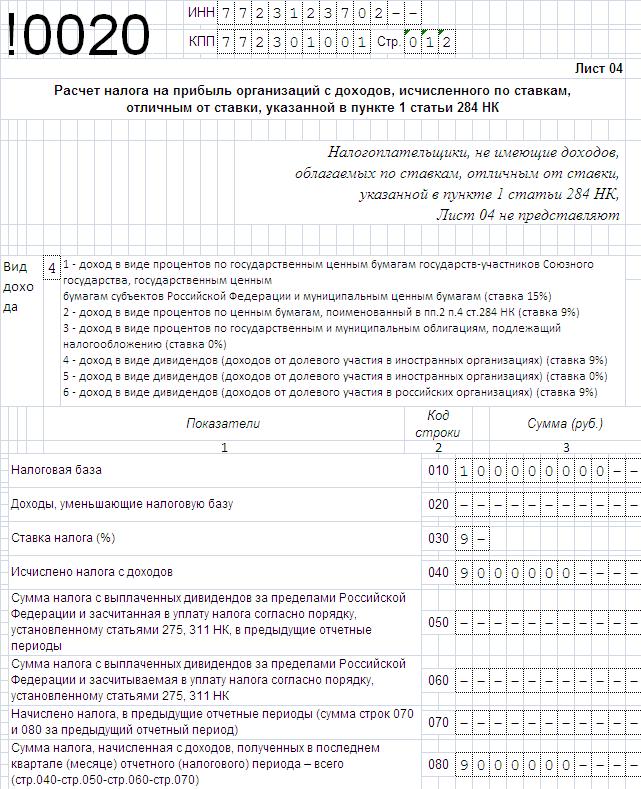

Если источник выплаты доходов по государственным и муниципальным ценным бумагам не имеет возможности определить сумму дохода в виде процента, подлежащего налогообложению, то получатель этих доходов заполняет раздел А Листа 04, в котором приводит расчет налога на прибыль с доходов в виде процентов, полученных (начисленных) по этим видам ценным бумаг.

Если источником выплаты доходов в виде дивидендов является иностранная организация, то получатель доходов заполняет раздел Б Листа 04, где приводит расчет суммы налога, а также указывает сумму налога, выплаченную за пределами Российской Федерации и засчитываемую в уплату налога согласно специальной Декларации (расчета), принятой налоговым органом.

Листы 05-06 заполняют налогоплательщики, осуществляющие операции с ценными бумагами, не обращающимися и обращающимися на организованном рынке ценных бумаг, а Лист 07 - лишь первичные владельцы государственных ценных бумаг (ГКО, ОФЗ, ОВГВЗ).

При совершении операций с финансовыми инструментами срочных сделок на Листе 10 сначала приводится расчет налоговой базы по инструментам, не обращающимся на организованном рынке. Полученная величина переносится затем на Лист 02 для исчисления суммы налога.

Лист 11 заполняют негосударственные пенсионные фонды, осуществляющие свою деятельность в соответствии с Федеральным законом от 07.05.1998 № 75-ФЗ "О негосударственных пенсионных фондах" и Федеральным законом от 23.06.1999 № 117-ФЗ "О защите конкуренции на рынке финансовых услуг".

Наконец, Лист 14 "Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования" организациям следует заполнять при получении средств целевого финансирования, целевых поступлений и других средств, указанных в пунктах 1 и 2 статьи 251 НК РФ.

Общая схема заполненияФорма декларации по налогу на прибыль, утвержденная МНС России, построена таким образом, что для заполнения показателей одних листов используются показатели, содержащиеся на других.

В этой связи для удобства подготовки декларации в "1С:Бухгалтерии 7.7" каждый лист заполняется с помощью отдельного регламентированного отчета (рис. 1).

Рис. 1. Регламентированные отчеты для формирования листов декларации

Для корректного формирования отдельных показателей рекомендуется соблюдать следующую последовательность заполнения листов налоговой декларации.

Шаг 1. В списке регламентированных отчетов курсором выделяется строка с наименованием "Прибыль: Титульный (Лист 01)" и двойным щелчком мыши открывается экранная форма.

С помощью кнопки "Вариант" (рис. 2) формируемому отчету присваивается наименование, например "Декларация за 9 месяцев 2002 г.", и после заполнения всех необходимых сведений о налогоплательщике отчет сохраняется по кнопке "Сохранить".

Рис. 2. Ввод названия варианта отчета

Для обеспечения информационных связей между отдельными листами процедурой сохранения завершается выполнение каждого последующего шага составления налоговой декларации.

При заполнении титульного листа применяется общий порядок, установленный нормативными актами МНС России для заполнения налоговых деклараций в 2002 году.

После вывода декларации на печать на первой странице титульного листа руководитель и главный бухгалтер организации ставят свои подписи, подтверждая тем самым достоверность и полноту сведений, указанных в декларации, а также приводят данные о своих ИНН. На этой же странице ставится печать организации.

При отсутствии у руководителя и (или) главного бухгалтера ИНН следует заполнить страницу 3 титульного листа, указав фамилии, имена, отчества (полностью) в свободной части верхней строки, а также сведения о документе, удостоверяющем личность, и адреса места жительства указанных лиц.

При заполнении титульного листа в составе декларации, направляемой по месту нахождения обособленного подразделения, на второй странице заполняется таблица "Обособленное подразделение". При этом на первой странице указывается КПП по месту его нахождения на основании соответствующего уведомления о постановке организации на налоговый учет.

Шаг 2. Формируется регламентированный отчет "Лист 02 Приложение №1 (доходы от реализации)".

Для обеспечения согласования данных в экранной форме этого и всех последующих отчетов, в совокупности составляющих налоговую декларацию за отчетный (налоговый) период, с помощью кнопки "Вариант" выбирается вариант с тем же наименованием, которое указано на титульном листе (рис. 3).

Рис. 3. Экранная форма отчета "Приложение №1 к Листу 02"

В этом приложении приводится доходы (выручка) от реализации нарастающим итогом с начала налогового периода по ее видам. Общая сумма доходов (строка 110) после сохранения формы переносится в строку 010 Листа 02.

Шаг 3. Формируется отчет "Приложение № 2 (признанные расходы)".

Общая сумма признанных расходов (строка 320) переносится в строку 020 Листа 02.

Шаг 4. Формируется отчет "Приложение № 6 (внереализационные доходы)". Общая сумма внереализационных расходов (строка 010) переносится в строку 030 Листа 02.

Шаг 5. Формируется отчет "Приложение № 7 (внереализационные расходы)". Общая сумма внереализационных расходов и убытков, приравненных к внереализационным расходам (строка 010) переносится в строку 040 Листа 02.

Шаг 6. В любой последовательности заполняются формы отчетов:

Негосударственные пенсионные фонды формируют отчет "Лист 11 (размещение пенсионных резервов)", а налогоплательщики, получившие целевое финансирование и производившие расходы из полученных средств - отчет "Лист 14 (о целевом использовании имущества)".

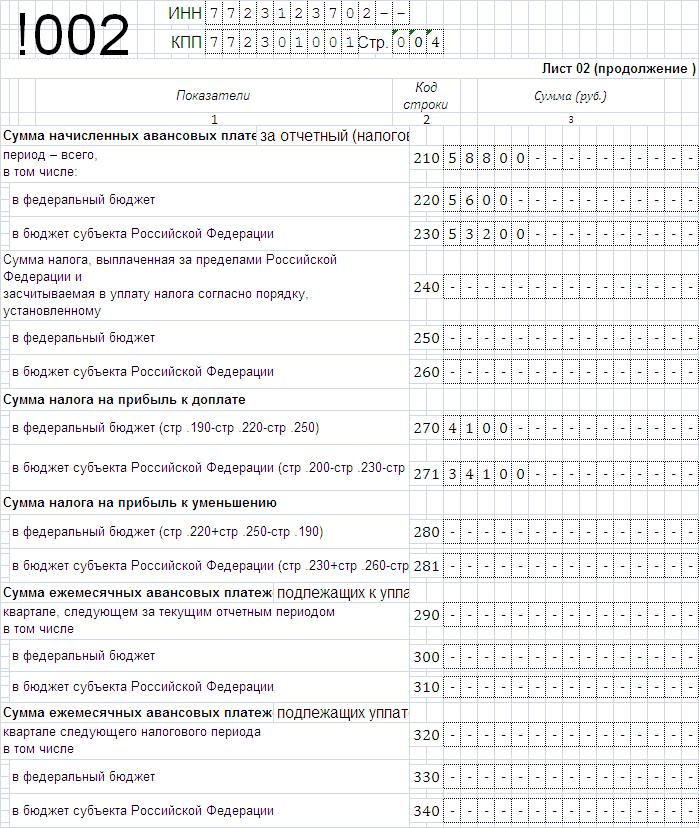

Шаг 7. Открывается форма отчета "Лист 02 (расчет налога на прибыль)", в которой производится заполнение строк с 010 до 140 включительно.

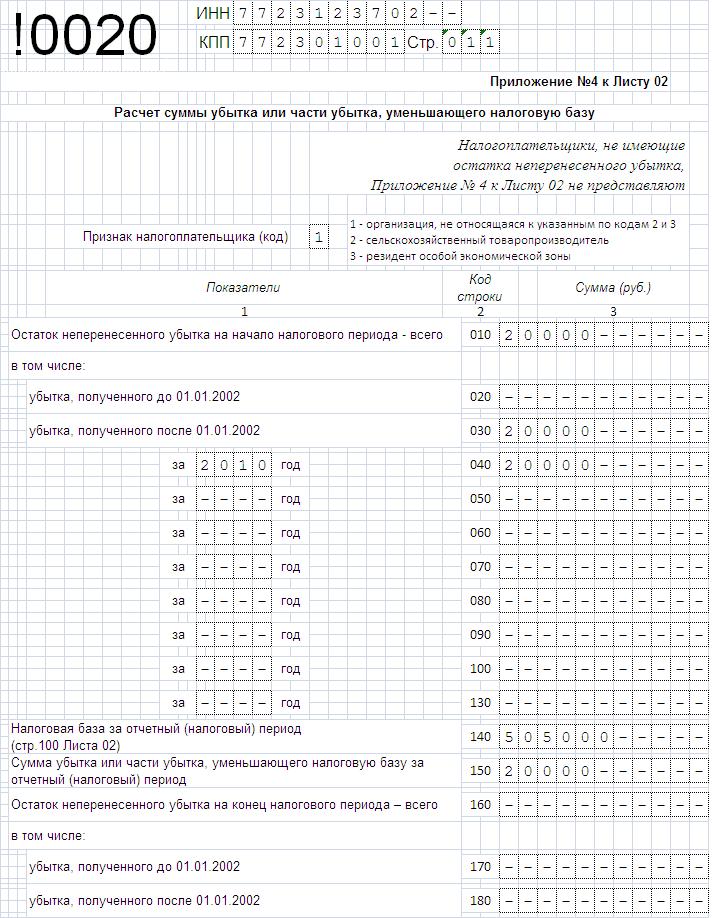

Шаг 8. Формируется отчет "Лист 02 Приложение № 4 (расчет суммы убытка). В ней отражаются убытки, уменьшающие налоговую базу за отчетный период, и определяемые по правилам, изложенным в статье 283 НК РФ и статье 10 Федерального закона № 110-ФЗ.

Шаг 9. В форме отчета "Лист 02 (расчет налога на прибыль)" производится заполнение строки 150. В эту строку переносится показатель из строки 100 Приложения № 4.

Шаг 10. Организации, на которые распространяется действие статьи 2 Федерального закона № 110-ФЗ, в строках 160 и 170 отражают сумму прибыли, исключаемой из налоговой базы в связи с предоставлением дополнительных льгот.

Шаг 11. Налогоплательщики, в состав которых входят обособленные подразделения, формируют отчет "Лист 02 Приложение № 5, 5а (обособленные подразделения)".

Приложение № 5 заполняется по организации в целом (строка 020) и по организации без входящих в нее обособленных подразделений (строка 030).

В Приложении № 5а приводится расчет распределения авансовых платежей и налога на прибыль по обособленным подразделениям.

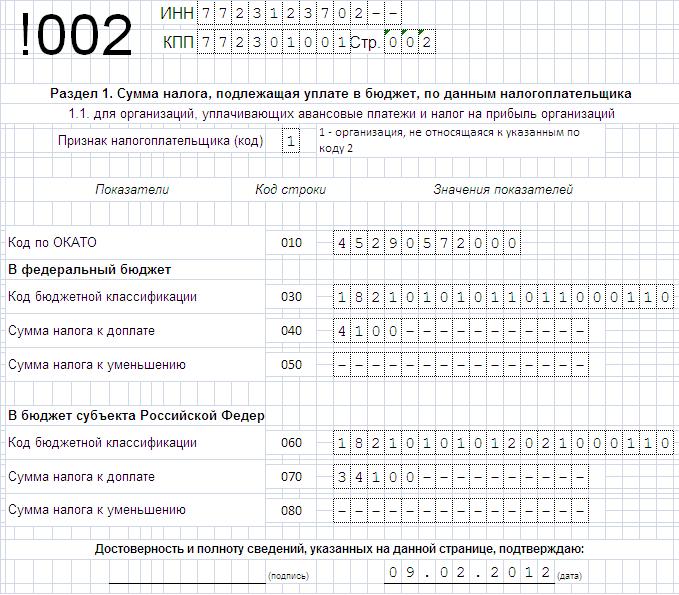

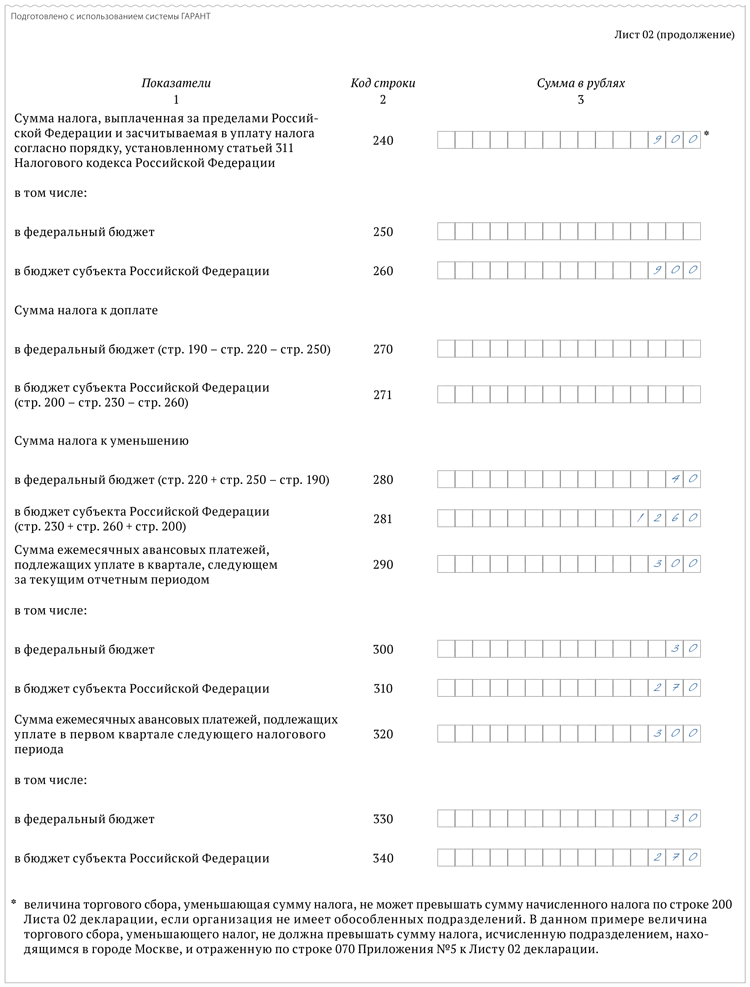

Шаг 12. В форме отчета "Лист 02 (расчет налога на прибыль)" заполняются оставшиеся строки.

Шаг 13. Распечатывают те отчеты, которые содержат информацию, представляемую в составе декларации за отчетный (налоговый) период.

Заполнение Приложения № 1Если организация ведет налоговый учет в "1С:Бухгалтерии 7.7" с применением счетов налогового учета, рекомендованных фирмой "1С", заполнение декларации упрощается. В этом случае отдельные показатели декларации могут быть сформированы автоматически по данным на соответствующих счетах с помощью кнопки "Заполнить" в экранной форме регламентированного отчета.

Автоматическое заполнение отдельных строк Приложения № 1 к Листу 02 производится по информации, обобщенной в течение отчетного (налогового) периода по кредиту субсчетов, открытых к забалансовому счету Н06 "Доходы от реализации имущества, работ, услуг, прав".

Отдельные показатели формируются в порядке, указанном в таблице 1.

За 2015 год всем организациям, которые применяют общую систему налогообложения, нужно будет представить в ФНС декларации по налогу на прибыль. Крайний срок сдачи этого отчета - 28 марта 2016 года. Форма отчета пока не изменилась. Как правильно заполнить декларацию и на что обратить внимание можно узнать из этой статьи.

Налоговая декларация по налогу на прибыль организаций была утверждена приказом ФНС России 22.03.2012 № ММВ-7-3/174@. Основной порядок ее заполнения не изменился. Правда, Федеральная налоговая служба разработала поправки к декларации с учетом изменения налогового законодательства в 2015 году. Но этот приказ еще не утвержден, поэтому пока налогоплательщикам следует ориентироваться на действующую декларацию. В ней есть нюансы, на которые стоит обратить особое внимание.

Налоговая декларация по налогу на прибыль организаций была утверждена приказом ФНС России 22.03.2012 № ММВ-7-3/174@. Основной порядок ее заполнения не изменился. Правда, Федеральная налоговая служба разработала поправки к декларации с учетом изменения налогового законодательства в 2015 году. Но этот приказ еще не утвержден, поэтому пока налогоплательщикам следует ориентироваться на действующую декларацию. В ней есть нюансы, на которые стоит обратить особое внимание.

Налоговую декларацию по прибыли большинство организаций сдает ежеквартально. В этом случае срок сдачи годового отчета заканчивается 28 марта 2016 года. Если организация оплачивает авансовые платежи по налогу на прибыль ежемесячно, то и декларацию она сдает ежемесячно. В этом случае срок сдачи – 28 января 2016 года.

Все юридические лица, которые являются налогоплательщиками налога на прибыль организаций в соответствии со статьей 246 Налогового кодекса РФ обязаны сдать этот отчет. В состав декларации по налогу на прибыль входят:

Кроме того, российские организации, которые в силу статьи 226.1 Налогового кодекса РФ исполняют обязанности налоговых агентов по налогу на прибыль, обязаны сдать налоговые расчеты, входящие в состав декларации. Порядок заполнения декларации определен в приложении № 2 к приказу ФНС России 22.03.2012 № ММВ-7-3/174@.

Перед началом заполнения отчета необходимо проверить, верно ли были учтены неустойки по договорам, кредиторская задолженность после срока исковой давности, безнадёжная дебиторская задолженность, а так же учёт безвозмездно переданного имущества. Именно эти позиции чаще всего становятся причинами ошибок в отчете, а значит возможных санкций со стороны ФНС.

Кроме того, нужно ознакомится с письмами Минфина России и принять во внимание те комментарии финансистов, которые позволят включить в расходы по налогу на прибыль больше затрат. Не лишним будет, также, ознакомиться с письмами Федеральной налоговой службы о налоге на прибыль. В одном из таких писем налоговое ведомство приводило контрольные соотношения по налоговой декларации на прибыль. Если использовать эти показатели для самопроверки, можно избежать ошибок в отчете, а значит и штрафа.

Расходы, на которые можно уменьшить прибыльОрганизация на общей системе налогообложения заинтересована в том, чтобы минимизировать этот налог к уплате. Это можно сделать, увеличив и подтвердив расходы фирмы. За последнее время Минфин сделал их список немного шире:

В декларации по налогу на прибыль предусмотрены специальные строки для исправления ошибок. В Приложении №2 к листу 02 есть строки 400-403. В них отражаются суммы, на которые организация корректирует налоговую базу по налогу на прибыль, в связи с обнаружением переплаты налога в прошлые периоды.

К таким ошибкам обычно относятся либо не учтенные расходы и убытки, либо включение в базу необлагаемого дохода. Добавление этих строк позволяет вносить корректировки в текущем периоде без подачи уточненных деклараций. В зависимости от того, в каком году произошло завышение налога, заполняются строки 401-403. Перед тем, как указать сумму, напротив строк ставят год, за который вносится изменение. В строке 400 отражают общий размер денежных средств, на который будет уменьшена текущая налоговая база. Данными строками можно воспользоваться только для уточнения по завышенной базе за прошлые периоды. В противоположной ситуации, когда ошибка приводит к недоимке, необходимо подать уточненную декларацию, по форме, действовавшей на тот период времени, по которому вносятся уточнения.

Состав декларации по налогу на прибыль за 2015 годРассмотрим нюансы, которые связаны с выплатой неустойки по договорам с покупателями и поставщиками. Если были нарушены договорные обязательства, то пострадавший контрагент должен получить компенсацию. Эту сумму следует учесть в составе внереализационных расходов.

Сперва нужно отразить её в Приложении 1 к листу 02 в строке 100. далее - в 020 строке радела «Доходы» декларации по налогу на прибыль. Здесь днём признания дохода будет дата, когда деньги перечислены на расчётный счет, либо подписан акт о неустойке, либо вынесено решение суда. В противоположенной ситуации, когда организация сама выступает плательщиком неустойки, у нее возникает внереализационный расход на дату признания неустойки. Его следует отразить в 205 строке Приложения 2 к Листу 02 .

2. Просроченная задолженностьСуществуют особенности отражения в налоговой декларации просроченной дебиторской и кредиторской задолженности. Так, задолженность организации перед поставщиками является кредиторской. По истечении трёх лет она признается безнадежной и должна быть отражена во внереализационных доходах организации (строка 100 Приложения 1). Днем признания дохода является последний день отчетного квартала. Сумму показывают вместе с полученным НДС.

Многие организации, чтобы избежать увеличения налогооблагаемой базы на сумму кредиторской задолженности пытаются частично ее погасить до конца срока исковой давности. После этих действий отсчёт времени начинается заново и долг опять может «висеть» в течение трёх лет. Такой способ может быть не признан законным налоговой инспекцией. В ходе судебного разбирательства фирма рискует получить штрафы и доначисления налога и пени.

Дебеторская задолженность также имеет свои нюансы. Если закончился срок исковой давности по дебиторской задолженности (3 года), её отражают в строке 302 Приложения 2 в той сумме, которая непокрыта резервом по сомнительным долгам, либо при отсутствии такового. Суммы, которые фирма «откладывает» на случай неуплаты долга покупателем, отражают в строке 200 декларации.

Убытки, по которым истек срок платежа в договоре, нужно списывать сразу, на дату уступки. Об этом говорится в статье 279 Налогового кодекса РФ. Ранее, долг покупателя можно было списать только через 45 календарных дней. В декларации по налогу на прибыль есть строки 160 и 170 в Приложении №3, которые нужно заполнять только, если в 2014 году был списан убыток или его часть по операциям за прошлые периоды.

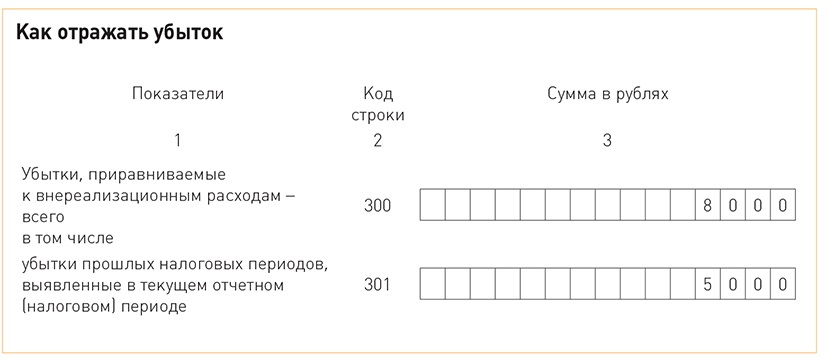

Текущий долг, который возник в 2015 году, отражают по строке 300 Приложения №2 к листу 02. Убыток прошлых лет теперь можно отразить, не дожидаясь конца года. В принципе, ранее налоговики имели ту же точку зрения по этой ситуации, но в законодательстве не была предусмотрена возможность уменьшать авансы по налогу на прибыль на сумму убытка.

Отразить убыток прошлых лет можно в отчетности за первый квартал и за год в Приложении №4 к листу 02. Далее, эту сумм переносят в строку 110. Если у организации возникнет желание отразить убыток прошлых лет в иной налоговый период, его нужно будет заполнить сразу в строке 110 листа 02. минуя Приложение №4.

4. ДивидендыЕсли организация выступает в качестве налогового агента при выплате дивидендов, то она должна заполнить лист 03 приложения А. В нем есть строка, в которой указывается категория налогового агента. Организация, которая самостоятельно выплачивает дивиденды, заполняет этот раздел только по выплаченным суммам. В случае депозитарного перевода денежных средств, их сумма отражается по строке 070. Для расчета налога к удержанию, используется формула, приведенная в статье 275 НК РФ. В декларации по налогу на прибыль подробно расписано, какие именно строки соответствуют всем элементам этой формулы.

Для правильного заполнения листа 03 значение Д1 берется из строки 001, равной сумме строк 010 и 070. Значение Д1-Д2 соответствует разности строк 090 и 081. Организации-депозитарии (категория с кодом «2») по строкам 081 и 080, налог с которых берется по ставке 0%, ставят прочерки. Строку 090 они заполняют на основании информации, полученной от организации, которая выплачивала дивиденды.

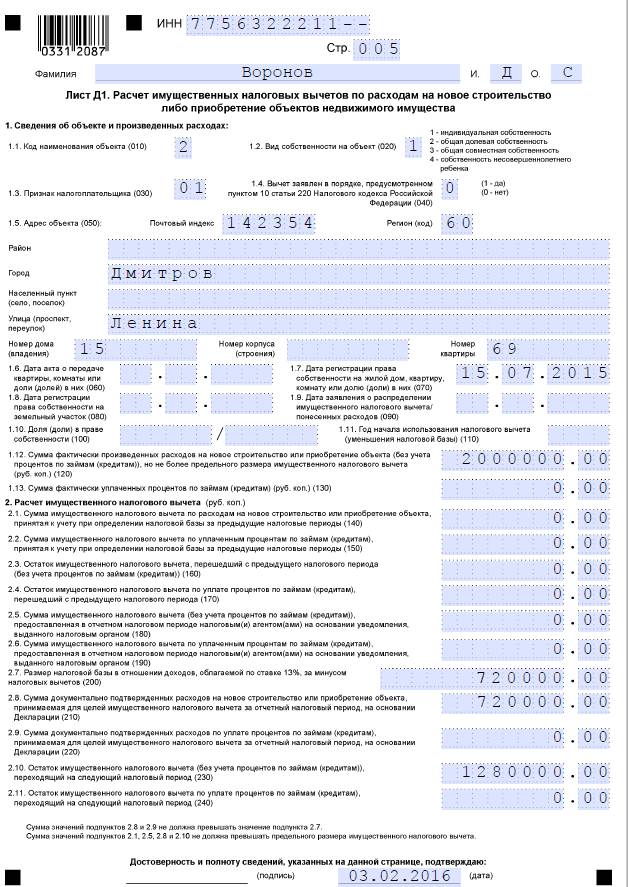

5. Доходы физических лицВ декларации по налогу на прибыль за 2015 год есть Приложение №2. которое предназначено исключительно для отражения информации по выплаченным налоговым агентом физическим лицам суммам. Появление этого раздела связано с тем, что организации, выплачивающие дивиденды по акциям, должны представлять сведения о размерах этих доходов и удержанном подоходном налоге в декларации по налогу на прибыль. Так как отчетность по налогу на прибыль сдается ежеквартально, то и заполнять этот раздел при выплатах также нужно каждый налоговый период, несмотря на то, что для НДФЛ таковым является отчетный год, а не квартал ( письмо Минфина от 05.09.2014 № 03-04-06/44588 ).

Приложение №2 нужно заполнять отдельно, по каждому физическому лицу. В нем отражаются следующие данные: ФИО и статус налогоплательщика ИНН Документ, удостоверяющий личность и его реквизиты Адрес регистрации Суммы доходов, вычетов, исчислений налога. Этот раздел заполняется по аналогии со справкой 2-НДФЛ. Необходимые коды берутся из приложений №5 и №6 к порядку о заполнении отчета.

Ошибки в учёте доходов и расходов по налогу на прибыльОрганизации часто неправомерно учитывают расходы и не включают в налоговую базу доходы. В первом случае - это штрафы и пени, которые начисляются и удерживаются с предприятия налоговыми инспекциями и фондами. Кстати, неверно взысканные и возращенные санкции фискальных органов включать в доходы не нужно.

Еще одна категория частых ошибок - неучтённое безвозмездно полученное имущество, работы или услуги. Когда организация бесплатно получает какие-либо блага, она должна показать внереализационный доход и отчитаться за него в декларации, все в той же строке 100 Приложения 1. Дата признания дохода - день получения имущества. Его стоимостью будет считаться рыночная оценка. Важный момент: не имеет значения, получено ли имущество в собственность или во временное пользование.

Возможна ситуация, когда безвозмездно переданное имущество не попадает под налог на прибыль: оно получено от учредителей. Но в этом случае должны соблюдаться условия, перечисленные в подп. 3.1, п.1 статьи 251 НК РФ: Имущество внёс учредитель, обладающий долей в уставном капитале больше 50%. При этом вклад нельзя передавать третьим лицам даже в аренду, в течение года со дня получения его фирмой. Необходимо документально засвидетельствовать передачу имущества в качестве увеличения чистых активов его учредителями.

Если фирма сама передаёт кому-то своё имущество на безвозмездной основе, она не может отразить такую операцию в расходах. Например, организация бесплатно отдает основное средство. В этом случае важно проверить, не попала ли в расходную часть декларации на прибыль его амортизация (строки 131 или 133 - линейный/нелинейный метод начисления). После передачи ОС, со следующего месяца начислять износ по нему нельзя.

Компания ЭкоПлюс предоставляет самый полный набор услуг в сфере бухгалтерского, налогового и кадрового учета. Сотрудники компании - это специалисты высочайшей категории, обладающие многолетним опытом работы в отрасли, способные выполнять задачи любого уровня сложности. Ваша бухгалтерия - это Мы!

Мы в соцсетяхПодпишитесь на нашу страницу в одной из популярных социальных сетей и получайте самые свежие новости бухгалтерского учета. Также при помощи RSS вы можете подписаться на нашу ленту новостей.

У Вас есть вопросы?

Если у Вас есть вопросы, касающиеся деятельности нашей компании, оставьте свой телефон и в ближайшее время Вам перезвонит наш специалист

Спасибо!

Что заинтересовались нашими услугами

Наш сотрудник свяжется с Вами в течение 30 минут

![]()

Если у Вас есть вопросы, касающиеся деятельности нашей компании, оставьте свой телефон и в течение 30 минут Вам перезвонит наш специалист