Категория: Бланки/Образцы

Вы открыли расширенный поиск! С его помощью можно быстро находить документы по известным. ОБРАТИТЕ ВНИМАНИЕ! Пунктом 3.10 Порядка заполнения книги учета доходов и расходов. Текущие цены ежемесячно публикуются в информационных письмах о выпусках ИТС (см. например, информационное письмо № 12300 от 30.03. 2010 г.). Форму заявления и образец заполнения см. в Приложении 2 к Базовая версия" поддерживаются общая и упрощенная системы налогообложения.

Выписка из бухгалтерского баланса (образец заполнения) которой применялась упрощенная система налогообложения" к приказу от Форма № 26.2-7 "Информационное письмо" к приказу от 02.11.2012 № ММВ-7-3/829. Интернет-бухгалтерия «Моё дело» - уведомление о переходе на УСН в 2015 году. Образец заполнения заявления о применении УСН. (переходе на УСН), образец запроса в инспекцию на получение информационного письма. Вы добавили рекомендацию в избранное! В избранном можно собирать документы, которые часто. Образец пояснения в налоговую по ндфл. Задание по НДФЛ Специалисты Минфина России. Налоговый и бухгалтерский учет расходов на рекламу. Без ошибок с учетом интересов.

Бланк КУДиР для УСН подходит как для индивидуальных Сразу отметим, что заполнение КУДиР для ИП на УСН 2016 года, которое мы Поле « ОКПО» нужно заполнить, если у Вас есть информационное письмо из Росстата. Если по каким-то причинам второй экземпляр уведомления не сохранился, в инспекции можно заказать информационное письмо о применении УСН. Новая форма 4-ФСС состоит из двух разделов - раздела 1 "Расчет по начисленным коды на основании соответствующего информационного письма органа применяющие упрощенную систему налогообложения - 01: организации и ООО «Альфа» применяет общую систему налогообложения и не. Приказ Минфина РФ от 15 октября 2009 г. n 104н "Об утверждении формы налоговой декларации. Cправочной Правовой Системе КонсультантПлюс теперь представлено законодательство. 1. Общие положения ; 2. Плательщики УСН ; 2.1. Организации ; 2.2. Предприниматели и адвокаты.

"1С:Бухгалтерия 8.0. Базовая версия" предназначена для автоматизации бухгалтерского. Коммерческий Банк "АББ" (АО) лишился лицензии. С 21 июля 2016 г. отозвана лицензия у кредитной. Авторское право: Авторский договор о передаче исключительных (неисключительных) прав. Безопасная доля вычетов НДС. Что проверить в отчете за ii квартал. Если еще не сдали. 26 мар 2014 Заполните заявление на применение УСН. Прошу Вас предоставить информационное письмо (форма 26.2-7), подтверждающее. 12 июл 2016 Соответственно, данное информационное письмо, его заверенная копия или копия титульного листа налоговой декларации по УСН. Получить информационное письмо о подтверждении УСН возможно заполнив Форма для обращения унифицирована, поэтому заполнять ее должен. Годовая бухгалтерская отчетность - 2014. Часть 1. Обновлено 30.03.2015 04:31 Данный документ. 1С:Бухгалтерия 8.0. Базовая версия предназначена для автоматизации бухгалтерского. Налоги. Общие правила уплаты. Отношения с налоговой инспекцией. Постановка на учет. Добрый день, на сайте пенсионного фонда www.pfrf.ru есть программы подготовки отчетности. Информационное письмо с кодами ОКВЭД выдает Федеральная служба государственной. Все предприятия, особенно малого бизнеса, часто сталкиваются с отсутствием оборотных. Переход с упращенной системы налогообложения на обычную. Налоги и бухучёт. УСН.

В состав продукта "1С:Зарплата и Управление Персоналом 8" входит платформа "1С:Предприятие. Информационное сообщение, при выдаче новой книги в случае заполнения всех письмо.

Коммерческий Банк АББ (АО) лишился лицензии. С 21 июля 2016 г. отозвана лицензия у кредитной. Юридическая справочная система «Система Юрист» – исчерпывающие ответы на вопросы. С суточных выплат командированным будут начисляться взносы. Отправляя сотрудника. АйСи Групп. 2012. УПРОЩЕНКА 6%: ПРАКТИЧЕСКОЕ ПОСОБИЕ ДЛЯ МАЛЫХ ПРЕДПРИЯТИЙ Е.В.Карсетская. По следам налоговой проверки. Сенсационный, на наш взгляд, вывод сделала судья

Что нужно знать; Образец письма об общей системе налогообложения; Если информационное письмо требует контрагент отчетности в налоговое ведомство, а также обязательное заполнение счетов-фактур и их хранение. Фирма, действующая в рамках ЕНВД и УСН, как упоминалось ранее, может. "АйСи Групп", 2012. УПРОЩЕНКА 6%: ПРАКТИЧЕСКОЕ ПОСОБИЕ ДЛЯ МАЛЫХ ПРЕДПРИЯТИЙ Е.В.Карсетская. 2 май 2011 Является ли информационное письмо, направленное налоговой инспекцией в Порядок перехода налогоплательщиков на УСН установлен пунктом 1 Ее форма и Порядок заполнения утверждены приказом. Форма 26.2-1 как заполнить заявление о переходе на упрощенную систему информационное письмо о возможности применения упрощенной.

УСН или УСНО (упрощенная система налогообложения) — специальный налоговый режим для малого бизнеса с численностью до 100 человек. Применять могут как компании, так предприниматели. Режим УСН отличается малой отчетностью, низкими налоговыми ставками, освобождением от многих налогов, например, НДС, налога на прибыль, налога на имущество.

Проверьте, какой режим вам выгодней применять в новом году. Используйте наш сервис «Сравнение режимов налогообложения в 2017 году » для организаций и предпринимателей.

?Как перейти на «упрощенку» вновь созданной организацииЧтобы начать применять «упрощенку» (еще называют УСН, УСНО), вновь созданная организация должна соответствовать определенным критериям (ст. 346.12 НК РФ). Например, у такой организации доля участия юрлиц в уставном капитале не должна быть более 25% (подп. 14 п. 3 ст. 346.12 НК РФ). Исключение составляют организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, некоммерческие организации, хозяйственные общества и некоторые другие, перечисленные в подпункте 14 пункта 1 статьи 346.12 НК РФ.

Чтобы вновь созданная компания сразу смогла применять «упрощенку», должны изначально соблюдаться такие ограничения:

Показатель Предельное значение показателя, при котором компания может перейти на «упрощенку»Компания не должна заниматься видами деятельности, при которых применение «упрощенки» невозможно

Также переходить на «упрощенку» целесообразно лишь тем организациям, которые планируют нанимать работников средней численностью не более 100 человек (подп. 15 п. 3 ст. 346.12 НК РФ), и получать годовой доход в сумме, не превышающей 120 млн. руб. (п. 4.1 ст. 346.13 НК РФ). В противном случае право на спецрежим будет ими утрачено.

Не могут применять «упрощенку» казенные и бюджетные учреждения, а также иностранные организации.

Вновь созданные организации могут применять «упрощенку» с момента постановки на учет в налоговой инспекции (абз. 1 п. 2 ст. 346.13 НК РФ). При этом обязательно проинформируйте налоговую, подав уведомление о переходе на УСН (п. 1 ст. 346.13 НК РФ). Форма уведомления утверждена приказом ФНС России от 02.11.2012 № ММВ-7-3/829@.

Только что созданная организация может подать заявление о переходе на «упрощенку» одновременно с заявлением о госрегистрации. Если этот срок пропущен, подайте заявление в течение 30 календарных дней с даты постановки на налоговый учет и применяйте УСН с момента регистрации. Такие правила установлены в абзаце 1 пункта 2 статьи 346.13 НК РФ. Если срок пропущен, в применении УСН будет отказано, и перейти на «упрощенку» вы сможете лишь со следующего года (подп. 19 п. 3 ст. 346.12 НК РФ).

Нужно ли организации получить подтверждение налоговой инспекции, что она вправе применять «упрощенку»В установленные сроки перед началом применения «упрощенки» организация должна подать соответствующее заявление в налоговую инспекцию (абз. 1 п. 1. абз. 1 п. 2 ст. 346.13 НК РФ). О том, что нужно дождаться согласия налоговой инспекции на применение спецрежима, в Налоговом кодексе РФ не сказано. Даже несмотря на то, что приказом ФНС России от 02.11.2012 № ММВ-7-3/829@ утверждены формы сообщений о несоответствии требованиям применения «упрощенки» и о нарушении сроков уведомления о переходе на «упрощенку», которые рекомендуется применять налоговым инспекциям.

Учитывая, что Налоговый кодекс РФ такого условия не содержит (ст. 346.13 НК РФ), переход на «упрощенку» носит уведомительный, а не разрешительный характер (письма ФНС России от 04.12.2009 № ШС-22-3/915@, от 21.09.2009 № ШС-22-3/730@). Поэтому, подав уведомление, начинайте применять спецрежим с момента, указанного в уведомлении, при условии, что соблюдены все требования к применению УСН (абз. 1 п. 1 и абз. 1 п. 2 ст. 346.13 НК РФ).

Организации могут обратиться в налоговую инспекцию с просьбой подтвердить право на применение «упрощенки». В ответ на это обращение инспекция обязана письменно проинформировать налогоплательщика о том, что на основании поданного заявления он применяет этот спецрежим. Информационное письмо по форме, утвержденной приказом ФНС России от 02.11.2012 № ММВ-7-3/829@, инспекция должна направить в течение 30 календарных дней со дня регистрации письменного обращения налогоплательщика (подп. 4 п. 1 ст. 32 НК РФ, п. 93 Административного регламента, утвержденного приказом Минфина России от 02.07.2012 № 99н). Такие разъяснения содержатся в письме ФНС России от 04.07.2011 № ЕД-4-3/10690@.

Должна ли организация отказаться от применения «упрощенки», если она получила из налоговой инспекции сообщение о несоответствии требованиям применения «упрощенки»Нет, не должна, если выполняются все условия применения «упрощенки».

В установленные сроки перед началом применения «упрощенки» организация должна подать соответствующее уведомление в налоговую инспекцию (абз. 1 п. 1. абз. 1 п. 2 ст. 346.13 НК РФ). О том, что налоговая инспекция должна подтвердить (или опровергнуть) такое право организаций, в Налоговом кодексе РФ не сказано (ст. 346.13 НК РФ). Таким образом, переход на «упрощенку» носит уведомительный, а не разрешительный характер, а налоговые инспекции не вправе запрещать или разрешать применение этого спецрежима (письма ФНС России от 04.12. 2009 № ШС-22-3/915@, от 21.09.2009 № ШС-22-3/730@).

Поэтому, получив из инспекции сообщение о несоответствии требованиям применения «упрощенки», организация может продолжать применять спецрежим. Но при этом на плательщика единого налога ложатся все риски, связанные с неправомерным переходом на «упрощенку». Если при проверке выяснится, что условия применения УСН не выполнялись, а в заявлении были указаны недостоверные сведения, инспекция может доначислить организации все налоги, которые положено платить при общей системе налогообложения, а также пени и штрафы (в том числе за несвоевременное представление деклараций по неуплаченным налогам). В таких ситуациях суды встают на сторону налоговых инспекций (см. например, постановления ФАС Волго-Вятского округа от 15.02.2011 № А17-2935/2010, от 23.01.2008 № А28-6151/2007-278/21, Центрального округа от 10.12.2008 № А23-877/08А-14-56, Уральского округа от 02.09.2008 № Ф09-6211/08-С2).

Если налогоплательщик уверен в своей правоте и не согласен с сообщением о несоответствии требованиям применения «упрощенки», этот документ можно оспорить в суде. В арбитражной практике есть примеры судебных решений, принятых в пользу налогоплательщиков (см. например, постановления ФАС Центрального округа от 20.10.2008 № А68-8230/07-364/13, Северо-Западного округа от 16.07.2008 № А52-96/2008, от 09.01.2008 № А05-6431/2007).

Раньше в ответ на заявления о переходе на «упрощенку» налоговые инспекции направляли уведомления о возможности ее применения по форме 26.2-2, утвержденной приказом МНС России от 19.09.2002 № ВГ-3-22/495. В настоящее время этот приказ утратил силу (п. 4 приказа ФНС России от 13.04.2010 № ММВ-7-3/182). Причем еще до его отмены налоговая служба рекомендовала инспекциям отказаться от выдачи подобных уведомлений (письмо ФНС России от 21.09.2009 № ШС-22-3/730@). Тем не менее, если при переходе на «упрощенку» такое уведомление было получено, а в дальнейшем выяснилось, что налогоплательщик не имел права на применение этого спецрежима, суд может освободить его от налоговой ответственности. Прежние уведомления о возможности применения «упрощенки» суды рассматривают как письменные разъяснения уполномоченных органов по вопросам налогообложения (постановление Президиума ВАС РФ от 07.10.2008 № 6159/08). А исполнение таких разъяснений исключают вину налогоплательщиков в совершении налоговых правонарушений (ст. 111 НК РФ). В то же время недоимку по налогам, которые нужно было начислять в связи с неправомерным применением «упрощенки», и пени с этих сумм организации уплатить придется. Такие разъяснения содержатся в письме Минфина России от 31.05.2011 № 03-11-06/2/84.

Как индивидуальному предпринимателю перейти на упрощенкуИндивидуальные предприниматели, как и организации, могут применять упрощенную систему налогообложения.

НА УСН могут перейти любые предприниматели, если у них выполняются общие условия для применения УСН (ст. 346.12 НК РФ). Так, применять УСН может лишь тот предприниматель, который:

— не занимается производством подакцизных товаров, а также добычей и реализацией полезных ископаемых, за исключением общераспространенных полезных ископаемых;

— не перешел на уплату единого сельхозналога;

— нанимает работников, средняя численность которых за отчетный (налоговый) период не превышает 100 человек. Такие условия прописаны в подпунктах 8, 13 и 15 пункта 3 статьи 346.12 НК РФ.

Отметим, что для предпринимателей, которые уже ведут деятельность, уплачивая НДФЛ, не установлены ограничения по размеру доходов, позволяющих перейти на УСН. Такое ограничение действует лишь в отношении организаций (п. 2 ст. 346.12 НК РФ). Однако принимая решение применять «упрощенку», предприниматель должен учитывать общее ограничение по доходам, установленное для данного спецрежима — 120 млн. рублей (п. 4 ст. 346.13 НК РФ). То есть нецелесообразно переходить на УСН тем предпринимателям, которые планируют зарабатывать больше. Ведь если лимит доходов в течение года будет превышен, придется вернуться на обычную систему налогообложения, то есть начать исчислять НДФЛ. Кроме того, придется и исчислить и заплатить НДС задним числом.

Для перехода на УСН в налоговую инспекцию по месту регистрации предпринимателю нужно подать уведомление, заполненное по рекомендованной по форме № 26.2-1, утвержденной приказом ФНС России от 02.11.2012 № ММВ-7-3/829@.

Вновь зарегистрированный предприниматель вправе подать уведомление о переходе на УСН не позднее 30 календарных дней с даты постановки на налоговый учет (п. 2. ст. 346.13 НК РФ). Тогда уже с даты своей регистрации он сможет применять УСН, при соблюдении иных ограничений для перехода на УСН (п. 2 ст. 84 НК РФ).

Уже работающий предприниматель может перейти на УСН только с начала следующего календарного года. Для этого уведомление в налоговую инспекцию ему нужно подать в период с 1 октября по 31 декабря года, предшествующего году, начиная с которого предприниматель планирует применять указанный режим (включительно). Это следует из статьи 346.12 и пункта 1 статьи 346.13 НК РФ.

О переходе на «упрощенку» налогоплательщик обязательно должен уведомить налоговый орган в установленные Налоговым кодексом РФ сроки. Если этого не сделать, то в применении УСН будет отказано. С 2013 года это прямо прописано в перечне случаев, когда УСН применять не допускается.

Ситуация. Нужно ли предпринимателю ждать уведомления из инспекции о возможности применять «упрощенку»Нет, уведомления из инспекции о возможности применять УСН ждать не нужно.

Согласно налоговому законодательству переход на УСН носит не разрешительный, а уведомительный характер. Это значит, что если предприниматель уверен в том, что у него соблюдаются все установленные ограничения, то он может применять спецрежим, не получив соответствующего уведомления из инспекции.

Тем более что налоговики и не обязаны такое уведомление предоставлять (письмо ФНС России от 04.12.2009 № ШС-22-3/915@). Другой вопрос, что предприниматель может сам обратиться в инспекцию с письменным обращением выдать ему подтверждение того, что он применяет УСН. На такое обращение в соответствии с пунктом 93 Административного регламента, утвержденного приказом Минфина России от 02.07.2012 № 99н, чиновники должны отреагировать в течение 30 дней.

Отметим, что полученное уведомление о возможности применения УСН освободит от обязанности уплаты всех штрафов и пеней, которые могли бы быть доначислены за период неправомерного использования УСН. Это уведомление приравнивается к письменным разъяснениям уполномоченного органа о порядке исчисления и уплаты налогов. А при наличии письменных разъяснений к налогоплательщику нельзя применить санкции в виде пеней и штрафов (п. 8 ст. 75 и подп. 3 п. 1 ст. 111 НК РФ).

То же самое подтверждают арбитражные суды (постановления ФАС Западно-Сибирского округа от 12.03.2009 № Ф04-761/2009(274-А27-29) и от 17.03.2009 № Ф04-1569/2009(2522-А03-29)).

Как перейти с ОСН на УСНПерейти на «упрощенку» фирмам и ИП, уже работающим на общем режиме налогообложения, разрешается с начала нового календарного года. Поэтому, если новым федеральным законом не будет принят какой-то иной порядок, перейти на УСН по новым лимитам у вас получится с 1 января 2017 года. Для этого не позднее 31 декабря 2016 года подайте в ИФНС уведомление по форме, утвержденной приказом ФНС от 02.11.2012 № ММВ-7-3/829 (данная форма есть в разделе «Формы » электронного журнала «Упрощенка»).

Уведомить налоговую инспекцию о переходе на УСН надо в обязательном порядке, иначе налоговики пересчитают вам налоги по общей системе. А вот ждать какого-либо ответа от налоговиков с разрешением работать на «упрощенке» не требуется. То есть достаточно только совершить требуемые действия по уведомлению с вашей стороны. Сделать это можно по почте, по электронным каналам связи, просто принести уведомление в инспекцию.

На день перехода на спецрежим (1 января 2017 года) надо сформировать стартовую налоговую базу по УСН. А именно включить в доходы авансы, полученные в счет предстоящих поставок в периоде применения ОСН. Ведь на ОСН при методе начисления авансы в доходы не попадают. На УСН же используется кассовый метод, при котором доходы формируются по мере поступления оплаты. Также придется проанализировать расходы и особо — НДС-ные операции. Возможно, придется скорректировать расчеты по НДС. На тему НДС при переходе с ОСН на УСН мы писали на сайте.

Лимит доходов за 9 месяцев 2016 года для перехода с ОСН на УСН с 2017 года — 59,805 млн. руб.

Лимит остаточной стоимости по основным средствам вырос в 1,5 раза до 150 млн. руб. В 2016 году лимит УСН по основным средствам составляет 100 млн. руб.

Сразу перейти на УСН могут вновь зарегистрированные фирмы и ИП. Поэтому если вы откроете ИП или еще одну фирму, то сразу перейдете на УСН. Для этого уведомление о переходе подайте в течение 30 дней со дня регистрации фирмы или ИП.

Уведомление о переходе на УСН: форма и образецДля перехода на УСН компания и ИП подают в ИФНС уведомление по форме 26.2-1 . Заполнить этот документ поможет наша статья. Обратите внимание, что с 2016 года действуют новые лимиты для перехода на УСН в 2017 году .

На бумаге уведомление о переходе на УСН составляется по форме № 26.2-1. Рекомендована она приказом ФНС России от 02.11 2012 № ММВ-7-3/829.

В электронном формате документ готовится в соответствии с приказом ФНС России от 16.11.2012 № ММВ-7-6/878@.

Соответственно представить форму 26.2-1 налоговикам можно:

Если в 2016 году вы только зарегистрировали бизнес, то подать уведомление о переходе на УСН нужно не позднее 30 календарных дней с даты постановки на учет в ИФНС. Таковая указывается в свидетельстве о постановке на налоговый учет (п. 2 ст. 346.13 НК РФ). Заметьте: дни в расчет срока включаются именно календарные, не рабочие.

Подать уведомление разрешается одновременно с документами на государственную регистрацию ООО (ИП), что весьма удобно – сразу через одно «окно» делаешь два дела.

Лицам уже работающим перейти на УСН (с ОСН) в 2016 году уже не получится. Сделать это можно было только с начала 2016 года, с 1 января. Теперь такая возможность будет лишь в новом году. Но для этого нужно уведомить налоговую все по той же форме 26.2-1 не позднее 31 декабря этого 2016-го года (п. 1 ст. 346.13 НК РФ). Уведомление можно представить даже 31 декабря. А учитывая, что в 2016 году это выходной – и в первый рабочий день 2017 года. Но по этому моменту лучше дождаться разъяснений контролеров, хотя затягивать так с уведомлением изначально не рекомендуем.

В уведомлении о переходе на УСН по форме 26.2-1 нужно указать (п. 1 ст. 346.13 НК РФ) выбранный объект налогообложения, остаточную стоимость ОС и размер доходов. Последние два вида сведений указываются по состоянию на 1 октября года, который предшествует году начала применения «упрощенки». Но лица, которые только открыли свое дело, по понятным причинам имеют не все данные. Основных средств на день учреждения ООО (создания ИП) еще нет. И доходы тоже будут лишь позже. Поэтому новичкам нужно указать только объект по УСН, на котором они собираются трудиться. То есть выбрать надо между доходами и доходами, уменьшенными на расходы.

Также при заполнении уведомления о переходе на УСН 2016 новичкам нужно учитывать следующее. Вновь зарегистрированные компании (ИП), планирующие перейти на УСН, в ячейке «Признак налогоплательщика» ставят 1 при условии, что подают документ одновременно с пакетом документов на госрегистрацию бизнеса. Иначе – если уведомление подается позднее в отведенные сроки, в эту ячейку полагается вписать 2. Запоминать данное правило не обязательно – оно прописано на самом бланке, в примечаниях. Поэтому, так сказать, подсказка всегда под рукой.

При переходе на УСН (с ОСН) с начала нового года в уведомлении по форме 26.2-1 организации и ИП должны указать разный состав данных (п. 1 ст. 346.13 НК РФ).

Так, организации в 2016 году – для перехода на УСН с ОСН с 2017 года – приводят следующие сведения:

ИП указывают лишь желаемый объект налогообложения. А графы, которые отведены для указания размера доходов и стоимости активов, нужно прочеркнуть. Все дело в том, что для перехода ИП на УСН размер доходов предпринимателя и стоимость его активов значения не имеют.

Доходы или доходы минус расходы? На выбор объекта «упрощенного» налогообложения влияют многие факторы. Кто-то не хочет вести налоговый учет затрат, поэтому ему предпочтительнее остановиться на доходах. Кому-то, наоборот, непонятны или невыгодны правила формирования налогового вычета на объекте доходы. Поэтому выбор упадет на альтернативный объект налогообложения.

Уведомление о переходе на УСНОбразец заполнения для вновь созданной компании, подающей уведомление одновременно с документами на госрегистрацию

Образец заполнения для компании, работающей на общем режиме и желающей перейти на УСН с 2017 года

Плательщики выбирают УСН потому, что на УСН, по сравнению с ОСН, гораздо меньше налогов и соответственно отчетности. Чего только стоит один НДС, от которого упрощенцы свободны. Ставка НДС 18% (на отдельные позиции 10%), а значит экономия большая. Кроме того, упрощенцы не платят налог на имущество (за редким исключением) и налог на прибыль.

Меньше, конечно, и налоговых регистров на УСН (то есть меньше бумаг вести и проще контролировать расходы компании или ИП). По сути, регистр на УСН только один. Это Книга учета доходов и расходов. Ее можно вести на бумаге. Но компании покрупней (с численностю работников от 25 человек) предпочитают вести в электронном виде. Подписчики журнала «Упрощенка» используют бесплатным сервисом журнала «Упрощенка» .

Возможность выбрать объект налогообложения и ставку налога. По налогу на прибыль и в других режимах такое невозможно. А вот упрощенцы могут выбрать, какой налог платить.

Есть две возможности. Либо платить налог по ставке 15% с доходов за вычетом расходов.

Либо платить налог по ставке 6%, но только с доходов, без вычетов расходов. Но тут есть один важный плюс: до уплаты налога из налога вычитаются такие платежи, как торговый сбор, страховые взносы за работников, больничные, взносы за ИП (если режим применяет ИП, а не фирма).

Если у вас расходы небольшие, то тогда выбирайте ставку 6%. Если доля расходов большая, то выбирайте ставку 15%.

При переходе с ОСН на УСН вы должны выбрать режим 15% или 6%. Потом ежегодно вы можете менять режим налогообложения по своему выбору (или не менять, если все устраивает).

О том, как выбрать режим налогообложения и сэкономить, читайте на страницах электронного журнала «Упрощенка» . Для этого возьмите пробный доступ на три дня . это бесплатно. Вся подшивка журнала будет Вам доступна три дня.

На УСН на объекте доходы не ведется налоговый учет расходов. Те, кто при переходе на спецрежим выбрал объект доходы, налоговый учет расходов не ведут. Это значит сокращение бухгалтерской работы в два раза.

Льготная ставка по взносам. Вместо ставки 30% упрощенцы платят взносы за работников по ставке 20%.

Пониженные ставки налога по УСН. С 2016 года по УСН в 70 регионах РФ, в том числе в Москве, введены пониженные ставки налога по УСН.

На объекте доходы ставка снижена с 6 до 1%. А на объекте доходы с 15 до 5%.

Налоговые каникулы ИП на два года по УСН. Для предпринимателей, которые зарегистрировались впервые, в 81 регионе РФ введены налоговые каникулы на два года. Во время налоговых каникул ИП не платит налог по УСН. Список регионов опубликован в журнале «Бухгалтерия ИП», который пишет про предпринимателей. Журнал «Бухгалтерия ИП » для подписчиков электронного журнала «Упрощенка» доступен бесплатно. Удобно и экономно, если вы ИП или ведете учет у ИП.

Совмещение УСН и ЕНВД. Упрощенцы вправе совмещать УСН и ЕНВД (а также патент). Совмещение позволяет применять по одному виду деятельности УСН, а по другому — ЕНВД или патент. Подписчикам электронного журнала «Упрощенка» бесплатно доступен журнал «Вмененка ». По антикризисному плану действие ЕНВД продлили до 2020 года.

Это только часть льгот по УСН. Про все льготы пишет журнал «Упрощенка» . Задайте вопрос по переходу с ОСН на УСН в сервисе нашего журнала «Вопрос эксперту ». Стоимость консультации 890 рублей, письменный ответ эксперта со ссылками на законодательство вы получите на следующий день.

Посмотрим, сколько одна и та же организация тратит денег при применении разных режимов налогообложения: ОСН и УСН.

Исходные данные за год:

Законодательство уже работающим организациям и индивидуальным предпринимателям разрешает менять объект налогообложения ежегодно и только с начала нового календарного года. О такой возможности сказано в пункте 2 статьи 346.14 Налогового кодекса РФ. Соответственно подготовиться к смене объекта налогообложения нужно именно в последних месяцах текущего года. Добровольный отказ от упрощеннной системы налогообложения также возможен только с начала года (п. 3 ст. 346.13 НК РФ). Те, кто только планирует перейти на «упрощенку» с 2017 года, тоже должны задуматься об этом осенью 2016 года.

— В каких ситуациях целесообразно задуматься о смене объекта налогообложения по УСН?

— Тогда, когда «упрощенец» увидит, что применяемый им объект приводит к излишней уплате налога в бюджет. Например, если рентабельность бизнеса оказалась не так велика, как предполагалось, это может заставить задуматься о переходе на уплату налога с разницы доходы минус расходы. Несложные математические расчеты показывают, что граница этого уровня рентабельности составляет (без учета возможности зачета пенсионных взносов, выплат по больничным и добровольному страхованию в порядке, установленном пунктом 3.1 статьи 346.21 НК РФ) приблизительно 67%.

— Каким образом рассчитан уровень рентабельности в 67%?

— Допустим, 167 руб. — это доходы, а 100 руб. — расходы «упрощенца», которые полностью учитывают при налогообложении. Рентабельность в этом случае составляет 67% [(167 руб. – 100 руб.). 100%].

Если при этих условиях сравнить налоговую нагрузку при выборе объекта налогообложения, увидим следующее. Налог составит 10 руб. как при объекте доходы (167 руб. × 6%), так и при объекте доходы минус расходы (167 руб. – 100 руб.) ×15%. Если доходность будет повышаться по отношению к этому уровню, то вся сумма дополнительного дохода в любом случае подпадает под налогообложение. Здесь понятно, что более выгодна ставка 6%, чем 15%.

Однако и у лиц с более низкой общей рентабельностью могут быть основания для того, чтобы перейти на объект налогообложения доходы. Это может быть связано с наличием большого объема специфических расходов, которые нельзя учесть при УСН. Ведь перечень расходов строго ограничен (п. 1 ст. 346.16 НК РФ). Кроме того, задуматься о смене объекта налогообложения можно и из?за регионального законодательства. Ведь субъекты РФ вправе устанавливать дифференцированные пониженные ставки для «упрощенцев», учитывающих расходы, а также с 2016 года — доходы.

— Все категории плательщиков УСН вправе менять объект налогообложения?

— Да, кроме фирм и предпринимателей, заключивших договор простого товарищества или доверительного управления имуществом. Им платить налог можно только с разницы между доходами и расходами (п. 3 ст. 346.14 НК РФ).

— Какие документы и в какой срок нужно оформить, чтобы поменять объект налогообложения?

— Если принято решение перейти на другой объект с 2017 года, то до 31 декабря 2016 года подайте в свою налоговую инспекцию уведомление (п. 2 ст. 346.14 НК РФ).

Сделать это лучше по рекомендуемой налоговиками форме № 26.2-6, которая утверждена приказом ФНС России от 02.11.2012 № ММВ-7-3/829@.

— Должна ли инспекция уведомить фирму, что она согласна на смену объекта налогообложения?

— Нет, решение о смене объекта принимает исключительно сам налогоплательщик. Уведомление инспекции хотя и является обязательным, но носит чисто информационный характер. Запретить смену объекта налоговики не вправе.

— Предположим, зарплата за декабрь 2016 года выплачена в январе 2017 года (после смены объекта налогообложения доходы на объект — доходы минус расходы). Можно ли учесть зарплату в расходах при УСН?

— Нет, нельзя. Несмотря на то что затраты при упрощенной системе учитывают на дату их оплаты, здесь ориентироваться только на эту дату неверно. В пункте 4 статьи 346.17 Налогового кодекса РФ сказано, что расходы, относящиеся к периоду, когда применялась УСН с объектом доходы, после смены объекта налогообложения учесть нельзя. То есть самое главное здесь — это правильно определить период, когда возникли расходы. Дата оплаты значения не имеет. Зарплата за декабрь, как и зарплатные налоги и сборы, фактически относятся к 2016 году, когда применялась «упрощенка» с объектом доходы. Поэтому в расходах нового, 2017 года эти оплаты учесть нельзя. Это подтверждают и письма Минфина России от 07.09.2010 № 03-11-06/2/142 и от 08.07.2009 № 03?11-06/2/121.

— Другая ситуация. Компания на УСН с объектом доходы закупила товар, а реализовала его после смены объекта налогообложения. Уменьшит ли налоговую базу при УСН стоимость товаров?

— Да, в этом случае в расходах можно учесть стоимость товаров в 2016 году, даже если они были куплены при объекте доходы в 2016 году. Снова применяем правила пункта 4 статьи 346.17 НК РФ.

Товары, купленные для перепродажи, включают в затраты при упрощенной системе только по мере их реализации. Это следует из подпункта 23 пункта 1 статьи 346.16 и подпункта 2 пункта 2 статьи 346.17 НК РФ. Следовательно, в принципе такие расходы по товарам, реализованным после смены объекта, возникают именно в новом налоговом периоде. При этом главное условие признания в расходах при УСН — чтобы сама стоимость товаров была оплачена, а в каком году это произошло и при использовании какого объекта налогообложения, неважно. Согласен с таким подходом и Минфин России (см. письма от 12.03.2010 № 03-11-06/2/34 и от 02.12.2010 № 03?11?06/2/182).

— Тогда по аналогии можно списать затраты и на автомобиль, который куплен при объекте доходы в 2016 году, а оплачен в 2017 году, когда фирма стала платить налог с разницы между доходами и расходами?

— Да, можно, но только если автомобиль ввести в эксплуатацию при объекте доходы минус расходы. Затраты в этом случае будут признаваться равными долями ежеквартально в течение первого года работы (подп. 1 п. 3 ст. 346.16 и подп. 4 п. 2 ст. 346.17 НК РФ). Об этом же сказано в письмах Минфина России от 09.12.2013 № 03?11?06/2/53560 и от 03.04.2012 № 03-11-11/115.

— А если автомобиль ввести в эксплуатацию при объекте доходы, а оплатить, когда фирма стала учитывать расходы, тогда стоимость авто не уменьшит налоговую базу при УСН?

— К сожалению, если основное средство введено в эксплуатацию в 2016 году при объекте доходы, то учесть его стоимость в расходах в 2017 году не получится. Даже если оплата будет произведена при упрощенной системе с объектом доходы минус расходы (подп. 1 п. 3 ст. 346.16 НК РФ). Остаточную стоимость основных средств на дату смены объекта налогообложения также определять не нужно. И Минфин с этим согласен (письмо от 14.04.2011 № 03-11-11/93).

— Какие есть правила учета доходов при переходе с объекта доходы минус расходы на объект доходы?

— В Налоговом кодексе таких правил нет. Дело в том, что независимо от того, какой объект выбран, доходы признают на дату, когда «упрощенец» фактически получил деньги (на расчетный счет или в кассу), иное имущество, работы, услуги, имущественные права либо когда его должник погасил свой долг иным способом (п. 1 ст. 346.17 НК РФ).

То есть при смене объекта налогообложения с 1 января 2017 года все полученные до перехода суммы нужно учитывать в налоговой базе по УСН за 2016 год. В то же время доходы, полученные после этой даты, нужно включать в расчет единого налога при УСН за 2016 год.

— В какой период компания на общей системе налогообложения может подать уведомление о переходе на УСН?

— Если компания удовлетворяет всем требованиям, которые предъявляются к будущим субъектам «упрощенки», то она вправе перейти на этот специальный налоговый режим только с очередного нового календарного года. О переходе надо сообщить в свою налоговую, где зарегистрирована организация (по месту жительства, если это предприниматель) не позднее 31 декабря года, предшествующего году, с которого организация будет применять «упрощенку» (п. 1 ст. 346.13 НК РФ).

— Заявление о переходе на УСН можно подать в произвольной форме?

— Для этого есть рекомендуемая форма уведомления № 26.2-1. Она утверждена приказом ФНС России от 02.11.2012 № ММВ-7-3/829@. В уведомлении нужно указать выбранный объект налогообложения, остаточную стоимость основных средств, размер доходов по состоянию на 1 октября года, предшествующего году начала применения «упрощенки». Такой порядок предусмотрен пунктом 1 статьи 346.13 НК РФ.

— Как быть с НДС после перехода на «упрощенку» с общей системы?

— В этом случае суммы «входного» НДС, принятого к вычету по всем приобретенным активам, которые до перехода на спецрежим не были использованы в операциях, облагаемых этим налогом, должны быть восстановлены. Такие правила предусмотрены пунктом 3 статьи 170 Налогового кодекса РФ.

Суммы НДС по непроданным товарам, неиспользованным материалам, недоамортизированным основным средствам и нематериальным активам, числящимся на балансе на 1-е число месяца, в котором организация перешла на «упрощенку», восстанавливают в последнем налоговом периоде, предшествующем переходу (абз. 5 подп. 2 п. 3 ст. 170 НК РФ). То есть в нашем случае — в IV квартале 2016 года.

— НДС восстанавливают в полной сумме?

— По непроданным товарам и неиспользованным материалам налог восстанавливают в полной сумме. А по основным средствам и нематериальным активам — в сумме, пропорциональной их остаточной (балансовой) стоимости (абз. 2 подп. 2 п. 3 ст. 170 НК РФ). Восстановить НДС по объектам недвижимости надо в таком же порядке, как и по основным средствам. Отмечу, что особый порядок восстановления НДС по ним, предусмотренный абзацем 5 пункта 6 статьи 171 НК РФ, не применяется, так как он распространяется только на плательщиков НДС (письмо ФНС России от 13.12.2012 № ЕД-4-3/21229).

— Какие трудности могут быть у тех, кто планирует отказаться от ЕНВД и перейти на УСН?

— Трудностей особых нет. Все зависит от того, добровольно фирма (предприниматель) отказывается от ЕНВД или потому, что прекращает деятельность на ЕНВД. Если налогоплательщик по собственному желанию уходит с ЕНВД, то перейти на УСН он может только со следующего календарного года (п. 1 ст. 346.28 НК РФ). Предварительно уведомив об этом свою налоговую инспекцию не позднее 31 декабря текущего года. При этом надо не забыть подать заявление о снятии с учета в качестве плательщика ЕНВД в течение пяти рабочих дней со дня перехода на «упрощенку» (абз. 3 п. 3 ст. 346.28 НК РФ).

— Как поступить в ситуации, когда фирма прекращает деятельность, облагаемую ЕНВД?

— С момента прекращения деятельности на ЕНВД нужно подать заявление о снятии с учета в качестве плательщика ЕНВД в течение пяти рабочих дней. А вот перейти на «упрощенку» можно сразу, то есть с начала того месяца, в котором организация перестала быть плательщиком ЕНВД (абз. 2 п. 2 ст. 346.13 НК РФ и письмо Минфина России от 08.08.2013 № 03-11-06/2/32078).

Сравнение разных объектов налогообложения по УСН Авансовые платежи по УСНАвансовый платеж по УСН уплачивают все упрощенцы — компании и предприниматели. Причем порядок расчета авансового платежа разный для объекта доходы и объекта доходы минус расходы.

Срок уплаты — не позднее 25 числа месяца, который следует за истекшим кварталом. Например, авансовый платеж по УСН за 1 квартал 2017 года уплачивается в сроки не позднее 25 апреля 2017 года.

Авансовый платеж по УСН: доходы минус расходыВначале определите налоговую базу: из полученных доходов вычтите учтенные расходы. Оба показателя рассчитывайте за 1 квартал 2017 года.

Сумму доходов нужно взять из раздела 1 Книги учета доходов и расходов. Это будет итоговое значение за отчетный период графы 4. Напомним, «упрощенцы» учитывают в налоговой базе доходы от реализации и внереализационные доходы, перечисленные в статьях 249 и 250 НК РФ (п. 1 ст. 346.15 НК РФ). Поступления, перечисленные в статье 251 НК РФ, а также доходы, облагаемые налогом на прибыль и НДФЛ по ставкам, указанным в пунктах 3 и 4 статьи 284 и пунктах 2, 4 и 5 статьи 224 НК РФ, не отражаются (п. 1.1 ст. 346.15 НК РФ).

Сумма расходов, на которую уменьшаются доходы, соответствует итоговому показателю графы 5 раздела 1 Книги за отчетный период. При упрощенной системе признаются только затраты, перечисленные в пункте 1 статьи 346.16 НК РФ и соответствующие критериям, указанным в пункте 1 статьи 252 НК РФ, то есть экономически обоснованные и подтвержденные документами (п. 2 ст. 346.16 НК РФ). Кроме того, они должны быть оплачены и осуществлены (п. 2 ст. 346.17 НК РФ).

Будьте внимательны! Некоторые расходы вы можете списать только после того, как выполните определенные условия, предусмотренные в пункте 2 статьи 346.17 НК РФ. Например, покупную стоимость товаров разрешено включать в налоговую базу после оплаты поставщику и реализации покупателю (подп. 2 п. 2 ст. 346.17 НК РФ).

После того как налоговая база подсчитана, умножьте ее величину на ставку налога. При объекте доходы минус расходы базовая ставка равна 15% (п. 2 ст. 346.20 НК РФ). Однако власти субъектов РФ могут понижать ставку вплоть до 5%. И 71 регион в 2017 году ставку снизил.

Авансовый платеж по УСН за 1 квартал рассчитывайте по формуле:Авансовый платеж за 1 квартал

Пример расчета авансового платежа за 1 квартал 2017 года при объекте доходы минус расходыООО «Звезда» применяет УСН с объектом налогообложения доходы минус расходы (ставка налога — 15%). Доходы от реализации за 1 квартал 2017 года составили 700 000 руб. а учитываемые расходы — 300 000 руб. Внереализационных доходов в 1 квартале не было.

Определим налоговую базу за 1 квартал. Она равна 400 000 руб. (700 000 руб. – 300 000 руб.). Перемножим ее величину и ставку налога. Это будет 60 000 руб. (400 000 руб. х 15%).

Таким образом, авансовый платеж за 1 квартал составил 60 000 руб.

Авансовый платеж по УСН: доходыПрежде чем считать налог, определите налоговую базу. Для этого просуммируйте нарастающим итогом полученные с начала года доходы. Показатель нужно взять из раздела 1 Книги учета доходов и расходов. Это будет итоговое значение за отчетный (налоговый) период по графе 4.

Напомним, «упрощенцы» учитывают в налоговой базе доходы от реализации и внереализационные доходы, перечисленные в статьях 249 и 250 НК РФ (п. 1 ст. 346.15 НК РФ). Поступления, перечисленные в статье 251 НК РФ, а также доходы, облагаемые налогом на прибыль и НДФЛ по ставкам, указанным в пунктах 3 и 4 статьи 284 и пунктах 2, 4 и 5 статьи 224 НК РФ, в Книге учета доходов и расходов не отражаются (п. 1.1 ст. 346.15 НК РФ).

Сумму облагаемых доходов умножьте на ставку налога. Для объекта налогообложения доходы она составляет 6% (п. 1 ст. 346.20 НК РФ). В 33 субъектах РФ власти снизили ставку в пределах 1-6%.

Авансовый платеж к уплате рассчитывайте по формуле:Авансовый платеж за 1 квартал

Налоговый вычет (страховые взносы и больничные)

«Упрощенцы» с объектом налогообложения доходы вправе уменьшить «упрощенный» налог на так называемый налоговый вычет. В него включаются выданные за счет средств работодателя пособия по временной нетрудоспособности, а также начисленные и уплаченные в отчетном периоде страховые взносы (п. 3.1 ст. 346.21 НК РФ):

Кроме того, сумму «упрощенного» налога можно уменьшить на платежи по договорам добровольного личного страхования в пользу работников на случай их временной нетрудоспособности (за исключением несчастных случаев на производстве и профзаболеваний).

Сумму «упрощенного» налога (авансового платежа) разрешается уменьшить не более чем на 50% по всем основаниям (п. 3.1 ст. 346.21 НК РФ). Однако данное ограничение не распространяется на индивидуальных предпринимателей, которые не имеют наемных работников, не выплачивают вознаграждений иным физическим лицам и платят страховые взносы только за себя в размере, определяемом исходя из стоимости страхового года. Они могут уменьшать «упрощенный» налог на всю сумму перечисленных страховых взносов.

Пример расчета авансового платежа за 1 квартал 2017 года доходыООО «Звезда» применяет УСН с объектом налогообложения доходы. Ставка налога — 6%. Исходные данные следующие:

Внереализационные доходы в этот период не поступали, социальные пособия не выдавались. Рассчитаем аванс по формуле, приведенной в статье.

Сначала мы рассчитали налог: 700 000 x 6% = 42 000 руб.

Авансовый платеж за 1 квартал 2017 года за вычетом взносов составил: 42 000 руб. - 10 000 руб. = 32 000 рублей.

Авансового платежа по УСН за 1 квартал 2017 года срок уплатыКомпании и предприниматели уплачивают авансовый платеж по УСН за 1 квартал 2017 года не позднее 25 апреля 2017 года.

Авансовый платеж по УСН 2017 КБККБК для авансов на объекте доходы — 182 1 05 01011 01 1000 110

КБК для авансов на объекте доходы минус расходы — 182 1 05 01021 01 1000 110

Образец платежного поручения авансовый платеж 1 квартал 2017 года УСН доходы

Все упрощенцы должны вести книгу учета доходов и расходов, в которой отражаются операции по купле-продаже товаров.

Книгу доходов и расходов составляют в единственном экземпляре. На каждый новый налоговый период (год) открывают новую Книгу учета.

Документ можно вести как на бумаге, так и в электронном виде. Подписчики журнала "Упрощенка" пользуются специальной программой для ведения книги в электронном виде.

Если налогоплательщик ведет Книгу учета на бумаге, до момента начала внесения записей в нее необходимо:

— заполнить титульный лист;

— сшить и пронумеровать страницы. На последней странице прошнурованной и пронумерованной книги указать количество содержащихся в ней страниц;

— заверить у руководителя с проставлением печати организации.

Если вести Книгу учета в электронном виде, то по окончании каждого отчетного (налогового) периода ее нужно распечатывать на бумаге. А по окончании налогового периода:

— полностью вывести на печать;

— сшить, пронумеровать страницы и указать их количество на последней странице;

— заверить подписью руководителя с проставлением печати организации.

Обратите внимание: заверять Книгу учета в налоговой инспекции больше не требуется. Это не предусмотрено Порядком.

За неведение Книги учета или неправильное отражение показателей в ней предусмотрена ответственность в соответствии со статьей 120 НК РФ. Размер штрафа при этом может составить от 10 000 до 30 000 руб. А если допущенные нарушения привели к занижению налоговой базы, размер штрафа составит 20% суммы неуплаченного налога, но не менее 40 000 руб.

Актуальный бланк КУДИР скачайте у нас бесплатно.

Вести Книгу учета по УСН можно в электронно виде. Например, в экселе.

Но удобней использовать для этого онлайн-сервис . который сделали специалисты журнала "Упрощенка". Удобства этого сервиса в том, что все данные по Книге учета храняться в зашифрованно виде, а при желании вы можете под логином и паролем зайти в сервис и распечатать Книгу. Сервис по заполнению Книги учета в электронном виде доступен подписчикам журнала "Упрощенка" бесплатно.

Разделы Книги учетаКнига учета доходов и расходов состоит из четырех разделов:

— раздел II. В нем отражают расходы на приобретение (создание) основных средств и нематериальных активов;

— раздел III. Его заполняют те, кто получил убыток по итогам прошлых налоговых периодов (п. 4.1 Порядка);

— раздел IV. Он предназначен для «упрощенцев» с объектом доходы для отражения страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей по договорам добровольного личного страхования (то есть тех сумм, которые уменьшают единый налог).

Дополнительно к разделу I заполняется Справка.

При заполнении раздела I указывают:

— в графе 1 — порядковый номер регистрируемой операции;

— в графе 2 — дату и номер первичного документа, на основании которого получен доход или осуществлен расход;

— в графе 3 — содержание регистрируемой операции;

— в графе 4 — доходы, учитываемые при расчете единого налога;

— в графе 5 — расходы, учитываемые при расчете единого налога (для тех, кто платит налог с разницы между доходами и расходами). Те, кто применяет объект доходы, по общему правилу информацию о расходах в Книгу не заносят. Но с 2013 года действует исключение из этого правила. Упрощенцам с объектом доходы теперь в расходах нужно показывать потраченные суммы субсидий. Тех, что были выделены компании из бюджета на определенные цели. В пункте 2.5 Порядка поименовано два вида такого финансирования. Во-первых, государство частично может возмещать расходы на создание дополнительных рабочих мест. И, во-вторых, бюджет может выделять средства на развитие малого или среднего бизнеса (ст. 17 Федерального закона от 24.07.2007 № 209-ФЗ).

А в остальном по общему правилу организации, которые платят единый налог с доходов, заполняют только раздел I и только в части, касающейся доходов.

Как внести исправления в КнигуВ Книгу учета можно вносить исправления, но они должны быть обоснованы. Для этого у организации должны быть четкие аргументы, подтверждающие правомерность изменений, например, первичные документы, справки бухгалтерии и т. д. Это следует из положений пункта 2 статьи 346.16, пункта 1 статьи 252 НК РФ и пункта 1.6 Порядка.

Если Книга ведется на бумаге, то чтобы исправить ошибку, необходимо:

— зачеркнуть неверное значение показателя;

— вписать правильное значение и дату внесения исправления;

— сделанные записи заверить подписью руководителя и печатью организации. Об этом сказано в письме Минфина России от 15.12.2003 № 04-02-05/1/108.

Порядок корректировки Книги учета доходов и расходов в электронном виде официально не установлен. На практике — если документ составляется на компьютере, нужно прежние цифры удалить и внести другие.

Как отражать доходы в Книге учетаПри упрощенной системе учитываются доходы от реализации и внереализационные доходы, состав которых определяют исходя из статей 249 и 250 НК РФ. Соответственно только эти суммы записывают в графе 4 раздела 1 Книги учета. Не нужно отражать в Книге учета поступления, перечисленные в статье 251 НК РФ.

Кроме того, если фирма совмещает ЕНВД и УСН, то не нужно отражать поступления от деятельности, переведенной на уплату ЕНВД.

Доходы, полученные в натуральной форме, учитывают по рыночным ценам (п. 4 ст. 346.18 НК РФ). Следовательно, в графе 4 раздела 1 Книги учета отражают рыночную стоимость имущества. Подтверждающими документами будут акт приемки-передачи имущества и бухгалтерская справка, в которой производился расчет рыночной стоимости имущества.

Пример отражения в Книге учета доходов, выраженных в натуральной формеООО «Звезда», применяющее УСН с объектом доходы минус расходы. занимается ремонтом и продажей мебели. Организация заключила договор мены, согласно которому она должна отгрузить партию столов общей стоимостью 14 800 руб. а взамен получить материалы (гвозди, винты, гайки, шурупы и т. д.). Обе стороны передали имущество 16 января 2017 года. Бухгалтер общества определил, что рыночная стоимость полученных материалов равна 7540 руб. Поскольку имущество признано неравноценным, сторона, передающая материалы, 19 января перечислила разницу деньгами. Отразим полученные доходы в налоговом учете ООО «Звезда».

ООО «Звезда» 16 января 2017 должно учесть в графе 4 раздела 1 Книги учета доходов и расходов рыночную стоимость поступивших материалов, то есть 7540 руб. а 19 января сумму полученных от контрагента денежных средств 7260 руб. (14 800 руб. — 7540 руб.).

Доходы, полученные в результате зачета взаимных требований, нужно отразить в Книге учета доходов и расходов на дату подписания акта о зачете взаимных требований. Именно в момент подписания акта покупатель гасит свое обязательство перед продавцом (ст. 410 ГК РФ). Дата погашения обязательства (в любом виде) считается датой получения дохода (п. 1 ст. 346.17 НК РФ). Основанием для внесения записей в Книгу учета доходов и расходов является акт зачета взаимных требований.

Как отражать расходы в Книге учетаВ графе 5 раздела 1 Книги учета «упрощенцы», применяющие объект налогообложения доходы минус расходы, отражают расходы, перечисленные в пункте 1 статьи 346.16 НК РФ.

Пример отражения НДФЛ в Книге учета доходов и расходовООО «Звезда», применяющее УСН с объектом доходы минус расходы, 5 февраля 2017 года выплатило вторую часть заработной платы работникам за январь в сумме 430 900 руб. Зарплата выдана из кассовой выручки. 6 февраля был перечислен удержанный из доходов работников НДФЛ в размере 110 552 руб. Отразим указанные операции в Книге учета доходов и расходов.

Организация вправе 5 февраля 2017 года учесть в расходах на оплату труда сумму выданной заработной платы без НДФЛ (430 900 руб.), а 6 февраля — удержанный и перечисленный в бюджет НДФЛ, равный 110 552 руб. Зарплата выплачена и НДФЛ перечислен в разные дни, поэтому в Книге учета доходов и расходов их следует отразить отдельными записями.

Отражая в Книге учета расходы по списанию стоимости товаров, нужно помимо платежного поручения (кассового чека), подтверждающего оплату товара, указывать реквизиты бухгалтерской справки, которая обоснует дату списания стоимости товара в расходы. Это правило следует из пункта 2 статьи 346.17 НК РФ.

Пример отражения в Книге стоимости реализованных товаровООО «Звезда», применяющее УСН с объектом доходы минус расходы, торгует детскими игрушками. 6 марта 2017 года магазин приобрел 30 конструкторов по цене 800 руб. (без НДС) за каждый. Продажную стоимость одного конструктора установили в размере 1400 руб. 13 марта продали 5 конструкторов. Деньги за товар от покупателя получили 16 марта. Отразим указанные операции в налоговом учете.

Покупная стоимость товаров списывается в расходы после оплаты поставщику и реализации покупателю. Поэтому 13 марта 2017 года организация вправе учесть в расходах 4000 руб. (800 руб. х 5 шт.). 16 марта необходимо отразить доходы в сумме 7000 руб. (1400 руб. х 5 шт.).

Записывая в Книге учета доходов и расходов нормируемые затраты, кроме платежного документа, нужно указывать реквизиты бухгалтерской справки, на основании которой была рассчитана сумма, относимая на расходы.

Стоимость сырья и материалов «упрощенцы» могут учитывать в расходах сразу после оприходования и оплаты (подп. 1 п. 2 ст. 346.17 НК РФ), дожидаться отпуска в производство не обязательно. Такие разъяснения дает Минфин РФ в своем письме от 27.10.2010 № 03-11-11/284.

Как заполнить раздел III Книги учета доходов и расходов по УСНЗаполнять раздел III Книги учета доходов и расходов вам нужно, только если одновременно выполняются два условия:

1) ваш объект налогообложения — доходы, уменьшенные на расходы;

2) в отчетном году либо в предыдущих годах у вас были убытки.

Если же у вас объект доходы либо объект доходы минус расходы, но убытков не было, заполнять раздел III Книги учета вам не нужно.

Прежде чем говорить о заполнении, поясним, зачем нужен раздел III Книги учета. Дело в том, что «упрощенцы» с объектом доходы минус расходы имеют право по окончании года снизить налоговую базу при УСН на сумму прошлых убытков, полученных при применении этого спецрежима (п. 7 ст. 346.18 НК РФ). Сразу обратим ваше внимание, что это право, а не обязанность. Если вам невыгодно доходы текущего года уменьшать на прошлогодние убытки (такое возможно, если например увеличение расходов приводит к уплате минимального налога), тогда налоговую базу можно и не снижать, а перенести убытки на будущие периоды. Поскольку любой убыток можно списывать в течение 10 лет.

Чтобы было понятней, о чем идет речь, напомним, что убытком считается сумма превышения учтенных расходов над величиной полученных за этот же период доходов. А поскольку списывать прошлогодние убытки в уменьшение текущей налоговой базы по УСН можно лишь по итогам года, раздел III Книги учета также нужно заполнять лишь по итогам года. Как именно это делать?

В строке 010 укажите общую сумму убытков, перенесенных с прошлых периодов.

В строках 020—110 распределите данную сумму по годам возникновения.

В строке 120 запишите величину налоговой базы по налогу при УСН за текущий отчетный год (значение берется из строки 040 справки к разделу I).

В строке 130 укажите сумму убытков, на которую будете уменьшать текущую налоговую базу. При этом значение в строке 130 не может быть больше показателя строки 010.

В строке 140 для справки запишите сумму убытков за текущий период (если они имеются). Искомую сумму можно узнать из строки 041 справки к разделу I Книги учета. На этот показатель вы сможете уменьшить налоговую базу следующего года.

Если прошлые убытки в текущем году вы списали не полностью (например, величина налоговой базы оказалась меньше суммы убытков, или же вы решили уменьшать налоговую базу не на все убытки), то общую величину неиспользованных убытков укажите в строке 150.

В строках 160—250 расшифруйте данную величину по годам возникновения убытков.

Пример заполнения раздела III Книги учета доходов и расходовООО «Звезда» применяет УСН с объектом доходы минус расходы с 2012 года. За 2014 и 2015 годы организация получила убытки в сумме 110 500 руб. и 183 400 руб. соответственно. За 2017 год налоговая база при УСН (то есть превышение доходов над расходами) составила 285 500 руб. Организация решила уменьшить налоговую базу 2017 года на сумму прошлых убытков. В прошлые годы применения УСН налоговую базу на убытки не уменьшали. Заполним раздел III Книги учета.

В строке 010 покажем общую сумму прошлых убытков, полученных при применении УСН. Она равна 293 900 руб. (110 500 руб. + 183 400 руб.).

В строках 020 и 030 запишем суммы убытков за 2014 и 2015 годы.

В строке 120 отразим налоговую базу за 2017 год — 285 500 руб. Это меньше суммы убытков, и бухгалтер ООО «Звезда» решил снизить налоговую базу до нуля, то есть на 285 500 руб. Эту сумму укажем в строке 130.

В строке 140 будет прочерк, так как убытков за 2017 год нет.

Сумму неиспользованных убытков 8400 руб. (293 900 руб. – 285 500 руб.) запишем в строке 150. Ее можно будет иметь в виду при расчете налоговой базы за следующие периоды. Вначале используются убытки, полученные ранее. Поэтому примем, что убыток за 2014 год использован полностью. А в строке 160 укажем 2015 год и повторим значение 8400 руб.

Заполненный раздел III Вы можете посмотреть и скачать в разделе «Материалы для скачивания», который размещен в конце этой статьи.

Ситуация. Организация работала на УСН, затем на общем режиме, а после вновь вернулась на «упрощенку». Как заполнять раздел III Книги учетаНалоговую базу при упрощенной системе разрешается уменьшить лишь на убытки, полученные при применении УСН с объектом доходы минус расходы. Таким образом, убытки, полученные при общем режиме, для организаций и предпринимателей, перешедших на «упрощенку», в расчет не принимаются.

Но иногда бывает и так, что организация работала на УСН с объектом доходы минус расходы, потом перешла на общий режим, а затем вновь вернулась на «упрощенку» с объектом доходы минус расходы. Вопрос: можно ли уменьшить налоговую базу на те убытки, которые были получены при предыдущем применении УСН? Ответ положительный. Если с момента получения убытков не прошло десяти лет, то на них разрешается снизить налоговую базу при УСН (п. 7 ст. 346.18 НК РФ). При этом неважно, что они были получены при предыдущем применении «упрощенки», главное, чтобы это были убытки не общего режима, а именно УСН. Такого же мнения придерживается и Минфин России в письме от 28.01.2011 № 03-11-11/18.

С 1 января 2017 года Книга учета доходов и расходов по УСН (сокращенно КУДиР) изменится.

Изменения в порядке заполнения КУДиР с 2017 годаИзменения в порядке заполнения КУДиР произойдут с 2017 года. Поэтому книгу учета в 2016 году вы ведете по старым правилам.

Одно из изменений — книгу учета не нужно заверять печатью ИП, если у него ее нет.

Уточнено, что в разделе 5 КУДиР предприниматели указывают все расходы на свое страхование: как взносы из МРОТ, так и взносы с доходов .

Также в Книгу добавлен раздел 6, который заполняют только плательщики торгового сбора на объекте доходы.

Раздел 6. Сумма торгового сбора, уменьшающая сумму налога, уплачиваемого в связи с применением упрощенной системы налогообложения (авансовых платежей по налогу), исчисленного по объекту налогообложения от вида предпринимательской деятельности, в отношении которого установлен торговый сбор

Раздел 6 КУДиР заполняется упрощенцами на доходах.

В разделе ставится сумма уплаченного торгового сбора.

Заверять книгу учета за 2016 и 2017 годы в налоговой инспекции не требуется.

В старых формах Книг на титульном листе стояли графы, в которых ставятся отметки налоговиков. Однако в новой форме, которая применяются в том числе в 2016 году, на титульном листе нет строки, в которой должен расписываться представитель налоговой инспекции. Эти формы утверждены приказом Минфина от 22.10.2012 № 135н .

С 1 января 2017 года в КУДиР внесут изменения, о которых мы писали выше. Но эти изменения никак не повлияют на заверение книги у налоговиков. То есть книгу за 2017 год заверять в ИФНС не нужно.

Образец книги учета доходов и расходов в 2017 году

Другие образцы книги учета в разных ситуациях:

Статьи из журнала «Упрощенка» про Книгу учета Декларация по УСНВсе плательщики УСН должны по итогам года сдать декларацию по УСН.

Декларацию по УСН за 2016 год сдают в такие сроки:

Упрощенцы не подают декларации за кварталы периоды, а отчитываются только по итогам налогового периода — года.

Декларации по УСН могут быть представлены в инспекцию тремя способами: лично или через представителя; по почте; в электронной форме через телекоммуникационные каналы связи.

Отметим, декларации в электронной форме должны сдавать далеко не все. Такая обязанность есть (п. 3 ст. 80 НК РФ):

Среди перечисленных категорий «упрощенцев» не может быть. Поэтому они выбирают любой способ сдачи декларации в налоговую инспекцию.Декларацию можно заполнить на компьютере и распечатать на принтере. Если такой возможности нет, вписывают значения в бумажный вариант декларации ручкой с чернилами синего или черного цвета.

В каждом поле декларации можно указать только один показатель. Значения отражают в целых рублях (копейки убирают по правилам округления).

Декларация по УСН за 2016 год упрощенцы сдают по новой форме. Бланк декларации образец и порядок заполнения — в нашей статье.

Изменения в декларации по УСН 2017Декларацию по единому налогу за 2017 год организации на УСН должны представить не позднее 31 марта 2017 года, а предприниматели — не позднее 4 мая, так как 30 апреля 2017 года — суббота (п. 1 ст. 346.23 и п.7 ст. 6.1 НК РФ). За отчетные периоды (поквартально) «упрощенцы» расчеты по УСН не подают, а отчитываются только по итогам года. Организации представляют налоговую декларацию в ИФНС по месту своего нахождения. Предприниматели — по месту жительства.

Декларацию можно сдать тремя способами: лично (или через представителя), по почте, через телекоммуникационные каналы связи. Заметим: обязанности отчитываться электронно по УСН нет. Вы можете делать это только добровольно (ст. 80 НК РФ). Так что выбирайте любой удобный для вас способ сдачи отчетности из перечисленных.

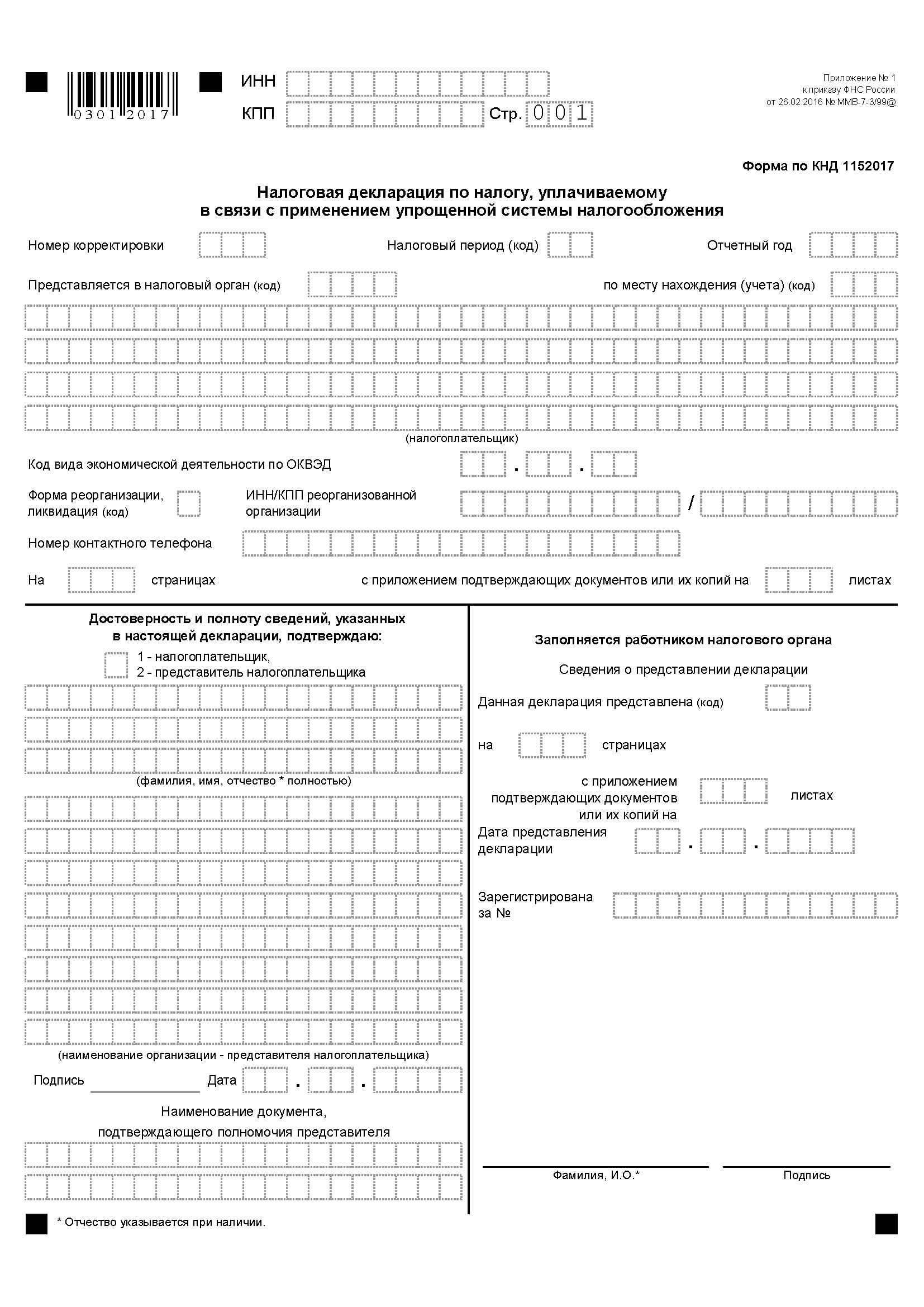

Что касается бланка декларации, то за 2017 год «упрощенцы» должны отчитывать по новой форме декларации, которая утверждена приказом ФНС России от 26.02.2016 ММВ-7-3/99@.

Итак, самое важное новшество предложенной налоговиками формы — в ней предусмотрен свой раздел для «упрощенцев»-«доходников», в котором можно отражать уплаченный торговый сбор. Напомним, фирмы и бизнесмены, работающие на УСН с объектом налогообложения доходы, ставят торговый сбор в вычет по «упрощенному» налогу наравне со взносами и больничными пособиями. Соответственно для расчета суммы торгового сбора, на которую можно уменьшить единый налог, и предусмотрен новый раздел.

Кроме того, теперь в новой декларации появилась возможность корректировать ставку «упрощенного» налога при объекте доходы. Это нововведение полезно для предпринимателей, подпадающих под налоговые каникулы, они единый налог при УСН не уплачивают, так как для них установлен тариф 0%.

А еще из обновленного бланка исчезли коды объектов налогообложения УСН, поскольку они имеются в названии разделов декларации. Также чиновники убрали из формы место для печати, так как ставить печать в бланке необязательно, ведь организации и предприниматели могут работать и без печати.

Бланк декларации по УСН 2017

Всего в составе новой декларации шесть разделов. При этом нужно ли представлять только заполненные, свои разделы или все, в Порядке заполнения декларации четко не сказано. Лучше данный момент уточнить в своей налоговой инспекции, если ранее не появятся официальные разъяснения налоговой службы.

Декларацию можно заполнить на компьютере и распечатать на принтере. Если такой возможности нет, вписывают значения в бумажный вариант декларации ручкой с чернилами синего, фиолетового или черного цвета.

В каждом поле декларации можно указать один показатель. Значения отражают в целых рублях (копейки убирают по правилам округления). Текстовые поля заполняют заглавными печатными символами, а печать знаков выполняют шрифтом Courier New высотой 16—18 пунктов. Если какой-то показатель отсутствует, ставят прочерк.

Все значения необходимо вписывать начиная с первой (левой) ячейки. Если же ячеек больше, чем символов в показателе, то в оставшихся пустых ячейках с правой стороны поля (строки) проставляют прочерки.

Каждую страницу нужно пронумеровать и указать на ней ИНН и КПП налогоплательщика. ИНН организации следует вписывать с первой (левой) ячейки, а в последних двух ячейках проставить прочерки.

Титульный лист декларацииВ первой ячейке поля «Номер корректировки» ставят 0 (две следующие ячейки прочеркивают), если документ первичный. Если представляется «уточненка», в поле вписывают номер, показывающий, какая это по счету корректирующая декларация (например, 1--, 2-- и т. д.).

Поле «Налоговый период» заполняют согласно приложению № 1 к Порядку заполнения декларации. И по окончании года здесь ставят код 34.

В поля «Отчетный год» и «Представляется в налоговый орган (код)» заносят соответствующие цифры.

В поле «по месту нахождения (учета) (код)» организации вписывают код 210, а индивидуальные предприниматели — код 120 ( приложение № 2 к Порядку заполнения декларации).

Далее организации указывают полное наименование, а индивидуальные предприниматели — ФИО построчно. Записи делают без сокращений заглавными буквами.

Затем следует записать код вида экономической деятельности по ОКВЭД.

Два следующих поля заполняют те, кто представляет декларацию за реорганизованную организацию. Тогда указывают код формы реорганизации (ликвидации) в соответствии с приложением № 3 к Порядку заполнения декларации. И ИНН/КПП реорганизованной организации в соответствии с пунктом 2.6 Порядка заполнения декларации.

Все плательщики указывают номер контактного телефона, количество страниц, на которых составлена декларация, и приложенных к ней документов (например, если форму сдает представитель налогоплательщика, в их число включается доверенность).

Если достоверность и полноту сведений подтверждает руководитель организации или индивидуальный предприниматель, то в соответствующей ячейке ставят 1, а если представитель налогоплательщика — 2.

При сдаче декларации руководителем организации нужно указать его ФИО построчно, поставить подпись и дату. Если декларацию представляет предприниматель, достаточно только подписи и даты. ФИО бизнесмена не указывается, так как оно уже указано выше в поле «(налогоплательщик)». В случае подачи декларации представителем налогоплательщика — физическим лицом в соответствующих полях записывают его ФИО построчно, реквизиты доверенности и дату подписания декларации. Представитель должен расписаться. Если декларацию сдает представитель налогоплательщика — юридическое лицо, указывают реквизиты документа, подтверждающего полномочия, дату подписания, ФИО гражданина, уполномоченного удостоверять достоверность и полноту сведений, отраженных в декларации, построчно. Он же должен подписать декларацию. Наименование представителя налогоплательщика — юридического лица следует записать в соответствующих ячейках.

Помимо подписи на титульном листе, заверьте подписью первые разделы, а также проставьте там дату заполнения декларации. Разделы подписывает лицо, которое расписалось на титульном листе, то есть сам налогоплательщик или его представитель.

Если декларацию в налоговый орган сдает представитель налогоплательщика, то к декларации нужно приложить копию документа, подтверждающего его полномочия (копию доверенности).

Раздел на титульном листе, отведенный для работников налогового органа, налогоплательщик не заполняет.

Раздел 1.1 декларации по УСНРаздел заполняют лишь плательщики на УСН с объектом доходы. В нем указывается сумма налога (авансов), подлежащая уплате в бюджет или уменьшению. Заполняется раздел на основании показателей разделов 2.1.1 и 2.1.2, о котором мы еще поговорим далее.

Условно раздел можно разделить на четыре блока. В первых трех отражаются данные по авансам, подлежащим уплате (уменьшению) в течение года. В последнем указываются данные по сумме, получившейся к доплате или уменьшению по итогам года.

В каждом блоке первое место отведено для указания кода по ОКТМО по месту нахождения организации (по месту жительства индивидуального предпринимателя). Это строки 010, 030, 060 и 090. При этом строка 010 заполняется в обязательном порядке, а строки 030, 060 и 090 — только если в течение года вы меняли место нахождения (место жительства). Если место постановки на учет в налоговом органе не менялось, по строкам 030, 060 и 090 проставляются прочерки.

Теперь что касается строк, где указывают непосредственно суммы налога. Первая такая строка — 020. В ней отражают сумму авансового платежа по налогу, которая подлежала уплате за I квартал отчетного года. То есть по сроку не позднее 25 апреля отчетного года. Значение показателя определяется так: сумма исчисленного авансового платежа по налогу за I квартал (строка 130 раздела 2.1.1) минус налоговый вычет (строка 140 раздела 2.1.1). Напомним, вычет при УСН формируют уплаченные в отчетном периоде (в пределах исчисленных сумм) страховые взносы, выплаченные работникам больничные пособия и платежи по договорам добровольного личного страхования (п. 3.1 ст. 346.21 НК РФ). Кроме того, если вы ведете деятельность, в отношении которой установлен торговый сбор, то в дополнение к отмеченным суммам уменьшения вы вправе сократить авансовый платеж на сумму уплаченного торгового сбора в течение I квартала. Данный показатель указывается, если его значение больше либо равно нулю. Тогда значение показателя определяется следующим образом: сумма исчисленного авансового платежа по налогу за I квартал (строка 130 раздела 2.1.1) минус налоговый вычет (строка 140 раздела 2.1.1) минус сумма уплаченного торгового сбора в течение I квартала (строка 160 раздела 2.1.2).

Авансовый платеж, подлежащий уплате по итогам полугодия (по сроку 25 июля очетного года), укажите в строке 040. Показатель считают так: сумма исчисленного аванса по налогу за полугодие (строка 131 раздела 2.1.1) минус налоговый вычет за этот период (строка 141 раздела 2.1.1) минус сумма аванса к уплате за I квартал (строка 020). Заметьте: результат указывают по строке 040, только если он больше или равен нулю. Если значение отрицательное, то со знаком «плюс» занесите его в строку 050. А в строке 040 ставьте прочерки. Таким образом вы покажете сумму авансов к уменьшению по итогам полугодия. Если вы ведете деятельность, в отношении которой установлен торговый сбор, то в дополнение к отмеченным суммам уменьшения вы вправе сократить авансовый платеж на сумму уплаченного торгового сбора в течение полугодия. Данный показатель указывается, если его значение больше либо равно нулю. Тогда значение показателя можно найти так: сумма исчисленного аванса за полугодие (строка 131 раздела 2.1.1) минус налоговый вычет (строка 141 раздела 2.1.1) минус сумма уплаченного торгового сбора в течение I квартала (строка 161 раздела 2.1.2) минус сумма аванса к уплате за I квартал (строка 020).

Для авансового платежа за 9 месяцев (по сроку 25 октября отчетного года) предназначена строка 070. Расчет в этом случае такой: сумма исчисленного авансового платежа за 9 месяцев (строка 132 раздела 2.1.1) минус налоговый вычет за этот период (строка 142 раздела 2.1.1) минус суммы авансов к уплате за I квартал (строка 020) и полугодие (строка 040). Полученный результат указывают по строке 070, если он больше или равен нулю. Если значение отрицательное, то со знаком «плюс» вы заносите его в строку 080. А в строке 070 ставите прочерки. Таким образом вы покажете сумму авансов к уменьшению за 9 месяцев. Обратите внимание: в расчет также предлагается включать значение из строки 050, если таковая заполнена. Кроме того, если вы ведете деятельность, в отношении которой установлен торговый сбор, то в дополнение к отмеченным суммам уменьшения вы вправе сократить авансовый платеж на сумму уплаченного торгового сбора в течение 9 месяцев. Данный показатель указывается, если его значение больше либо равно нулю. Тогда значение показателя определяется так: сумма исчисленного авансового платежа за 9 месяцев (строка 132 раздела 2.1.1) минус налоговый вычет (строка 142 раздела 2.1.1) минус сумма уплаченного торгового сбора в течение 9 месяцев (строка 162 раздела 2.1.2) минус сумма авансов к уплате за I квартал и полугодие, за вычетом сумм к уменьшению (строка 020 плюс строка 040 минус строка 050).

И последние две строки раздела 1.1 — для того, чтобы показать итог на конец года. А именно: строка 100 — для суммы налога к доплате, строка 110 — для суммы налога к уменьшению. То есть на тот случай, если авансы вы переплатили. Чтобы заполнить данный блок, сделайте следующее действие: сумма исчисленного налога за год (строка 133 раздела 2.1.1) минус налоговый вычет за год (строка 143 раздела 2.1.1) минус все авансы к уплате (сумма строк 020, 040 и 070). Полученный показатель, если он больше или равен нулю, укажите по строке 100. Если значение отрицательное — занесите его в строку 110. Заметим, что если есть авансы к уменьшению (то есть заполнены строки 050 или 080), то учтите и их. Если же вы уплачивали торговый сбор в течение года, то в дополнение к отмеченным суммам уменьшения вы вправе сократить сумму налога на сумму сбора, перечисленного в течение года. Тогда данный показатель рассчитайте так: сумма исчисленного налога за год (строка 133 раздела 2.1.1) минус налоговый вычет за год (строка 143 раздела 2.1.1) минус сумма уплаченного торгового сбора в течение года (строка 163 раздела 2.1.2) минус сумма всех авансовых платежей по упрощенному налогу к уплате, за вычетом сумм к уменьшению (строка 020 плюс строка 040 минус строка 050 плюс строка 070 минус строка 080).

Раздел 1.2 декларации по УСНЭтот раздел заполняют только «упрощенцы» с объектом налогообложения доходы минус расходы. Поэтому «доходники» могут сразу переходить к разделу 2.1.1.

Итак, в разделе 1.2 указывают сумму единого налога (авансовых платежей по нему), подлежащую уплате в бюджет или уменьшению, а также сумму минимального налога. Заполняется раздел на основании раздела 2.2 — о нем мы поговорим в свое время.

Условно раздел можно разделить на пять блоков. В первых трех отражаются данные по авансам, подлежащим уплате (уменьшению) в течение года. В четвертом указываются данные по сумме, получившейся к доплате или уменьшению по итогам года. И последний — для отражения минимального налога.

В четырех первых блоках первое место отведено для указания кода по ОКТМО по месту нахождения фирмы (по месту жительства предпринимателя). Это строки 010, 030, 060 и 090. При этом строка 010 заполняется обязательно, а строки 030, 060 и 090 — только если в течение года вы меняли место нахождения (место жительства). Если место постановки на налоговый учет не менялось, в строках 030, 060 и 090 поставьте прочерки.

Теперь что касается строк, где указывают непосредственно суммы налога. Первая такая строка — 020. В ней отражают сумму аванса за I квартал (по сроку 25 апреля отчетного года). Значение возьмите из строки 270 раздела 2.2.

Авансовый платеж, который подлежал уплате по итогам полугодия (по сроку 25 июля отчетного года), укажите в строке 040. Показатель считают так: сумма исчисленного авансового платежа по единому налогу при упрощенной системе за полугодие (строка 271 раздела 2.2) минус сумма авансового платежа к уплате за I квартал (строка 020). Заметьте: полученный результат указывают по строке 040, только если он больше или равен нулю. Если значение отрицательное, то со знаком «плюс» вы заносите его в строку 050. А в строке 040 ставите прочерки. Таким образом вы покажете сумму авансов к уменьшению по итогам полугодия.

Для авансового платежа за 9 месяцев (по сроку уплаты 25 октября отчетного года) предназначена строка 070. Расчет в этом случае такой: сумма исчисленного аванса за 9 месяцев (строка 272 раздела 2.2) минус сумма авансов к уплате за I квартал (строка 020) и полугодие (строка 040). Полученный результат указывают по строке 070, если он больше или равен нулю. Если значение отрицательное, то со знаком «плюс» занесите его в строку 080. А в строке 070 ставьте прочерки. Таким образом вы покажете сумму авансов к уменьшению за 9 месяцев. Внимание: в расчет также предлагается включать значение из строки 050, если таковая у вас заполнена.

Чтобы заполнить предпоследний блок раздела 1.2, вычислите значение по формуле: сумма исчисленного единого налога при упрощенной системе налогообложения за год (строка 273 раздела 2.2) минус все авансовые платежи к уплате (сумма строк 020, 040 и 070). Полученное значение указывают по строке 100, если оно больше или равно нулю, а также при условии, что значение из строки 273 раздела 2.2 больше показателя, отраженного по строке 280 раздела 2.2. Или равно ему. Имеется в виду то, что единый налог за год должен быть больше минимального или хотя бы требуется, чтобы эти показатели были равны. Если последнее условие соблюдается, но значение вышло отрицательным, то тогда его заносят в строку 110. Заметим, что если есть авансы к уменьшению (строки 050 и 080), то предлагается учесть и их.

Если минимальный налог (строка 280 раздела 2.2) больше единого (строка 273 раздела 2.2), то в последней строке раздела 1.2 (120) указывается сумма минимального налога, подлежащая уплате. То есть сумма такого налога, скорректированная на авансовые платежи. Так, если сумма исчисленного минимального налога (строка 280 раздела 2.2) превышает сумму авансовых платежей за год, то указывается разница между минимальным налогом и авансами, за вычетом сумм авансов к уменьшению. Если же авансов больше, то в строке 120 ставится прочерк. А разницу между авансами и минимальным налогом, за вычетом авансов к уменьшению, заносят в строку 110.

Раздел 2.1.1 декларации по УСНДанный раздел, как и раздел 1.1, предназначен для «упрощенцев» с объектом налогообложения доходы. И первым делом здесь нужно заполнить строку 102. Отчитываясь за организацию, поставьте в данной строке 1. Если отчет подаете за предпринимателя — заполнение строки зависит от того, производил ли он какие-либо выплаты физлицам. При положительном ответе ставьте, как и организации, цифру 1, иначе — цифру 2.

Далее идут четыре строки (110, 111, 112 и 113), в которых отражают сумму доходов по отчетным периодам и году нарастающим итогом. То есть это непосредственно ваша налоговая база. Умножив значение каждой такой строки на ставку налога (строки 120, 121, 122, 123), вы получите сумму исчисленного налога (авансов) по каждому отчетному периоду и всему году. Полученные результаты укажите по строкам 130, 131, 132 и 133 соответственно.

Исчисленный налог вы корректируете на налоговый вычет. Поэтому последние строки раздела 2.1 (140, 141, 142 и 143) — как раз для сумм, которые согласно пункту 3.1 статьи 346.21 НК РФ уменьшают ваш налог. Суммы вычета укажите по отчетным периодам и году также нарастающим итогом.

Суммы исчисленного налога и суммы налогового вычета, отраженные в этом разделе, пригодятся вам для заполнения раздела 1.1.

Раздел 2.1.2 декларации по УСНЭтот раздел, как и разделы 1.1 и 2.1.1, предназначен для «упрощенцев» с объектом налогообложения доходы. Однако вам придется заполнить его только в том случае, если вы осуществляете деятельность, в отношении которой установлен торговый сбор.

По строкам 110, 111, 112 и 113 отразите доходы по отчетным периодам и году нарастающим итогом, как и в предыдущем разделе. Затем умножьте значение каждой такой строки на ставку налога (строки 120, 121, 122 и 123), вы получите сумму исчисленного налога (авансов) по каждому отчетному периоду и всему году. Полученные результаты укажите по строкам 130, 131, 132 и 133 соответственно. Строки 140, 141, 142 и 143 — для сумм, которые согласно пункту 3.1 статьи 346.21 НК РФ уменьшают ваш налог. Укажите их по отчетным периодам и году так же, нарастающим итогом.

В случае если вы осуществляете только вид деятельности, в отношении которого установлен торговый сбор, то значения показателей по строкам 110—143 этого раздела повторяются по строкам 110—143 раздела 2.1.1.