Категория: Бланки/Образцы

Налоги

Налоги

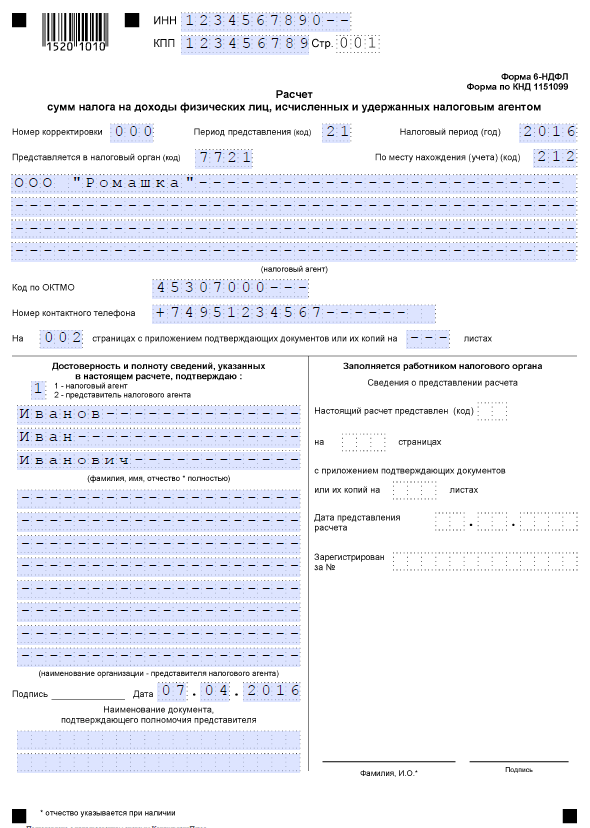

Федеральная налоговая служба продолжает «серию публикаций» о заполнении формы 6-НДФЛ. Чиновники напоминают, что расчет по форме 6-НДФЛ заполняется на каждую отчетную дату (на 31 марта, 30 июня, 30 сентября, 31 декабря). Следовательно, все их рекомендации будут полезны в любом отчетном периоде.

Последние разъяснения касаются, в частности, следующих вопросов: что, если зарплата, которая относится к одному кварталу, выплачена в следующем; когда следует удерживать НДФЛ; как заполнить форму, если сотрудник получал вычеты и т. д.

По «переходящему» налогу «уточненку» по 6-НДФЛ не сдаютРаздел 1 расчета составляется нарастающим итогом за первый квартал, полугодие, девять месяцев и год. По строке 070 «Сумма удержанного налога» раздела 1 указывается общая сумма налога, удержанная на отчетную дату, нарастающим итогом с начала налогового периода.

В ситуации, когда зарплата, которая относится к одному кварталу, выплачена в следующем (например, зарплата за март выплачена в апреле, зарплата за июнь выплачена в июле и т. д.), в строке 070 «Сумма удержанного налога» расчета 6-НДФЛ за период, к которому относится зарплата, проставляется «0». При этом не нужно представлять уточненный расчет за тот же период после того, как налог будет удержан, с отражением суммы НДФЛ в строке 070. Такой вывод следует из письма ФНС России от 01.07.16 № БС-4-11/11886@.

Дата удержания и перечисления налога с зарплатыВ письме от 30.05.2016 №БС-4-11/9532@ налоговики настоятельно рекомендуют учитывать позицию Минфина России, изложенную в письме от 27.10.2015 № 03-04-07/61550, при определении дат исчисления, удержания и перечисления в бюджет сумм НДФЛ с доходов сотрудников в виде оплаты труда.

Позиция Минфина состоит в следующем: так как доход в виде оплаты труда не может считаться полученным до истечения месяца, то до этого момента НДФЛ с зарплаты не может быть исчислен и удержан.

Удерживать НДФЛ с зарплаты следует один раз при окончательном расчете дохода работника за весь месяц – в последний день месяца или в следующем месяце.

Воспользуйтесь онлайн калькулятором для расчета НДФЛ

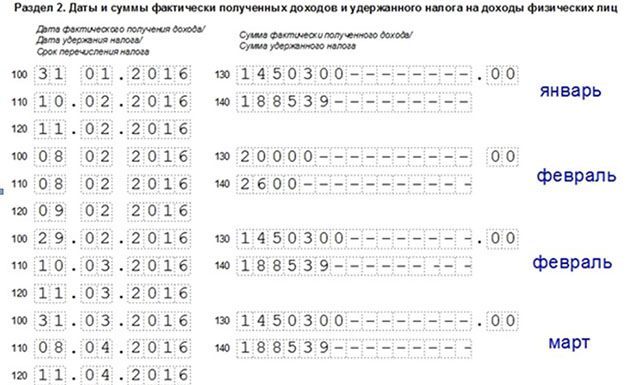

Отпускные в 6-НДФЛ: последний день месяца – выходнойВ письме от 16.05.2016 № БС-4-11/8568@ ФНС России разъяснила, как заполнить раздел 2 формы 6-НДФЛ за первый квартал 2016 года по доходам в виде январских отпускных.

Строка 100: для отпускных датой фактического получения является дата их выплаты, в том числе перечисления на банковский счет сотрудника (подп. 1 п. 1 ст. 223 НК РФ, письмо Минфина России от 10.10.2007 № 03-04-06-01/349).

Строка 110: с доходов в виде опускных начисленную сумму НДФЛ удерживают при их фактической выплате (п. 4 ст. 226 НК РФ, письмо Минфина России от 01.02.2016 № 03-04-06/4321).

Строка 120: с дохода в виде отпускных суммы НДФЛ полагается перечислять в бюджет не позднее последнего числа месяца, в котором выплачены отпускные (п. 6 ст. 226 НК РФ).

Если срок перечисления НДФЛ выпадает на выходной день, то при заполнении строки 120 применяется правило пункта 7 статьи 6.1 Налогового кодекса РФ о переносе срока с выходного или нерабочего праздничного дня на следующий за ним рабочий день. То есть по январским отпускным в строке 120 следует указать дату 01.02.2016.

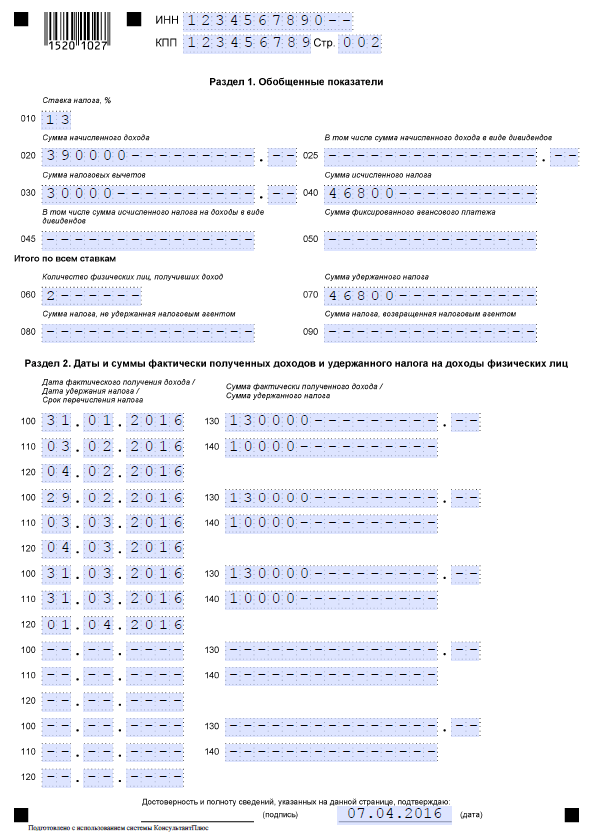

Как заполнить форму 6-НДФЛ, если сотрудник получал вычетыВ письме от 20.06.2016 № БС-4-11/10956@ чиновники ответили на несколько вопросов налогового агента. Первый – о заполнении строки 020 раздела 1 и строки 130 раздела 2 формы 6-НДФЛ по доходу в виде зарплаты за март 2016 года с предоставлением имущественного вычета за февраль 2016 года. Поясним на числах.

В марте 2016 года сотруднику начислен оклад 100 000 рублей и предоставлен имущественный вычет за февраль 2016 года в сумме 100 000 рублей.

Тогда в форме 6-НДФЛ за I квартал 2016 года следует указать:

Второй вопрос касался заполнения разделов 1 и 2 формы 6-НДФЛ за I квартал 2016 года по доходу в виде зарплаты за февраль 2016 года с предоставлением стандартного вычета за январь 2016 года. Поясним на примере.

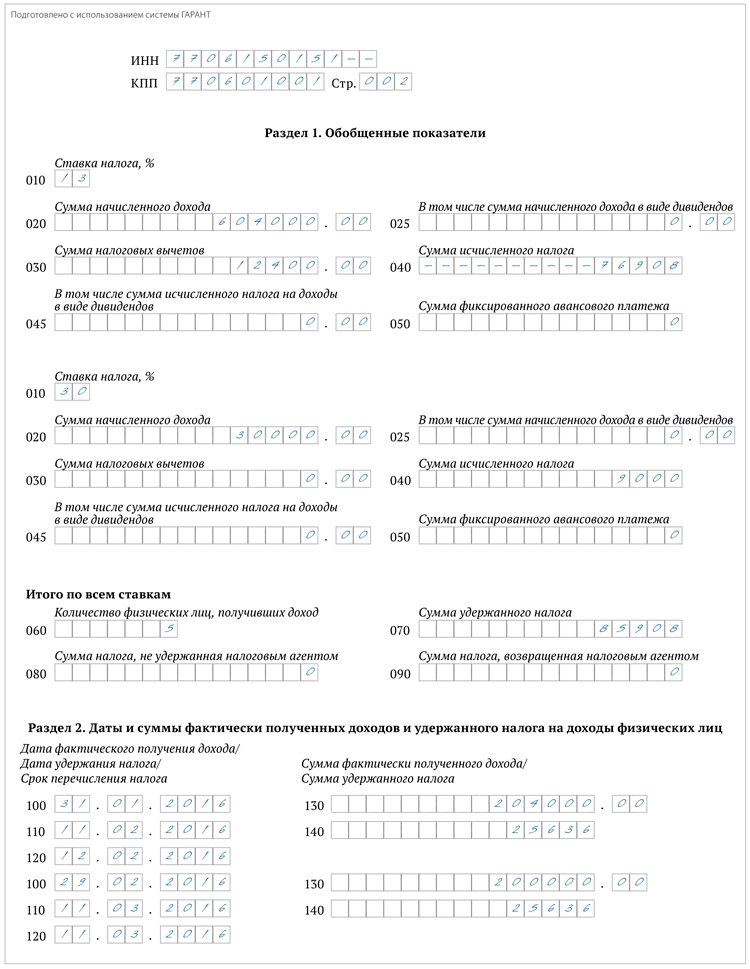

Как заполнить форму 6-НДФЛ по иностранцу на патентеВ письме от 17.05.2016 № БС-4-11/8718@ ФНС России сообщила, как заполнять форму 6-НДФЛ по доходам в виде зарплаты иностранного сотрудника, работающего на патенте, когда сумма НДФЛ с зарплаты уменьшена на сумму фиксированных авансовых платежей.

Напомним: иностранные граждане, прибывшие в РФ в порядке, не требующем получения визы и достигшие возраста восемнадцати лет, могут работать по найму в РФ только на основании патента (п. п. 1, 5 ст. 13.3 Федерального закона от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»). Особенности исчисления НДФЛ с зарплаты таких работников прописаны в статье 227.1 Налогового кодекса РФ. Эти особенности распространяются, в том числе, на иностранцев, которые работают по найму в организациях и у индивидуальных предпринимателей.

Такие иностранцы вносят фиксированный авансовый платеж по НДФЛ до дня начала срока, на который выдается (продлевается), переоформляется патент (п. п. 1, 4 ст. 227.1 НК РФ). А затем работодатели, исполняя обязанности налогового агента по НДФЛ, уменьшают общую сумму налога с доходов иностранцев на сумму фиксированных авансовых платежей, уплаченных за период действия патента применительно к соответствующему налоговому периоду.

В форме 6-НДФЛ показатели такой операции формируют следующие данные:

Данная статья опубликована в закрытом разделе портала «Практическая бухгалтерия». Конкретные бухгалтерские вопросы с примерами решений и экспертными мнениями - максимум полезной и нужной информации на одном портале.

Получите доступ >>

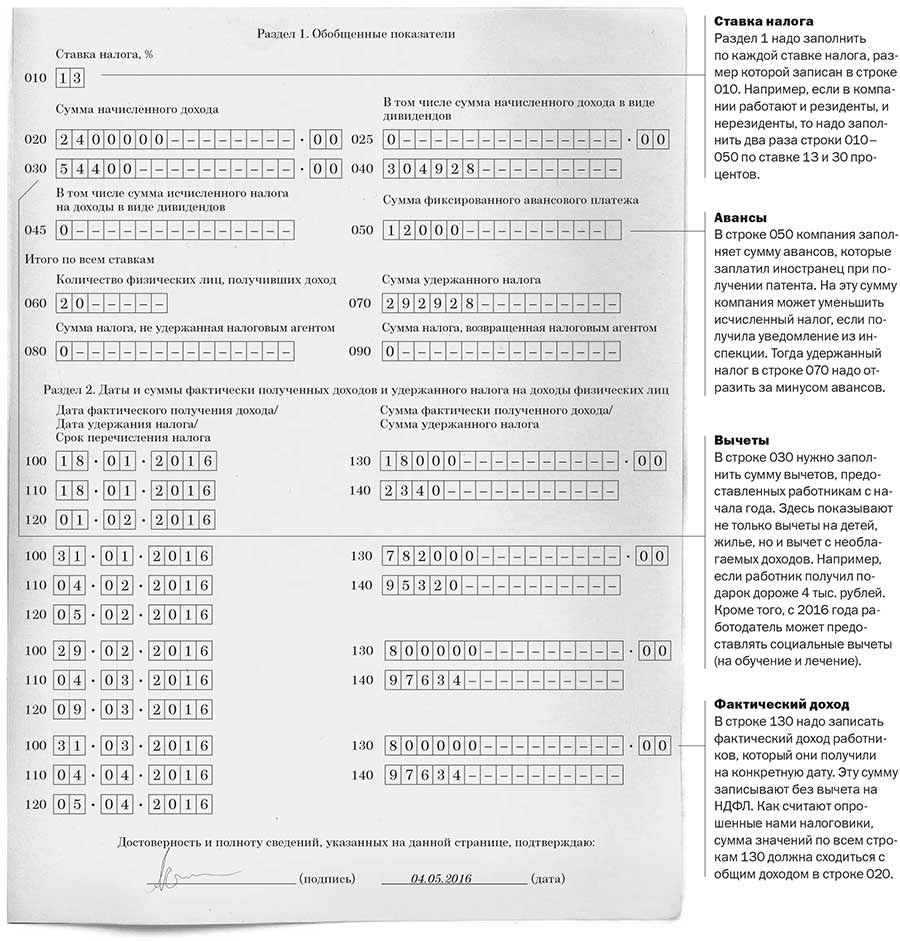

В письме от 15 декабря 2016 г. № БС-4-11/24063@ Федеральная налоговая служба в очередной раз затронула вопрос о порядке заполнения расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом (расчет по форме 6-НДФЛ). Новые разъяснения посвящены отражению налоговым агентом в расчете по форме 6-НДФЛ суммы заработной платы, начисленной и выплаченной в конце одного отчетного периода, если срок перечисления удержанного с такого дохода налога наступает в другом отчетном периоде.

Конкретная ситуация заключалась в следующем. Работодатель выплатил соим работникам зарплату 30 сентября 2016 года. Это был последний рабочий день месяца. Поэтому НДФЛ, удержанный из суммы заработка, был перечислен в бюджет 3 октября, на следующий рабочий день.

Налоговики напомнили, что расчет по форме 6-НДФЛ состоит из двух разделов. Раздел 1 расчета составляется нарастающим итогом за первый квартал, полугодие, девять месяцев и год. В разделе 2 за соответствующий период отражаются те операции, которые произведены за последние три месяца этого периода.

Важное правило: если налоговый агент производит операцию в одном периоде, а завершает ее в другом периоде, то эта операция отражается в том периоде, в котором она завершена. При этом операция считается завершенной в периоде, в котором наступает срок перечисления налога.

В рассматриваемом случае выплата заработной платы и срок перечисления НДФЛ относятся к разным периодам. Поэтому такая операция, независимо от даты непосредственного перечисления налога в бюджет, отражается в разделе 2 расчета по форме 6-НДФЛ за 2016 год.

В разделе 2 расчета по форме 6-НДФЛ за 2016 год рассматриваемая операция отражается следующим образом:

– по строке 100 – 30.09.2016,

– по строке 110 – 30.09.2016,

– по строке 120 – 03.10.2016,

– по строкам 130 и 140 – соответствующие суммовые показатели.

Сумма начисленного дохода в виде заработной платы, исчисленного и удержанного налога должна быть отражена в строках 020, 040 и 070 раздела 1 расчета по форме 6-НДФЛ за 9 месяцев 2016 года.

Для получения имущественного налогового вычета по НДФЛ налогоплательщик должен представить документы, которые подтверждают право собственности на приобретаемое жилье. Если такие документы в налоговую инспекцию не предоставлены, имущественный вычет предоставлен быть не может (письмо ФНС России от 15 декабря 2016 г. № БС-3-11/6306@ ).

Центральный офис:

ул. Моисеенко, 43 (отдельный вход с угла Синопской наб. и ул. Моисеенко, рядом с МИФНС 15 в Едином центре документов на ул. Красного Текстильщика) Дополнительный офис:

ул. Профессора Попова, 38 (в помещении нотариальной конторы)

Телефон: +7 (812) 642-21-22

Бесплатный звонок: 8-800-700-71-22

Эл. почта: Infora2000@mail.ru

А у меня вопрос - нужно ли при реорганизации подав.

На сайте ФНС России есть сервис "Сведения о ф.

Если непубличное АО не раскрывает о себе информаци.

А если акционерное общество является непубличным.

Может ли кто-нибудь помочь с таким вопросом? Нам н.