Категория: Бланки/Образцы

Таисия Коновалова

Лицо, признаваемое налогоплательщиком по одному или нескольким налогам, не осуществляющее операций, в результате которых происходит движение денежных средств на его счетах в банках (в кассе организации), и не имеющее по этим налогам.

Демид Алексеев

Заполняете титульный лист и все. Да можеш не заполнять штрф 100 руб,а так заполнил инн огрн наименование подписался и все Заполните наименование организации,ИНН,ОКВЭД, КПП, ну вообщем титульный лист ,а в остальных листах поставите прочерки.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Таисия Коновалова

Единая упрощенная заполняется фирмами на общем режиме налогооблажения,но чтобы не сдавать несколько нулевых деклараций например по имуществу,НДС. можно заполнить одну единую. А вторая форма декларации заполняется фирмами,работающими на.

Демид Алексеев

Единая (упрощенная) налоговая декларация сдается по тем видам налогов по которым не происходили операции и движение денежных средств. УСН также можно сдать по упрощенной декларации, если она нулевая. В остальном как обычно.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Таисия Коновалова

всё что нужно. В НАЛОГОВУЮ Среднесписочная (сдается, раз в год, в налоговую до 20 января) Бланк (50 кб. ) Сведения СРЕДНЕСПИСОЧНОЙ численности работников Сдают все. Считается кол-во работников за каждый календарный день (в суб. и.

Демид Алексеев

нет, нужно сдавать 1 раз в год декларацию по УСН Единую упрощенную декларацию сдают организации работающие по обычной системе и у которых нет деятельности, а по УСН сдается Декларация по единому налогу 1 раз в год

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Таисия Коновалова

Документы по ссылке вкладка ИП ОСНО Сведения о среднесписочной(раз в год)сдать в налоговую: до 20 января сведения о среднесписочной численности работников.xls Показать/скрыть Как рассчитать сведения о среднесписочной численности.

Демид Алексеев

15 января - ФСС 20 января - НДС А потом не спеша - все остальное: ПФ, Им-во, Прибыль До 20 января - в налоговую по НДС. До 28 марта - налог на прибыль До 31 марта - налог на имущество До 31 марта - баланс и форма 1. До 15 января - ФСС.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Таисия Коновалова

в правом верхнем углу выбираете отчетный период 1 квартал 2012 г. в левом верхнем углу нажимаете Налоговая отчетность выскочит пустое окно. нажимаете плюсик слева вверху "добавить" и выбираете свою отчетную декларацию. если вам.

Демид Алексеев

если розничная торговля, и торговая площадь менее 150 кв.м то автоматически попадаете на ЕНВД, а не как не на ОСНО. Поэтому сдаёшь нулевую декларацию по ЕНВД в графе физический показатель ставишь ноль В ней уже нельзя составлять. Сейчас.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

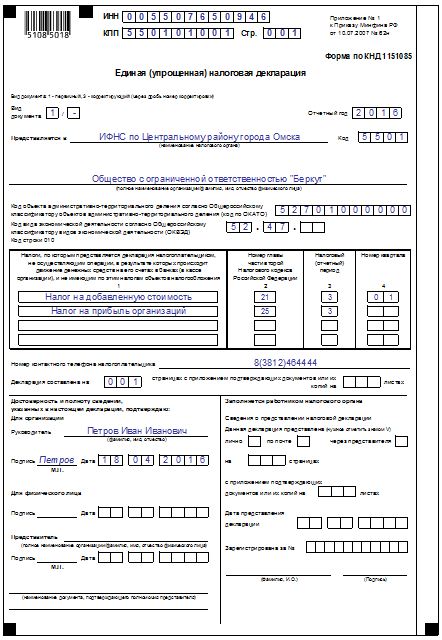

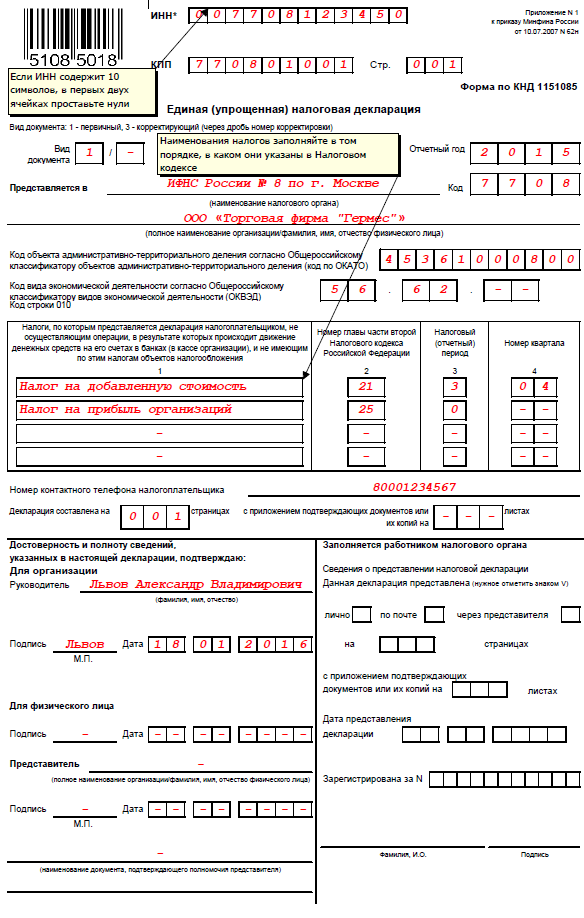

>>>>Образец единой декларации.

Образец единой упрощенной декларации для ООО Бланк декларации в 2016 году Единая упрощенная декларация, действующая в 2015 году (). Как заполнить С подробной инструкцией по заполнению единой упрощенной декларации вы можете ознакомиться на. Образец заполнения в 2016 году Ниже представлен образец заполнения единой упрощенной декларации для ООО, действующий в 2016 году: Пожалуйста, поделитесь, если статья была вам полезена:

Войти КомментироватьПредпросмотр Осталось символов: 1000 Форма входа Авторизация через аккаунты в соцсетях Анонимная авторизация Войти

Налоги и платежи

В данном случае Борисов А. И. имеет право подать упрощенную налоговую декларацию за 2015 год не позднее 20 января 2016 года.

ООО «Темп» находится на ОСНО. В октябре 2015 года на расчетный счет и в кассу денежные средства не поступали, каких-либо платежей также не совершалось; плательщиком по налогам на имущество, транспорт и землю ООО «Темп» не является в связи с отсутствием объектов налогообложения. В данном случае организация имеет право подать единую упрощенную налоговую декларацию, в которую включит налог на прибыль и налог на добавленную стоимость.

Сроки подачи единой упрощенной декларации в 2015 году

По почте с описью вложения. Мы рекомендуем отправлять письмо с уведомлением, чтобы избежать его утерю и, как следствие, разбирательства с налоговым органом.

так для первого корректирующего отчета указывается 3/1

Отчетный период, за который предоставляется отчетность.

Полное наименование ФНС, куда предоставляются данные, его код, состоит из 4х цифр, например, ИФНС №66 в г.Москве — 7766.

Полное наименование организации (Индивидуального предпринимателя) в соответствии с регистрационными документами, без сокращения.

Далее в графе ОКАТО необходимо записывать код ОКТМО, согласно изменениям с 1 января 2014 года. Записывать начинаем сначала, если до конца поля еще есть не заполненные ячейки проставляем нули.

Указывается название налога.

Далее указывается глава налогового кодекса, соответствующая указанному налогу, при этом налоги нужно указываться в соответствии с очередностью глав НК. Например, Сначала указывается НДС, 21 глава, а после Налог на прибыль, 25 глава НК.

Далее необходимо указать тот налоговый период по соответствующему налогу, за который предоставляются данные.

Код 52.11, включает в себя :

52.11.1 Розничная торговля в неспециализированных магазинах замороженными продуктами

52.11.2 Розничная торговля в неспециализированных магазинах незамороженными продуктами, включая напитки, и табачными изделиями

Каким видом деятельности Вы занимались, такой и указывайте, посмотрите какой код Вы регистрировали при подаче заявления на регистрацию ИП, они должны соответствовать. Не волнуйтесь, что шесть клеток, коды ОКВЭД есть 4-х,5-ти значные.

Маруся, здравствуйте. НДФЛ не включается в упрощенную декларацию, по нему надо подавать отчет НДФЛ.

Обратите еще раз внимание на условия когда можно сдать упрощенную декларацию:

1. Отсутствие операций, в результате которых происходит движение денежных средств на расчетных счетах в банках (в кассе).

2. Декларацию можно сдавать только по тем налогам, по которым отсутствуют объекты налогообложения (доходы, реализация товаров и услуг, имущество и т.д.).

Если у Вас возникли сомнения, то лучше сдать нулевые отчеты .

Ирина, добрый день.

Если Вы подавали заявление на применение УСН, то тогда до начала действия патента и до его окончания Вы числитесь на УСН и декларацию УСН будете сдавать за 2016 год до 30.04.2017 года.

Единая упрощенная налоговая декларация в 2016 году: бланк и инструкция по заполнению

Согласно пункту 2 статьи 80 Налогового кодекса с 2007 года можно сдавать единую (упрощенную) налоговую. Кроме того, в этом пункте перечислены категории налогоплательщиков, которые представляют единую (упрощенную) по одному или сразу по нескольким налогам, и определены сроки сдачи такой декларации — не позднее 20-го числа месяца, следующего за истекшим кварталом, полугодием, девятью месяцами и календарным годом.

Бланк единой уточненной налоговой декларации в 2016 году

Кто представляет единую упрощеннуюналоговую декларацию в 2016году

ООО «Вымпел», зарегистрированное 1 декабря 2015года, применяет общую систему налогообложения. 14 декабря 2015года для сторонней организации были выполнены работы. Имеется подписанный обеими сторонами акт, выставлен счет-фактура.

У коммерческих организаций пустым баланс быть не может в принципе, из-за уставного капитала. Посмотрите по уставу, какой у Вас размер Уставного капитала. Например - 10000 рублей, это минимально возможный УК по закону. В пассиве баланса в строках 1310(Уставный капитал), 1300(Итого по разделу III) и 1700(Баланс) в образце мы поставили 10 (в балансе данные в тысячах рублей).

В активе баланса можете поставить на эту же сумму либо материалы, тогда ставим цифру 10 в строках 1210 (Запасы), 1200 (Итого по разделу II) и 1600 (Баланс). Либо в строке 1250 (Денежные средства), а также 10 поставить и по строкам 1200(Итого по разделу II) и 1600(Баланс).

В столбе 4 по НДС ставим номер квартала (первый квартал 01, второй - 02, третий - 03, четвертый - 04)

Внимание: столбец 4 мы заполняем только по НДС. По другим налогам в столбце 4 мы ничего не пишем!

По остальным налогам (ЕСН, налог на прибыль, налог на имущество) в столбце 3 ставится цифра в зависимости от периода, за который мы предоставляем сведения: 3 - если сдаем за первый квартал, 6 - за полугодие, 9 - за 9 месяцев, 12 - за год.

Единая упрощенная декларация составляется в двух экземплярах и сдается:

-непосредственно в налоговую оба экземпляра (один экземпляр со штампом налоговой остается у вас на руках)

-по почте ценным письмом с описью вложения (один экземпляр вы оставляете себе, к нему необходимо сохранить опись со штампом почты и почтовую квитанцию)

Сроки сдачи единой декларации: каждый квартал до 20 числа

включительно следующего месяца (например, за первый квартал до 20 апреля, за второй - до 20 июля и т.д.)

В данном случае организация получит убыток. Те же платежи могут быть оплачены с расчетного счета и указаны с НДС. Это значит, что налогоплательщик будет также подавать декларацию по налогу на добавленную стоимость. Если у организации есть сотрудник, составляющий отчетность и имеющий право ее подписи, то это значит, что ему выплачивается денежное вознаграждение за его работу, а, следовательно, налогоплательщик несет расходы, что влечет за собой движение денежных средств, это означает, что единая упрощенная декларация подаваться не может.

Единственным вариантомотчетности по упрощенной декларации является случай, когда организация является вновь созданной, не осуществляет деятельность, еще не открыла банковский счет и не имеет основных средств на балансе. Это означает, что уставной капитал такой организации должен быть сформирован из средств и активов, не подлежащих налогообложению по налогу на имущество.

Измените, на свои, значения выделенные в декларации красным ИНН: нужно вписать только на главной странице, на остальных он автоматом проставиться. По месту нахождения (учета) (код): 213 – по месту учета крупнейшего налогоплательщика; 214 – по месту нахождения российской организации; 221 – по месту нахождения обособленного подразделения российской организации, имеющего отдельный баланс; 245 – по месту постановки на учет в налоговом органе иностранной организации; 281 – по месту нахождения объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога). для каждого региона свои, впишите свой ОКАТО. КБК Налога на прибыль у всех одинаковый. Форма реорганизации, ликвидация (код):для преобразования — «1», для слияния — «2», для разделения — «3», для присоединения — «4», для разделения с одновременным присоединением — «5» или прочерк.

ФНС РФ подготовила новую форму единой (упрощенной) налоговой декларации. Текст документа опубликован на Едином портале для размещения проектов НПА.

Проект содержит форму и электронный формат единой (упрощенной) налоговой декларации. а также порядок ее заполнения.

Напомним, данную декларацию сдают налогоплательщики одного или нескольких налогов, не осуществляющее операций, в результате которых происходит движение денежных средств на его счетах в банках (в кассе организации), и не имеющее по этим налогам объектов налогообложения.

Действующая форма единой (упрощенной) налоговой декларации утверждена приказом Минфина РФ от 10.07.2007 № 62н. В ФНС поясняют, что настоящая форма не соответствует общим требованиям к формам налоговых деклараций.

Издание новой формы декларации обусловлено внесением ряда поправок в НК РФ, переходом на применение кодов ОКТМО вместо ОКАТО, а также необходимостью обеспечить возможность для сдачи данной декларации в электронной форме.

В решениях «1С:Предприятие 8» изменения в единой (упрощенной) форме декларации будут реализованы после утверждения приказа и его опубликования в установленном порядке.О сроках см. в «Мониторинге изменений законодательства».

Пока нет комментариев

Это ответ на комментарий (отмена - x )

Обучение пользователей продуктов 1С

Другие сайты 1С

© ООО "1C", 2000-2016 г.

Перепечатка и иное полное или частичное воспроизведение и размножение материалов сайта (а равно их копирование на других ресурсах Интернета) возможны только с письменного разрешения ООО «1С»

Редакция уважает мнение авторов, но не всегда разделяет его.

По разным причинам ИП и организации могут не вести деятельность в течение налогового периода. В таких случаях отчетность по большинству налогов будет нулевой, а значит можно не заполнять формы отчетов по каждому из них, а предоставить в ИФНС единую упрощенную декларацию.

Как заполняется единая декларация, кто сдает, куда и в какие сроки, по каким налогам придется отчитываться в обычном порядке – обо всем этом в нашей статье. Здесь же вы найдете пример заполнения упрощенной декларации.

Как заполнить единую упрощенную налоговую декларацию: условияУпрощенная декларация сдается при обязательном выполнении у ИП или организации двух условий одновременно:

Для таких налогоплательщиков единая упрощенная налоговая декларация - нулевая отчетность, которую они сдают вместо комплекта нулевых отчетов по нескольким налогам. Как правило такая ситуация имеет место если фирма, или ИП только что созданы, либо в случае приостановки деятельности.

Единая декларация, а также порядок ее заполнения, утверждены приказом Минфина РФ от 10.07.2007 № 62н (форма по КНД 1151085). Она состоит всего из двух листов, один из которых предназначен для заполнения только физлицами, не являющимися ИП.

В первый лист вносится информация о налогоплательщике и налоговые показатели. В декларации можно отражать данные только по налогам, налоговый период которых равен кварталу или году, поэтому сюда нельзя включать, например, акцизы или налог на добычу полезных ископаемых, где период составляет месяц.

Важно учесть, что страховые взносы ПФР, ОМС и ФСС – это не налоги, их показывать в единой упрощенной декларации нельзя, а придется сдать нулевые расчеты.

В единую отчетность могут войти только те налоги, по которым отсутствует объект налогообложения. Ошибочно считать, что если в налоговый период у организации на ОСНО нет движения денежных средств, а также прибыли, то можно сдать по всем налогам единую декларацию. Не всегда это так. Например, у фактически неработающей компании на балансе есть основные средства. а значит, имеется объект налогообложения по налогу на имущество и по нему придется сдать декларацию по налогу на имущество, тогда и в декларации по налогу на прибыль нужно показать начисленный налог в расходах.

Обратите внимание: если, не соблюдая требуемых условий, по налогам сдать единую упрощенную декларацию, нулевая или иная отчетность по этим налогам будет считаться непредставленной, что грозит налогоплательщику штрафом.

Представление единой декларации не отменяет обязанности ИП на ОСНО сдать ежегодную декларацию 3-НДФЛ. отражать которую в единой упрощенной форме не нужно.

Единая упрощенная налоговая декларация – образец заполненияЗаполняя декларацию, нужно учитывать следующие нюансы:

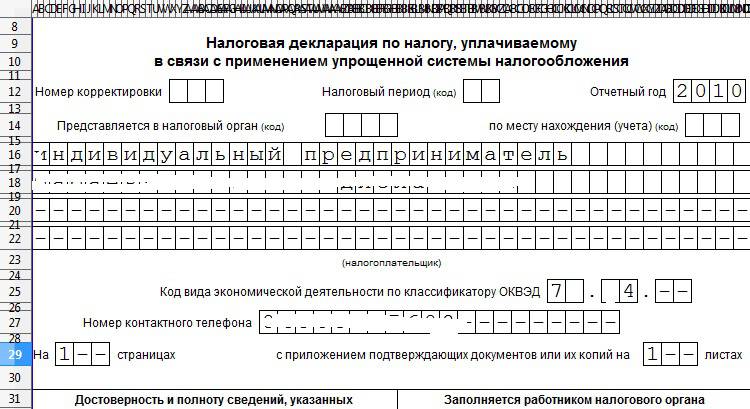

Образец заполнения для ИП:

Некоторым организациям для отчёта намного лучше предоставлять в налоговую инспекцию единую упрощённую налоговую декларацию, вместо многочисленных нулевых декларации. В Минфин РФ поступают предложения о предоставлении в ИФНС единой налоговой декларации, если организациями не производилась реализация товаров, а так же услуг и работ. Вопросы были следующего характера:

имеется ли возможность перейти с нулевой декларации налогов на упрощённую единую?

является ли законным замена нулевых расчётов по авансовым платежам, так же многостраничных налоговых отчётов на единую упрощённую налоговую декларацию (не включая 2016 год)?

наступает ли какая-либо ответственность у организаций за передвижение денежных средств по расчётному счёту, после того как была сдана в налоговую инспекцию упрощённая единая налоговая декларация. куда входят расчёты по налогу о прибыли организации, так же налога на имущество, единого сельскохозяйственного налога и единого социального налога, а на практике по указанным налогам расчёты не проводились?

Ответ получился следующим. Согласно статьи восемьдесят, пункта два, налогового кодекса налогоплательщик предоставляет в налоговую инспекцию единую налоговую упрощённую декларацию в случае, если он не производит никаких действий что бы вызвало движение денежных средств на его банковском счёте либо в кассе организации. Так же, по этим налогам, не должно быть объектов, которые подлежат налогообложению.

Отсюда следует, что организации, которая производила какие-либо действия, что вызывало бы движение денежных средств на её расчётном счёте, нет необходимости предоставлять единую налоговую декларацию в ФНС. Но это при условии, что по этим налогам организация не имеет объектов, которые подлежат налогообложению. Так же организация-налогоплательщик, которая не производила действий с реализацией товаров, услуг и работ, должна предоставлять налоговую декларацию. Это предусмотрено главами 21-ой, 24-ой, 25-ой и 30-ой налогового кодекса.

Если же налогоплательщик не представит налоговую декларацию, в установленный законодательством срок, то ему грозит административная ответственность в виде штрафа, согласно статье 119 НК. По условию второго пункта восьмидесятой статьи Налогового кодекса России, если у организации - налогоплательщика происходило движение денежных средств, то формально таким организациям нельзя отчитываться упрощённой налоговой декларацией.

Отчёт по налогам по упрощённой единой налоговой декларации в 2016 году.По сути, упрощённые декларации могут заменить всего лишь три налога:

налог на прибыль;

налог на добавленную стоимость;

налог на имущество организации.

У некоторых предприятий имеются обязательные платежи, которые являются неотъемлемой частью налогооблагаемых объектов. Например, платежи за аренду, для организации являются затратной частью и влияют на её финансовую часть. Поэтому эти платежи, как минимум, указываются в декларации по налогам на прибыль. Ну, а если есть объект облагаемый налогом - в указанном случае – убыток, т.к. организация не совершает никакой деятельности – то и отчитываться, по данному налогу, нужно по установленной законодательством форме. Отсюда следует, что в единой налоговой декларации отмечать налог на прибыль недопустимо. Похожая ситуация и с НДС.

Арендная плата, совершаемая организацией с расчётного счёта, может совершаться и с учётом этого налога. Отсюда получается, что у организации образуется составной элемент налога на добавленную стоимость.

В штате у организации должен находиться, как минимум, один работник с правом подписывать отчётность. Этому работнику необходимо выплачивать зарплату, которая, в свою очередь, облагается налогом. Поэтому, если организация соблюдает трудовой кодекс, то ею не будут выполняться условия, которые определены пунктом два статьи восемьдесят НК РФ, поскольку при выдаче зарплаты будет совершаться движение денег по расчётному счёту в банке или же в кассе организации.

По упрощённой форме, по налогу на имущество, могут отчитываться вновь созданные компании, которые ещё не начали своей деятельности и не имеют расчётного счёта. Правда, у таких кампаний уставной капитал должен быть основан на активах, которые бы не попадали под уплату налога по имущественному налогу. Иначе не спасёт даже то, что деньги не будут двигаться, т.к. появляется объект налогообложения.

Что грозит за не представление упрощённой единой налоговой декларации?Если налогоплательщиком не будет представлена единая налоговая декларация за 2016 год или же 2016 год, тогда налоговики имеют полное право потребовать декларации по конкретным видам налогов. Если же и по конкретным налогам декларации не будут сданы, налогоплательщик может быть привлечён к ответственности согласно статьи 119 НК РФ.

Здесь необходимо отметить, что во втором абзаце пункта № 2 статьи № 80 говориться следующее: лицо, которое признаётся налогоплательщиком, по данным видам налогов представляет единую налоговую декларацию.

Из этого следует, что в установленных случаях необходимо сдавать именно такой отчёт о доходах. И это не право налогоплательщика, а его обязанность. Отсюда следует, что налоговики от налогоплательщика, который не представил упрощённую единую налоговую декларацию - хотя должен был это сделать - не могут требовать сдачи отчётности по конкретным налогам.

И наоборот: если единая декларация представлена, а условия восьмидесятой статьи Налогового кодекса России не нарушаются, то налоговая инспекция не вправе требовать отчётности по конкретным налогам.

Привлечь же к ответственности можно будет лишь в том случае, если налогоплательщиком не представлена или представлена, но несвоевременно та декларация, которая для него необходима. При этом штраф будет назначен минимальный, т.к. по статье 119 НК России сумма штрафа зависит от размера налога за 2016 год, который не был уплачен по декларации.