Категория: Бланки/Образцы

Глеб Михайлов

Имущественный налоговый вычет, ст. 220 НК РФ. Если квартира у вас была в собственности менее 3х лет то вы получаете "вычет" на 1 млн руб. К примеру вы продаете ее за 1 млн 300. Налог вы уплачиваете с 300 тыс, (300*13% =39000) а миллион.

Леонид Соловьёв

Налог с продаж имущества, стоимостью менее 1 млн. руб. не взимается Декларацию 3-НДФЛ надо подавать, указывать налоговый вычет до 1 млн. руб. Облагается налоговая база 13% НДФЛ, если не будет равна 0. Порядок заполнения и форма - на.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Глеб Михайлов

Скачать программу для заполнения 3-НДФЛ можно на Nalog.ru Только берите программу за соответствующий год. Вбиваете свои цифры и печатаете. PS. Возващается НДФЛ за любое обучение если вы сами оплачиваете свое обучение и имеете доход.

Леонид Соловьёв

не слушайте никого. вернуть можете. возвращается, если вы работали в период оплаты и не прошло более 3 лет. заявление пока писать не нужно. просто берете договор, квитанцию об оплате, лицензию автошколы, заполняете НДФЛ за тот период и в.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Глеб Михайлов

Заполнение этой формы дело кропотливое и является платной услугой. Вы можете либо сами заполнить форму, либо заказать платную услугу в интернете.

Леонид Соловьёв

Согласна с Дамой. Также для расчета пособия по больничному листу нужны данные о з/п за последние 2 года. Если больничный рассчитывается в 2015г. то сведения о заработке берутся за 2013 и 2014 года. скачайте декларацию 3-НДФЛ в.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Глеб Михайлов

Получить вычет по расходам на обучение вправе налогоплательщики-учащиеся, налогоплательщики-родители (опекуны, попечители). а также налогоплательщики - братья (сестры) учащихся. Для получения социального налогового вычета по расходам на.

Леонид Соловьёв

да) Только ЕСЛИ ВЫ работаете и получаете доход облагаемый НДФЛ (13%), и договор на Ваше обучение заключен на Ваше ФИО. да, все верно как уже написали, НДФЛ можно вернуть в случае, если Вы работаете, а если только учитесь, то возмещение.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Подача декларации 3-НДФЛ

За период, подлежащий отчетности в части налогообложения по НДФЛ, принимается календарный год. Такое правило соответствует требованиям ст. 216 Налогового Кодекса РФ. В этой связи физическим лицам, чьи доходы подлежат данному виду налогообложения, следует в 2015 г. представить заполненную декларацию формы З-НДФЛ за предшествующий отчетный интервал времени (2014 год). Конечный срок подачи документа – последний день апреля 2015 года, что определено пунктом 1 статьи 229 Налогового Кодекса.

плательщик делал фиксированные авансовые взносы, и их размер не превысил общую сумму начисленных налоговых платежей, рассчитанных по фактическому совокупному доходу;

до завершения отчетного периода плательщик налога покидает границы РФ, и на этот момент авансовые взносы не превысили сумму начисленных налоговых платежей, рассчитанных по фактическому совокупному доходу;

проведена процедура аннулирования патента (ФЗ № 115).

Случаи, когда необходимо подавать

выплаты и вознаграждения по трудовым соглашениям, в том числе – договорам найма и имущественной аренды, полученные от физических лиц или организаций, которые не представляют собой агентов по налогам;

доходы от реализации личного имущества (прав). Исключение составляют доходы от продажи жилой недвижимости, участков земли, дач, а также реализации долей в общем имуществе, если налогоплательщик владеет ими сроком более 3-х лет. В категорию необлагаемых налогом доходов не входят суммы, полученные от реализации пакетов акций и ценных бумаг, которые используются предпринимателями для осуществления деятельности;

доходы, источники которых находятся за пределами РФ, при этом налогоплательщик является резидентом РФ. Данное правило не применяется для военнослужащих, проходящих службу за рубежом;

иные доходы, с которых не был удержан подоходный налог;

выигрыши по лотереям и тотализаторам (игровым автоматам), которые выплачивают организаторы;

вознаграждения, полученные наследникам или владельцам авторских прав на научные открытия и изобретения, достижения в сфере искусства, литературы, кинематографа и пр.;

доходы, полученные в результате сделок по безвозмездной передаче имущественных прав (дарения недвижимого имущества, автомобиля, ценных бумаг и акций, долей и пр.). Исключение составляют доходы по сделкам, совершенным между близкими родственниками (согласно пункту 18.1 статьи 217 НК);

доходы, которые представляют собой эквивалент стоимости недвижимости, акций и ценных бумаг, направленных на восполнение капитала общественных (некоммерческих) организаций, что определено ФЗ от 30 декабря 2006 года №275.

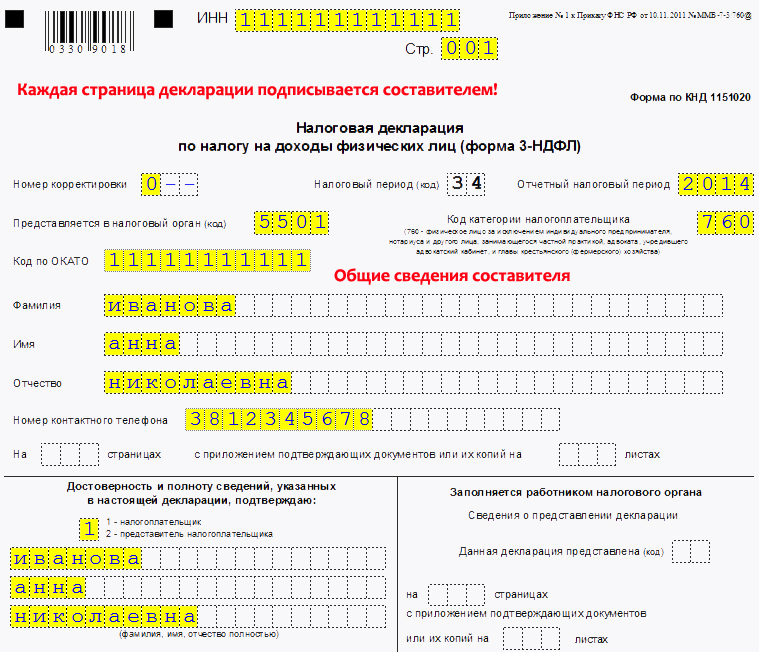

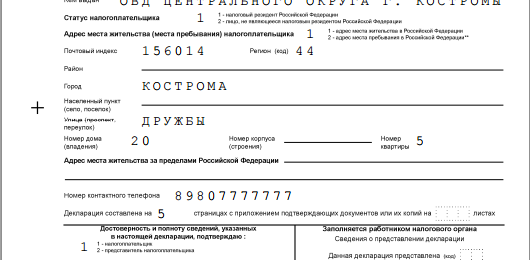

Образец заполнения 3-НДФЛ 2015

Бесплатные примеры и образец заполнения декларации 3-НДФЛ 2015

Обратите внимание на то, что если у вас не сохранились документы о покупке автомобиля,

с помощью которых в могли бы подтвердить сумму расходов, связанную с покупкой этой машины,

то вы все равно можете претендовать на вычет, но его сумма не будет больше 250000 рублей.

А если проданный автомобиль до этого находился в вашей собственности более минимального предельного срока владения (3-х или 5-ти лет),

то заполнять декларацию в этом случае при его продаже не нужно.

Вместе с заявлением необходимо приложить копию договора о приобретении жилья,

копию документа на право собственности на жилье или акт о передаче жилья налогоплательщику,

а так же платежные документы, оформленные в установленном порядке и подтверждающие

факт уплаты денежных средств налогоплательщиком,

например, на ремонт помещения или уплату процентов по кредиту, если эти расходы также предъявляются к вычету

(квитанции к приходным ордерам, банковские выписки о перечислении денежных

средств со счета покупателя на счет продавца,

товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием

в них адресных и паспортных данных продавца

и другие документы). Подробнее.

Если вы подаете декларацию 3-НДФЛ для получения имущественного налогового вычета

по расходам на покупку квартиры и получали

доходы из нескольких источников (например, если вы работаете на

основном месте работы и по совместительству)

с разными кодами ОКТМО, то для каждого кода ОКТМО необходимо заполнять отдельный

Столько разделов 6, сколько разных кодов ОКТМО у источников ваших доходов.

Сумму вычета следует в этом случае разделять пропорционально между разными ОКТМО.

работодателя (вашего налогового агента) можно увидеть в справке

о доходах 2-НДФЛ, которую необходимо получить по месту работы.

Форма налоговой декларации 3-НДФЛ 2015, т.е. о доходах, полученных в 2015 году,

была изменена и отличается от формы за 2014 год.

Изменения внесены в форму декларации на основании

Приказа Федеральной Налоговой Службы от 24 декабря 2014г. N ММВ-7-11/671@ (в ред. "Приказа" ФНС России от 25.11.2015 N ММВ-7-11/544@).

а также узнать, чем отличается форма 3-НДФЛ 2015 года от 2014 можно по этой ссылке.

Советы по заполнению 3-НДФЛ

Обратите внимание, что в различных ситуациях могут заполняться различные разделы декларации, а некоторые разделы могут не заполняться вовсе.

Так, например, для индивидуального предпринимателя заполнять в декларации 3-НДФЛ нужно только титульный лист, разделы №1 и №6, и Лист В.

СБОРЫ и ПЛАТЕЖИ

УСН (упрощенка) и

НАЛОГ на ИМУЩЕСТВО

ПОСОБИЯ на ДЕТЕЙ

МАТЕРИНСКИЙ капитал ДЕКРЕТНЫЕ

По уходу до 1.5 лет

СТРАХОВЫЕ взносы ИП

Адреса ПФР и ФСС

Кодексы и Законы РФ

Консультация ЮРИСТА АДМИНИСТРАТИВНОЕ право ЖИЛИЩНОЕ право, кредит

ГРАЖДАНСКОЕ ПРАВО ЖАЛОБЫ

КАДРОВАЯ РАБОТА РАБОТА и ОТПУСК

КОМАНДИРОВКА Материалы и ОХРАНА ТРУДА

3-НДФЛ ПРИМЕР заполнения декларации онлайн

Кто получил доход (кроме зарплаты) в обязательном порядке должны сдавать декларацию 3-НДФЛ. А также те, кто хочет получить вычеты по НДФЛ. Как правильно заполнить декларацию 3НДФЛ

Пример заполнения декларации 3-НДФЛ

Кто получил доход (кроме зарплаты) в обязательном порядке должны сдавать декларацию 3-НДФЛ. А также те, кто хочет получить вычеты по НДФЛ. Как правильно заполнить декларацию 3НДФЛ

3-НДФЛ Пример заполнения декларации за 2015. Как правильно заполнить форму в 2016 году

В соответствии со налоговым периодом по налогу на доходы физических лиц (НДФЛ) признается календарный год. Поэтому в 2016 году некоторым категориям налогоплательщиков - физических лиц, нужно представить в налоговую инспекцию декларацию по форме 3-НДФЛ за 2015 год.

Сдать декларацию необходимо не позднее 30 апреля 2016 года (п.1 ), если предоставление декларации 3-НДФЛ является обязательным.

Граждане, претендующие на получение. социальных и имущественных налоговых вычетов, могут представить декларации по форме 3-НДФЛ (с приложением необходимых документов) в налоговый орган в течение всего года.

Примечание. Разобраны и дана информация про стандартные, социальные и имущественные налоговые вычеты

Кто должен заполнить декларацию по форме 3-НДФЛ обязательно ?

На основании требований п.1. 3-НДФЛ сдается налогоплательщиками, указанными Налогового кодекса.

На основании этих положений о своих доходах (полученных от предпринимательской деятельности) должны отчитаться:

Индивидуальные предприниматели (ИП), зарегистрированные в установленном порядке.

Нотариусы, занимающиеся частной практикой.

Адвокаты, учредившие адвокатские кабинеты.

Другие лица, занимающиеся частной практикой в установленном порядке.

Вышеуказанные налогоплательщики самостоятельно исчисляют суммы налога, подлежащие уплате в соответствующий бюджет, в порядке, установленном .

НДФЛ за 2015 год, уплачивается по месту учета налогоплательщика: в срок не позднее 15 июля 2016 года.

В соответствии со. в некоторых случаях, декларацию 3-НДФЛ должны предоставить:

иностранные граждане, осуществляющие трудовую деятельность .

4.3. Общая сумма доходов, не подлежащая налогообложению

(строка 020) в соответствии с абзацем седьмым пункта 8 и пунктами 28, 33 и 43

статьи 217 Кодекса (кроме доходов в виде стоимости выигрышей и призов),

переносится из подпункта 1.9 Листа Г1. 4.4. Общая сумма доходов, подлежащая налогообложению по

ставке 13% (строка 030), рассчитывается путем вычитания из показателя по строке

010 показателя по строке 020. 4.5. Общая сумма расходов и налоговых вычетов, уменьшающих

налоговую базу (строка 040), определяется путем сложения следующих значений

показателей: - суммы профессиональных налоговых вычетов, предусмотренных

статьей 221 Кодекса, и суммы налоговых вычетов, предусмотренных абзацем вторым

подпункта 1 пункта 1 статьи 220 Кодекса, за исключением имущественных налоговых

вычетов, по доходам от продажи имущества (сумма значений показателей в

подпункте 3.2 Листа В и в подпункте 6.1 Листа Д); - суммы имущественных налоговых вычетов по доходам от

продажи имущества, от изъятия имущества для государственных или муниципальных

нужд, установленных подпунктами 1 и 1.1 пункта 1 статьи 220 Кодекса (пункт 4

Листа Е); - суммы стандартных налоговых вычетов, предусмотренных

статьей 218 Кодекса, указываемых в подпункте 2.8 Листа Ж1; - суммы социальных налоговых вычетов, предусмотренных

статьей 219 Кодекса, указываемых в пункте 3 Листа Ж2 и в пункте 3 Листа Ж3; - суммы расходов (убытков) по операциям с ценными бумагами и

операциям с финансовыми инструментами срочных сделок в соответствии со статьями

214.1, 214.3, 214.4 Кодекса, указываемых в подпункте 11.3 Листа 3; - суммы имущественных налоговых вычетов, предусмотренных

подпунктом 2 пункта 1 статьи 220 Кодекса (сумма значений показателей в

подпунктах 2.5, 2.6, 2.8 и 2.9 Листа И). 4.6. Налоговая база отражается по строке 050 и

рассчитывается как разница между общей суммой дохода, подлежащей

налогообложению (строка 030), и общей суммой расходов и налоговых вычетов,

отражаемой по строке 040. Если результат получится отрицательным или равным

нулю, то в строке 050 ставится ноль. 4.7. Для расчета итоговой суммы налога, подлежащей уплате

(доплате) или возврату из бюджета, налогоплательщик указывает: - в строке 060 - общую сумму налога, исчисленную к уплате,

которая определяется путем умножения налоговой базы, отраженной в строке 050 на

0,13 (ставка налога в размере 13%); - в строке 070 - общую сумму налога, удержанную у источника

выплаты дохода, которая переносится из подпункта 2.4 Листа А; - в строке 075 - сумму фактически уплаченных авансовых

платежей (значение показателя в подпункте 3.4 Листа В); - в строке 080 - общую сумму уплаченного налога в виде

фиксированных авансовых платежей за налоговый период, которая переносится из

подпункта 2.5 Листа А; в строке 090 - общую сумму налога, уплаченную в иностранных

государствах, подлежащую зачету в Российской Федерации, которая переносится из

подпункта 2.4 Листа Б; - в строке 100 - сумму налога, подлежащую возврату из

бюджета, для расчета которой предварительно суммируются значения следующих

показателей: общей суммы налога, удержанной у источника выплаты (строка

070); суммы фактически уплаченных авансовых платежей (строка 075); общей суммы уплаченного налога в виде фиксированных

авансовых платежей за налоговый период (строка 080); Из полученной суммы налога вычитается общая сумма налога,

исчисленная к уплате, отраженная по строке 060.

Бланки формы 3-НДФЛ и инструкции За 2016 год: Мы разместим форму (бланк) налоговой декларации 3-НДФЛ за 2016 год на нашем веб-сайте в январе 2017 года после ее утверждения. За 2015 год:

Налоговая декларация 3-НДФЛ заполняется налогоплательщиком с использованием утвержденной Федеральной Налоговой службой формы (приказ ФНС России от 25.11.2015 №ММВ-7-11/544@). Вы можете скачать ее, пройдя по cсылке выше (источник - ФНС).

Вы можете просто заполнить декларацию онлайн на нашем веб-сайте. Наш веб-сайт все сделает правильно. На нужном бланке. Заполнить декларацию, и подать ее онлайн можно вот здесь: "Декларация 3-НДФЛ" / "".

Налоговая декларация заполняется и распечатывается по определенным правилам. Эти правила устанавливает Федеральная Налоговая служба (приказ ФНС России от 25.11.2015 №ММВ-7-11/544@). Вы можете скачать инструкцию к заполнению формы 3-НДФЛ, пройдя по этой ссылке.

Налоговая декларация 3-НДФЛ заполняется налогоплательщиком с использованием утвержденной Федеральной Налоговой службой формы (приказ ФНС России от 24.12.2014 №ММВ-7-11/671@). Вы можете скачать ее, пройдя по cсылке выше (источник - ФНС).

Примечание. До 14 февраля 2015 года для подачи декларации за 2014 год использовалась другая форма - форма для 2013 года. Чтобы не думать, какой бланк правильный, а какой нет, можно просто заполнить декларацию онлайн на нашем веб-сайте. Наш веб-сайт все сделает правильно. На нужном бланке. Заполнить декларацию, и подать ее онлайн можно вот здесь: "Декларация 3-НДФЛ" / "".

Налоговая декларация заполняется и распечатывается по определенным правилам. Эти правила устанавливает Федеральная Налоговая служба (приказ ФНС России от 24.12.2014 №ММВ-7-11/671@). Вы можете скачать инструкцию к заполнению формы 3-НДФЛ, пройдя по этой ссылке.

Вместо заполнения формы вручную, Вы можете воспользоваться программой. Вам нужно будет только ответить на простые вопросы, которые Вы увидите на экране. Ответив на вопросы, Вы сможете скачать готовую декларацию в формате PDF.

Налоговая декларация 3-НДФЛ заполняется налогоплательщиком с использованием утвержденной Федеральной Налоговой службой формы (приказ ФНС России от 10.11.2011 №ММВ-7-3/760@ в редакции приказа ФНС России от 14.11.2013 №ММВ-7-3/501@). Вы можете скачать ее, пройдя по этим ссылкам выше (источник - ФНС).

Налоговая декларация заполняется и распечатывается по определенным правилам.

010 – общая сумма дохода из строки 080 листа А.

030 – общая сумма дохода, с которой следует рассчитать налог.

040 – общая сумма расходов и вычетов, получается как (строка 220 листа Ж1 + строка 210 листа И + строка 220 листа И + строка 240 листа И + строка 250 листа И).

050 – налоговая база = строка 030 минус строка 040 этого раздела.

070 – сумма удержанного налога из листа А строка 110.

100 – налог, подлежащий возврату из бюджета, равен строке 070.

На рисунке ниже представлен образец заполнения раздела 1 декларации.

Образец заполнения раздела 1 налоговой декларации

Заполнение Раздела 6 3-НДФЛ. Образец

Код строки 010 – ставим «2».

020 – указывается следующий КБК: 18210102010011000110.

030 – ОКАТО налогового органа, куда сдаете декларацию.

050 — налог, подлежащий возврату из бюджета, равен строке 100 из раздела 1.

Расчет налогового вычета при покупке квартиры

Скачать заполнение 3 НДФЛ при покупке квартиры. Образец и бланк

Обратите внимание: с 2014 году грядут изменения в предоставлении имущественного вычета, об этом можно прочитать .Также советуем прочитать статью ««.

Видео-урок «Заполнение декларации 3-НДФЛ»

В данном видео-уроке подробно разобран пример заполнения декларации 3-НДФЛ.

Оцените качество статьи. Нам важно ваше мнение:

Оценка статьи: (нет голосов, будьте первым)

Загрузка. Поделиться с друзьями:

Похожие статьи 3179 1 12267 0 1194 0 14771 2 Добавить комментарий

Комментарии Мария 8.04.2016 14:00 Квартира была куплена в 2010 г. На налоговый вычет хотим подать сейчас за 2014 и 2015 г. Можно так? Или поздно спохватились?

Евгений 8.02.2016 06:11 Здравствуйте!

Подошло время для сдачи очередной декларации. Собственники двое родителей и двое несовершеннолетних детей, в равных долях. Дом приобретался в 2012 г. Глядя в предыдущие декларации видим, что у каждого родителя стоит доля 1/4 и сумма 1000000 рэ. Не получается в программе за 2015 г. сделать эти цифры. При 1/4 получаем 500000. Ставя 1/2-1000000. Но это не верно. Где ошибка? И еще. Не понятно, откуда берется цифра в п.п. 2.2.

Анастасия 30.01.2016 15:38 Подскажите пожалуйста в мае 2015 купила квартиру и сразу ушла в декрет, получается с мая никаких отчислений не делается, и весь 2016 год буду находится по уходу за ребенком до 1,5 лет.

ИдиНайди (IdiNaidi.ru) и Налогия приглашают на семинары по возврату НДФЛ на выставке-ярмарке «Недвижимость» в Москве в Доме Художников, по адресу: Крымский Вал, дом 10. Оба семинара состоятся в пресс-центре: в субботу 26 сентября 2015 года, c 12.00 до 13.00, и в воскресенье 27 сентября 2015 года, с 15.00 до 16.00. На семинаре специалисты ответят на Ваши вопросы и помогут Вам получить максимальный возврат именно в Вашей ситуации. Также на выставке будущие покупатели жилья могут напрямую пообщаться со строительными компаниями, представителями агентств недвижимости и ипотечными банками. А вот здесь можно распечатать бесплатный билет на выставку:.

На веб-сайте Налогия (по их - Налогии - информации) уже запущена подача декларации 3-НДФЛ онлайн.В определенных ситуациях Вы уже можете подать декларацию онлайн. Пока подача онлайн доступна только для жителей Москвы и только для определенных ситуаций. В ближайшем будущем это должно измениться. Подробнее это описано на веб-сайте Налогия, разделе "Декларация 3-НДФЛ".

Образцы заполнения 3-НДФЛ

Декларции сильно отличаются в зависимости от различных нюансов. Будьте внимательны! Очень многие, заполняя декларацию, разумно, казалось бы, пытаются взять правильный пример или образец и, используя его, составить декларацию. К сожалению, такой подход чаще всего не работает. Даже в схожей ситуации в зависимости от нюансов Вашего случая, декларация может быть иной. Соответственно, инспекция посчитает Вашу декларацию, заполненную по чьему-то примеру, неправильной.

Например Вы заполняете декларацию, предназначенную для возврата налога при покупке жилья. У Вас в отличие от примера, возможно, куплена квартира, а не дом. Также у Вас, в отличие от примера, есть ипотечный кредит. При этом Вы в году покупки не продавали другое жилье. Такие нюансы требуют иного заполнения. Также в декларации надо указать Ваши коды (например, код по ОТМО именно для Вашего места жительства), а не брать из образца.

Федеральная налоговая служба сообщает, что Приказом ФНС России от 27.11.2015 № ММВ-7-11/544@ (зарегистрирован в Минюсте России 18.12.2015) внесены изменения в форму налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ), порядок ее заполнения, а также формат представления налоговой декларации по налогу на доходы физических лиц в электронной форме.

В обновленной форме декларации учтены изменения, касающиеся особенностей налогообложения доходов по операциям, учитываемым на индивидуальном инвестиционном счете, налогообложения сумм прибыли контролируемых иностранных компаний, уточнения порядка предоставления налоговых вычетов (включая предоставление налоговыми агентами социальных вычетов по расходам на лечение и образование), изменения ставки налога по доходам в виде дивидендов.

В этой связи налогоплательщикам при декларировании налогооблагаемых доходов, полученных в 2015 году, необходимо использовать форму налоговой декларации по налогу на доходы физических лиц с учетом внесенных в нее изменений, утвержденных приказом ФНС от 27.11.2015 № ММВ-7-11/544@.

Новая форма налоговой декларации 3-НДФЛ за 2015 год - .

Форма 3-НДФЛ за 2015 год (скачать бланк) Содержание Налоговой 3-НДФЛ (форма 3-НДФЛ) 2.1. Форма 3-НДФЛ состоит из титульного листа,

разделов 1, 2, листов А, Б, В, Г, Д1, Д2, Е1, Е2, Ж, З, И.

Титульный лист формы 3-НДФЛ (далее - Титульный лист) содержит общие

сведения о налогоплательщике. Раздел 1 содержит итоговые сведения о суммах налога,

подлежащих уплате (доплате) в бюджет/возврату из бюджета. Раздел 2 служит для исчисления налоговой базы и сумм

налогов по доходам, облагаемым по различным налоговым ставкам. Титульный лист, разделы 1, 2 подлежат обязательному

заполнению всеми налогоплательщиками, представляющими Декларацию. Листы А, Б, В, Г, Д1, Д2, Е1, Е2, Ж, З, И формы

3-НДФЛ используются для исчисления налоговой базы и сумм налога и

заполняются по необходимости. Лист А формы 3-НДФЛ заполняется по

доходам, подлежащим налогообложению, полученным от источников в

Российской Федерации, за исключением доходов от предпринимательской,

адвокатской деятельности и частной практики. Лист Б формы 3-НДФЛ заполняется по

доходам, подлежащим налогообложению, полученным от источников за

пределами Российской Федерации, за исключением доходов от

предпринимательской деятельности, адвокатской деятельности и частной

практики. Лист В формы 3-НДФЛ заполняется по

всем доходам, полученным от осуществления предпринимательской,

адвокатской деятельности и частной практики. Лист Г формы 3-НДФЛ используется для

расчета и отражения сумм доходов, не подлежащих налогообложению в

соответствии с абзацем седьмым пункта 8 и пунктами 28, 33, 39 и 43

статьи 217 Налогового кодекса Российской Федерации (далее - Кодекс). Лист Д1 формы 3-НДФЛ используется

для расчета имущественных налоговых вычетов, установленных статьей 220

Кодекса, в сумме фактически произведенных налогоплательщиком расходов. Лист Д2 формы 3-НДФЛ используется

для расчета имущественных налоговых вычетов по доходам от продажи

имущества, от изъятия имущества для государственных или муниципальных

нужд, установленных статьей 220 Кодекса. Лист Е1 формы 3-НДФЛ используется

для расчета стандартных и социальных налоговых вычетов, установленных

соответственно статьями 218 и 219 Кодекса. Лист Е2 формы 3-НДФЛ используется

для расчета социальных налоговых вычетов, установленных подпунктами 4 и

5 пункта 1 статьи 219 Кодекса, а также инвестиционных налоговых вычетов,

установленных статьей 219.1 Кодекса.