Категория: Бланки/Образцы

«ПИСЬМА СЧАСТЬЯ» ОТ НАЛОГОВОЙ, КАК РЕАГИРОВАТЬ НА НИХ ДИРЕКТОРУ

Спонсор публикации: Всемирный биржевой тотализатор . где можно делать до 85% на инвестицию. Сделайте прогноз динамики котировок нефти или USD. Пробуйте БЕСПЛАТНО на ДЕМО-счете на $1000 . Регистрируйся бесплатно и тренируйся на учебном счете.

Спонсор публикации: Всемирный биржевой тотализатор . где можно делать до 85% на инвестицию. Сделайте прогноз динамики котировок нефти или USD. Пробуйте БЕСПЛАТНО на ДЕМО-счете на $1000 . Регистрируйся бесплатно и тренируйся на учебном счете.

Вы получили письмо из налоговой и расстроились? Хотите уволить своего бухгалтера за плохую работу? Ищете адвоката и готовитесь уехать за границу? Подождите! Может быть не все так страшно? Как правильно реагировать директору на письма налоговиков, предпринимать ли что-нибудь или вообще игнорировать требования органов? Обо всем этом я расскажу вам в моей статье.

Документы для вызова в налоговую

Налоговый кодекс предоставляет право вызывать налогоплательщиков для дачи пояснений (пп.4 п.1 ст.31 НК РФ). Письмо-вызов не может иметь произвольную форму (исключение составляет вызов в качестве свидетеля, об этом см. ниже). Форма Уведомления о вызове налогоплательщика утверждена приказом ФНС России от 31 мая 2007 г. № ММ-3-06/338@. (см. Приложение 1). В уведомлении о вызове налогоплательщика налоговый орган должен подробно указать, с какой целью вызывается налогоплательщик.

Уведомление вручается непосредственно налогоплательщику или направляется ему по почте. С 23.07.2013 поправкой в НК, внесены изменения, по доставке корреспонденции от налоговых органов. Теперь вся посланная корреспонденция из ФНС будет считаться доставленной на 6 день с момента отправки письма. То есть неважно, кто получил письмо, куда оно попало, каким образом, есть ли вы по адресу указанному при регистрации. Ссылаться на неполучение ни в претензиях, ни в суде больше нельзя.

Итак, существуют следующие основные виды писем из налоговой, которые может получить директор:

вызов для дачи пояснений в связи с уплатой налога

вызов в качестве свидетеля

вызов на зарплатную комиссию

письмо о низкой налоговой нагрузке.

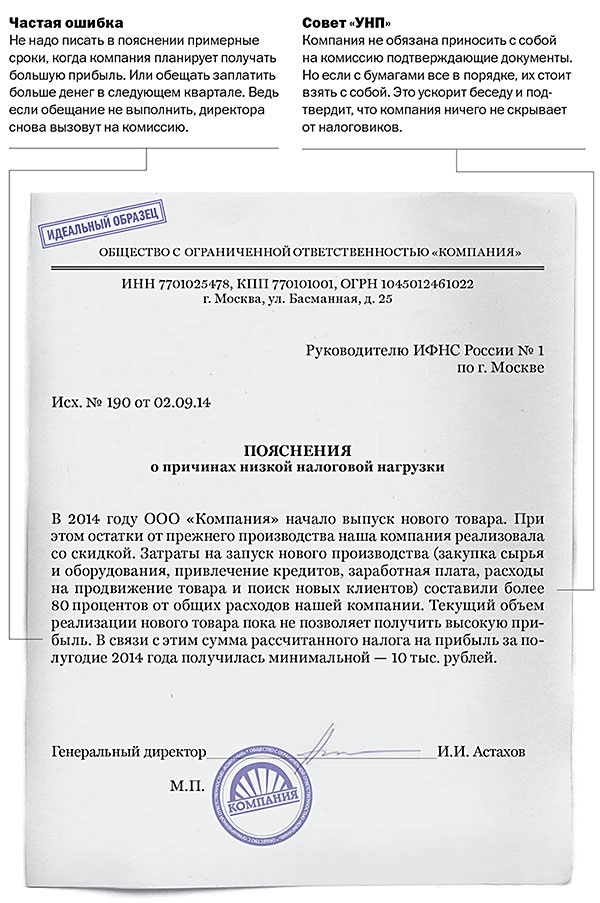

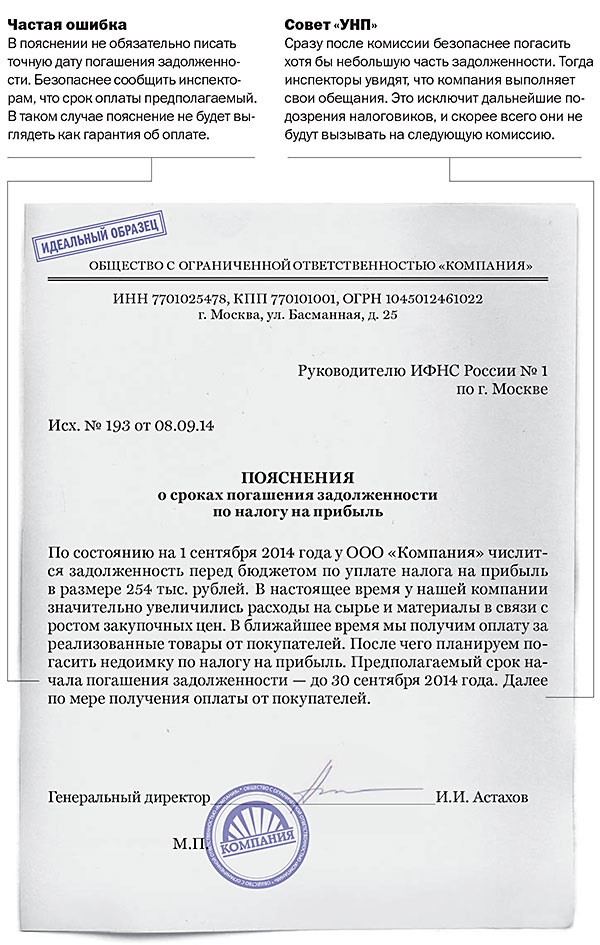

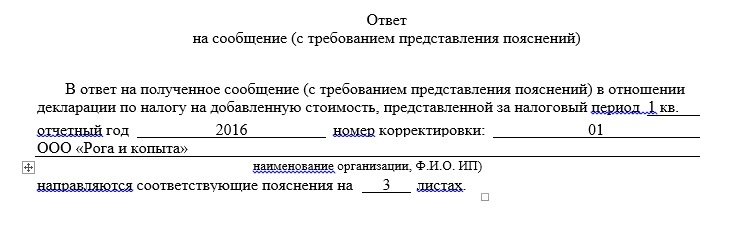

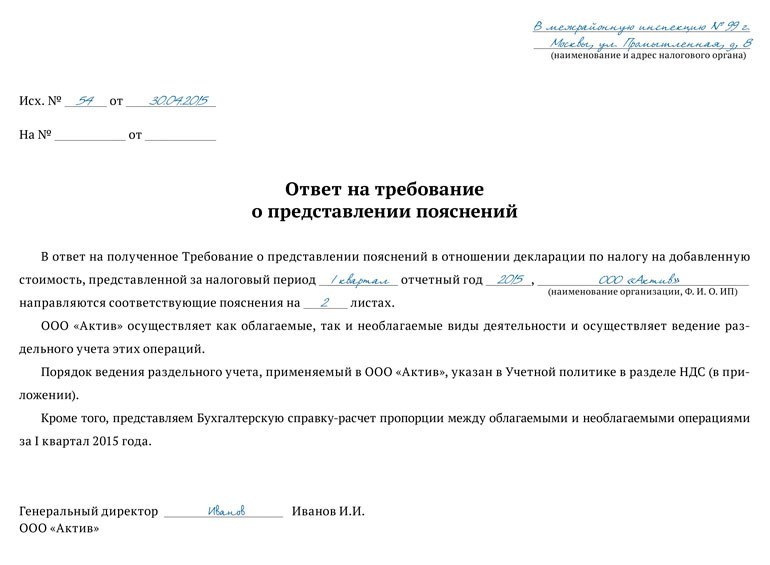

Вызов для дачи пояснений в связи с уплатой налога

В последнее время такие "приглашения" в налоговую инспекцию для дачи пояснений по различным поводам, таким как снижение прибыли (и как следствие снижение налога на прибыль), осуществление деятельности с убытком, сокращение страховых взносов, стало обычным делом. Как правило, налогоплательщики или являются по таким вызовам, или представляют письменные пояснения с подтверждающими документами в налоговый орган.По вопросам дачи пояснений в налоговую вызывают директора фирмы. Как показывает практика, обычно у налоговой возникают вопросы по расходам организации, из чего они сложились в большей степени. Если организация работает с убытком, то директор должен дать экономическое обоснование данного убытка, из чего он сложился. Т.е. перед таким «походом» лучше подготовиться и оперировать данными по основным статьям расходов организации.

Вызов в налоговую в качестве свидетеля

Налоговым органам предоставлено право вызывать в качестве свидетелей лиц, которым могут быть известны какие-либо обстоятельства, имеющие значение для проведения налогового контроля (пп. 12 п.1 ст.31 НК РФ).

Сама форма для вызова свидетеля в налоговую не установлена (то есть она произвольна). На основании опроса налоговым органом должен быть составлен протокол допроса свидетеля по форме, установленной Приказом ФНС России от 31.05.2007 №ММ-3-06/338@. (см. Приложение 2).

Свидетель вызывается в рамках проводимой проверки (выездной или камеральной), это следует из статьи 31 НК РФ. Свидетель, по сути, - это часть доказательственной базы, точнее не он сам, а его показания. Показания либо в пользу вопроса о наличии правонарушения, либо в пользу вопроса о его (правонарушения) отсутствии. Его показания точно такой же документ, как, к примеру, банковская выписка, или счет-фактура от липовой фирмы и т.п.

То есть, по идее, вне рамок налогового контроля лицо не может быть вызвано в качестве свидетеля.

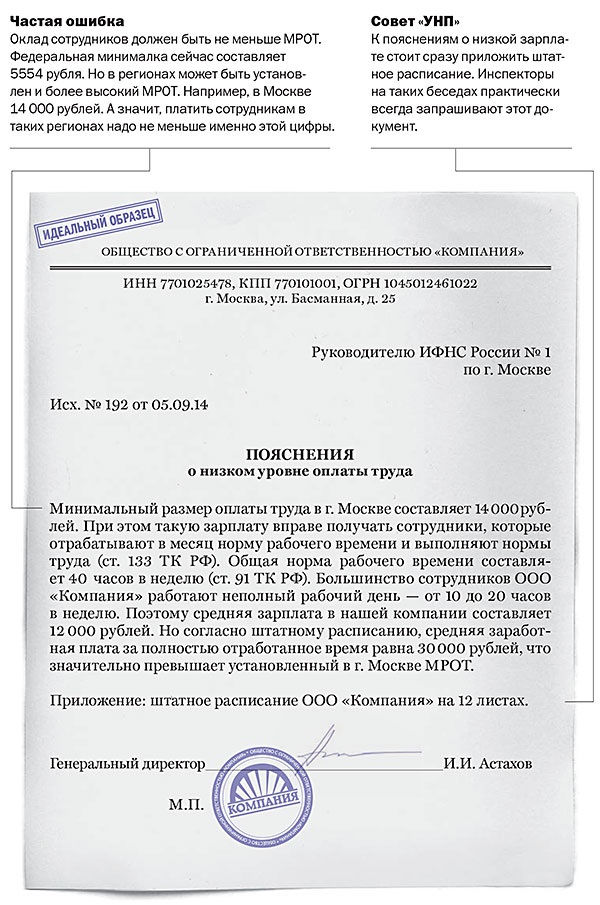

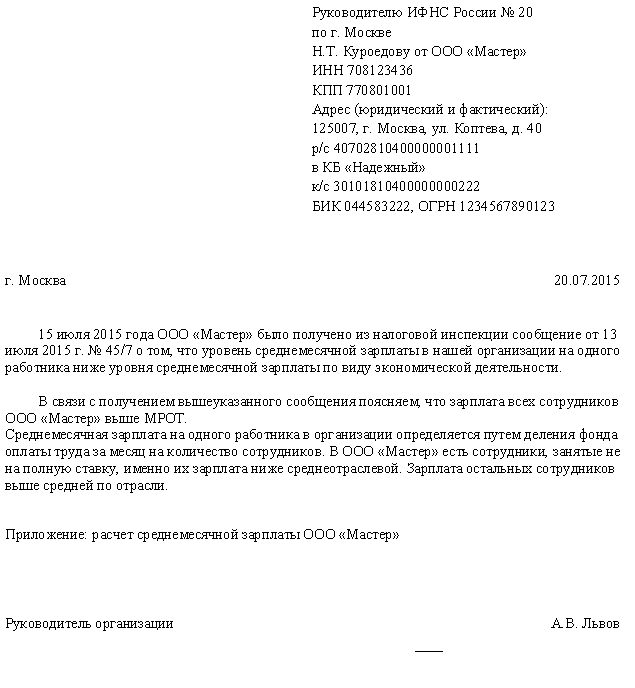

Вызов на зарплатную комиссию

Обоснование вызова налогоплательщика регламентируется письмом Минфина от 17 июля 2013 г. N АС-4-2/12722. Причин для вызова на комиссию бывает множество, но, как правило, основной из них: выплата "теневой" заработной платы.

Основной целью проведения таких мероприятий является борьба с «серыми» зарплатами. Второстепенной – повышение среднеотраслевого показателя доходов и, как следствие, собираемости налогов по региону в целом.

Прежде чем вызвать руководителя компании для дачи пояснений, налоговики обычно посылают на адрес организации письмо, содержащее требование повысить заработную плату и указание на их средние суммы. И только после этого фирме направляется приглашение на комиссию. Ревизор попросит захватить с собой все документы, подтверждающие выплату заработной платы, а также приказы и штатное расписание организации. Законных оснований требовать повышения зарплаты у фискалов нет, а наказать работодателя за сокрытие истинных доходов персонала можно, только обратившись в суд. Правда при этом чиновникам нужно будет представить доказательства виновности налогоплательщика. Не забывайте, доказать выплаты в конвертах возможно только в случае, если сотрудник организации сам заявит об этом инспекторам и предоставит им соответствующие бумаги.

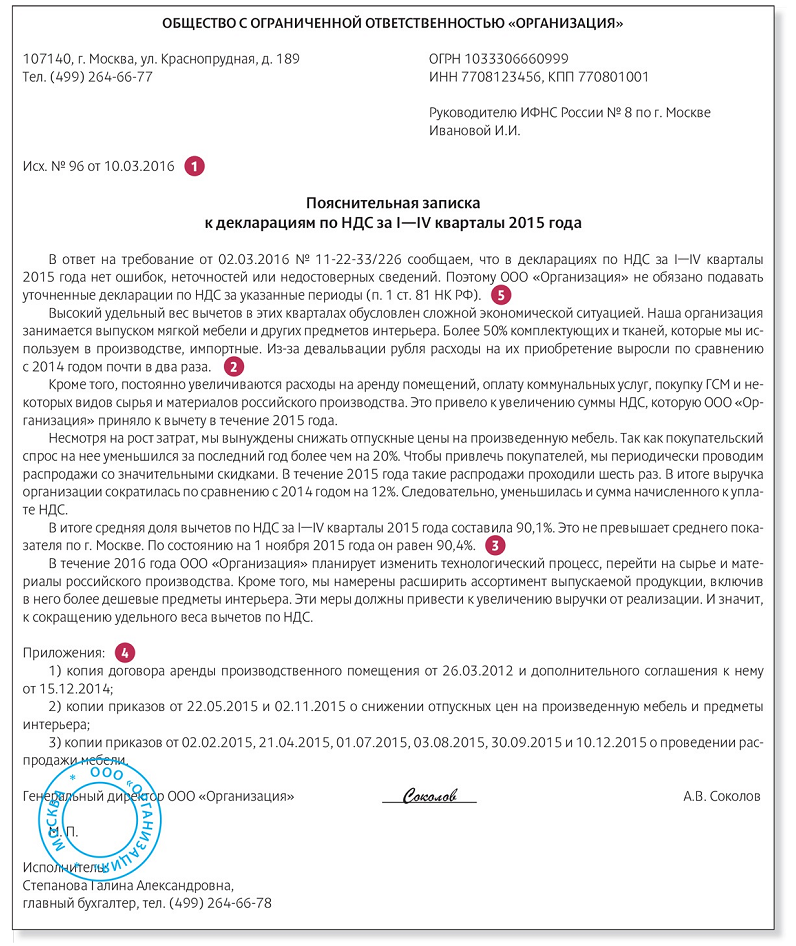

Письмо из налоговой о низкой налоговой нагрузке по НДС

Прежде всего, руководитель должен понимать, что его вызывают в налоговую инспекцию с целью получения информации о расходах фирмы. В данном случае это различного рода показатели (Приложение 3 к приказу ФНС России от 30.05.2007 № ММ-3-06/333@ с изменениями и дополнениями) связанные с суммой уплаченных налогов и общей долей расходов фирмы. Соответственно лучше подготовиться к такому посещению, и оперировать цифрами по начисленным/ уплаченным налогам и по произведенным расходам за отчетный период.

Налоговая нагрузка - это одно из понятий, применяемых для оценки влияния налоговых платежей на финансовое состояние предприятия. Налоговая нагрузка определяется в процентах как соотношение суммы исчисленных налогов к выручке организаций.

Однако инспектора не вправе требовать от компаний письменных пояснений о налоговой нагрузке организации, какого бы размера она ни была. Кодекс таких пояснений не предусматривает, поэтому угрозы инспекторов о том, что за их непредставление возможен штраф, не основаны на законе.

Тем не менее, на просьбу ИФНС, возможно, проще отреагировать, чем потом доказывать свою правоту в суде или держать ответ на комиссии в ИФНС и на выездной проверке. Объяснить отличие нагрузки компании от среднеотраслевой можно, к примеру, экономическими условиями и конкуренцией – рынок насыщен той продукцией, которой торгует компания, от этого цена низкая, продажи даются с трудом.

В Налоговом кодексе РФ ответственность за неявку налогоплательщика по вызову инспекции не установлена. Вместе с тем, как отмечает финансовое ведомство (Письмо Минфина России от 09.04.2010 N 03-02-08/21), в данном случае за неявку по письменному требованию налогового органа предусмотрена административная ответственность. За неповиновение законному распоряжению или требованию должностного лица органа, осуществляющего государственный контроль, установлен штраф от 2000 до 4000 руб. ч. 1 ст. 19.4 КоАП РФ.

Отдельно хочется выделить ответственность за неявку по повестке в качестве свидетеля, т.к. часто налогоплательщики, получая повестки от налоговых органов, игнорируют их, не задумываясь о последствиях. Данное бездействие влечет за собой налоговую ответственность. Ответственность свидетелей за неявку на допрос в налоговые органы установлена ст. 128 НК РФ. Так, в данной статье указано, что неявка либо уклонение от явки без уважительных причин лица, вызываемого по делу о налоговом правонарушении в качестве свидетеля, влечет взыскание штрафа в размере трех тысяч рублей. Также ст.128 НК РФ предусматривает ответственность за неправомерный отказ свидетеля от дачи показаний, а равно дачу заведомо ложных показаний в виде штрафа в размере трех тысяч рублей. Следует заметить, ответственность наступает именно за неправомерный отказ от дачи показаний.

В ходе проведения налоговой проверки, налоговые органы вправе истребовать у проверяемого лица документы (ст.93 НК). Законодательством о налогах и сборах предусмотрены четыре случая, при которых налоговые органы вправе истребовать документы (информацию):

при проведении камеральной налоговой проверки;

при проведении выездной налоговой проверки;

в рамках проведения дополнительных мероприятий налогового контроля, предусмотренных пунктом 6 статьи 101 НК РФ (в ходе рассмотрения дела о налоговом правонарушении, выявленном в результате проведения налоговой проверки);

случае необходимости вне рамок проведения налоговых проверок.

Требование о представлении документов может быть вручено руководителю лично под расписку или передано в электронном виде по телекоммуникационным каналам связи (п. 1 ст. 93 НК РФ).

Вызов должностных лиц организаций на комиссию не связан с реализацией налоговыми органами полномочий по контролю за соблюдением законодательства о налогах и сборах, предусмотренных НК РФ, и происходит вне форм такого контроля. «Зарплатные» комиссии реализуют предоставленные им полномочия в отношении организаций и индивидуальных предпринимателей, выступающих в данном случае не налогоплательщиками, а работодателями – субъектами трудовых отношений. Однако это ничуть не мешает налоговым органам применять ст. 19.4 КоАП РФ, о которой говорилось нами ранее.

На этой странице:

Любой предприниматель, стремясь к увеличению своей прибыли, ощущает неизбежное налоговое бремя. Естественно стремление снизить расходы на уплату налогов, при этом важно не переходить грань, определенную законом. Тем не менее, и слишком низкой налоговая нагрузка быть не может, потому что в таком случае практически наверняка налицо нарушения налогового законодательства, на выявление которых может быть направлена плановая либо внеплановая проверка ИНФС .

Из каких компонентов состоит налоговая нагрузка, какова ее роль в предпринимательской деятельности, как вычислить ее на разных экономических уровнях, под силу ли предпринимателю сделать это самостоятельно – все эти вопросы обсуждаем ниже. Присоединяйтесь!

Абсолютная и относительная налоговая нагрузкаПонятие налоговой нагрузки используется для установления финансовых обязательств предпринимателя перед государством. Можно рассматривать ее как относительную или абсолютную величину.

Сумма, обременяющая предпринимателя из-за его обязанностей налогоплательщика, выраженная определенной цифрой, составляет абсолютную величину налоговой нагрузки.

Эту цифру необходимо знать предпринимателям, чтобы планировать соотношение расходов и доходов, оптимизировать бизнес, оценивать его прибыльность.

Налоговые органы трактуют налоговую нагрузку как меру, характеризующую средства, которые предприниматель выделяет из бизнеса на свои налоговые траты. Такой подход относителен, так как включает многие параметры, учитываемые ФНС.

Именно поэтому относительное обозначение налоговой нагрузки лучше позволяет проанализировать влияние налогового бремени на финансовое состояние предпринимателя и рентабельность его бизнеса.

Иногда налоговую нагрузку отождествляют с эффективной ставкой налога – процентом от фактической уплаты того или иного налога в общей налоговой базе. Когда речь идет о налоговой нагрузке по какому-то определенному налогу, допустимо применять это определение, что и делается в некоторых нормативных актах.

Государственные документыПоскольку налоговая нагрузка занимает первое место среди критериев выбора «счастливчиков» для выездной налоговой проверки, документальное ее регламентирование относится прежде всего к документам, изданным ФНС. Отношения между плательщиками налогов и контролирующими органами регламентируют такие акты:

ОБРАТИТЕ ВНИМАНИЕ! Вся эта информация содержится и на официальном сайте ФНС.

Кому и зачем это нужноОпределение, сколько денег уходит на налоги, является важным моментом, определяющим деятельность экономических субъектов на различных уровнях:

Упомянутые документы, помимо информационных сведений, могут дать предпринимателям возможность самостоятельного расчета налоговой нагрузки по специально разработанным формулам.

В первом документе (приказе ФНС) приведена общая формула, которая поможет в расчете совокупной налоговой нагрузки. то есть той доли средств, которые начислялись к уплате на основе налоговых деклараций, по отношению к сумме выручки, зафиксированной Госкомстатом (в отчете о доходах и прибылях).

ВАЖНО! В расчет такой нагрузки включается НДФЛ, а НДС – нет. При этом исключены из расчетов взносы во внебюджетные фонды, так как не все их курирует ФНС.

Второй документ (письмо ФНС) содержит несколько расчетных формул для разных налогов и тех или иных спецрежимов налогообложения.

Формула расчёта налоговой нагрузки Совокупная нагрузкаСовокупная налоговая нагрузка вычисляется очень усреднено. Формула ее крайне проста: это частное налоговых отчислений и выручки. В уточненном варианте она может выглядеть так:

НН = СнОг х 100% / СВг – НДС,

НН – налоговая нагрузка;

СнОг – сумма налогов, уплаченная по данным отчета в налоговом году;

СВг – сумма выручки по бухгалтерским документам, соответствующих налоговому годичному периоду; в нее не включаются НДС и акцизы.

Данная методика разработана и рекомендована к применению Минфином РФ.

Нагрузка будет признана низкой и вызовет пристальное внимание налоговых органов, если вычисленный показатель будет меньше среднеотраслевых значений, ежегодно обновляемых на сайте ФНС.

К СВЕДЕНИЮ! Существуют и другие методики расчета налоговой нагрузки в совокупности, предложенные в различных экономических изданиях.

ПРИМЕР. Рассчитаем нагрузку условного ООО «Долгождан», занимающегося гостиничным бизнесом.

ФНС определил средний уровень нагрузки для такого вида бизнеса как 9%.

Выручка предприятия по данным финансового отчета за 2015 год составила 40 млн. руб. Налоговые декларации, поданные фирмой в этом году, показали следующие суммы налоговых отчислений:

С заработных плат сотрудников был удержан НДФЛ на 750 тыс. руб. Страховые взносы, а также перечисления в Пенсионный фонд, для данного расчета значений не имеют.

Налоговая нагрузка ООО «Долгождан». 1 100 000 + 1 200 000 + 520 000 + 250 000 + 750 000 = 2 625 000 руб. Делим на показатель прибыли: 2 625 000 / 40 000 000 = 0,065. Умножаем на 100%, получаем 6,5 %.

Вычисленный результат меньше среднего (9%), определенного ФНС для этой отрасли бизнеса. Поэтому ООО «Долгождан» будет включено в план выездных налоговых проверок, либо его сотрудники будут вызваны в налоговую для дачи пояснений.

Нагрузка по конкретному налогуЧаще всего налоговую нагрузку вычисляют по НДС и налогу на прибыль.

Уровень нагрузки по налогу на прибыльОрганы ФНС насторожит, если он окажется ниже таких показателей:

Ее вычисляют по такой формуле:

ННп = Нп / (Др + Двн),

где:

ННп – налоговая нагрузка по налогу на прибыль;

Нп – налог на прибыль по итогам годовой декларации;

Др – доход от реализации, определенный по данным декларации по прибыли;

Двн – иные (внереализационные) доходы организации по данным той же декларации.

Полученный результат умножается на 100%.

ФНС признает низким уровень налоговой нагрузки по НДС, если за все четыре квартала отчетного года суммы налоговых вычетов по НДС составят 89% и более от полной суммы данного налога.

Рассчитать нагрузку по НДС можно несколькими способами.

НН по НДС = ННДС / Нбрф

НН по НДС = ННДС / Нбобщ.

Нюансы налоговой нагрузки для разных типов предпринимателейВАЖНАЯ ИНФОРМАЦИЯ! Если бизнесмен, кроме перечисленных, платит и другие налоги, например, земельный, на воду, имущество и т.д. (кроме НДФЛ), то все эти налоги будут участвовать в расчете совокупной нагрузки.

Если уровень налоговой нагрузки оказался низким, это еще не значит обязательных штрафных санкций: они могут быть назначены только по результатам проверки, риск которой в такой ситуации, естественно, возрастает.

Федеральной налоговой службой определены критерии налоговых рисков для самостоятельной оценки налогоплательщиками своей финансово-хозяйственной деятельности с целью выявления возможных ошибок и неточностей в исчислении налогов и сборов.

Федеральной налоговой службой определены критерии налоговых рисков для самостоятельной оценки налогоплательщиками своей финансово-хозяйственной деятельности с целью выявления возможных ошибок и неточностей в исчислении налогов и сборов.

Всего выделено 12 критериев налоговых рисков. а именно:

1.Налоговая нагрузка у налогоплательщика ниже ее среднего уровня по хозяйствующим субъектам в конкретной отрасли (виду экономической деятельности).

2.Отражение в бухгалтерской или налоговой отчетности убытков на протяжении нескольких налоговых периодов.

3.Отражение в налоговой отчетности значительных сумм налоговых вычетов за определенный период.

4.Опережающий темп роста расходов над темпом роста доходов от реализации товаров (работ, услуг).

5.Выплата среднемесячной заработной платы на одного работника ниже среднего уровня по виду экономической деятельности в субъекте Российской Федерации.

6.Неоднократное приближение к предельному значению установленных Налоговым кодексом Российской Федерации величин показателей, предоставляющих право применять налогоплательщикам специальные налоговые режимы.

7.Отражение индивидуальным предпринимателем суммы расхода, максимально приближенной к сумме его дохода. полученного за календарный год.

8.Построение финансово-хозяйственной деятельности на основе заключения договоров с контрагентами-перекупщиками или посредниками ("цепочки контрагентов") без наличия разумных экономических или иных причин (деловой цели).

9.Непредставление налогоплательщиком пояснений на уведомление налогового органа о выявлении несоответствия показателей деятельности.

10.Неоднократное снятие с учета и постановка на учет в налоговых органах налогоплательщика в связи с изменением места нахождения ("миграция" между налоговыми органами).

11.Значительное отклонение уровня рентабельности по данным бухгалтерского учета от уровня рентабельности для данной сферы деятельности по данным статистики.

12.Ведение финансово-хозяйственной деятельности с высоким налоговым риском .

Остановимся подробнее на первых 2-х критериях налоговых рисков.

Налогоплательщик самостоятельно может рассчитать налоговую нагрузку и, в случае ее отклонения от среднеотраслевых показателей, определить, чем вызваны данные расхождения.

Так налоговая нагрузка рассчитывается как соотношение суммы уплаченных налогов и сборов и выручки налогоплательщика за определенный налоговый период умноженная на 100%.

Суммы уплаченных налогов и сборов рассчитываются как сумма всех уплаченных налогов за календарный год за минусом сумм налогов, возвращенных налоговыми органами на расчетные счета налогоплательщика. При этом в расчете не участвуют суммы налогов, уплаченных налогоплательщиком в качестве налогового агента .

Выручка налогоплательщика определяется как сумма всех полученных налогоплательщиком доходов, указанных по итогам года в Отчете о прибылях и убытках (приложение к бухгалтерскому балансу форма № 2).

Рассчитанная таким образом налоговая нагрузка не должна быть меньше среднеотраслевых показателей приведенных в таблице №1 .

Пример Расчета Налоговой Нагрузки:

1.ООО «Ракета» осуществляет деятельность в сфере строительства. В 2011 году налогоплательщиком отражена в «Отчете о прибылях и убытках» выручка от продажи товаров, продукции, работ, услуг (стр. 010 Форма № 2) – 553 т.р. проценты к получению (стр. 060 Форма № 2) – 0 т.р. прочие доходы (стр. 090 Форма № 2) – 5 т.р. Таким образом, общая сумма доходов ООО «Ракета» за 2011 год составила 558 т.р. Сумма уплаченных налогов за 2012 год составила 15 т.р. сумма налога, возвращенная налоговым органом на расчетный счет, составила 3 т.р. Таким образом, налоговая нагрузка за 2011 год составила 2,2 % (12/558*100% = 2,2%). Среднеотраслевая налоговая нагрузка за 2011 год – 12,2%. Так как налоговая нагрузка у ООО «Ракета» ниже среднеотраслевого уровня (2,2% < 12,2%), налогоплательщику необходимо уточнить свои налоговые обязательства.

2.ООО «Ромашка» осуществляет деятельность в сфере оптовой торговли. В 2011 году налогоплательщиком отражена в «Отчете о прибылях и убытках» выручка от продажи товаров, продукции, работ, услуг (стр. 010 Форма № 2) – 1 356 т.р. проценты к получению (стр. 060 Форма № 2) – 5 т.р. прочие доходы (стр. 090 Форма № 2) – 19 т.р. Таким образом, общая сумма доходов ООО «Ромашка» за 2011 год составила 1 380 т.р. Сумма уплаченных налогов за 2008 год составила 63 т.р. сумма налога, возвращенная налоговым органом на расчетный счет, составила 4 т.р. Таким образом, налоговая нагрузка за 2011 год составила 4,3 % (59/1 380*100% = 4,3%). Среднеотраслевая налоговая нагрузка за 2011 год – 2,4%. Так как налоговая нагрузка у ООО «Ромашка» выше среднеотраслевого уровня (4,3% < 2,4%), налогоплательщику по первому критерию риска уточнять свои налоговые обязательства нет необходимости.

При определении второго критерия риска «Отражение в бухгалтерской или налоговой отчетности убытков на протяжении нескольких налоговых периодов » налогоплательщику необходимо руководствоваться тем, что под убытками понимается отражение убытка как в бухгалтерском учете, так и по налогу на прибыль или единому налогу, уплачиваемому в связи с применением упрощенной системы налогообложения.

Данный критерий риска возникает в деятельности налогоплательщика, если им отражаются убытки на протяжении 2-х и более календарных лет подряд, при этом при получении организацией убытка по результатам финансово-хозяйственной деятельности за 2011 год налогоплательщик может не учитывать данный календарный год в числе 2-х лет, когда деятельность осуществлялась с убытком, при условии, что налогоплательщик получил убытки по объективным причинам, о чем у налогового органа имеется соответствующая информация и подтверждающие документы.

// УФНС по Республике Тыва

Не пропустите: